شراء الشركات للبيتكوين: لماذا أصبح تبني المؤسسات الآن يتفوق على تأثير المعدنين

- يهيمن المستثمرون المؤسسيون وخزائن الشركات الآن على أسواق Bitcoin، متجاوزين تأثير المعدنين من خلال التراكم الاستراتيجي وتدفقات ETF. - تمتلك MicroStrategy ما قيمته 73.96 مليار دولار من Bitcoin (629,376 عملة)، مما يخلق ندرة هيكلية، بينما تدير الصناديق المؤسسية مثل BlackRock’s IBIT أصولاً بقيمة 132.5 مليار دولار. - تعزز الوضوح التنظيمي (CLARITY/GENIUS Acts) وخطط الاحتياطي الاستراتيجي الأمريكي لـ Bitcoin شرعية Bitcoin كأصل احتياطي للشركات ووسيلة تحوط ضد تدهور العملات الورقية.

سوق Bitcoin يشهد تحولاً جذرياً. فبعد أن كان يهيمن عليه المعدنون والمضاربون الأفراد، أصبحت حركة سعر العملة وديناميكيات العرض تتشكل بشكل متزايد من قبل المستثمرين المؤسسيين وخزائن الشركات. يتجلى هذا التحول في التراكم الاستراتيجي لـ Bitcoin من قبل شركات مثل MicroStrategy وتنويع المحافظ المؤسسية نحو العملات البديلة، بالإضافة إلى الرياح التنظيمية والاقتصادية الكلية التي تدعم هذا الاتجاه.

احتياطي MicroStrategy البالغ 73 مليار دولار من BTC: مخزن قيمة للشركات

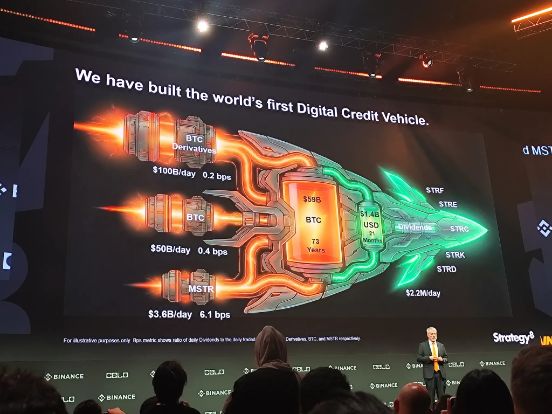

قامت MicroStrategy، التي أعيد تسميتها إلى “Strategy”، بتثبيت مكانتها كأكبر حامل مؤسسي لـ Bitcoin، حيث تمتلك 629,376 BTC بقيمة تقارب 73.96 مليار دولار حتى أغسطس 2025 [1]. وقد أدى اندفاع الشركة في الشراء—بمتوسط 73,320 دولار لكل Bitcoin—إلى خلق تأثير ندرة هيكلي، حيث أخرجت 18% من المعروض المتداول من Bitcoin من التداول النشط [3]. هذه الاستراتيجية، التي ابتكرها الرئيس التنفيذي Michael Saylor، تتعامل مع Bitcoin كـ “ذهب رقمي” للتحوط ضد انخفاض قيمة العملات الورقية، وهو سرد أصبح يتردد الآن بين كبار اللاعبين المؤسسيين.

عمليات الشراء الأخيرة، بما في ذلك 430 BTC مقابل 51.4 مليون دولار بسعر 119,666 دولار لكل عملة، تؤكد التزام Strategy بتجميع Bitcoin خلال فترات انخفاض الأسعار [6]. وعلى الرغم من تحقيق عائد استثماري بنسبة 56% (أرباح غير محققة بقيمة 25.8 مليار دولار)، فقد شهد سهم الشركة تقلبات، مما يعكس الشكوك العامة في السوق حول ميزانيتها المعتمدة على العملات المشفرة. ومع ذلك، يمتد تأثير Strategy إلى ما هو أبعد من ممتلكاتها: فعمليات الشراء عبر OTC والاتفاقيات الخاصة تتجنب تشويه أسعار السوق الفورية، مما يسمح لها بالتوسع دون إثارة الذعر في السوق [5].

ثقة المؤسسات: من ETF إلى احتياطيات الخزينة

لم يعد تأطير Bitcoin كمجال مؤسسي اتجاهاً هامشياً. فبحلول الربع الثاني من 2025، احتفظت أكثر من 70 شركة عامة بـ Bitcoin في خزائنها، بينما جمعت صناديق ETF الفورية الأمريكية لـ Bitcoin أصولاً بقيمة 132.5 مليار دولار تحت الإدارة. وحده صندوق BlackRock’s iShares Bitcoin Trust (IBIT) استحوذ على 50 مليار دولار، مع تدفق قياسي بلغ 496.8 مليون دولار في 19 يوليو 2025 [2]. أصبحت هذه الصناديق مؤشراً على الطلب المؤسسي، حيث تؤثر التدفقات اليومية الداخلة والخارجة بشكل مباشر على مسار سعر Bitcoin.

وقد سرّع الوضوح التنظيمي من وتيرة التبني. فقد وفرت قوانين CLARITY وGENIUS، التي تم تمريرها في 2024، إطاراً قانونياً شرعن Bitcoin كأصل مؤسسي [4]. في الوقت نفسه، يشير تأسيس الحكومة الأمريكية لاحتياطي Bitcoin استراتيجي—مع خطط لشراء مليون BTC—إلى وجود طلب على مستوى سيادي، مما يعزز مكانة Bitcoin كأصل احتياطي استراتيجي [2].

استراتيجية Lion Group في العملات البديلة: توسيع دليل الاستثمار المؤسسي

بينما تظل Bitcoin حجر الأساس في استراتيجيات الشركات المشفرة، تتجه المؤسسات نحو تنويع استثماراتها في العملات البديلة. فقد خصصت Lion Group Holding (LGHL)، وهي شركة مدرجة في Nasdaq، مبلغ 9.6 مليون دولار لمحفظة من الرموز ذات الإمكانات العالية، بما في ذلك 1,015,680 SUI (Sui)، و128,929 HYPE (Hyperliquid)، و6,629 SOL (Solana) [5]. تعكس هذه الخطوة تحولاً مؤسسياً أوسع نحو التمويل اللامركزي (DeFi) وبنية البلوكشين التحتية، حيث دخلت LGHL في شراكة مع Autonomous Holdings وGalaxy Digital لتحسين استراتيجيتها المالية [1].

برزت Hyperliquid بشكل خاص كنقطة تركيز للاهتمام المؤسسي. فقد أكد الرئيس التنفيذي لـ LGHL، Wilson Wang، أن HYPE تمثل “امتداداً طبيعياً” لأعمال الشركة في المشتقات نحو الأسواق اللامركزية [6]. ويعزز دمج الرمز في المحافظ المؤسسية دعم BitGo Trust Company للحفظ والتخزين، مما يعالج مخاوف الأمان والامتثال [5]. ويتوقع المحللون أن الطلب المتوسط الأجل على HYPE قد يرتفع مع تسارع تبني المؤسسات لبروتوكولات DeFi [2].

ديناميكيات السوق الجديدة: تأثير المؤسسات مقابل المعدنين

لقد غير صعود المشترين المؤسسيين بشكل جذري هيكل سوق Bitcoin. تكشف بيانات السلسلة أن الحيتان أضافوا 16,000 BTC خلال الربعين الثاني والثالث من 2025، مع درجة تراكم بلغت 0.90—وهو نمط يشبه فترة ما قبل السوق الصاعدة في 2019 [1]. وقد وصل مؤشر Exchange Whale Ratio، وهو مقياس رئيسي يتتبع نشاط التخزين طويل الأجل، إلى أعلى مستوياته منذ سبتمبر 2024، مما يشير إلى قناعة مؤسسية مستدامة [1].

أما المعدنون، الذين كانوا في السابق المصدر الرئيسي لعرض Bitcoin، فقد أصبحوا الآن يلعبون دوراً ثانوياً. وبينما لا تزال قوة التجزئة وتكاليف الطاقة لديهم ذات صلة، أصبح الطلب المؤسسي هو القوة المهيمنة التي تدفع اكتشاف الأسعار. فعلى سبيل المثال، لا تؤثر مشتريات Strategy الأسبوعية البالغة مليار دولار من Bitcoin—الموزعة عبر قنوات OTC—بشكل كبير على الأسواق الفورية، كما أشار أمين خزينة الشركة Shirish Jajodia [4]. ويختلف هذا عن صدمات العرض التي يقودها المعدنون، والتي كانت تاريخياً تسبب تقلبات الأسعار من خلال أحداث التنصيف أو تغيرات ربحية التعدين.

الخلاصة: عصر جديد لإدارة أصول الشركات

إن تطور Bitcoin إلى فئة أصول للشركات يعيد تشكيل مشهد الاستثمار. فمن احتياطي MicroStrategy البالغ 73 مليار دولار من BTC إلى تنويع Lion Group في العملات البديلة، تتعامل المؤسسات مع العملات المشفرة كاحتياطي استراتيجي، وتحوط، وأصل يدر الإيرادات. لقد عزز الوضوح التنظيمي، وتدفقات صناديق ETF، والرياح الاقتصادية الكلية—مثل الأمر التنفيذي للرئيس ترامب الذي يسمح بإدراج Bitcoin في حسابات 401(k)—هذا التحول [4].

ومع تجاوز الطلب المؤسسي لتأثير المعدنين، أصبح سعر Bitcoin منفصلاً بشكل متزايد عن العوامل التقليدية المتعلقة بالعرض. بالنسبة للمستثمرين، يعني هذا نموذجاً جديداً: حيث تحدد خزائن الشركات وصناديق ETF المؤسسية ديناميكيات السوق، وليس تقلبات نشاط التعدين. لم يعد مستقبل Bitcoin يُستخرج—بل يُشترى.

المصدر:

[1] Institutional Adoption and the 2025 Crypto Market

[2] Why Bitcoin's Institutional Adoption Makes It a Strategic ...

[3] Bitcoin ETFs Rebound as Institutional Confidence Resurges [https://www.bitget.com/news/detail/12560604933625]

[4] Bitcoin for Corporations is May 6-7, 2025 in Orlando, FL

[5] LGHL Expands Crypto Treasury to $9.6M with SUI Purchase, Token Rises 4%

[6] Hyperliquid Chosen as Core Reserve in Lion Group's ...

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

البيتكوين: حجر الأساس للحضارة الرقمية الجديدة

نهاية أسطورة الانقسام إلى النصف؟ Bitcoin يواجه تغييرات ضخمة في "الدورة الفائقة"

اكتشف آفاق مستقبل العملات المشفرة الواعد لعام 2026

باختصار، من المتوقع أن يبدأ دورة الصعود الكبرى التالية لسوق العملات الرقمية في أوائل عام 2026. المستثمرون المؤسسيون والتنظيم يعززان الثقة على المدى الطويل في السوق. أما على المدى القصير، فيُظهر التحول أن المستثمرين يفضلون stablecoins في ظل التقلبات.