اعتماد الشركات المتزايد لـ Bitcoin: عصر جديد للتعرض المؤسسي

- شراء AirNet Technology Inc. لما قيمته 90 مليون دولار من Bitcoin في أغسطس 2025 شكّل نقطة التحول في تبني الشركات، مع احتفاظ المؤسسات حالياً بـ964,079 BTC (بقيمة 115 مليار دولار). - شركات يابانية والجهات التنظيمية العالمية أصبحت تعتبر Bitcoin وسيلة تحوّط ماكرو عادية، مع تضمين 59% من المحافظ المؤسسية للعملات الرقمية بحلول الربع الثاني من 2025 عبر أطر تنظيمية مثل MiCAR. - العرض المحدود لـBitcoin وانخفاض تقلباته بعد الموافقة على ETF جعله أصلاً استراتيجياً للاحتياطيات، حيث يتحكم أعلى 100 حامل في 3% فقط من إجمالي العرض. - البنية التحتية المؤسسية...

لقد وصل تبني الشركات لـ Bitcoin إلى نقطة تحول. اعتبارًا من أغسطس 2025، تمتلك الكيانات العامة والخاصة مجتمعة أكثر من 964,079 BTC — بقيمة 115 مليار دولار — مما يمثل تحولًا جذريًا في تخصيص الأصول المؤسسية [1]. لم يعد هذا الاتجاه مقتصرًا على شركات التكنولوجيا أو المالية؛ بل أصبح الآن تجار الأزياء اليابانيون، وعمال المناجم الكنديون، وشركات التكنولوجيا المالية الأمريكية يتعاملون مع Bitcoin كأداة تحوط اقتصادية كلية أساسية. في قلب هذا التحول تأتي عملية شراء AirNet Technology Inc. لما قيمته 90 مليون دولار من Bitcoin في أغسطس 2025، وهي خطوة كرست الشرعية المتزايدة للأصول الرقمية كخزائن للشركات.

التحول الاستراتيجي لـ AirNet: دراسة حالة في ثقة المؤسسات

يمثل قرار AirNet بجمع 180 مليون دولار في عرض مباشر مسجل — حيث تلقت 819.07 BTC و19,928.91 ETH — أكثر من مجرد معاملة مالية. إنه إعادة تموضع استراتيجية داخل منظومة الأصول الرقمية، حيث أعلن الرئيس التنفيذي دان شاو أن هذه الخطوة "بداية جديدة محورية" للشركة [2]. من خلال قبول الدفع بـ Bitcoin وEthereum، تجاوزت AirNet الطرق التقليدية للاكتتاب العام ودمجت العملات الرقمية مباشرة في خزائنها، مما يشير إلى اتجاه أوسع للشركات التي تستفيد من بنية البلوكشين التحتية لتحقيق السيولة وزيادة قيمة المساهمين [3].

تسلط هذه الدراسة الضوء على الدور المزدوج لـ Bitcoin كأصل مضاربي وأداة اقتصادية كلية. بالنسبة لـ AirNet، تعمل Bitcoin كتحوط ضد تقلبات العملات الورقية وكخزانة قيمة في عصر عدم اليقين التنظيمي. كما أن استعانة الشركة بخبراء العملات الرقمية لتوجيه استراتيجيتها يبرز نضوج بنية التحتية المؤسسية للعملات الرقمية [4].

اتجاهات أوسع: من تخصص إلى التيار الرئيسي

خطوة AirNet هي جزء من موجة أكبر من تبني الشركات. تستخدم شركات يابانية مثل Metaplanet Inc. وAnap Holdings Inc. Bitcoin لمواجهة انخفاض قيمة الين وبيئات العائد المنخفض [5]. في الوقت نفسه، قامت الجهات التنظيمية الأمريكية والأوروبية بتطبيع الاستثمارات في العملات الرقمية من خلال أطر مثل GENIUS Act وMiCAR، مما مكن 59% من المحافظ المؤسسية من تضمين Bitcoin والأصول الواقعية (RWAs) بحلول الربع الثاني من 2025 [6].

لقد أدى اعتماد صناديق ETF الفورية لـ Bitcoin في عام 2024 والارتفاع اللاحق في الاكتتابات العامة لبنية التحتية للعملات الرقمية إلى تعزيز شرعية فئة الأصول هذه. فعلى سبيل المثال، يوضح تخصيص Empery Digital لما قيمته 500 مليون دولار من Bitcoin عبر Gemini — الحافظ الأمين المنظم — الثقة المتزايدة في حلول العملات الرقمية المؤسسية [6]. وقد أدت هذه التطورات إلى تقليل تقلبات Bitcoin مقارنة بفترة ما قبل صناديق ETF، مما جعلها إضافة قابلة للتطبيق إلى المحافظ المتنوعة.

Bitcoin كتحوط اقتصادي كلي أساسي

الدافع الاقتصادي الكلي لاعتماد Bitcoin مقنع للغاية. مع استمرار البنوك المركزية في السياسات التيسيرية وبلوغ مستويات الديون العالمية أعلى مستوياتها على الإطلاق، فإن العرض المحدود لـ Bitcoin (21 مليون وحدة) يضعها كعامل موازن للضغوط التضخمية. ترى الشركات اليابانية، على وجه الخصوص، أن Bitcoin هي تحوط ضد الانكماش المطول وضعف العملة [5]. وبالمثل، تستفيد الشركات الأمريكية مثل Strategy (التي تمتلك 628,791 BTC) من Bitcoin لتنويع أصولها بعيدًا عن الأصول التقليدية [1].

تكشف بيانات BitcoinTreasuries.NET عن نمط واضح: المستثمرون المؤسسيون يتعاملون مع Bitcoin كأصل احتياطي استراتيجي. يسيطر أكبر 100 حامل عام الآن على أكثر من 3% من إجمالي معروض Bitcoin، مع متوسط إضافات أسبوعية يتجاوز 1,000 BTC منذ مارس 2025 [1]. يشير هذا المستوى من المشاركة المؤسسية إلى أن Bitcoin لم تعد مجرد موضة مضاربية بل أصبحت عنصرًا أساسيًا في نظرية المحفظة الحديثة.

المخاطر والطريق إلى الأمام

على الرغم من أن التحول المؤسسي لا يمكن إنكاره، إلا أن التحديات لا تزال قائمة. قد تؤدي الرقابة التنظيمية، وتعقيدات المحاسبة، وتقلب الأسعار إلى ردع الشركات الأصغر. ومع ذلك، فإن العدد المتزايد من الحافظين المنظمين وتطبيع العملات الرقمية في خزائن الشركات يشير إلى أن هذه العقبات يتم التعامل معها.

بالنسبة للمستثمرين، فإن الدلالات واضحة: إن دمج Bitcoin في المحافظ المؤسسية يتسارع. ومع اتباع المزيد من الشركات لخطى AirNet، من المرجح أن تتحسن سيولة الأصل واستقراره السعري، مما يعزز دوره كتحوط اقتصادي كلي. قد تعزز المرحلة التالية من التبني — والتي قد تقودها العملات الرقمية للبنوك المركزية (CBDCs) وابتكارات المدفوعات عبر الحدود — مكانة Bitcoin في النظام المالي العالمي.

المصدر:

[1] Bitcoin Balance Sheet #009

[2] AirNet Technology Inc. Completes US$180.0 Million Registered Direct Offering

[3] AirNet Raises $180 Mln In Bitcoin And Ethereum To Drive Digital Asset Transformation

[4] AirNet Technology (Nasdaq: ANTE) has completed a significant US$180.0 million registered direct offering

[5] Bitcoin's golden moment? 3 things to watch for cryptos in...

[6] Bitcoin's Historical Halving Patterns Suggest Mid-2025 Peak [https://www.bitget.com/news/detail/12560604200628]

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

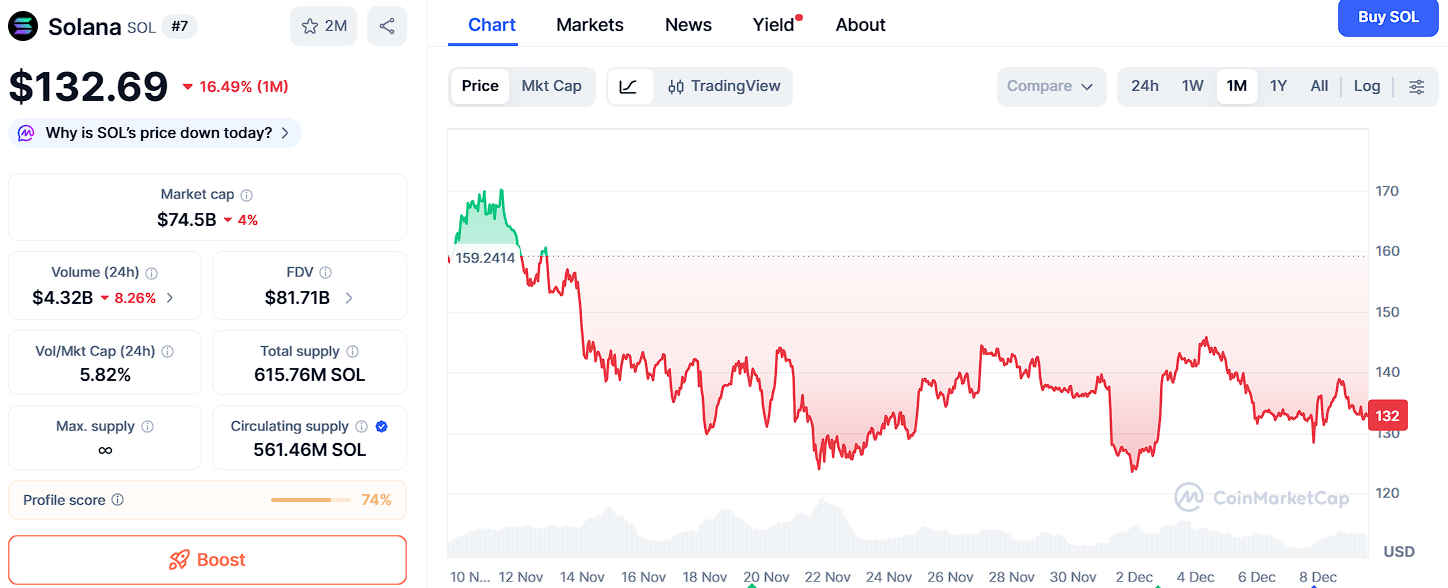

تزايد زخم Solana نحو 800 دولار، ومع ذلك توقعات Ozak AI تهيمن على النماذج طويلة الأجل

مستشار Bitwise: هيكل السوق الحالي غير ملائم لارتفاع Bitcoin؛ حيتان Bitcoin OG يواصلون البيع.

هل ستنجو دورة Bitcoin من السياسة النقدية الأمريكية؟

وزارة العدل تكشف عن عملية احتيال بالعملات المشفرة بقيمة 7.8 مليون دولار مرتبطة بـ Bitcoin Rodney