المؤلف: Tristero Research

الترجمة: TechFlow

مقدمة خلفية

أبطأ الأصول في القطاع المالي—القروض، المباني، السلع—يتم ربطها الآن بأسرع الأسواق في التاريخ. تعد الرمزية بتوفير السيولة، لكنها في الواقع تخلق مجرد وهم: قشرة من السيولة تغلف نواة غير سائلة. يُطلق على هذا الاختلال اسم "مفارقة سيولة الأصول الواقعية (RWA)".

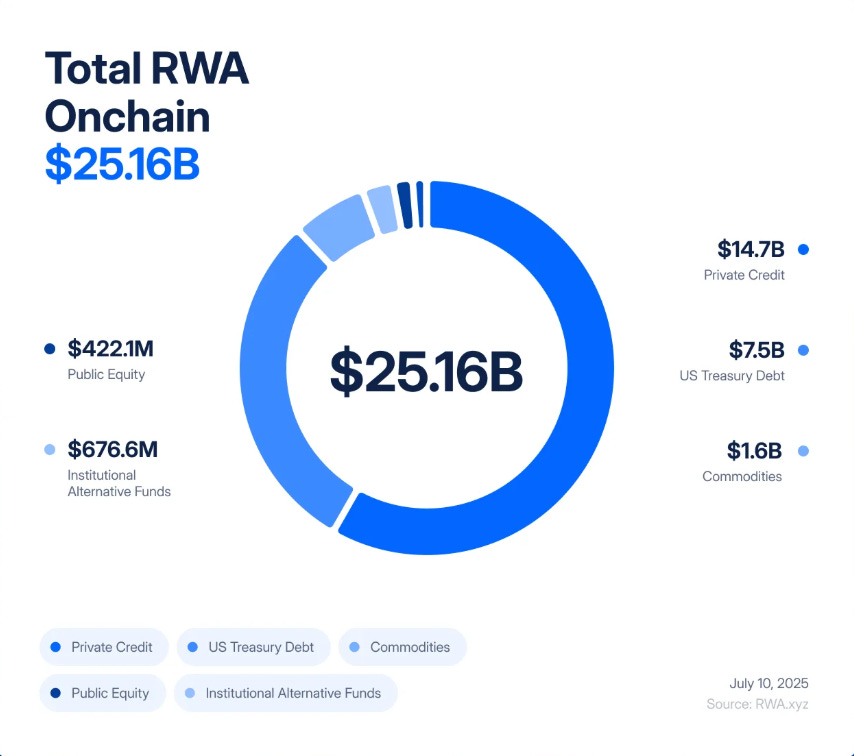

في غضون خمس سنوات فقط، انتقلت رمزية RWA من تجربة بقيمة 85 مليون دولار إلى سوق بقيمة 25 مليار دولار، محققة "نموًا بمقدار 245 مرة بين عامي 2020 و2025، ويرجع ذلك أساسًا إلى طلب المؤسسات على العائد، الشفافية، وكفاءة الميزانية العمومية".

أطلقت BlackRock سندات حكومية مرمزة، وقامت Figure Technologies بسلسلة مليارات الدولارات من القروض الخاصة، بينما يتم تقسيم معاملات العقارات من نيوجيرسي إلى دبي وتداولها في البورصات اللامركزية.

يتوقع المحللون أن تلي تريليونات الدولارات من الأصول هذا الاتجاه في المستقبل. بالنسبة للكثيرين، يبدو هذا كالجسر المنتظر بين التمويل التقليدي (TradFi) والتمويل اللامركزي (DeFi)—فرصة تجمع بين أمان العوائد الواقعية وسرعة وشفافية البلوكشين.

ومع ذلك، تحت هذا الحماس يكمن عيب هيكلي. الرمزية لم تغير الخصائص الأساسية للمباني المكتبية أو القروض الخاصة أو سبائك الذهب. هذه الأصول بطبيعتها بطيئة وتفتقر إلى السيولة—فهي مقيدة بالعقود والتسجيلات والمحاكم. كل ما تفعله الرمزية هو تغليف هذه الأصول بقشرة فائقة السيولة، مما يجعلها قابلة للتداول الفوري، والرفع المالي، والتصفية. والنتيجة هي نظام مالي يحول مخاطر الائتمان والتقييم البطيئة إلى مخاطر تقلب عالية التردد، حيث ينتشر التأثير ليس بالأشهر بل بالدقائق.

إذا بدا لك هذا مألوفًا، فذلك لأنه كذلك بالفعل. في عام 2008، تعلمت وول ستريت درسًا مؤلمًا حول ما يحدث عندما تتحول الأصول غير السائلة إلى مشتقات "سائلة". انهارت الرهون العقارية الثانوية ببطء؛ بينما انهارت سندات الدين المضمونة (CDOs) ومقايضات التخلف عن السداد الائتماني (CDS) بسرعة. أدى اختلال التوازن بين التخلف الواقعي والهندسة المالية إلى تفجير النظام العالمي. اليوم، يكمن الخطر في أننا نعيد بناء هذا الهيكل—لكن هذه المرة يعمل على مسار البلوكشين، وسرعة انتشار الأزمة أصبحت بسرعة الكود.

تخيل رمزًا مرتبطًا بعقار تجاري في مقاطعة بيرغن، نيوجيرسي. على الورق، يبدو هذا المبنى متينًا: المستأجرون يدفعون الإيجار، القروض تُسدد في الوقت المحدد، وحقوق الملكية واضحة. لكن عملية نقل الملكية القانونية—فحص الملكية، التوقيع، تقديم المستندات إلى كاتب المقاطعة—تستغرق أسابيع. هكذا تعمل العقارات: ببطء، وبنظام، وبقيود الورق والمحاكم.

الآن، ضع نفس العقار على السلسلة. يتم تخزين الملكية في كيان ذو غرض خاص (SPV)، والذي يصدر رموزًا رقمية تمثل الملكية المجزأة. فجأة، يمكن تداول هذا الأصل الذي كان ساكنًا على مدار الساعة. في فترة بعد الظهر، قد تتغير ملكية هذه الرموز مئات المرات في البورصات اللامركزية، أو تُستخدم كضمان للقروض المستقرة، أو تُعبأ في منتجات هيكلية تعد بـ"عوائد واقعية آمنة".

المشكلة هي: لم يتغير أي شيء في المبنى نفسه. إذا تخلف المستأجر الرئيسي عن السداد، أو انخفضت قيمة العقار، أو تم الطعن في حقوق SPV القانونية، فقد يستغرق ظهور التأثير الواقعي شهورًا أو حتى سنوات. لكن على السلسلة، قد يتبخر الثقة في لحظة. إشاعة على تويتر، تحديث متأخر من أوراكل، أو بيع مفاجئ قد يكون كافيًا لإطلاق سلسلة من التصفية التلقائية. المبنى لا يتحرك، لكن تمثيله المرمز قد ينهار في دقائق—ساحبًا معه مجمعات الضمان، وبروتوكولات الإقراض، والعملات المستقرة إلى الأزمة.

هذه هي جوهر مفارقة سيولة RWA: ربط الأصول غير السائلة بأسواق فائقة السيولة لا يجعلها أكثر أمانًا، بل يجعلها أكثر خطورة.

انهيار بطيء في 2008 مقابل انهيار لحظي في 2025

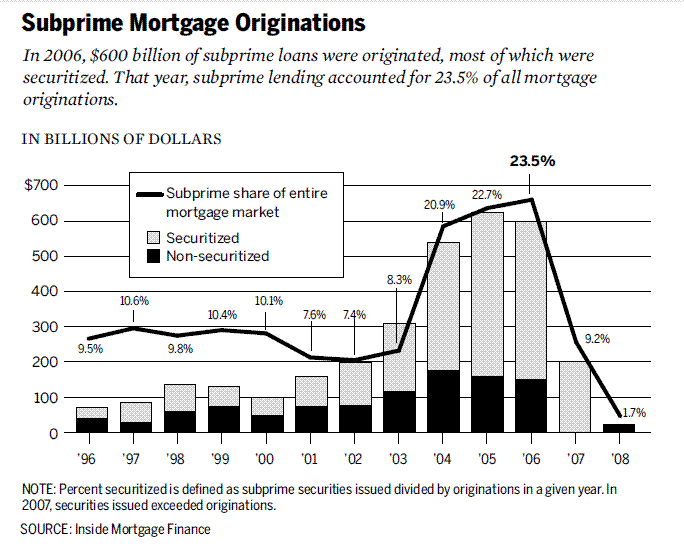

في منتصف العقد الأول من القرن الحادي والعشرين، حولت وول ستريت الرهون العقارية الثانوية—القروض عالية المخاطر وقليلة السيولة—إلى أوراق مالية معقدة.

تم تجميع الرهون العقارية في أوراق مالية مدعومة بالرهن العقاري (MBS)، ثم تقسيمها إلى سندات دين مضمونة (CDO) من درجات مختلفة. وللتحوط من المخاطر، أضافت البنوك طبقات من مقايضات التخلف عن السداد الائتماني (CDS). نظريًا، حول هذا "الخيمياء المالية" القروض الثانوية الهشة إلى أصول آمنة بتصنيف AAA. لكن في الواقع، كان يبني برجًا من الرافعة المالية وعدم الشفافية على أساس متداعٍ.

انفجرت الأزمة عندما اصطدم التخلف البطيء في الرهون العقارية مع الأسواق سريعة الحركة لـ CDO وCDS. استغرق حجز المنازل شهورًا، لكن المشتقات المرتبطة بها أعيد تسعيرها في ثوانٍ. لم يكن هذا الاختلال السبب الوحيد للانهيار، لكنه ضخم التخلف المحلي إلى صدمة عالمية.

تواجه رمزية RWA خطر تكرار هذا الاختلال—ولكن بسرعة أكبر. لم نعد نكدس الرهون العقارية الثانوية، بل نقسم القروض الخاصة، والعقارات، والسندات الحكومية إلى رموز على السلسلة. لم نعد نستخدم CDS، بل سنرى مشتقات "RWA المحسنة": خيارات، أصول تركيبية، ومنتجات هيكلية مبنية على رموز RWA. كانت وكالات التصنيف تمنح الأصول الرديئة تصنيف AAA، والآن نعتمد في التقييم على الأوراكل والأمناء—صناديق سوداء جديدة للثقة.

هذا التشابه ليس سطحيًا، بل هو نفس المنطق: تغليف الأصول البطيئة وقليلة السيولة بهياكل تبدو عالية السيولة، ثم تداولها في أسواق أسرع بكثير من تقلبات الأصول الأساسية. استغرق انهيار النظام في 2008 عدة أشهر. أما في DeFi، فقد تنتشر الأزمة في غضون دقائق.

السيناريو 1: سلسلة التخلف الائتماني

قام بروتوكول قروض خاصة بترميز قروض للشركات الصغيرة والمتوسطة بقيمة 5 مليارات دولار. من الخارج، يبدو العائد مستقرًا بين 8% و12%. يعتبر المستثمرون الرموز ضمانًا آمنًا ويقترضون عبر Aave وCompound.

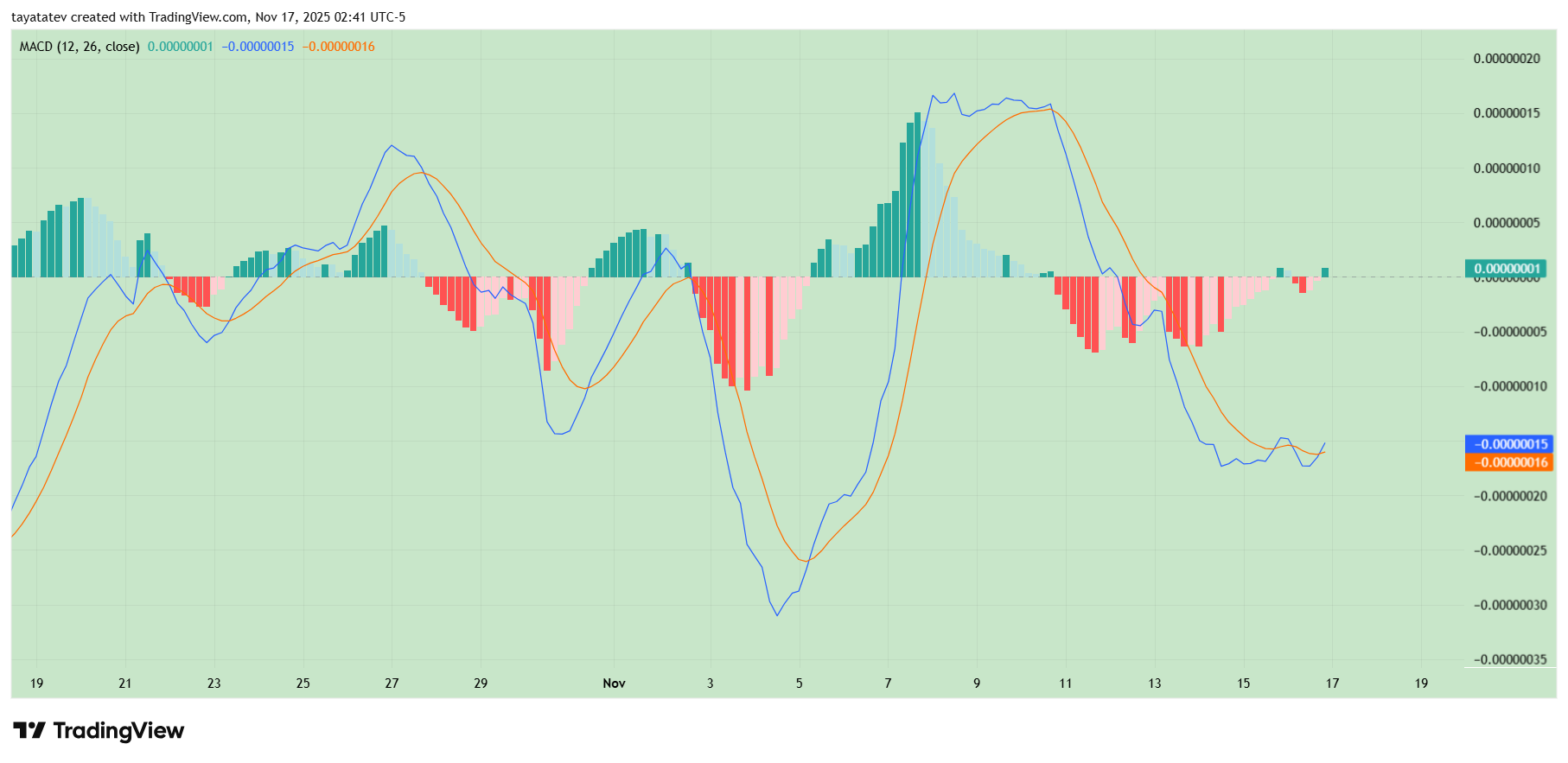

ثم تبدأ الاقتصاد الواقعي في التدهور. ترتفع معدلات التخلف. تنخفض القيمة الحقيقية لمحفظة القروض، لكن الأوراكل الذي يوفر الأسعار على السلسلة يحدث بياناته مرة واحدة شهريًا فقط. على السلسلة، تبدو الرموز لا تزال قوية.

تبدأ الشائعات في الانتشار: بعض المقترضين الكبار تأخروا في السداد. يبدأ المتداولون في البيع قبل أن يكتشف الأوراكل المشكلة. ينخفض سعر الرمز في السوق عن قيمته "الرسمية"، وينكسر ارتباطه بالدولار.

هذا يكفي لتفعيل الآليات التلقائية. تكتشف بروتوكولات الإقراض في DeFi انخفاض السعر، وتقوم بتصفية القروض المضمونة بذلك الرمز تلقائيًا. تسدد روبوتات التصفية الديون، وتستولي على الضمانات، وتبيعها في البورصات—مما يخفض السعر أكثر. تتوالى المزيد من التصفيات. في غضون دقائق، يتحول مشكلة ائتمانية بطيئة إلى انهيار كامل على السلسلة.

السيناريو 2: انهيار عقاري مفاجئ

تدير مؤسسة وصاية عقارات تجارية مرمزة بقيمة 2 مليار دولار، لكن بسبب هجوم إلكتروني، قد تتعرض حقوقها القانونية في هذه العقارات للتهديد. في الوقت نفسه، يضرب إعصار المدينة التي تقع فيها هذه المباني.

تدخل قيمة الأصول خارج السلسلة في حالة من عدم اليقين؛ بينما تنهار أسعار الرموز على السلسلة فورًا.

في البورصات اللامركزية، يتسابق المالكين المذعورين للخروج. يتم استنزاف السيولة من صناع السوق الآليين. تنهار أسعار الرموز.

في جميع أنحاء نظام DeFi، كانت هذه الرموز تُستخدم كضمان. تبدأ آليات التصفية، لكن الضمانات المستولى عليها تصبح عديمة القيمة وشديدة السيولة. تترك بروتوكولات الإقراض ديونًا معدومة لا يمكن استردادها. في النهاية، تقع بروتوكولات الإقراض في مأزق الديون المعدومة غير القابلة للاسترداد. ما كان يُروج له كـ"عقارات مؤسسية على السلسلة" يتحول في لحظة إلى فجوة ضخمة في ميزانيات DeFi وأي صندوق تقليدي مرتبط بها.

كلا السيناريوهين يظهران نفس الديناميكية: سرعة انهيار قشرة السيولة أسرع بكثير من استجابة الأصول الأساسية. لا تزال المباني قائمة، ولا تزال القروض موجودة، لكن تمثيل الأصول على السلسلة يتبخر في دقائق، ساحبا النظام بأكمله معه.

المرحلة التالية: RWA-Squared

لم يتوقف التمويل أبدًا عند الطبقة الأولى. بمجرد ظهور فئة أصول، تبني وول ستريت (والآن DeFi) مشتقات فوقها. أدت الرهون العقارية الثانوية إلى أوراق مالية مدعومة بالرهن العقاري (MBS)، ثم سندات الدين المضمونة (CDO)، ثم مقايضات التخلف عن السداد الائتماني (CDS). كل طبقة وعدت بإدارة مخاطر أفضل؛ وكل طبقة زادت الهشاشة.

لن تكون رمزية RWA مختلفة. كانت الموجة الأولى من المنتجات بسيطة نسبيًا: قروض مجزأة، سندات حكومية، وعقارات. الموجة الثانية حتمية: RWA المحسنة (RWA-Squared). تُعبأ الرموز في منتجات مؤشر، وتُقسم إلى أجزاء "آمنة" و"خطرة"، وتتيح الأصول التركيبية للمتداولين المراهنة أو التحوط ضد سلة من القروض أو العقارات المرمزة. يمكن إعادة تغليف رمز مدعوم بعقارات نيوجيرسي وقروض الشركات الصغيرة والمتوسطة في سنغافورة إلى "منتج عائد" واحد، ويتم رفعه ماليًا في DeFi.

المفارقة أن المشتقات على السلسلة تبدو أكثر أمانًا من CDS في 2008، لأنها مضمونة بالكامل وشفافة. لكن المخاطر لا تختفي—بل تتحور. تستبدل ثغرات العقود الذكية التخلف عن السداد من الطرف المقابل؛ تستبدل أخطاء الأوراكل الاحتيال في التصنيف؛ تستبدل إخفاقات حوكمة البروتوكول مشاكل AIG. والنتيجة واحدة: طبقات من الرافعة المالية، ترابطات خفية، ونظام هش أمام نقطة فشل واحدة.

وعد التنويع—مزج السندات الحكومية والقروض والعقارات في سلة رمزية واحدة—يتجاهل حقيقة: كل هذه الأصول تشترك الآن في متجه ترابط واحد—مسار التكنولوجيا الأساسية لـ DeFi. بمجرد تعطل أوراكل رئيسي أو عملة مستقرة أو بروتوكول إقراض، ستنهار جميع مشتقات RWA المبنية عليها، بغض النظر عن تنوع الأصول الأساسية.

سيتم الترويج لمنتجات RWA المحسنة كجسر نحو النضج، ودليل على أن DeFi يمكنه إعادة بناء الأسواق المالية التقليدية المعقدة. لكنها قد تصبح أيضًا محفزًا يضمن أنه عندما تأتي الصدمة الأولى، لن يمتص النظام الصدمة—بل سينهار مباشرة.

الخلاصة

تم الترويج لهوس RWA كجسر بين التمويل التقليدي والتمويل اللامركزي. بالفعل، توفر الرمزية الكفاءة، وقابلية التركيب، وطرقًا جديدة للحصول على العائد. لكنها لم تغير طبيعة الأصول نفسها: حتى لو تم تداول القروض والمباني والسلع الرقمية بسرعة البلوكشين، فإنها لا تزال منخفضة السيولة وبطيئة التداول.

هذه هي مفارقة السيولة. ربط الأصول غير السائلة بأسواق عالية السيولة يزيد من الهشاشة ورد الفعل الذاتي. الأدوات التي تجعل الأسواق أسرع وأكثر شفافية، تجعلها أيضًا أكثر عرضة للصدمات المفاجئة.

في عام 2008، استغرق انتشار التخلف عن السداد في الرهون العقارية الثانوية إلى أزمة عالمية عدة أشهر. أما بالنسبة للأصول الواقعية المرمزة، فقد ينتشر اختلال مماثل في غضون دقائق. الدرس ليس في التخلي عن الرمزية، بل في دمج المخاطر في التصميم: أوراكل أكثر تحفظًا، معايير ضمان أكثر صرامة، وآليات توقف أقوى.

لسنا محكومين بتكرار الأزمة السابقة. لكن إذا تجاهلنا هذه المفارقة، فقد نعجل في نهاية المطاف بقدوم الأزمة.