تحليل SignalPlus الكلي - إصدار خاص: هل سيكون سبتمبر شهراً مرعباً؟

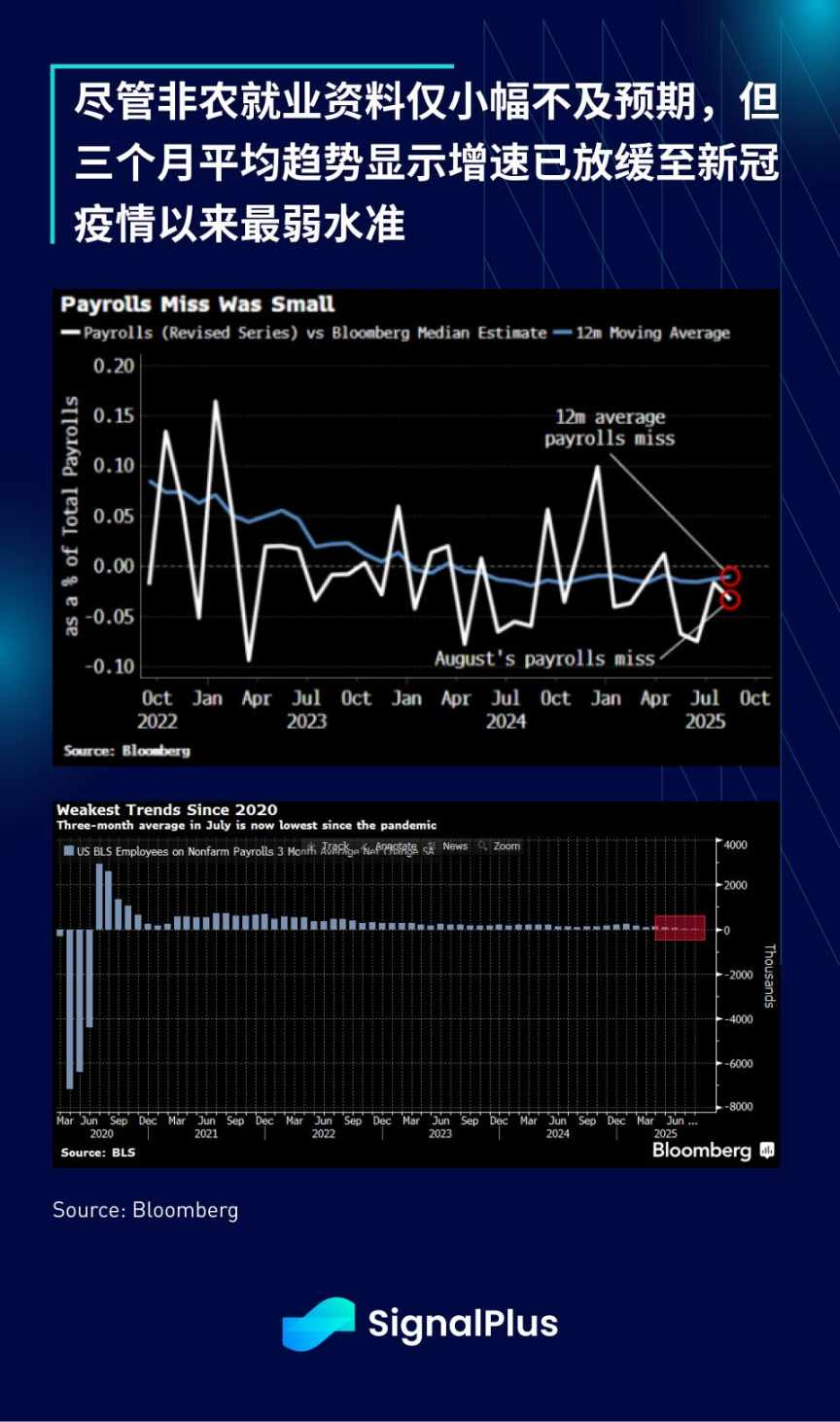

كما كان متوقعًا، دخلنا دورة سبتمبر الموسمية التي تشهد تقلبات شديدة: جاءت بيانات الوظائف غير الزراعية أضعف قليلاً من المتوقع، وتباطأ متوسط النمو لمدة ثلاثة أشهر إلى ما قبل الجائحة...

كما كان متوقعًا، دخلنا دورة سبتمبر الموسمية التي تتسم بتقلبات شديدة: بيانات الوظائف غير الزراعية جاءت أقل من المتوقع، ومتوسط النمو خلال ثلاثة أشهر انخفض إلى أدنى مستوى له منذ بداية الجائحة.

كما أن البيانات الأساسية للتقرير كانت ضعيفة، حيث شهد 80% من القطاعات نموًا سلبيًا في التوظيف خلال أغسطس، مما عزز التوقعات بخفض سعر الفائدة هذا الشهر، وانخفضت توقعات سعر الفائدة النهائي للاحتياطي الفيدرالي إلى 2.9%، وهو أدنى مستوى في الدورة الحالية. وهذا يمثل خفضًا كبيرًا بمقدار 50 نقطة أساس عن مستوى الفائدة البالغ 3.4% في بداية الصيف.

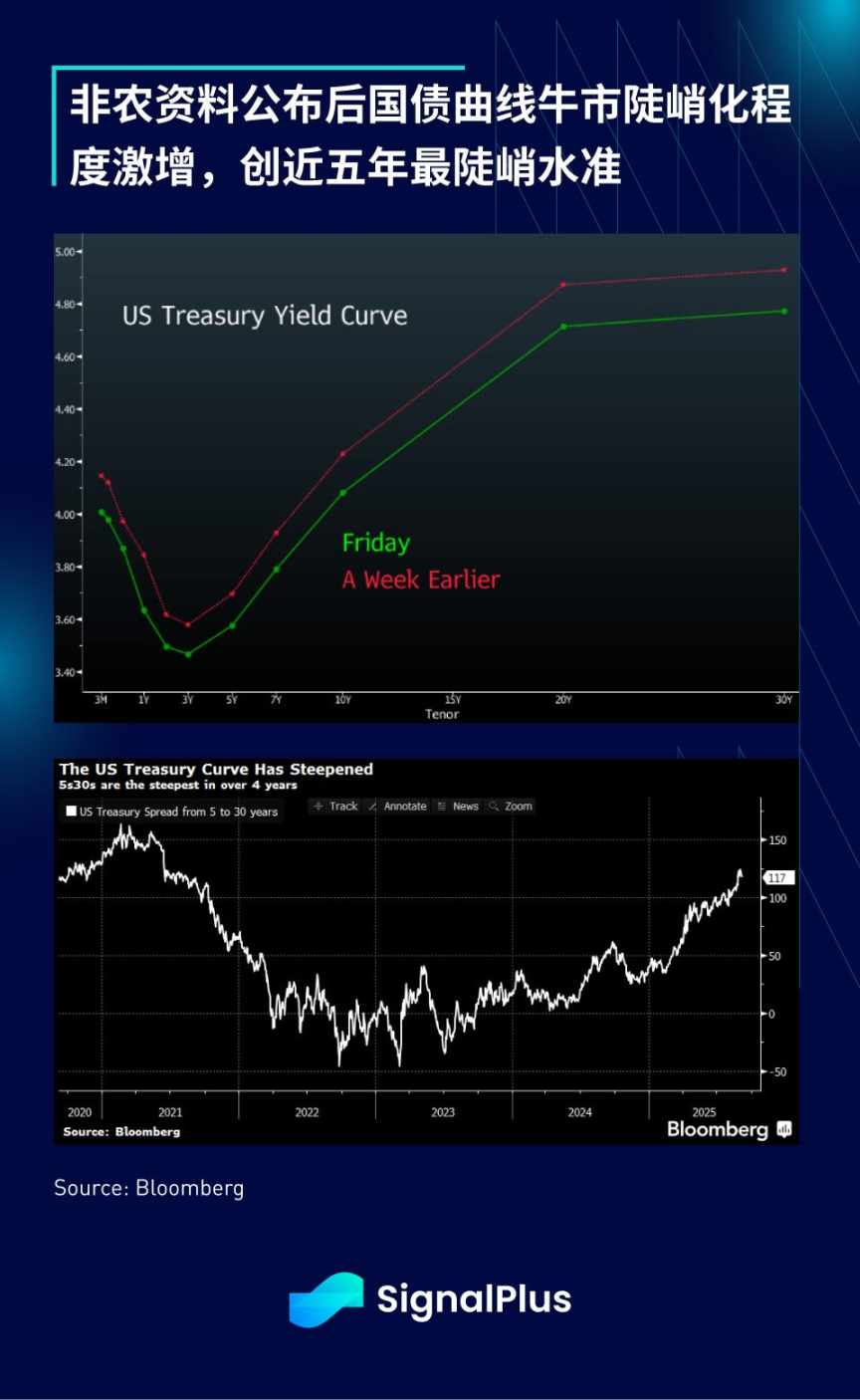

بعد صدور بيانات الوظائف غير الزراعية، توقع متداولو أسعار الفائدة أن احتمال خفض الفائدة بمقدار 50 نقطة أساس هذا الشهر منخفض جدًا (حوالي 5%)، لكن احتمال خفض الفائدة ثلاث مرات بحلول نهاية العام بلغ 92%. وانخفضت عقود الفائدة الآجلة للاحتياطي الفيدرالي لمدة عام (سبتمبر 2026) يوم الجمعة بمقدار 15 نقطة أساس، وتظهر تسعيرات السوق أنه بحلول نهاية 2026 سيتم خفض الفائدة ما يقارب ثلاث مرات.

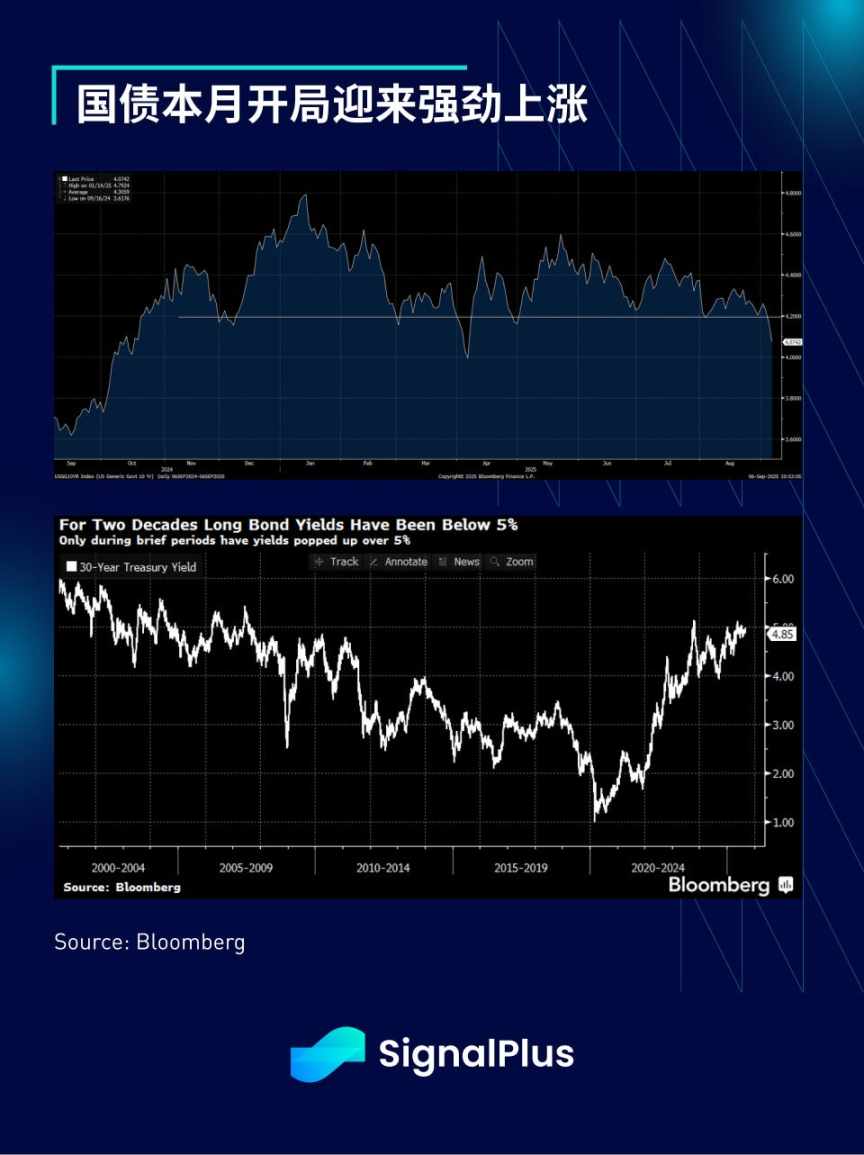

توقعات التضخم تحت السيطرة: مع إعادة تقييم المستثمرين لتوقعات تباطؤ الاقتصاد، انخفضت معدلات مبادلة التضخم ومعدلات التضخم المتوازنة على السندات طويلة الأجل، ويتوقع السوق أن تكون بيانات مؤشر أسعار المستهلكين (CPI) لهذا الأسبوع عند 2.92%. سيركز المتداولون على إشارات تأكيد تباطؤ التضخم المحتمل، لدعم التحول الحاد للاحتياطي الفيدرالي نحو السياسة التيسيرية بعد اجتماع جاكسون هول. ستكشف البيانات في الأشهر المقبلة ما إذا كانت هناك بوادر أولية لضغوط الأسعار المتعلقة بالتعريفات الجمركية — في الوقت الحالي، أي بيانات تضخم مرتفعة تميل إلى التشدد ستكون سلبية للأصول ذات المخاطر.

انخفض معدل التضخم المتوازن بشكل طفيف يوم الجمعة، مما كان إيجابيًا للسندات طويلة الأجل (بعد أن اقترب عائد السندات الأمريكية من 5% بسبب المخاوف المالية المستمرة). بعد اختبار سندات الخزانة الأمريكية لأجل 30 عامًا لمستوى 5% في بداية الأسبوع، ارتدت للأعلى، وانخفض عائد السندات لأجل 10 سنوات بشكل كبير ليقترب من اختبار مستوى 4%.

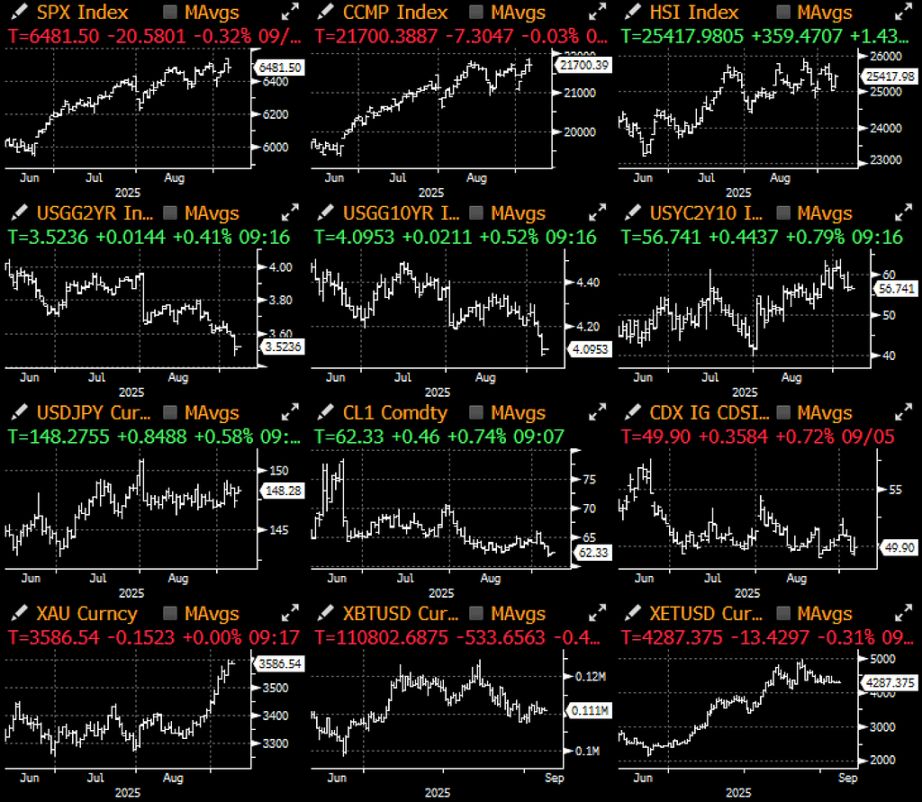

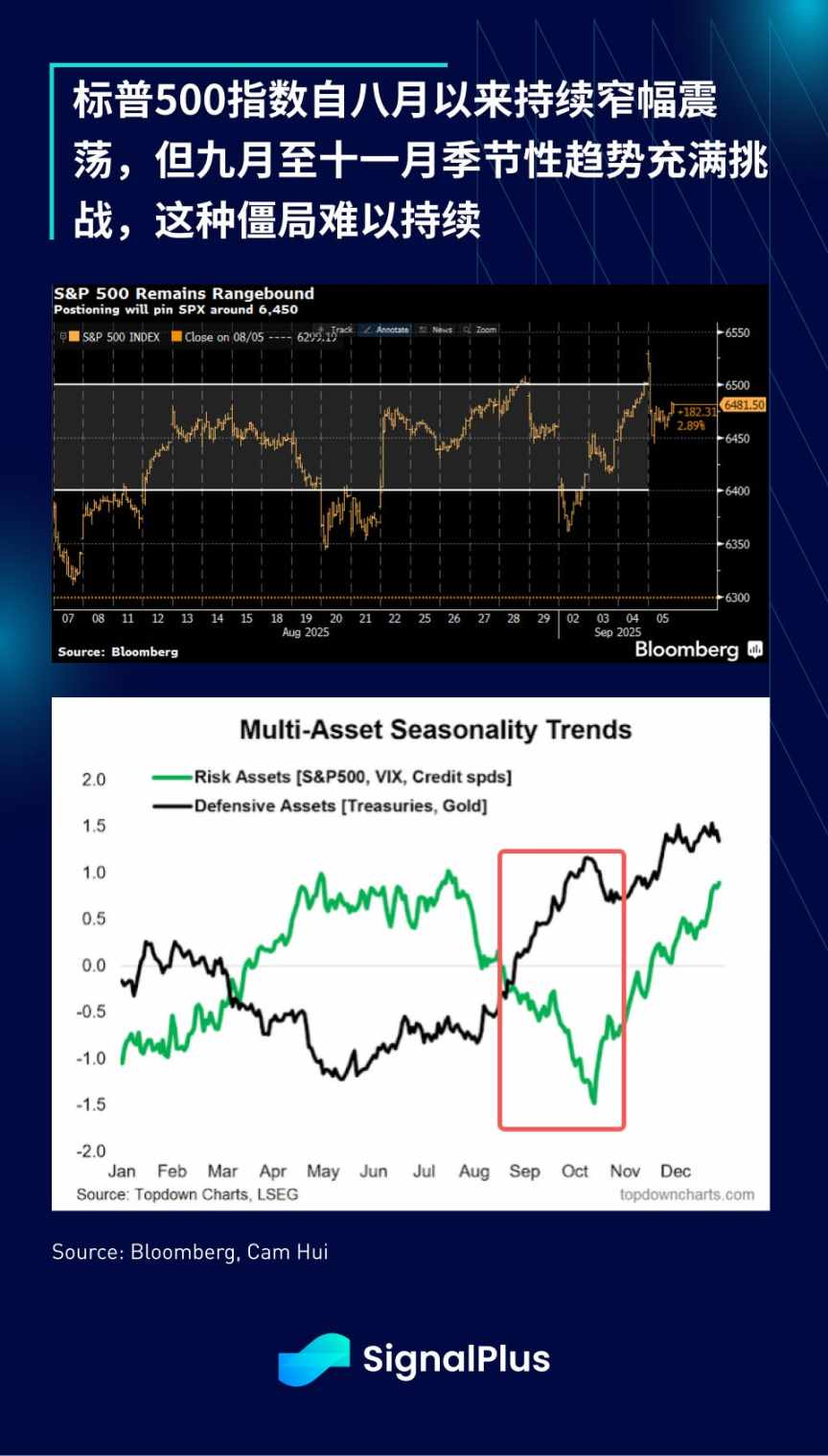

سوق الأسهم كان مستقرًا بشكل عام الأسبوع الماضي: ضعف Nvidia قابله أداء قوي لأسهم الشركات القيادية الأخرى والقطاعات الدفاعية، وعاد مؤشر S&P 500 إلى منتصف نطاق التداول في نهاية الصيف. كما ذكرنا الأسبوع الماضي، وبالنظر إلى التحديات الموسمية وتقرير JPMorgan الذي يُظهر أن صافي الرافعة المالية لصناديق التحوط في مستويات مرتفعة، من المتوقع أن تزداد التقلبات خلال الشهرين القادمين.

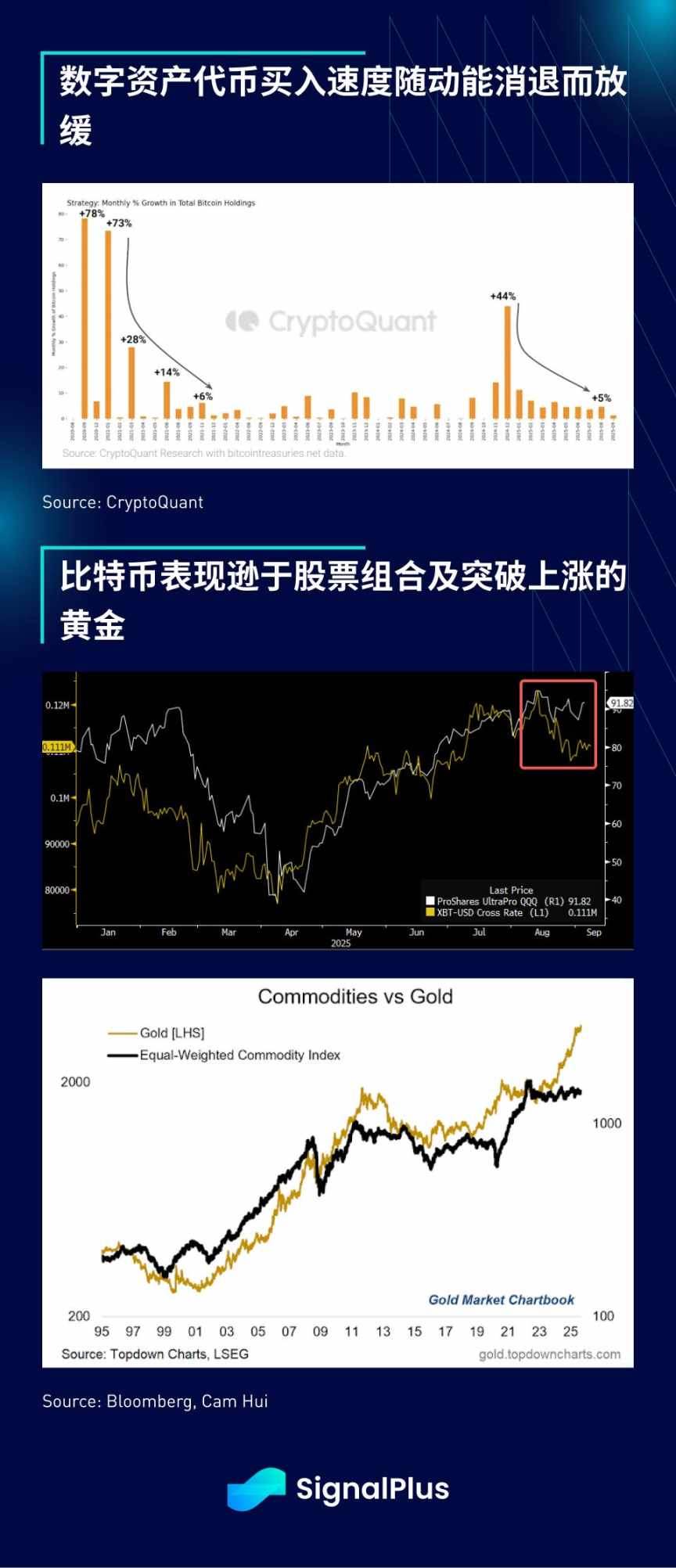

شهدت العملات الرقمية استقرارًا نسبيًا خلال الأسبوع الماضي، لكن bitcoin كان أداؤه أقل بكثير من الأصول المماثلة والأسهم والذهب الفوري. ضعف زخم الشراء الصافي: انخفض حجم شراء رموز الأصول الرقمية بشكل كبير، وأظهرت تقارير منصات التداول المركزية ضعف رغبة دخول أموال جديدة، ويفضل المستثمرون الاحتفاظ بالأسهم والمراقبة. التوقعات قصيرة الأجل أكثر تحديًا، ويوصى باتباع استراتيجية دفاعية لمواجهة التقلبات الموسمية للأصول ذات المخاطر. بالإضافة إلى ذلك، يجب الانتباه إلى مخاطر رموز الأصول الرقمية: مع استمرار تضييق علاوة صافي القيمة، قد تتزايد المخاوف من التقعر السلبي أثناء الهبوط.

نتمنى لكم تداولًا موفقًا!

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

ملخص أسبوعي للعملات الرقمية: Circle تعلن عن أرباح، Uniswap تطلق ميزات جديدة، والمزيد

إطلاق ETF Canary ليس له تأثير يُذكر على XRP

تسيطر Chainlink على سوق الأصول الواقعية (RWA) بقوتها التقنية

كيوساكي يتوقع طباعة ضخمة للأموال