Hongkonger Sandbox plant, sich auf die Bund-Konferenz zu konzentrieren, und RWA wird ein neues Thema für Chinas Web3?

Hongkonger Sandbox plant, sich auf die Bund-Konferenz zu konzentrieren, und RWA wird ein neues Thema für Chinas Web3?

曼昆律师事务所2024/09/06 03:33

Original anzeigen

Von:曼昆律师事务所

Am 5. September 2024 startete die mit Spannung erwartete

"Inclusion · The Bund Conference" offiziell im Huangpu World Expo Park in Shanghai. Für Web3-Praktiker ist das wichtigste Ereignis bei diesem weltklasse Technologie-Event das Nachmittags-Forum mit dem Thema

"Über die Zukunft sprechen: Die 'Entität' der Web3-Digitalträume" .

Das Forum wurde gemeinsam von Ant Digital Technology und Foresight News organisiert, währenddessen viele Branchenführer ihre Themen teilten und an Podiumsdiskussionen teilnahmen. Unter ihnen hörten wir einige bekannte Stimmen, wie:

* Quelle: Offizielle Website der Bund Conference

- Xu Changjun, Vorsitzender der Longxin Group, hielt eine Grundsatzrede mit dem Titel "Erkundung der 'neuen' Investitionsbahn und Freisetzung der 'Energie' neuer Energien".

- ZAN-CEO Zhang Chenguang hielt eine Grundsatzrede über "Erkundung und Praxis von DT RWA zur Stärkung der neuen Energieindustrie in der VUCA-Ära".

- Xiao Gang, Mitglied des 13. Nationalkomitees der Politischen Konsultativkonferenz des chinesischen Volkes und ehemaliger Vorsitzender der China Securities Regulatory Commission, hielt eine Rede mit dem Titel "Neue Kraft der Finanztechnologie, neuer Motor der digitalen Wirtschaft".

Es ist nicht schwer zu erkennen, dass in diesem Themenforum RWA zum "Hauptthema" der Diskussionen der Web3-Praktiker geworden ist. Wie Xiao Gang sagte:

In den Veränderungen, die Web3 mit sich bringt, ist RWA eine Brücke, die die digitale Wirtschaft mit der realen Wirtschaft verbindet, indem es eine Wertabbildung mit den physischen Vermögenswerten und IP-Produkten, die in der realen Welt existieren, herstellt und die Liquidität und Handelbarkeit realer Vermögenswerte verbessert.

Tatsächlich entfachte bereits Ende August ein Nachrichtenbericht aus Hongkong, China, das Thema RWA. Am 28. August 2024 unternahm die HKMA (Hong Kong Monetary Authority) einen weiteren Schritt zur Förderung von Innovationen im Bereich der verschlüsselten Finanzen und startete ein Sandbox-Programm namens "Ensemble". Laut der Pressemitteilung der HKMA zielt die Ensemble-Projektsandbox darauf ab, experimentelle tokenisierte Währungen zur Förderung des Interbankenausgleichs zu nutzen und sich auf die Erforschung des Handels mit tokenisierten Vermögenswerten zu konzentrieren.

* Quelle: Offizielle Website der Hong Kong Monetary Authority

Gleichzeitig kündigte die HKMA an, dass die erste Phase des Versuchs vier große Anwendungsfälle für tokenisierte Vermögenswerte abdecken wird, darunter:

Festverzinsliche Wertpapiere und Investmentfonds, Liquiditätsmanagement, grüne und nachhaltige Finanzen sowie Handels- und Lieferkettenfinanzierung.

Die Nachricht hat Diskussionen und Aufmerksamkeit von Web3-Praktikern auf der Hongkonger RWA-Strecke ausgelöst. Anwalt Mankiw teilt hiermit seine Analyse der Sandbox selbst und ihrer Auswirkungen auf die Branche in diesem Artikel.

Vision hinter dem Ensemble

Es ist keine Übertreibung zu sagen, dass dieser Plan einen wichtigen Meilenstein in der Entwicklung des digitalen Vermögensökosystems Hongkongs markiert und revolutionäre Veränderungen für die Entwicklung und Regulierung von Finanztransaktionen bringt. Die von der Hong Kong Monetary Authority vorgesehene Ensemble-Sandbox ist nicht nur ein Regulierungsinstrument, sondern auch eine dynamische Testplattform, auf der innovative Ideen in praktische Lösungen umgesetzt werden. Die Vision von Ensemble ist eng mit der technischen Testphase verbunden, und jeder Test ist der Grundstein zur Erreichung dieses umfassenderen Ziels.

In den letzten Jahren war die Hong Kong Monetary Authority sehr aktiv in der Erforschung des Potenzials digitaler Währungen und neuer Technologien, insbesondere im Bereich der digitalen Zentralbankwährungen (CBDC), mit Bemühungen

s wie das mBridge-Projekt und e-HKD von besonderer Bedeutung sind. Die HKMA erkennt jedoch auch an, dass die zukünftige Finanzwelt nicht nur durch CBDC geprägt sein wird. Die Tokenisierung nutzt Blockchain-Technologie, um Vermögenswerte zu digitalisieren, was ein weiterer wichtiger Teil dieses Puzzles ist. Durch die Tokenisierung von Geschäftsbankwährungen und realen Vermögenswerten können Finanztransaktionen vereinfacht und neue innovative Möglichkeiten geschaffen werden. Daher spiegelt die Integration von CBDC und Asset-Tokenisierung in die Ensemble-Sandbox die klare Strategie der MAS wider, die Synergieeffekte zwischen diesen Innovationen zu erkunden und sicherzustellen, dass diese Technologien sich gegenseitig ergänzen, um ein robusteres und vielseitigeres digitales Finanzökosystem zu schaffen.

Die Hauptziele von Ensemble lassen sich wie folgt zusammenfassen, wobei jedes darauf abzielt, das Verständnis und die Anwendung der Tokenisierung im Finanzwesen zu fördern.

- Anwendungsszenarien erkunden: Teilnehmern ermöglichen, in einer sicheren Umgebung mit tokenisierten Vermögenswerten zu experimentieren und verschiedene Anwendungen zu erkunden, ohne sofort dem Druck einer vollständigen Implementierung ausgesetzt zu sein.

- Technische Tests: Die Kompatibilität zwischen verschiedenen digitalen Vermögenswerten, tokenisierten Einlagen und CBDC testen. Diese Phase ist entscheidend, um die Robustheit der Technologie sicherzustellen und sich auf eine breitere Akzeptanz vorzubereiten.

- Branchenstandards etablieren: Gemeinsame Branchenbenchmarks für die Tokenisierung etablieren, die für die Entwicklung der Technologie entscheidend sind. Indem der gesamte Lebenszyklus von tokenisierten Vermögenswerttransaktionen von der Erstellung über die Transaktion bis hin zur Zahlung und Abwicklung erleichtert wird, hilft Sandbox den Teilnehmern, die tatsächlichen Auswirkungen der Tokenisierung und ihr Potenzial zur Lösung realer Herausforderungen zu verstehen, wie z. B. ihre Anwendung in der Lieferkettenfinanzierung.

- Reale Herausforderungen lösen: Sandbox fördert innovative Anwendungen, die darauf abzielen, praktische Probleme im Finanzierungsbereich zu lösen, insbesondere in Bereichen wie Handel und Lieferkettenfinanzierung. Durch die Bewältigung dieser Schmerzpunkte trägt Ensemble dazu bei, die Tokenisierung zu einer praktikablen Option für Unternehmen zu machen.

Vier Themen der Asset-Tokenisierung

Das Ensemble-Sandbox-Projekt der Hong Kong Monetary Authority hat vier Schlüsselthemen für erste Experimente identifiziert, die jeweils einen wichtigen Teil des Finanzsektors darstellen. Diese Hauptthemen wurden sorgfältig ausgewählt, da sie die Schlüsselbereiche repräsentieren, in denen die Asset-Tokenisierung die tiefgreifendsten Auswirkungen haben könnte.

- Festverzinsliche Wertpapiere und Investmentfonds: Dieses Thema untersucht, wie die Tokenisierung traditionelle Anlageinstrumente verändert, sie zugänglicher und effizienter macht. Durch die Schaffung digitaler Darstellungen von Anleihen oder Investmentfonds kann die Finanzbranche die Abwicklungszeit verkürzen, Kosten senken und die Liquidität erhöhen, was neue Möglichkeiten für Investoren bietet.

- Liquiditätsmanagement: Die Tokenisierung hat das Potenzial, das Liquiditätsmanagement zu revolutionieren, indem Vermögenswerte auf digitalen Plattformen aufgeteilt und gehandelt werden können. Dies könnte zu einem dynamischeren und effizienteren Liquiditätsmanagement führen, insbesondere dort, wo ein schneller Zugang zu Mitteln entscheidend ist.

- Grüne und nachhaltige Finanzen: Die MAS konzentriert sich auch darauf, wie die Tokenisierung grüne und nachhaltige Finanzinitiativen unterstützen kann. Durch die Tokenisierung von Vermögenswerten wie grünen Anleihen oder Kohlenstoffgutschriften kann der Finanzsektor die Transparenz und Rückverfolgbarkeit verbessern und sicherstellen, dass Mittel effektiv für Umweltprojekte eingesetzt werden.

- Handels- und Lieferkettenfinanzierung: Die Tokenisierung kann wesentliche Schmerzpunkte in der Handels- und Lieferkettenfinanzierung lösen, indem der Prozess der Verfolgung vereinfacht wird.

0

0

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

PoolX: Locked to Earn

APR von bis zu 10%. Mehr verdienen, indem Sie mehr Lockedn.

Jetzt Lockedn!

Das könnte Ihnen auch gefallen

Warum Strategy (MSTR) jetzt weniger wert ist als seine Bitcoin-Bestände

Coinedition•2025/12/02 15:52

Wer kauft den XRP-Dip? ‚Mega Whales‘ erreichte 7-jährige Rekorde

Coinedition•2025/12/02 15:52

Im Chaos bei Trump, familienverbundenem ALT5: Versteckte Suspendierungen und plötzliche Entlassungen

Coinedition•2025/12/02 15:52

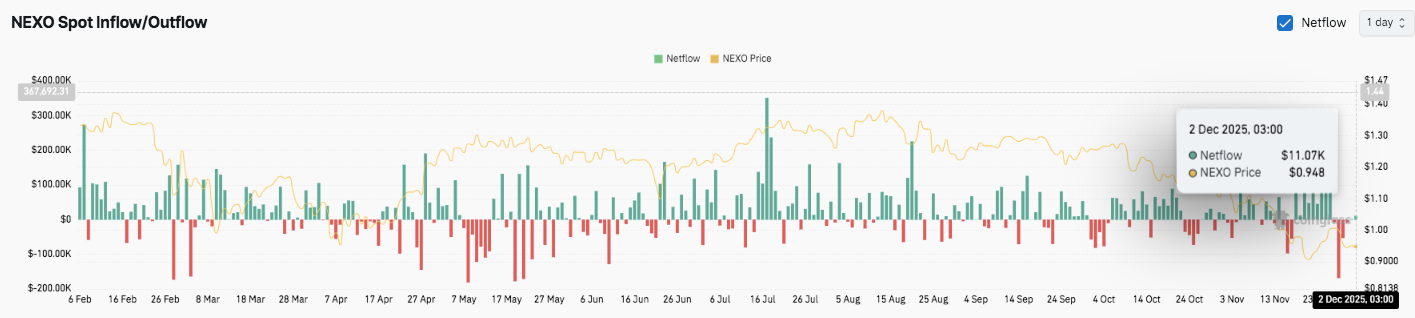

Nexo (NEXO) Preisprognose: Nexo-Preis kämpft trotz leichter Akkumulationssignale

Coinedition•2025/12/02 15:52

Im Trend

MehrKrypto-Preise

MehrBitcoin

BTC

$91,186.22

+7.90%

Ethereum

ETH

$3,013.38

+10.26%

Tether USDt

USDT

$1

+0.06%

XRP

XRP

$2.15

+7.71%

BNB

BNB

$873.25

+7.72%

USDC

USDC

$1

+0.05%

Solana

SOL

$138.2

+10.61%

TRON

TRX

$0.2825

+1.60%

Dogecoin

DOGE

$0.1465

+9.70%

Cardano

ADA

$0.4296

+14.58%

Wie man PI verkauft

Bitget listet PI - Kaufen oder verkaufen Sie PI schnell auf Bitget!

Jetzt traden

Sie sind noch kein Bitgetter?Ein Willkommenspaket im Wert von 6200 USDT für neue benutzer!

Jetzt anmelden