Warum der Start von Bitcoin-ETF-Optionen einen wichtigen Meilenstein für den institutionellen Kryptohandel darstellt

Schnelle Übersicht Die Einführung von Optionen auf Spot-Bitcoin-ETFs stellt einen bedeutenden Meilenstein für Krypto-Derivate dar, wobei erhebliche Handelsvolumina auf ein erhöhtes institutionelles Engagement hinweisen. Optionen auf Spot-Bitcoin-ETFs könnten die Bitcoin-Preisschwankungen durch erhöhte Marktliquidität verringern – obwohl frühe Bedingungen auf eine anhaltend hohe Volatilität hindeuten, da das Produkt sich in der Preisfindung befindet, sagte ein Analyst.

Im November 2024 ereignete sich ein bedeutender Moment in der Entwicklung des institutionellen Kryptohandels, als Optionen auf US-Spot-Bitcoin-ETFs an der Nasdaq debütierten. Der Start dieser Optionen für den iShares Bitcoin Trust (IBIT) und andere Spot-Bitcoin-ETFs zog bemerkenswerte Handelsvolumina am ersten Tag an und unterstrich das wachsende Interesse traditioneller Finanzakteure an digitalen Vermögenswerten.

Am 19. November begannen die Optionen für den iShares Bitcoin Trust (IBIT) zu handeln, gefolgt von fünf weiteren Spot-Bitcoin-ETFs am nächsten Tag. Allein die IBIT-Optionen generierten am ersten Tag ein notionales Handelsvolumen von 1,86 Milliarden US-Dollar, wobei über 80 % dieser Aktivität durch Call-Orders getrieben wurden. Diese starke Nachfrage signalisiert ein robustes Investorenvertrauen in das Potenzial von Bitcoin für weitere Preissteigerungen.

Der Kryptowährungsderivatehändler Gordon Grant beschrieb den Start als einen entscheidenden Moment in der Entwicklung von Kryptoderivaten. Grant hob hervor, dass diese Optionen – insbesondere die iShares Bitcoin Trust (IBIT) Optionen – bereits tägliche Volumina erreicht haben, die mit führenden Kryptoderivatemärkten wie Deribit konkurrieren.

"IBIT-Optionen haben sich bereits als bedeutende Entwicklung in der Evolution der Liquidität des Kryptoderivatemarktes erwiesen", sagte Grant gegenüber The Block. "Im Gespräch mit führenden institutionellen Akteuren, die im Bereich digitaler Vermögenswerte aktiv sind... die wichtigsten Erkenntnisse für große, gut kapitalisierte und insbesondere nordamerikanische Akteure sind klar: Die Erlangung von direktionalem Hebel über Derivate auf eines der weltweit führenden liquiden Bitcoin-Zugangsprodukte ist ein Wendepunkt."

Das Handelsvolumen für Optionen auf Spot-Bitcoin-ETFs stieg nach ihrem Start Ende November schnell an. Bild: Coinbase.

Anziehungskraft von Bitcoin-ETF-Optionen für institutionelle Investoren

Für institutionelle Investoren markiert das Aufkommen von Spot-Bitcoin-ETF-Optionen einen entscheidenden Schritt nach vorne. Grant betonte die Vorteile des Handels im regulierten Wertpapierbereich, wo Handel und Abwicklung in US-Dollar über etablierte Broker-Dealer erfolgen, ohne dass ein direkter Kontakt mit physischem Bitcoin erforderlich ist.

„Dies ermöglicht es Unternehmen, Fonds und Family Offices, direkt mit einem akkreditierten Liquiditätsanbieter zu interagieren“, bemerkte Grant. Für Großinvestoren können die zusätzlichen Vorteile von Compliance, operativer Effizienz und vertrauten Berichtssystemen nicht hoch genug eingeschätzt werden.

Der Zeitpunkt des Starts fiel mit dem Anstieg von Bitcoin in Richtung der 100.000-Dollar-Marke zusammen, was Fragen zur Nachhaltigkeit des Preisanstiegs aufwarf. Während einige Analysten die Rallye dem optimistischen Sentiment des Optionsmarktes zuschreiben, wies Grant auf breitere Marktdynamiken hin. „Der Start der Optionen fiel tatsächlich mit dem Höhepunkt eines säkularen Aufschwungs in der Neuausrichtung der Aussichten für eine breitere Bitcoin-Adoption, freundlichere Regulierungsregime und sogar eine mögliche strategische Bitcoin-Reserve zusammen“, sagte er.

Er hob auch das unkonventionelle Verhalten großer Marktteilnehmer hervor. Miner wie Marathon Digital, die traditionell Verkäufer sind, kaufen nun Bitcoin zu hohen Preisen und spiegeln damit das Vorgehen von Michael Saylors MicroStrategy wider. Das Unternehmen gab kürzlich bekannt, innerhalb eines Sechs-Tage-Zeitraums 50.000 BTC erworben zu haben, was mit einem Preisanstieg von 25 % zusammenfiel.

„Dieses mentale Modell hat als frischer Impuls für gehebelte Long-Exposition gegenüber Bitcoin gedient", erklärte Grant. "Spieltheoretisch... ist das effiziente Verhalten nicht zu verkaufen, sondern den erwarteten Käufen vorauszulaufen.“

Wie Optionen auf Spot-Bitcoin-ETFs die Preisvolatilität beeinflussen könnten

Eines der bedeutendsten Pot

Ein wesentlicher Einfluss von ETF-Optionen ist ihre Fähigkeit, die berüchtigte Preisvolatilität von Bitcoin zu beeinflussen. Während viele Analysten glauben, dass Optionen im Laufe der Zeit zur Stabilisierung des Marktes beitragen könnten, warnte Grant, dass die anfänglichen Bedingungen etwas anderes vermuten lassen.

„Wir haben eine bedeutende Ausweitung der impliziten Volatilität bei in Dollar denominierten Bitcoin-Optionen gesehen, wobei Verträge bis Januar 2027 mit über 85 % impliziter Volatilität bewertet werden“, sagte Grant. Er bemerkte, dass dieses Volatilitätsniveau im oberen Dezil für längerfristige Bitcoin-Optionen liegt und die Neuheit des Produkts sowie die laufende Preisfindung widerspiegelt.

Grant identifizierte strukturelle Herausforderungen, einschließlich der geringen Interoperabilität zwischen Bitcoin und Dollar-Sicherheiten, als ein zentrales Hindernis. Er äußerte jedoch Optimismus, dass die Aussicht auf den Verkauf von hochpreisigen Optionen im Laufe der Zeit Liquiditätsanbieter anziehen könnte, was möglicherweise zu einem Rückgang der Volatilitätsniveaus führen könnte, zumindest in Richtung der auf Deribit beobachteten Niveaus. „Der Markt deutet heute sicherlich nicht darauf hin, dass die Volatilität bald zurückgehen wird, aber es ist auch fair zu sagen, dass dies ein neues Produkt ist und die Preisfindung wahrscheinlich ein fortlaufender Prozess bleibt“, fügte er hinzu.

Transformatives Potenzial von Optionen auf Spot-Bitcoin-ETFs

Die Einführung von Spot-Bitcoin-ETF-Optionen stellt auch einen bedeutenden Schritt in Richtung der Integration von Bitcoin in den Mainstream-Finanzmarkt dar. Coinbase Research hob hervor, dass iBit-Optionen am ersten Tag 96 % des Marktvolumens ausmachten, was ihre Dominanz unterstreicht.

Mit 47,5 Milliarden Dollar an Vermögenswerten führt der iShares Bitcoin Trust den Markt an und übertrifft seinen nächsten Konkurrenten, den Grayscale Bitcoin Trust, bei weitem. Der optimistische Markttrend spiegelt sich in einem Verhältnis von 3,1:1 von Call- zu Put-Open-Interest wider, wobei 87 % des Volumens auf Calls entfallen.

Optionen sind mehr als nur Handelsinstrumente; sie ermöglichen ausgeklügelte Risikomanagementstrategien und kostengünstige Expositionen. Als die ersten in den USA regulierten Optionen auf Spot-Bitcoin-Produkte könnten diese Instrumente einen neuen Vektor für Positionierungen bieten, was langfristig transformativ für den breiteren Markt sein könnte.

„Für die überwiegende Mehrheit derjenigen, die Kapital in großem Maßstab innerhalb eines Dollar-als-Numeraire-Konstrukts lenken, ist es schwer zu überschätzen, wie entscheidend diese neuen Optionsmerkmale für den Bitcoin-Markt sind“, sagte Grant.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Yearn Finance’s 9-Million-Dollar-yETH-Raub: Der neueste Thriller im DeFi-Bereich

Die Bank von Russland deutet an, das Krypto-Verbot aufzuheben

Wie XRP trotz Kursrückgängen in Richtung $2 zum Top-Krypto-ETF-Trade wurde

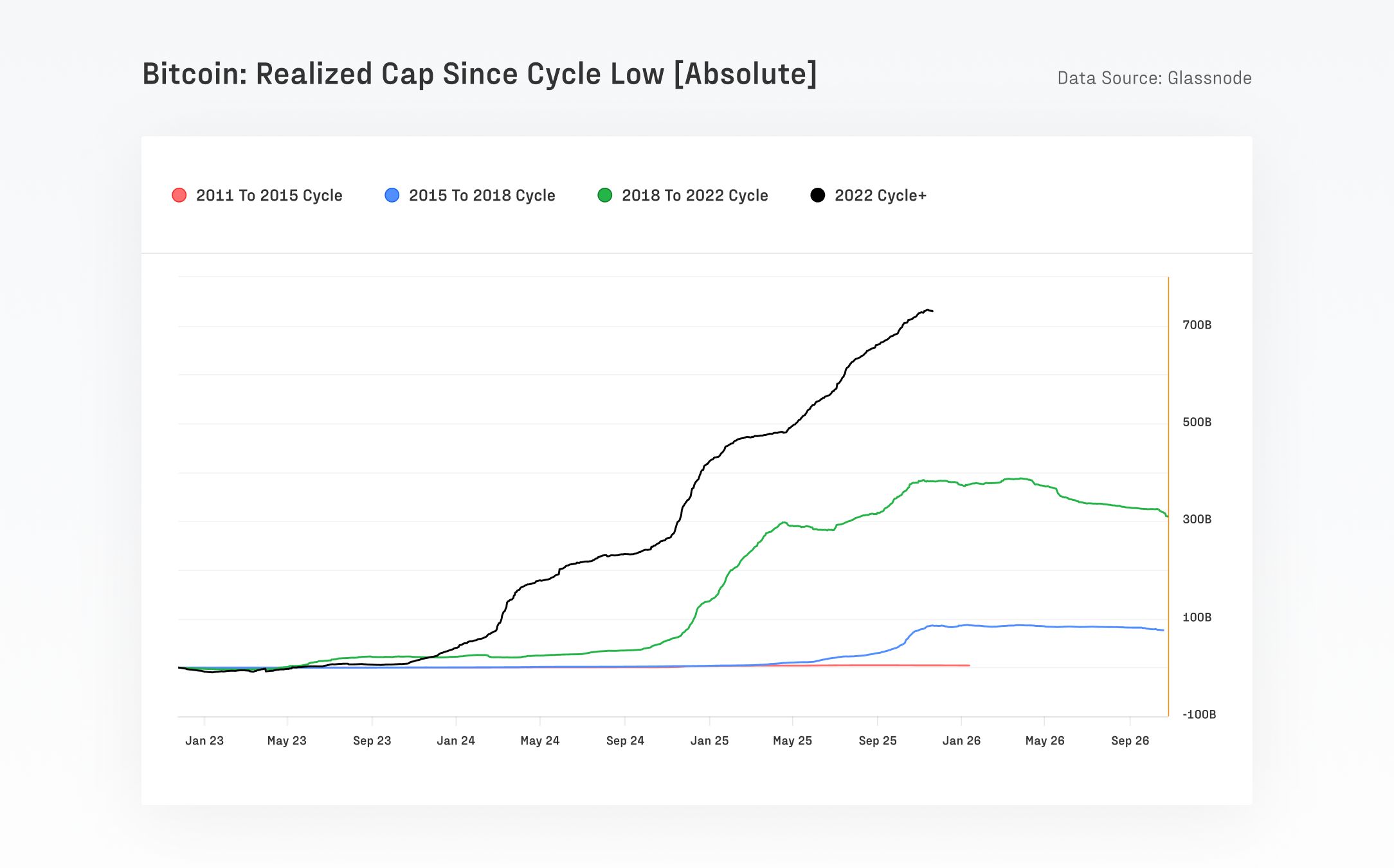

Fasanara Digital + Glassnode: Institutionelle Marktperspektiven für das vierte Quartal 2025

In einem von jüngsten Rückgängen und makroökonomischem Druck erschütterten Markt zeigt unser neuer gemeinsamer Bericht mit Fasanara Digital auf, wie sich die zentrale Infrastruktur des Ökosystems – Spot-Liquidität, ETF-Flüsse, Stablecoins, tokenisierte Vermögenswerte und dezentrale Perpetuals – im vierten Quartal verändert.