Autor: San, Deep Tide TechFlow

Am Abend des 25. kündigte AAVE-Gründer Stani in einem Post die bevorstehende Einführung von AAVE V4 an, was schnell große Aufmerksamkeit und Diskussionen auf sich zog. Gleichzeitig sorgte die jüngste Kontroverse zwischen AAVE und WLFI über den Vorschlag zur 7%igen Tokenverteilung für heftige Debatten am Markt.

In kurzer Zeit konzentrierte sich die Aufmerksamkeit des Marktes auf das etablierte Kreditprotokoll AAVE.

Obwohl der Streit zwischen AAVE und WLFI noch nicht endgültig geklärt ist, zeigt sich hinter diesem „Spektakel“ ein anderes Bild – „neue Coins kommen und gehen, AAVE bleibt bestehen“.

Mit dem Aufkommen immer neuer Coins und der konstanten Nachfrage nach Token-Krediten auf der Blockchain verfügt AAVE zweifellos über solide Fundamentaldaten und Katalysatoren.

Dieses V4-Update könnte uns einen klareren Blick auf die zukünftige starke Wettbewerbsfähigkeit von AAVE im DeFi-Bereich ermöglichen und die Wurzeln seines stetig wachsenden Geschäftsvolumens aufzeigen.

Vom Kreditprotokoll zurDeFi-Infrastruktur

Wenn wir über AAVE V4 sprechen, müssen wir zunächst eine Schlüsselfrage verstehen: Warum erwartet der Markt dieses Upgrade?

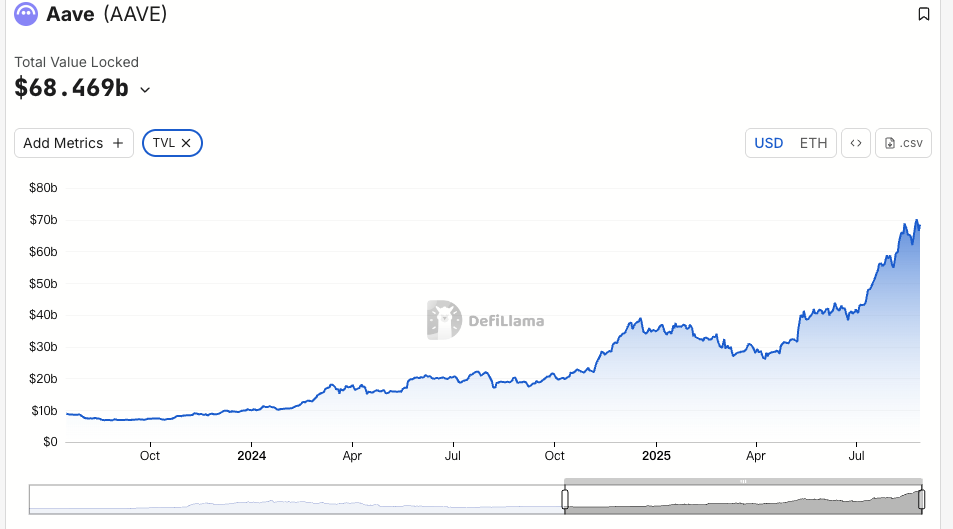

Von ETHLend im Jahr 2017 bis hin zum heutigen DeFi-Giganten mit 38,6 Milliarden US-Dollar TVL – als etabliertes Protokoll hat AAVE mit jeder Version Optimierungen vorgenommen, die in unterschiedlichem Maße die Liquidität und die Nutzungsmöglichkeiten von On-Chain-Assets beeinflusst haben.

Die Versionsgeschichte von AAVE ist im Grunde die Evolutionsgeschichte der DeFi-Kreditvergabe.

Als V1 Anfang 2020 eingeführt wurde, lag das gesamte DeFi-Total-Value-Locked noch unter 1 Milliarde US-Dollar. AAVE ersetzte das P2P-Modell durch Liquiditätspools, wodurch Kredite von „Matching abwarten“ zu „sofortiger Ausführung“ wurden. Diese Änderung half AAVE, schnell Marktanteile zu gewinnen.

V2 wurde Ende 2020 eingeführt, mit den Kerninnovationen Flash Loans und Schuldentokenisierung. Flash Loans förderten Arbitrage- und Liquidationsökosysteme und wurden zu einer wichtigen Einnahmequelle für das Protokoll. Die Schuldentokenisierung ermöglichte die Übertragung von Positionen und ebnete den Weg für spätere Yield-Aggregatoren. V3 im Jahr 2022 konzentrierte sich auf Cross-Chain-Interoperabilität, sodass mehr On-Chain-Assets zu AAVE gelangen konnten und AAVE zum Connector für Multi-Chain-Liquidität wurde.

Wichtiger noch: AAVE ist zum Preis-Benchmark geworden. DeFi-Protokolle orientieren sich bei der Gestaltung von Zinssätzen an der Angebots-Nachfrage-Kurve von AAVE. Neue Projekte richten sich bei der Wahl der Besicherungsquote ebenfalls nach den Parametern von AAVE.

Doch trotz seiner Rolle als Infrastruktur werden die architektonischen Einschränkungen von V3 immer offensichtlicher.

Das größte Problem ist die Fragmentierung der Liquidität. Derzeit hat AAVE auf Ethereum ein TVL von 6 Milliarden US-Dollar, auf Arbitrum nur 440 Millionen, auf Base noch weniger. Jede Chain ist ein unabhängiges Königreich, Kapital kann nicht effizient fließen. Das senkt nicht nur die Kapitaleffizienz, sondern begrenzt auch das Wachstum kleiner Chains.

Das zweite Problem ist die Innovationsbremse. Jede neue Funktion muss den vollständigen Governance-Prozess durchlaufen, vom Vorschlag bis zur Implementierung dauert es oft Monate. In der schnelllebigen DeFi-Welt ist dieses Tempo eindeutig zu langsam.

Das dritte Problem ist die mangelnde Anpassungsfähigkeit. RWA-Projekte benötigen KYC, GameFi benötigt NFT-Besicherung, Institutionen benötigen isolierte Pools. Die einheitliche Architektur von V3 kann diese unterschiedlichen Anforderungen kaum erfüllen. Entweder wird alles unterstützt oder nichts – es gibt keinen Mittelweg.

Das ist das Kernproblem, das V4 lösen will: Wie kann AAVE von einem starken, aber starren Produkt zu einer flexiblen, offenen Plattform werden?

V4-Upgrade

Laut den bereits veröffentlichten Informationen liegt der Kernfokus von V4 auf der Einführung einer „Unified Liquidity Layer“ und der Anwendung des Hub-Spoke-Modells, das nicht nur das technische Design, sondern sogar das Geschäftsmodell verändert.

Bildquelle: @Eli5DeFi

Hub-Spoke: Die Lösung für das Sowohl-als-auch-Problem

Vereinfacht gesagt sammelt der Hub die gesamte Liquidität, während die Spokes für spezifische Geschäftsbereiche zuständig sind. Nutzer interagieren immer über einen Spoke, wobei jeder Spoke eigene Regeln und Risikoparameter haben kann.

Was bedeutet das? Es bedeutet, dass AAVE nicht mehr mit einem Regelwerk allen dienen muss, sondern dass verschiedene Spokes unterschiedliche Bedürfnisse bedienen können.

Beispielsweise kann Frax Finance einen eigenen Spoke erstellen, der nur frxETH und FRAX als Sicherheiten akzeptiert und aggressivere Parameter setzt; gleichzeitig kann ein „Institutional Spoke“ nur BTC und ETH akzeptieren, KYC verlangen, aber niedrigere Zinssätze bieten.

Zwei Spokes teilen sich die Liquidität desselben Hubs, sind aber risikomäßig voneinander isoliert.

Die Raffinesse dieser Architektur liegt darin, dass sie das „Sowohl-als-auch“-Problem löst: Sowohl tiefe Liquidität als auch Risikoisolation; sowohl einheitliches Management als auch flexible Anpassung. Früher war das bei AAVE ein Widerspruch, aber das Hub-Spoke-Modell ermöglicht das Nebeneinander.

Dynamischer Risikoaufschlagsmechanismus

Neben der Hub-Spoke-Architektur führt V4 auch einen dynamischen Risikoaufschlagsmechanismus ein, der die Festlegung der Kredit-Zinssätze revolutioniert.

Im Gegensatz zum einheitlichen Zinsmodell von V3 passt V4 die Zinssätze dynamisch an die Qualität der Sicherheiten und die Marktliquidität an. Beispielsweise genießen hochliquide Assets wie WETH einen Basiszinssatz, während volatilere Assets wie LINK einen zusätzlichen Aufschlag zahlen müssen. Dieser Mechanismus wird automatisiert durch Smart Contracts ausgeführt, was nicht nur die Sicherheit des Protokolls erhöht, sondern auch die Kreditkosten fairer macht.

Smart Accounts

Die Smart-Account-Funktion von V4 macht die Bedienung für Nutzer effizienter. Früher mussten Nutzer zwischen verschiedenen Chains oder Märkten Wallets wechseln und komplexe Positionen mühsam verwalten. Jetzt ermöglichen Smart Accounts die Verwaltung von Multi-Chain-Assets und Kreditstrategien über ein einziges Wallet, was die Bedienungsschritte reduziert.

Ein Nutzer kann im selben Interface die WETH-Sicherheiten auf Ethereum und Kredite auf Aptos anpassen, ohne manuell zwischen Chains wechseln zu müssen. Diese vereinfachte Erfahrung erleichtert sowohl Kleinanlegern als auch professionellen Tradern die Teilnahme an DeFi.

Cross-Chain und RWA: Erweiterung der DeFi-Grenzen

V4 ermöglicht durch Chainlink CCIP sekundenschnelle Cross-Chain-Interaktionen und unterstützt auch Non-EVM-Chains wie Aptos, sodass mehr Assets nahtlos zu AAVE gelangen können. Beispielsweise kann ein Nutzer Assets auf Polygon als Sicherheit hinterlegen und auf Arbitrum einen Kredit aufnehmen – alles in einer einzigen Transaktion. Darüber hinaus integriert V4 Real World Assets (RWA), wie tokenisierte Staatsanleihen, und eröffnet institutionellen Geldern neue Wege in DeFi. Das erweitert nicht nur die Asset-Abdeckung von AAVE, sondern macht den Kreditmarkt auch inklusiver.

Marktreaktion

Obwohl AAVE diese Woche zusammen mit dem Gesamtmarkt der Kryptowährungen einen starken Einbruch erlebte, war die heutige Erholung deutlich stärker als bei anderen führenden DeFi-Assets.

Das AAVE-Token erreichte nach dem Markteinbruch innerhalb von 24 Stunden ein gesamtes Handelsvolumen von 18,72 Millionen US-Dollar – deutlich mehr als Uni mit 7,2 Millionen US-Dollar und Ldo mit 3,65 Millionen US-Dollar. Das spiegelt die positive Reaktion der Investoren auf die Innovationen des Protokolls wider, und die gestiegene Handelsaktivität stärkt die Liquidität zusätzlich.

Das TVL zeigt noch deutlicher die Anerkennung des Marktes: Im Vergleich zum Anfang August ist das TVL von AAVE in diesem Monat um 19% auf fast 7 Milliarden US-Dollar gestiegen und hat damit ein Allzeithoch erreicht. Aktuell rangiert AAVE beim TVL auf der ETH-Chain an erster Stelle. Dieses Wachstum übertrifft den DeFi-Markt-Durchschnitt bei weitem, und der Anstieg des TVL bestätigt die Effektivität der Multi-Asset-Strategie von AAVE V4 – möglicherweise ein Hinweis darauf, dass institutionelles Kapital bereits leise eingestiegen ist.

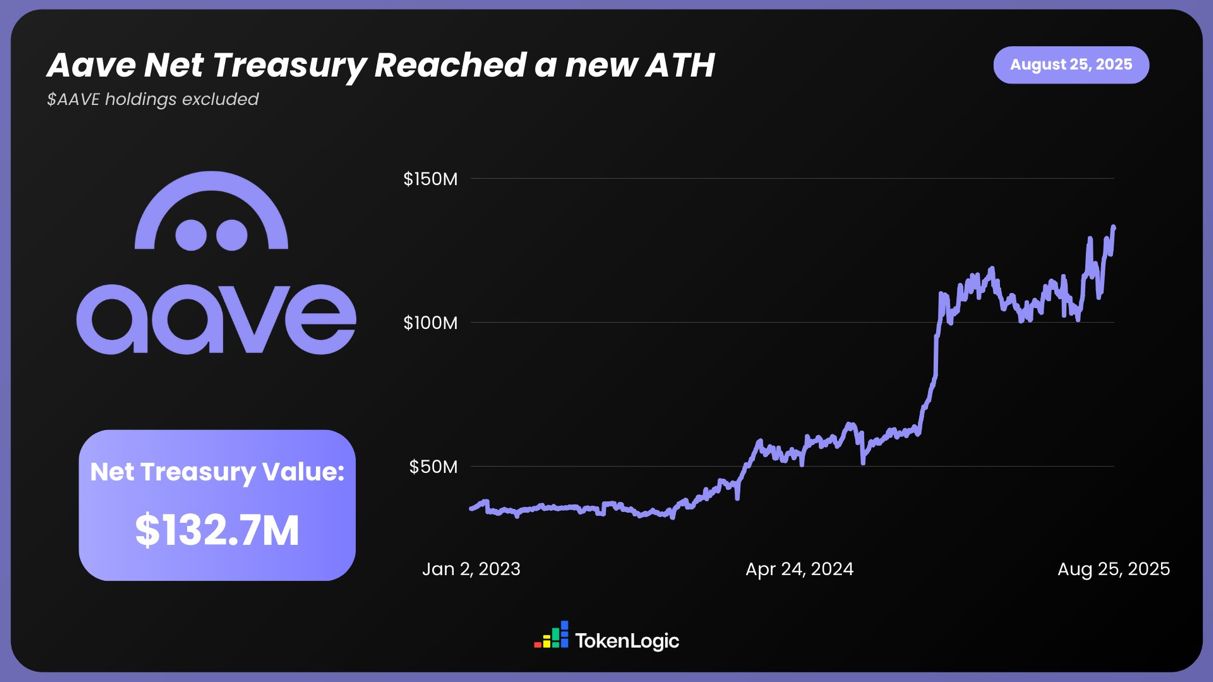

Laut TokenLogic-Daten hat das Nettovermögen von AAVE (ohne AAVE-Token-Bestände) ein neues Hoch von 132,7 Millionen US-Dollar erreicht – ein Wachstum von etwa 130% im letzten Jahr.

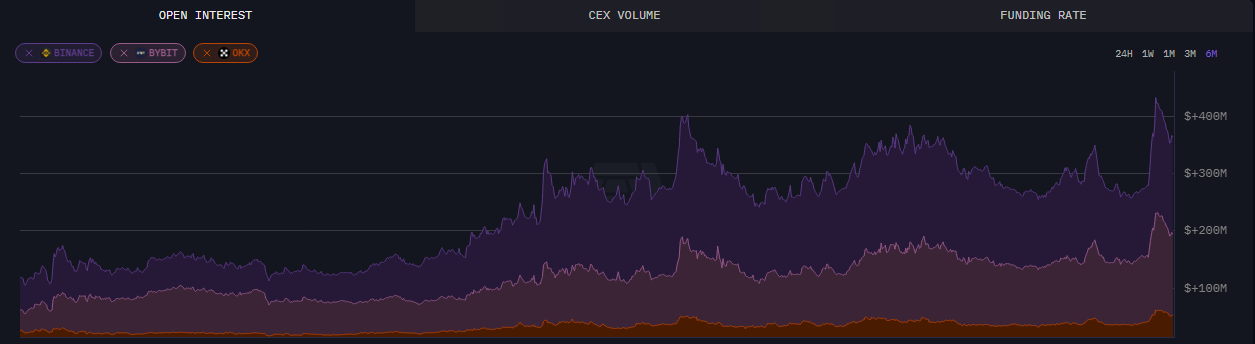

On-Chain-Daten zeigen, dass bis zum 24. August offene Positionen auf AAVE über 430 Millionen US-Dollar erreichten – ein Sechsmonatshoch.

Neben den offensichtlichen Daten hat das Upgrade von AAVE auch zu intensiven Diskussionen in der Community geführt. Die bisher veröffentlichten Informationen zu V4 haben breite Unterstützung und Anerkennung erhalten, insbesondere im Hinblick auf die Kapitalnutzung und die Composability im DeFi-Bereich, was dem Markt neue Möglichkeiten und Potenziale aufzeigt.

Make DeFi great again

Angesichts der bisher bekanntgegebenen Updates könnte dieses Upgrade von AAVE den DeFi-Markt auf eine neue Stufe heben. Die Highlights wie modulare Architektur, Cross-Chain-Expansion und RWA-Integration haben nicht nur die Marktbegeisterung entfacht, sondern auch Preis und TVL steigen lassen.

Auch Gründer Stani scheint großes Vertrauen in die Auswirkungen des V4-Upgrades auf den DeFi-Sektor zu haben.

Vielleicht wird AAVE in naher Zukunft mit dem Rückenwind der Liquidität im kommenden Krypto-Bullenmarkt durchstarten und unbegrenzte Möglichkeiten eröffnen.