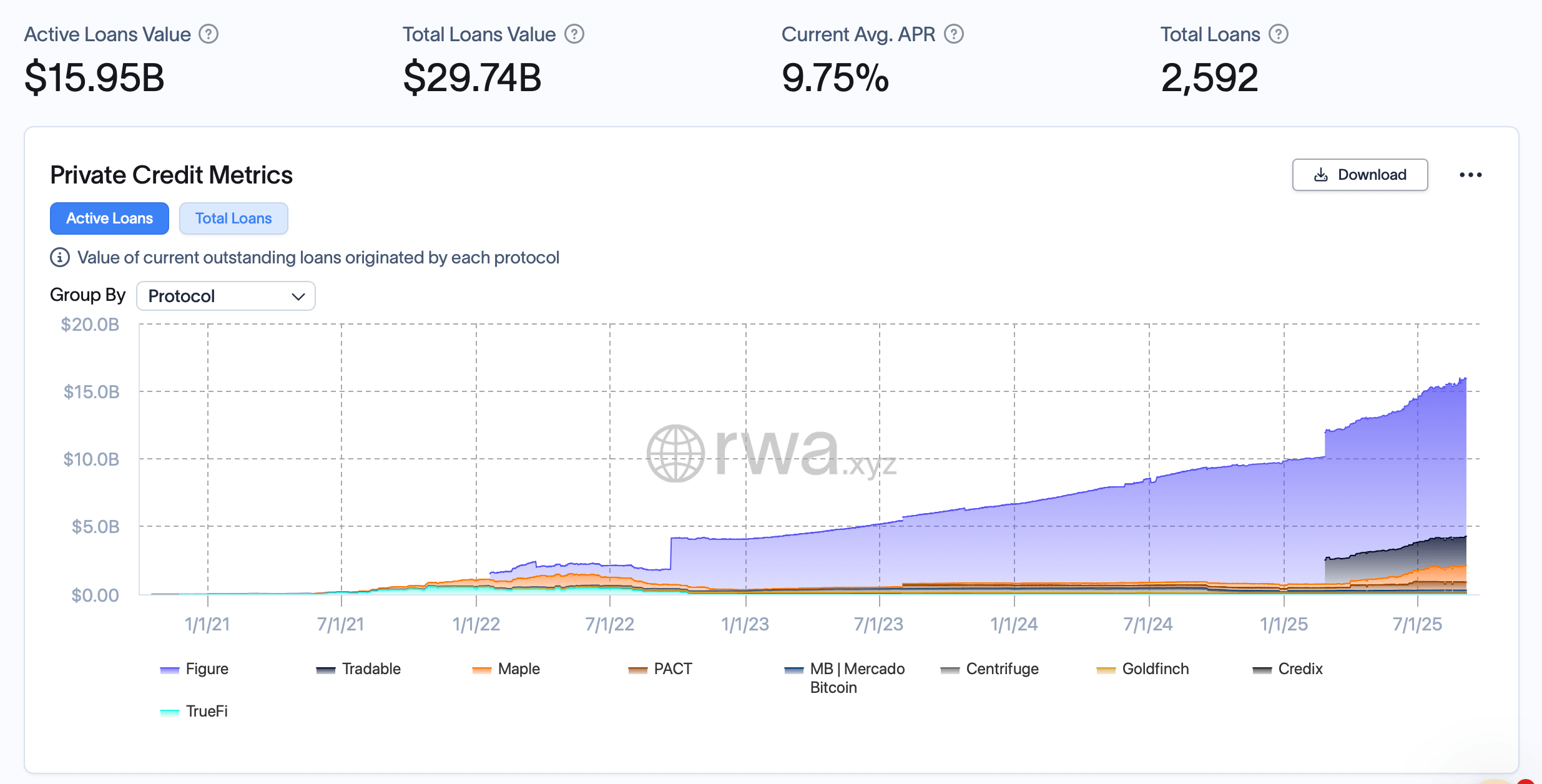

Aktive tokenisierte Privatkredite nähern sich 16 Milliarden Dollar, effektiver Jahreszins fällt unter 10%

Aktive Kredite im Bereich tokenisierter Privatkredite übersteigen nun 15,95 Milliarden US-Dollar, was auf ein rasantes Wachstum, aber auch auf deutlichere Schwachstellen in der Protokollleistung hinweist.

Kreditanzahl sinkt, während sich der Markt für tokenisierte Kredite konsolidiert

Tokenisierte Privatkredite haben seit Mitte Juni erheblich zugenommen und mehr als 2 Milliarden US-Dollar an aktiven Krediten sowie 4,3 Milliarden US-Dollar an kumulierten Kreditvergaben hinzugefügt. Laut den Statistiken von rwa.xyz belaufen sich die aktiven Kredite zum 6. September auf 15,95 Milliarden US-Dollar, während die insgesamt vergebenen Kredite 29,74 Milliarden US-Dollar über 2.592 Onchain-Kredite erreichten. Der durchschnittliche jährliche Prozentsatz (APR) sank von 10,33 % auf 9,75 %, was auf eine Tendenz zu risikoärmeren oder wettbewerbsfähigeren Kreditvergaben hindeutet.

Die Anzahl der Kredite sank im gleichen Zeitraum von 2.665 auf 2.592, was darauf hindeutet, dass weniger, aber größere Geschäfte das Wachstum vorantreiben. Figure bleibt das dominierende Protokoll und hält nun 11,64 Milliarden US-Dollar an aktiven Krediten und stellt damit den größten Marktanteil. Tradable, aufgebaut auf Zksync Era, hat sich ebenfalls als Schwergewicht etabliert mit 2,14 Milliarden US-Dollar an aktiven Krediten bei über 5 Milliarden US-Dollar an Kreditvergaben.

Maple expandiert weiterhin mit 1,23 Milliarden US-Dollar an aktiven und 4,16 Milliarden US-Dollar an Gesamtkrediten, sieht sich jedoch mit 47 Millionen US-Dollar an Ausfällen konfrontiert. PACT, aktiv auf Aptos, weist mit 29,35 % die höchste durchschnittliche Basis-APY auf, gepaart mit dem höchsten Ausfallvolumen von 117 Millionen US-Dollar. Im Gegensatz dazu zeigen Credix und Centrifuge Wachstum ohne Ausfälle, während Goldfinch 64 Millionen US-Dollar an aktiven Krediten mit einer APY von 12,42 % hält.

Protokolle konkurrieren nun nicht nur beim Kreditvolumen, sondern auch im Risikomanagement. Während Ausfälle weiterhin auf Maple und PACT beschränkt sind, unterstreicht deren Ausmaß die Bedeutung der Kreditprüfung, da dezentrale Finanzplattformen (DeFi) tiefer in reale Kreditvergabe vordringen.

Die allgemeine Expansion unterstreicht die Beschleunigung der Akzeptanz von tokenisierten Krediten. Mit einem Anstieg der aktiven Kredite um mehr als 14 % seit Juni und sinkenden APRs scheinen die Protokolle zu reifen und bieten institutionelle Kreditmöglichkeiten, während sie Kreditrisiken transparent und onchain absorbieren.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

BNB-Preis stoppt unter 900 $, nachdem Zerobase-Hack BNBChain-Transaktionsaufzeichnung annulliert

BNB kämpft unter 890 $, nachdem ein Phishing-Angriff auf Zerobase die Begeisterung über den historischen Durchsatzrekord von 8.384 Transaktionen pro Sekunde der BNB Chain gedämpft hat.

Trendforschung: Die "Blockchain-Revolution" im Gange, Ethereum steigt weiterhin stark an

In einer Umgebung extremer Angst, in der sich Finanzierung und Stimmung noch nicht vollständig erholt haben, befindet sich ETH dennoch in einer recht guten Kauf-"Dip-Zone".

Du solltest auch an Crypto glauben

Keine Branche hatte jemals von Anfang an durchgehend Recht, bis sie die Welt wirklich verändert hat.