Typus Finance auf Sui-Basis stürzt nach Oracle-Exploit um 35% ab

Typus Finance, eine Real-Yield-Infrastrukturplattform auf Sui, wurde Opfer eines Oracle-Exploits, wobei der Typus-Token um 35 % einbrach, nachdem das Projekt seine Smart Contracts gestoppt hatte.

- Typus Finance auf Sui wurde um 3,4 Millionen Dollar ausgenutzt.

- Als Reaktion darauf stoppte das Team der Real-Yield-Plattform alle Smart Contracts.

- Die Marktreaktion führte dazu, dass der Typus-Preis um über 35 % einbrach.

Typus Finance gab am 15. Oktober 2025 bekannt, dass sein TLP-Vertrag aufgrund einer Oracle-Sicherheitslücke ausgenutzt wurde. Als Reaktion darauf und zum Schutz der Nutzer pausierte die Plattform alle ihre Smart Contracts.

„Vor etwa einer Stunde wurde unser TLP-Vertrag über eine Oracle-Sicherheitslücke aufgrund fehlender Autoritätsprüfungen ausgenutzt“, postete das Typus Finance-Team auf X. „Um alle Nutzer zu schützen, wurden ALLE Typus-Smart-Contracts sofort PAUSIERT.“

Der On-Chain-Sicherheitsdetektor Extractor von Hacken schätzt den Exploit auf etwa 3,4 Millionen Dollar. Der Angreifer transferierte die gestohlenen Gelder über eine Bridge zu Ethereum und tauschte sie in den Stablecoin DAI.

Typus Finance bietet eine Real-Yield-Infrastruktur-Lösung auf Sui an. Nutzer können Erträge über drei Flaggschiff-Produkte im Bereich Dezentralisierte Finanzen erzielen. Gamifizierte DeFi-Produkte umfassen DeFi Options Vaults, die principal-geschützte SAFU-Strategie und Tails by Typus NFTs.

Typus Finance Preis fällt um 35 %

Als das Team von Typus Finance die Warnung teilte und mitteilte, dass es „aktiv ermittelt“ – mit Notfallunterstützung von der Sui Foundation – reagierte der Markt schnell und negativ.

Während der Rückgang mit den Verlusten am breiteren Kryptowährungsmarkt und im Sui (SUI)-Ökosystem übereinstimmte, erfolgte der Einbruch von Typus, als Händler auf die Nachricht vom Exploit reagierten. Der Token fiel von Höchstständen bei 0,009 $ auf 0,0055 $ und drohte, auf die im März verzeichneten Allzeittiefs zu fallen.

Im Mai 2025 stürzten mehrere Token des Sui-Ökosystems ab, nachdem Angreifer Schwachstellen im dezentralen Austausch Cetus Protocol ausnutzten und Vermögenswerte im Wert von über 200 Millionen Dollar stahlen. Auch Cetus pausierte die Smart Contracts des Protokolls.

Die Verluste trafen SUI sowie Token wie Lofi und Sudeng.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Didi ist in Lateinamerika bereits ein Gigant im Bereich der Digitalbanken.

Didi hat sich in Lateinamerika erfolgreich zu einem digitalen Bankriesen gewandelt. Durch die Lösung der Herausforderungen im Zusammenhang mit fehlender lokaler Finanzinfrastruktur hat das Unternehmen ein unabhängiges Zahlungs- und Kreditsystem aufgebaut und damit den Sprung von einer Mobilitätsplattform zu einem Finanzgiganten geschafft.

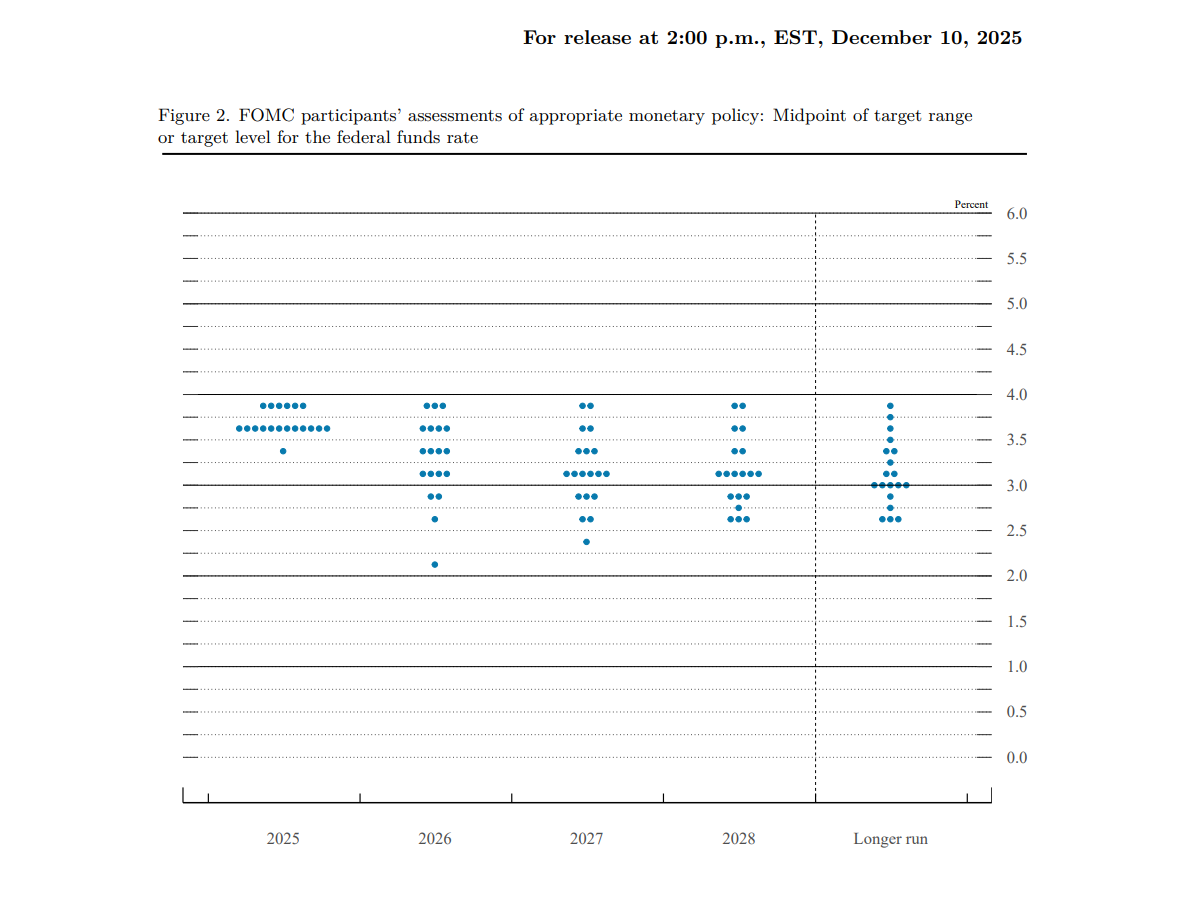

Die widersprüchliche Zinssenkung der Fed im Konflikt, aber Bitcoins „verletzliche Zone“ hält BTC unter 100.000 Dollar.

Die US-Notenbank hat den Leitzins um 25 Basispunkte gesenkt, aber der Markt interpretiert dies als restriktiv. Bitcoin bleibt durch eine strukturell fragile Preisspanne begrenzt, was es schwierig macht, die Marke von 100,000 USD zu durchbrechen.

Vollständiger Beschluss der Federal Reserve: Zinssenkung um 25 Basispunkte, Kauf von Staatsanleihen im Wert von 4 Milliarden USD innerhalb von 30 Tagen

Die Federal Reserve hat mit einem Stimmenverhältnis von 9 zu 3 den Leitzins um 25 Basispunkte gesenkt. Zwei Mitglieder befürworteten eine Beibehaltung des Zinssatzes, ein Mitglied unterstützte eine Senkung um 50 Basispunkte. Darüber hinaus hat die Federal Reserve den Anleihekauf wieder aufgenommen und wird innerhalb von 30 Tagen Staatsanleihen im Wert von 4 Milliarden US-Dollar erwerben, um eine ausreichende Versorgung mit Reserven sicherzustellen.

HyENA ist offiziell gestartet: Von Ethena unterstützt, basiert der Perp DEX mit USDe-Margin auf Hyperliquid.

Die Einführung von HyENA erweitert das Ökosystem von USDe weiter und bringt institutionelle Margeneffizienz in den On-Chain-Perpetuals-Markt.