Das 2-Milliarden-Dollar-„Wahrscheinlichkeitsspiel“: Erleben Prognosemärkte einen „Singularitätsmoment“?

Eine eingehende Analyse der zugrunde liegenden Logik und des Kernwerts von Prognosemärkten sowie eine erste Einschätzung der zentralen Herausforderungen und zukünftigen Entwicklungsperspektiven.

Originaltitel: „Bitget Wallet Research: Das 2 Milliarden Dollar 'Wahrscheinlichkeitsspiel': Steht der Prognosemarkt vor einem 'Singularitätsmoment'?“

Originalquelle: Bitget Wallet Research

Einleitung

Von der scherzhaften Frage „Trägt Selenskyj einen Anzug?“ bis hin zu globalen Brennpunkten wie den US-Präsidentschaftswahlen oder der Vergabe des Nobelpreises – Prognosemärkte erleben immer wieder zyklische Hype-Phasen. Doch seit dem dritten Quartal 2025 scheint sich ein wahrer Sturm zusammenzubrauen:

Anfang September erhielt der Branchenriese Polymarket die Genehmigung der US-amerikanischen CFTC und kehrte nach drei Jahren auf den US-Markt zurück;

Anfang Oktober plante die ICE, Muttergesellschaft der New York Stock Exchange, eine Investition von bis zu 2 Milliarden Dollar in Polymarket;

Mitte Oktober erreichte das wöchentliche Handelsvolumen der Prognosemärkte mit 2 Milliarden Dollar einen historischen Höchststand.

Ein massiver Kapitalzufluss, regulatorische Öffnung und ein ausgelassener Markt treffen zeitgleich aufeinander – begleitet von Gerüchten über einen möglichen Token-Launch von Polymarket. Woher kommt dieser Hype? Handelt es sich lediglich um eine weitere kurzfristige Spekulationswelle oder um den „Wert-Singularitätspunkt“ einer völlig neuen Finanzbranche? Bitget Wallet Research wird in diesem Artikel die grundlegende Logik und den Kernwert von Prognosemärkten analysieren sowie eine erste Einschätzung zu den zentralen Herausforderungen und Entwicklungsperspektiven abgeben.

I. Von „dezentralem Wissen“ zum „Duopol“: Die Entwicklung der Prognosemärkte

Prognosemärkte sind keine Erfindung der Krypto-Welt; ihre theoretischen Grundlagen reichen sogar bis ins Jahr 1945 zurück. Der Ökonom Hayek stellte in seinen klassischen Ausführungen fest: Dezentrales, lokales „Wissen“ kann durch Preismechanismen effektiv vom Markt aggregiert werden. Diese Idee gilt als theoretisches Fundament der Prognosemärkte.

1988 initiierte die University of Iowa die erste akademische Prognoseplattform – den Iowa Electronic Market (IEM), der es Nutzern ermöglichte, Futures-Kontrakte auf reale Ereignisse (wie Präsidentschaftswahlen) zu handeln. In den folgenden Jahrzehnten bestätigten zahlreiche Studien: Ein gut gestalteter Prognosemarkt ist oft genauer als traditionelle Meinungsumfragen.

Mit dem Aufkommen der Blockchain-Technologie erhielt dieses Nischeninstrument eine neue, skalierbare Grundlage. Die Transparenz, Dezentralisierung und globale Zugänglichkeit der Blockchain bieten Prognosemärkten eine nahezu perfekte Infrastruktur: Durch die automatische Abwicklung via Smart Contracts werden Eintrittsbarrieren des traditionellen Finanzwesens überwunden, sodass jeder weltweit teilnehmen kann. Dadurch wird die Breite und Tiefe der „Informationsaggregation“ erheblich erweitert. Prognosemärkte entwickelten sich so von einem Nischen-Glücksspielwerkzeug zu einem mächtigen On-Chain-Finanzsegment und sind zunehmend eng mit dem „Kryptomarkt“ verflochten.

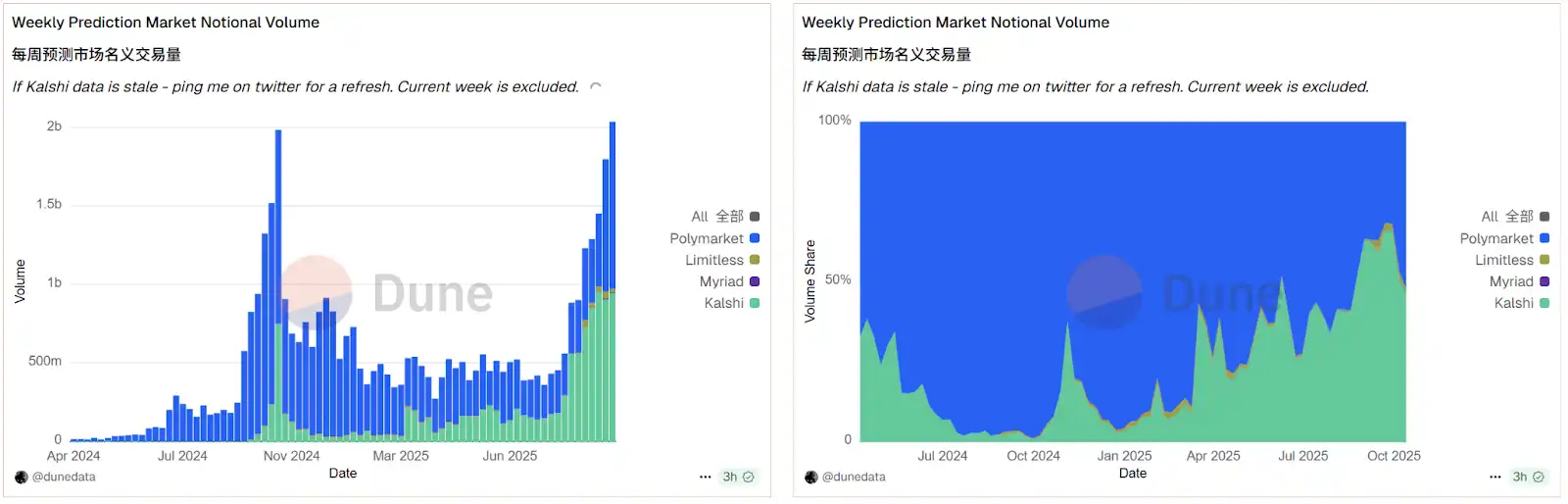

Datenquelle: Dune

Daten von Dune bestätigen diesen Trend anschaulich. On-Chain-Daten zeigen, dass der aktuelle Kryptoprognosemarkt von einem hochgradigen Duopol geprägt ist: Polymarket und Kalshi teilen sich über 95 % des Marktanteils. Durch den doppelten Impuls von Kapital und Regulierung wird dieses Segment insgesamt aktiviert. Mitte Oktober überschritt das wöchentliche Handelsvolumen der Prognosemärkte die 2 Milliarden Dollar-Marke und übertraf damit den bisherigen Höchststand vor den US-Wahlen 2024. In dieser Phase des explosionsartigen Wachstums konnte Polymarket dank regulatorischer Durchbrüche und potenzieller Token-Erwartungen im Wettbewerb mit Kalshi einen leichten Vorsprung erzielen und seine Spitzenposition weiter festigen.

II. „Event-Derivate“: Mehr als Glücksspiel – warum setzt Wall Street darauf?

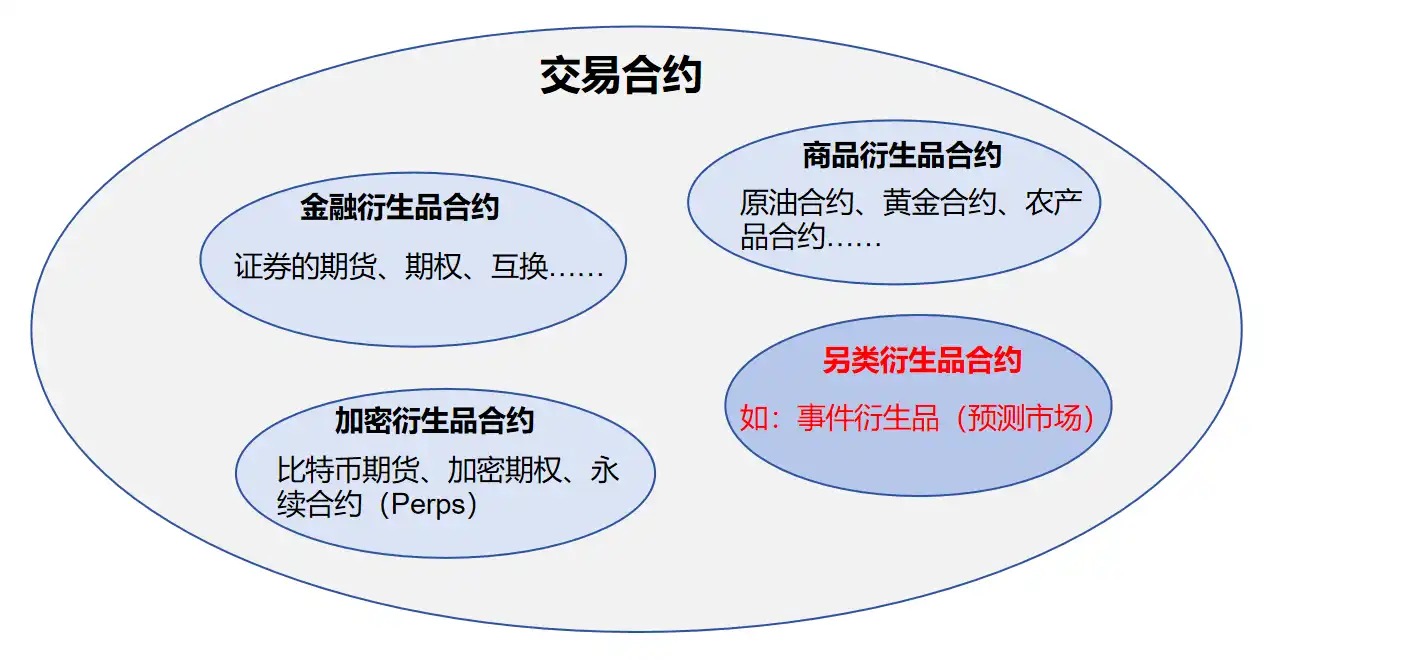

Um zu verstehen, warum ICE massiv in Polymarket investiert, muss man die „Glücksspiel“-Fassade der Prognosemärkte ablegen und ihren Kern als „Finanzinstrument“ erkennen. Im Kern sind Prognosemärkte alternative Handelskontrakte (Contracts), sogenannte „Event Derivatives“.

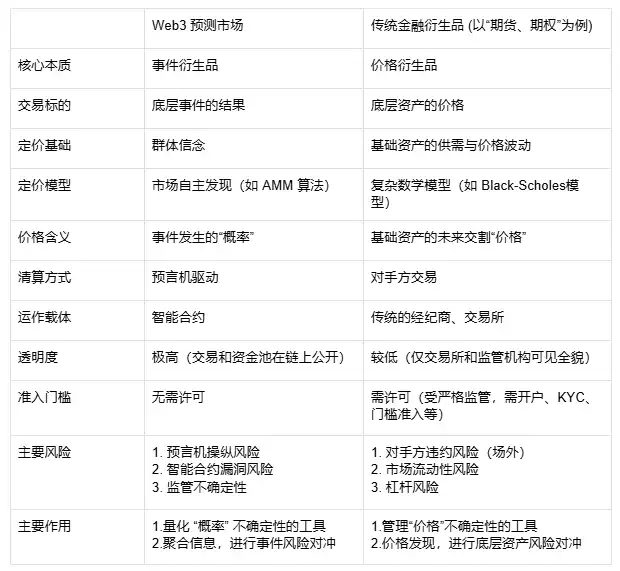

Dies unterscheidet sich grundlegend von bekannten Preisderivaten wie Futures oder Optionen. Während sich letztere auf den zukünftigen Preis eines Vermögenswerts (z. B. Öl, Aktien) beziehen, handelt es sich bei ersteren um den Ausgang spezifischer „Ereignisse“ (wie Wahlen oder Klima). Der Preis des Kontrakts spiegelt daher nicht den Wert eines Vermögenswerts wider, sondern den kollektiven Marktkonsens über die „Wahrscheinlichkeit des Eintretens eines Ereignisses“.

Im Web3-Kontext wird dieser Unterschied noch verstärkt. Traditionelle Derivate werden mit komplexen mathematischen Modellen wie Black-Scholes bewertet und über Broker und zentrale Börsen abgewickelt; On-Chain-Prognosemärkte hingegen werden automatisch über Smart Contracts ausgeführt und durch Oracles abgewickelt, wobei Preisbildung (z. B. AMM-Algorithmen) und Liquiditätspools vollständig transparent auf der Blockchain ablaufen. Das senkt die Eintrittsbarrieren erheblich, bringt aber auch neue Risiken wie Oracle-Manipulation und Smart-Contract-Schwachstellen mit sich – ein deutlicher Kontrast zu den Gegenparteirisiken und Hebelrisiken des traditionellen Finanzwesens.

Vergleichstabelle: Prognosemärkte vs. traditionelle Finanzderivate

Gerade dieser einzigartige Mechanismus ist der Kern der Attraktivität für etablierte Finanzinstitute. Er bietet drei zentrale Werte, die traditionelle Märkte nicht erreichen können – und genau das ist der Grund, warum ICE und andere Branchengrößen investieren:

Erstens ist er ein fortschrittlicher „Informationsaggregator“, der die Landschaft der Informationsgerechtigkeit neu gestaltet. In einer Zeit, in der KI-generierte Inhalte, Fake News und Filterblasen allgegenwärtig sind, wird „Wahrheit“ teuer und schwer fassbar. Prognosemärkte bieten hierfür eine radikale Lösung: Die Wahrheit wird nicht von Autoritäten oder Medien definiert, sondern entsteht durch einen dezentralen, wirtschaftlich incentivierten Marktmechanismus. Das spricht insbesondere das wachsende Misstrauen (vor allem der jungen Generation) gegenüber traditionellen Informationsquellen an und bietet eine ehrlichere, durch „Geldabstimmung“ getriebene Alternative. Noch wichtiger: Dieses System geht über die reine „Informationsaggregation“ hinaus und ermöglicht eine Echtzeitbewertung der „Wahrheit“ – ein wertvoller „Realtime-Stimmungsindikator“, der letztlich Informationsgerechtigkeit in allen Dimensionen schafft.

Zweitens wird der „Informationsvorsprung“ selbst zur handelbaren Anlage und eröffnet eine völlig neue Investmentklasse. In traditionellen Finanzmärkten investiert man in Aktien, Anleihen und andere „Eigentumszertifikate“. Prognosemärkte schaffen eine neue, handelbare Assetklasse – „Event Contracts“. Das ermöglicht es Investoren, ihre Überzeugungen oder Informationsvorteile direkt in ein Finanzinstrument umzuwandeln. Für professionelle Informationsanalysten, Quant-Fonds oder sogar KI-Modelle eröffnet sich damit eine völlig neue Gewinnchance. Sie müssen nicht mehr über komplexe Sekundärmarktgeschäfte (wie Long/Short von Aktien) ihre Meinung ausdrücken, sondern können direkt in das Ereignis selbst investieren. Das enorme Handelsvolumen dieser neuen Assetklasse ist der zentrale Anreiz für Betreiber wie ICE.

Drittens schafft sie einen Markt für „universelles Hedging“ und erweitert die Grenzen des Finanzwesens erheblich. Traditionelle Finanzinstrumente können die Unsicherheit von „Ereignissen“ kaum absichern. Wie kann beispielsweise eine Reederei das geopolitische Risiko „Schließung eines Kanals“ absichern? Wie kann ein Landwirt das Klimarisiko „Niederschlag unter X Millimeter in den nächsten 90 Tagen“ hedgen? Prognosemärkte bieten hierfür die perfekte Lösung: Sie ermöglichen es Akteuren der Realwirtschaft, abstrakte „Ereignisrisiken“ in standardisierte, handelbare Kontrakte zu verwandeln und gezielt abzusichern. Das entspricht der Schaffung eines völlig neuen „Versicherungsmarktes“ für die Realwirtschaft und eröffnet dem Finanzsektor neue Möglichkeiten zur Unterstützung der Realwirtschaft – mit Potenzial weit über das Vorstellbare hinaus.

III. Risiken hinter dem Boom: Drei zentrale Herausforderungen für Prognosemärkte

So klar die Wertversprechen auch sind, auf dem Weg vom „Nischenprodukt“ zum „Mainstream“ stehen Prognosemärkte vor drei miteinander verknüpften Herausforderungen, die gemeinsam die Wachstumsgrenze der Branche definieren.

Erste Herausforderung: Der Widerspruch zwischen „Wahrheit“ und „Entscheider“ – das Oracle-Problem. Prognosemärkte sind „ergebnisbasierte Märkte“, aber wer verkündet das „Ergebnis“? Ein dezentraler On-Chain-Contract ist paradoxerweise auf einen zentralisierten „Entscheider“ – das Oracle – angewiesen. Ist das Ereignis selbst unscharf definiert (z. B. die Definition von „Anzug tragen“) oder wird das Oracle manipuliert oder macht Fehler, bricht das Vertrauensfundament des gesamten Marktes sofort zusammen.

Zweite Herausforderung: Der Widerspruch zwischen „Breite“ und „Tiefe“ – Liquiditätsmangel im Long-Tail. Der aktuelle Boom konzentriert sich stark auf Top-Ereignisse wie die „US-Wahlen“. Der eigentliche Wert der Prognosemärkte liegt jedoch in der Bedienung vertikaler, Nischen-„Long-Tail-Märkte“ (wie Landwirtschafts- oder Schifffahrtsrisiken). Diese Märkte erhalten naturgemäß wenig Aufmerksamkeit, was zu extremer Liquiditätsknappheit führt; Preise lassen sich leicht manipulieren, wodurch die Funktionen der Informationsaggregation und des Risikohedgings verloren gehen.

Dritte Herausforderung: Der Widerspruch zwischen „Market Maker“ und „Insidern“ – das Adverse-Selection-Problem von AMMs. In traditionellen DeFi-Märkten setzen AMM-Liquiditätsanbieter (LPs) auf Marktvolatilität und verdienen Handelsgebühren. Im Prognosemarkt jedoch wetten LPs direkt gegen „informierte Händler“. Man stelle sich einen Markt vor, in dem es um die Zulassung eines neuen Medikaments geht – hier wettet der LP gegen einen Insider-Wissenschaftler. Das ist ein klassischer Fall von „Adverse Selection“, bei dem der LP langfristig verliert. Daher können automatische Market Maker in solchen Märkten kaum überleben; die Plattform ist auf teure, manuelle Market Maker angewiesen, was die Skalierbarkeit stark einschränkt.

Mit Blick auf die Zukunft werden die Durchbrüche der Branche zwangsläufig um diese drei Herausforderungen kreisen: Dezentralere, manipulationsresistentere Oracle-Lösungen (wie Multi-Party-Verification, KI-gestützte Prüfung) sind das Fundament des Vertrauens; durch Anreizmechanismen und bessere Algorithmen (wie dynamische AMMs) kann Liquidität in Long-Tail-Märkte gelenkt werden – das ist der Schlüssel zur Realisierung des realwirtschaftlichen Nutzens; und ausgefeiltere Market-Maker-Modelle (wie dynamische Gebühren oder asymmetrische Versicherungs-Pools) sind der Motor für Skalierbarkeit.

IV. Fazit: Vom „Wahrscheinlichkeitsspiel“ zur „Finanzinfrastruktur“

Die Genehmigung durch die CFTC und der Einstieg der ICE sind ein klares Signal: Prognosemärkte werden nicht länger als marginales „Krypto-Spielzeug“, sondern als ernstzunehmendes Finanzinstrument betrachtet. Ihr Kernwert liegt in der „Aggregation von Wahrheit“, ihr finanzieller Kern in „Event-Derivaten“ – sie bieten dem modernen Finanzwesen eine völlig neue Dimension des Risikomanagements. Sicher, der Weg vom „Wahrscheinlichkeitsspiel“ zur „Finanzinfrastruktur“ ist steinig. Wie oben beschrieben, sind das Oracle-Problem, die Liquiditätsherausforderungen im Long-Tail und das Adverse-Selection-Problem der Market Maker reale Herausforderungen, denen sich die Branche nach dem Hype stellen muss.

Doch wie auch immer: Eine neue Ära, die Information, Finanzen und Technologie vereint, hat begonnen. Wenn das traditionelle Top-Kapital massiv in diesen Sektor investiert, geht es um weit mehr als nur ein wöchentliches Handelsvolumen von 2 Milliarden Dollar. Dies könnte tatsächlich ein „Singularitätsmoment“ sein – es signalisiert, dass eine völlig neue Assetklasse (die Bewertung von „Überzeugungen“ und „Zukunft“) vom Mainstream-Finanzsystem akzeptiert wird.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

XRP-Strategiewechsel: Warum Ripple Solanas Vorgehensweise übernehmen muss, um zu überleben

Finanzriese BlackRock beantragt börsengehandelten Fonds für gestaketes Ethereum