Neue „letzte Ausweg“-Strategie zum Verkauf von Bitcoin könnte bei einem Rückgang von 15 % ausgelöst werden – setzt 1,4 Milliarden Dollar Barreserve als Notfallplan fest

Strategy Inc., das Unternehmens-Bitcoin-Depot, vormals bekannt als MicroStrategy, hat signalisiert, dass die Mechanismen, die sein rasantes Wachstum angetrieben haben, an eine zyklische Grenze gestoßen sind.

Am 1. Dezember gab das in Tysons Corner ansässige Unternehmen bekannt, dass es eine Bargeldreserve von 1,44 Milliarden US-Dollar priorisiert und Investoren detaillierte Parameter für potenzielle Vermögensverkäufe bereitstellt. Dies stellt eine pragmatische Weiterentwicklung seines Treasury-Managements dar, die die aktuellen Marktbedingungen anerkennt.

Dies geschieht, während die Aktie mit einem Abschlag auf den Nettoinventarwert (NAV) seiner Bitcoin-Bestände gehandelt wird.

Dieser Schritt markiert eine Pause in der „prämiengetriebenen Leverage-Schleife“. In diesem Zyklus nutzte Strategy eine hohe Eigenkapitalprämie, um Aktien auszugeben und Bitcoin zu kaufen, wodurch für Investoren ein Mehrwert geschaffen wurde.

Zum Zeitpunkt der Veröffentlichung ist diese Dynamik deutlich ins Stocken geraten.

Die Aktien von Strategy werden derzeit zu etwa 1,15 mNAV (Markt-zu-Nettoinventarwert) gehandelt. Fällt dieser Wert unter 1,0 mNAV, wird die Aktienausgabe verwässernd und blockiert effektiv das Hauptakkumulationsinstrument des Unternehmens.

Die Auswirkungen sind bereits im BTC-Ledger von Strategy sichtbar. Das Unternehmen kaufte zwischen dem 17. und 30. November nur 130 Bitcoin für 11,7 Millionen US-Dollar, was nur einen Bruchteil seines üblichen Volumens ausmacht.

Dieser Schritt signalisiert somit effektiv, dass das Management des Unternehmens eine disziplinierte Kapitalallokationsstrategie verfolgt: Wenn die Prämie verschwindet, muss eine aggressive Expansion warten.

Ein defensiver Bargeldpuffer

Um diese Phase der mNAV-Kompression zu überbrücken, hat Strategy einen Liquiditätspuffer eingerichtet, der die Bilanz vor der Notwendigkeit verwässernder Emissionen schützen soll.

Das Herzstück ist eine Reserve von 1,44 Milliarden US-Dollar, die durch At-the-Market-Aktienprogramme vor dem Prämienverfall aufgebracht wurde.

Obwohl diese Mittel rechtlich nicht zweckgebunden sind, sind sie de facto für die Bedienung der festverzinslichen Verpflichtungen des Unternehmens vorgesehen.

Die Reserve deckt derzeit etwa 21 Monate an Zinszahlungen und Dividenden auf Vorzugsaktien ab, wobei das Management eine Deckungsquote von 24 Monaten anstrebt.

Diese Unterscheidung ist entscheidend.

Während das traditionelle Softwaregeschäft von Strategy genügend Cashflow generiert, um die Betriebskosten und die niedrigen Zinsen auf die Wandelanleihen zu decken, kann es die steigende Dividendenlast auf Vorzugsaktien, die auf 750 Millionen bis 800 Millionen US-Dollar jährlich geschätzt wird, nicht eigenständig tragen.

In Anbetracht dessen sagte Michael Saylor, Chairman von Strategy:

„Die Einrichtung einer USD-Reserve zur Ergänzung unserer BTC-Reserve ist der nächste Schritt in unserer Entwicklung, und wir glauben, dass sie uns besser positioniert, kurzfristige Marktschwankungen zu meistern und unsere Vision zu verwirklichen, der weltweit führende Emittent von Digital Credit zu sein.“

Strategy gibt bekannt, wann Bitcoin verkauft werden kann

Inzwischen hat diese Veränderung der Marktstruktur auch zu einer Verfeinerung der Kommunikation geführt.

Während des Unternehmensupdates am 1. Dezember wich Saylors langjähriges „nie BTC verkaufen“-Mantra einem strukturierteren Ansatz, bei dem das Unternehmen die Umstände spezifizierte, unter denen ein BTC-Verkauf erfolgen könnte.

Laut der Präsentation würde Strategy den Verkauf von Bitcoin nur in Erwägung ziehen, wenn die Aktie unter 1x mNAV gehandelt wird und die Kapitalmärkte für die Emission von Fremd- oder Eigenkapital nicht zugänglich sind.

Das Unternehmen betonte zwar, dass dies eine Eventualität und kein Plan sei, doch die Offenlegung bietet institutionellen Investoren eine messbare Risikoschwelle.

Bemerkenswert ist, dass MicroStrategy-CEO Phong Le kürzlich sagte:

„Wir können Bitcoin verkaufen, und wir würden Bitcoin verkaufen, wenn wir es müssten, um unsere Dividendenzahlungen unter 1x mNAV zu finanzieren ... Wenn wir auf den Bitcoin-Winter blicken und sehen, dass unser mNAV schrumpft, hoffe ich, dass unser mNAV nicht unter eins fällt. Aber wenn das der Fall wäre und wir keinen anderen Zugang zu Kapital hätten, würden wir Bitcoin verkaufen. Aber das wäre fast ein letzter Ausweg. Das wäre ein letzter Ausweg.“

Derzeit ist Strategy 15 % davon entfernt, Bitcoin zu verkaufen. Wenn die MSTR-Aktien um 15 % fallen, während Bitcoin stabil bleibt, würde der mNAV unter die Schwelle fallen.

Analysten merken an, dass diese Transparenz das theoretische „Reflexivitätsrisiko“ adressiert. Dies ist ein Szenario, in dem ein fallender Bitcoin-Preis die Aktie von Strategy nach unten zieht, den NAV-Abschlag vergrößert und Druck auf die Bilanz ausübt.

Durch die Definition der Auslöser will Strategy dem Markt versichern, dass Verkäufe eine Maßnahme des letzten Auswegs und keine Panikreaktion wären.

Allerdings wies CryptoQuant-CEO Ki Young Ju darauf hin, dass der Plan von Strategy, Bitcoin unter diesen Bedingungen zu verkaufen, eine „Todesspirale“ auslösen könnte.

Laut ihm:

„Um fair zu sein, klingt der Verkauf von Bitcoin unter 1x mNAV nicht nach einer guten Idee. Es könnte den MSTR-Aktionären kurzfristig zugutekommen, aber letztlich würde es Bitcoin schaden, und das würde auch MSTR schaden, was eine Todesspirale erzeugen würde.“

Überarbeitete KPI

Inzwischen wurde die Problematik im aktuellen Modell von Strategy durch eine deutliche Überarbeitung der Prognose weiter hervorgehoben, in der das Unternehmen offiziell von seinem optimistischen Jahresausblick abrückte.

In seinem Unternehmensupdate verwarf Strategy die bisherige Annahme, dass Bitcoin bis Ende 2025 150.000 US-Dollar erreichen würde.

Stattdessen räumte das Unternehmen den jüngsten Rückgang des Top-Assets von 111.612 US-Dollar auf Tiefststände nahe 80.660 US-Dollar ein. Infolgedessen hat das Unternehmen seine Basisprognose auf eine konservativere Spanne von 85.000 bis 110.000 US-Dollar angepasst.

Aufgrund dieser Umstrukturierung prognostiziert Strategy für das Geschäftsjahr 2025 einen Nettogewinn, der von einem Verlust von 5,5 Milliarden US-Dollar bis zu einem Gewinn von 6,3 Milliarden US-Dollar reichen kann.

Ebenso erklärte das Unternehmen, dass der verwässerte Gewinn je Aktie (EPS) voraussichtlich von minus 17,00 US-Dollar bis plus 19,00 US-Dollar schwanken wird.

Vielleicht am wichtigsten für Investoren ist das aktualisierte Ziel für die „BTC Yield“ von 22 % bis 26 %. Die Einreichung weist darauf hin, dass das Erreichen dieses Ziels und der prognostizierten Bitcoin-Gewinne von 8,4 Milliarden bis 12,8 Milliarden US-Dollar den „erfolgreichen Abschluss von Kapitalerhöhungen“ voraussetzt.

Dieser Vorbehalt bringt die Erzählung wieder zurück zum NAV-Abschlag. Da die Aktie unter dem Wert ihrer Vermögenswerte gehandelt wird, werden die „disziplinierten Aktienemissionen“, die zur Erreichung dieser Renditeziele erforderlich sind, mathematisch schwierig umzusetzen, ohne den Aktionärswert zu verwässern.

Der Beitrag Strategy new ‘last resort’ to sell Bitcoin could trigger on 15% dip – sets $1.4B cash reserve contingency erschien zuerst auf CryptoSlate.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

„Erledigen Sie diese rechtzeitig“: Abgeordneter Steil drängt Regulierungsbehörden auf Stablecoin-Gesetz vor Frist im Juli 2026

Die Guiding and Establishing Innovation for U.S. Stablecoins Act, kurz GENIUS, wurde im Sommer gesetzlich verabschiedet. Als nächstes müssen die Behörden Vorschriften ausarbeiten, um das neue Gesetz umzusetzen. „Ich möchte nur sicherstellen, dass wir diese rechtzeitig erledigen“, sagte Abgeordneter Bryan Steil während der Anhörung am Dienstag.

Das auf Celestia basierende Astria Network stellt sein Shared Sequencer Network nach einer Kapitalaufnahme von 18 Millionen Dollar ein.

Quick Take: Laut dem Team wurde Astria am Montag bei Blocknummer 15.360.577 „absichtlich gestoppt“. Das Projekt, das eine modulare, dezentralisierte Sequencer-Option für Layer-2-Netzwerke werden wollte, hat in den letzten Monaten schrittweise zentrale Funktionen zurückgenommen.

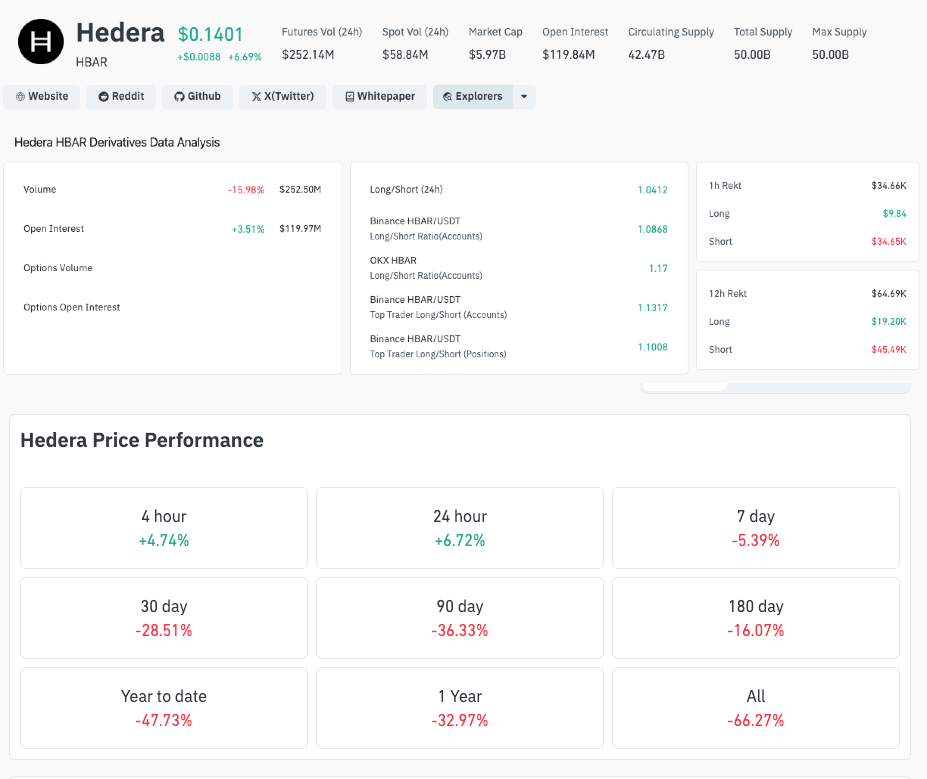

Hedera-Preis steigt um 7 %, da die Vanguard Group mit einem verwalteten Vermögen von 11 Billionen US-Dollar einen HBAR ETF auflegt

Hedera stieg um 6,5 %, nachdem Vanguard die Einführung seines ersten HBAR ETF bestätigt hatte, was eine institutionelle Bestätigung darstellt, nachdem die Genehmigung von Canary Capital Zuflüsse in Höhe von 80,26 Millionen Dollar ausgelöst hatte.

Paul Atkins: Innovationsausnahme für Krypto-Unternehmen kommt im Januar

Paul Atkins sagte, dass die SEC ab Januar nächsten Jahres die „Innovation Exemption“ für Kryptofirmen einführen wird.