Bitcoin apunta a una carrera de liquidez mientras la Fed inyecta 29 mil millones de dólares y China inunda los mercados

La Reserva Federal (Fed) inyectó 29.4 mil millones de dólares en el sistema bancario estadounidense a través de operaciones de recompra overnight el viernes, el mayor movimiento en un solo día desde la era de las puntocom. Al mismo tiempo, el banco central de China desplegó una inyección récord de liquidez para reforzar su sector bancario doméstico.

Estos movimientos coordinados de liquidez señalan un punto de inflexión para los activos de riesgo globales, especialmente Bitcoin (BTC). Los traders están monitoreando de cerca cómo actúan los bancos centrales para estabilizar los mercados de cara a 2026.

El movimiento de liquidez de la Fed destaca la tensión del mercado

La operación de recompra overnight inusualmente grande de la Fed siguió a fuertes ventas de bonos del Tesoro y reflejó el creciente estrés en los mercados de crédito a corto plazo.

ÚLTIMA HORA 🚨Bancos de EE.UU.

— Barchart (@Barchart) November 1, 2025

La Reserva Federal acaba de inyectar 29.4 mil millones de dólares en el sistema bancario estadounidense a través de repos overnight 🤯 Esta cantidad supera incluso el pico de la burbuja de las puntocom 👀 Probablemente bien, sigan adelante pic.twitter.com/NsaoeJix0n

Las repos overnight permiten a las instituciones intercambiar valores por efectivo, proporcionando liquidez inmediata en tiempos de condiciones de mercado ajustadas. La inyección del 31 de octubre estableció un récord de varias décadas, incluso comparado con la era de la burbuja de las puntocom.

Muchos analistas interpretan este movimiento como una respuesta clara al estrés en los mercados de bonos del Tesoro. Cuando los rendimientos de los bonos suben y el financiamiento se vuelve más caro, la Fed suele intervenir para limitar los riesgos sistémicos.

Estas intervenciones también expanden la oferta monetaria, un factor que a menudo se correlaciona con repuntes en activos de riesgo como Bitcoin.

Mientras tanto, el gobernador de la Fed, Christopher Waller, pidió recientemente un recorte de tasas de interés en diciembre, lo que indica un posible cambio hacia una política más acomodaticia.

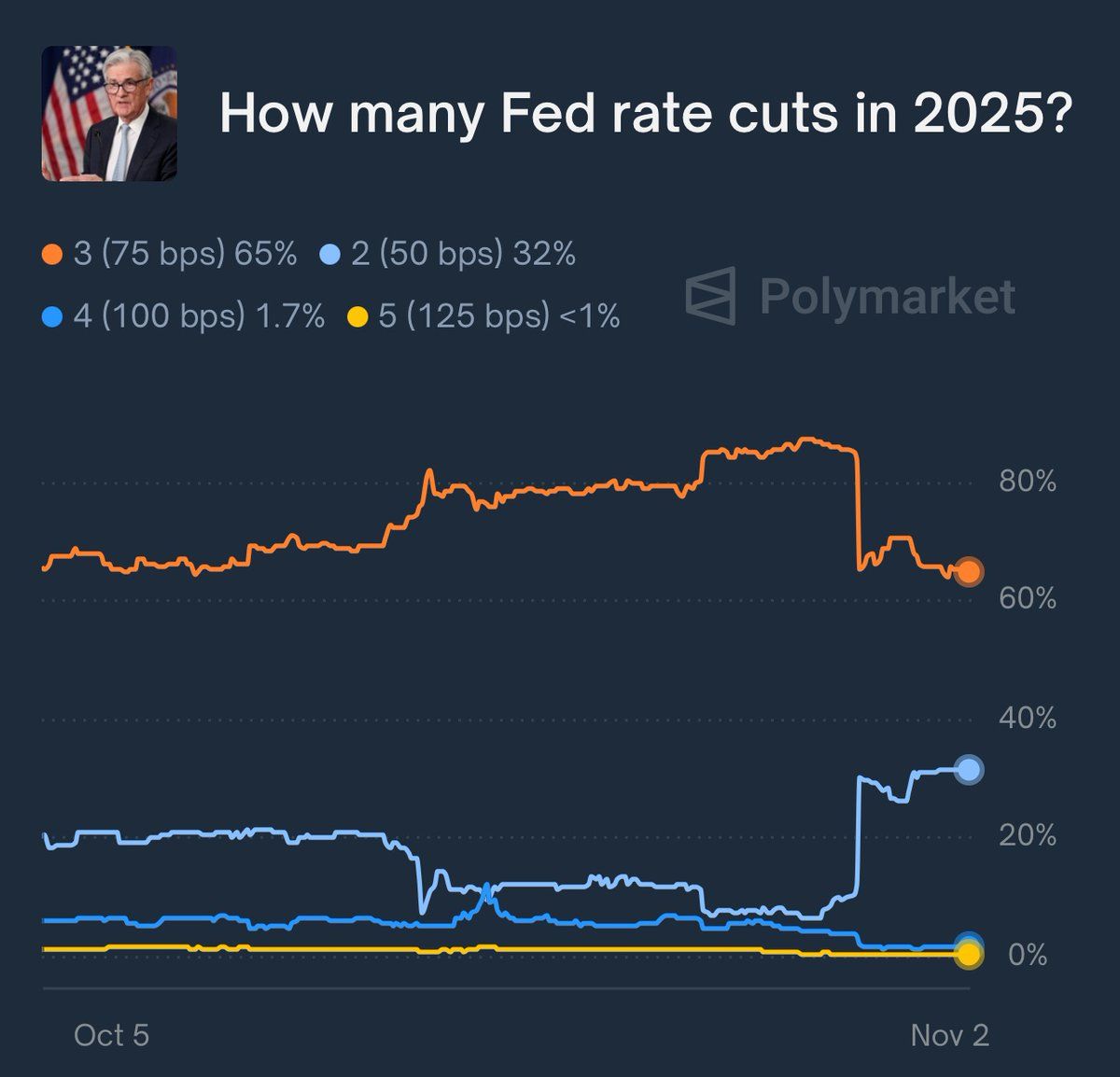

Esto contrasta con los comentarios anteriores de tono restrictivo del presidente de la Fed, Jerome Powell, cuya cautela ha alimentado la incertidumbre del mercado. Los datos de Polymarket ahora sitúan las probabilidades de un tercer recorte de tasas en 2025 en 65%, frente al 90% anterior, mostrando expectativas cambiantes para la política monetaria.

Si la Fed no cumple con estas expectativas, los mercados podrían enfrentar una fuerte caída. Los inversores ya han descontado una política más flexible, y cualquier reversión podría provocar la salida de capital de los activos de mayor riesgo.

El difícil equilibrio entre las inyecciones de liquidez y la política de tasas destaca el desafío de la Fed mientras gestiona la inflación y la estabilidad financiera.

La inyección récord de liquidez de China impulsa la liquidez global

Mientras tanto, el banco central de China también ejecutó una inyección récord de liquidez en los bancos domésticos, con el objetivo de apoyar el crecimiento económico en medio de una demanda debilitada. El Banco Popular de China (PBOC) aumentó la liquidez en un intento de mantener activo el crédito y evitar un endurecimiento del crédito. Esta acción se produce mientras Pekín aborda la deflación y un sector inmobiliario debilitado.

🏦 El M2 de China acaba de superar al de EE.UU. por más de 25 billones de dólares

— Alphractal (@Alphractal) November 1, 2025

Por primera vez en la historia moderna, la oferta monetaria M2 de China es ahora más del doble que la de Estados Unidos.

🇨🇳 China M2: ≈ 47.1 billones de dólares

🇺🇸 EE.UU. M2: ≈ 22.2 billones de dólares

Eso es una diferencia de 25 billones de dólares — una diferencia que… pic.twitter.com/sfneKs7JVV

El tamaño de la medida del PBOC es comparable a sus respuestas durante crisis pasadas. Al suministrar fondos adicionales, el banco central busca reducir los costos de endeudamiento y estimular el crecimiento del crédito.

Este tipo de estímulo también expande la oferta monetaria global y podría contribuir a la inflación de activos en acciones y criptomonedas.

Históricamente, los aumentos simultáneos de liquidez por parte de la Fed y el PBOC han precedido a grandes repuntes de Bitcoin. El mercado alcista de 2020-2021 ocurrió junto con una relajación monetaria agresiva tras el brote de COVID-19.

Los traders de criptomonedas ahora observan una tendencia similar, ya que el aumento de liquidez puede llevar a los inversores a buscar activos alternativos que protejan contra la devaluación de la moneda.

La liquidez de China ha mostrado una correlación más fuerte con el precio de Bitcoin que la de EE.UU.

— Joao Wedson (@joao_wedson) November 1, 2025

Muchos analistas todavía se centran exclusivamente en los datos macroeconómicos de EE.UU. — y por supuesto, la influencia de América es innegable.

Pero durante casi dos décadas, otras potencias globales han ido ganando… https://t.co/oy0RUtaGHX

Los analistas macro describen la situación como una “lucha de liquidez” entre Washington y Pekín. La Fed está equilibrando la inflación y la estabilidad financiera, mientras que el PBOC busca promover el crecimiento sin alimentar más deuda. El resultado influirá en el apetito por el riesgo y marcará el tono para el desempeño de los activos en 2025.

La perspectiva macro de Bitcoin depende de la liquidez continua

El precio de Bitcoin se ha mantenido estable en las últimas semanas, permaneciendo dentro de un rango estrecho mientras los traders evalúan el impacto de las acciones de los bancos centrales.

La criptomoneda pionera muestra signos de consolidación, con datos de Coinglass que indican que el interés abierto cayó de más de 100,000 contratos en octubre a cerca de 90,000 a principios de noviembre. Esta disminución señala cautela entre los traders de derivados.

A pesar de la actividad moderada, el entorno podría volverse positivo para Bitcoin si la liquidez global continúa creciendo. Una menor inflación en EE.UU., junto con una expansión de la oferta monetaria, favorece la asunción de riesgos.

Muchos inversores institucionales ahora consideran a Bitcoin como una reserva de valor, especialmente cuando la expansión monetaria ejerce presión sobre el poder adquisitivo de las monedas tradicionales.

Sin embargo, el repunte de Bitcoin puede depender de las decisiones de los bancos centrales. Si la Fed reduce la liquidez demasiado pronto mediante la reducción de las operaciones de repos o subidas inesperadas de tasas, cualquier impulso positivo podría desvanecerse rápidamente.

Del mismo modo, si el estímulo de China no logra reactivar su economía, el sentimiento global de riesgo puede debilitarse, afectando a los activos especulativos.

Las próximas semanas mostrarán si los bancos centrales mantienen el apoyo de liquidez o priorizan el control de la inflación. Para Bitcoin, el resultado podría decidir si 2026 trae otro fuerte mercado alcista o solo una consolidación continua.

El artículo Bitcoin Eyes Liquidity Race As Fed Injects $29 Billion While China Floods Markets apareció primero en BeInCrypto.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El precio de Bitcoin apunta a los $92K mientras nuevos compradores entran en modo de 'capitulación'

Berachain distribuye binario de hard fork para abordar el exploit de Balancer V2

La Fundación Berachain anunció que ha distribuido el binario de hard fork de emergencia a los validadores. Los validadores detuvieron la red el lunes, ya que el exploit en Balancer V2 expuso vulnerabilidades en el exchange descentralizado nativo de Berachain.

Más de 1.3 billones de dólares en posiciones de criptomonedas fueron liquidadas cuando bitcoin cayó por debajo de los $104,000, afectando a un mercado 'frágil'.

Quick Take Bitcoin ha caído por debajo de $104,000, lo que ha provocado al menos 1.37 billones de dólares en liquidaciones, principalmente en posiciones largas, según datos de CoinGlass. Los analistas apuntan al temor persistente tras la caída del 10 de octubre, las salidas de ETF, el cierre del gobierno estadounidense y la reducción de la liquidez global como posibles catalizadores de esta caída.

Stream Finance detiene retiros y depósitos tras revelarse una pérdida de 93 millones de dólares

Stream Finance informó que un gestor externo de fondos reveló una pérdida de 93 millones de dólares en los activos de su fondo el lunes. El proyecto ha suspendido los retiros y depósitos, y está trabajando con un bufete de abogados para investigar el incidente.