Los bonos del Estado japonés a 20 años emiten de nuevo una señal poco común: la liquidez global podría experimentar un ajuste drástico y BTC enfrenta presión temporal.

Japón está avanzando silenciosamente hacia el centro del escenario financiero global.

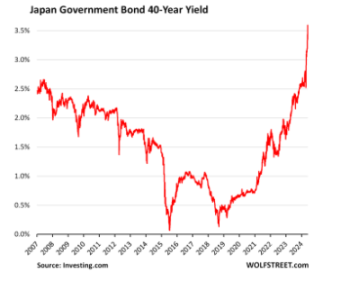

Recientemente, el rendimiento de los bonos japoneses a 20 años (JGB) superó el 2,75%, un nivel que no se veía en los últimos 26 años. Cabe destacar que este aumento se produjo justo después de que Japón lanzara un plan de estímulo económico de 110 mil millones de dólares. Bajo la influencia combinada de la expansión fiscal y el aumento de las tasas de interés, los mercados globales entraron inmediatamente en estado de alerta.

Esta señal no es común, ya que históricamente suele acompañar grandes reversiones en la dirección del capital, e incluso puede marcar el inicio de una corrección en los activos de riesgo globales.

I. Japón es el mayor acreedor del mundo: sus flujos de capital afectan la liquidez global

¿Por qué los cambios en las tasas de interés de Japón afectan a los mercados globales?

La razón radica en la posición especial de Japón:

El mayor tenedor de fondos en el extranjero a nivel mundial

Posee más de 1,1 billones de dólares en bonos del Tesoro de EE. UU.

Las aseguradoras, fondos de pensiones e instituciones financieras japonesas tienen un peso enorme en los mercados de activos globales

Cuando el rendimiento nacional de Japón aumenta significativamente, se activa una lógica simple pero poderosa:

El retorno nacional se vuelve más atractivo → Los fondos en el extranjero regresan a Japón → Se extrae liquidez del mercado global

El resultado es:

Los bonos del Tesoro de EE. UU. pueden enfrentar presión de venta

Los fondos de acciones globales enfrentan reembolsos

La volatilidad del mercado aumenta rápidamente

Este efecto es de naturaleza encadenada y acelerada.

II. Si la tendencia continúa, los activos de riesgo globales podrían entrar en una fase de alta volatilidad

Si esta tendencia de repatriación de capital se fortalece, el impacto se expandirá rápidamente:

Los bonos del Tesoro de EE. UU. serán los primeros en ser vendidos

Los grandes fondos de acciones les seguirán

Los activos de riesgo globales experimentarán ajustes sincronizados

Situaciones similares ocurrieron en 2018:

Los rendimientos de los JGB y los bonos del Tesoro de EE. UU. aumentaron simultáneamente

Los principales índices globales sufrieron caídas bruscas

Japón se convirtió inesperadamente en la "fuente de contracción de liquidez"

El entorno macroeconómico actual es aún más complejo, y cada movimiento en las tasas de interés japonesas es amplificado e interpretado por los fondos globales.

III. Bitcoin es el más sensible a la liquidez: la presión a corto plazo no debe subestimarse

La cuestión clave es:

¿Qué significa esta señal de Japón para bitcoin?

La respuesta es clara:

Bitcoin es uno de los activos de riesgo que más depende de la liquidez global.

Históricamente, BTC ha experimentado caídas significativas cuando la liquidez se contrae:

2015: El dólar se fortalece → BTC corrige notablemente

2018: Aumentan los rendimientos globales → BTC cae de 19k a 3k

2022: Ajuste de la Fed → BTC cae de 69k a 15k

La comparación muestra:

Cada gran caída de BTC no se debe al deterioro de sus fundamentales, sino a una repentina falta sistémica de liquidez.

Si Japón sigue impulsando la repatriación de capital, la presión a corto plazo sobre BTC es casi inevitable.

IV. Esto no es una reversión de tendencia, sino un "periodo de compresión" de liquidez

Aunque existe presión, esto no es una señal de reversión de la tendencia principal.

El entorno de mercado actual se asemeja más a:

Contracción de liquidez

Mayor volatilidad

El precio busca soporte a la baja

No es por cambios negativos en la tecnología o aplicación de bitcoin, sino porque el entorno financiero ha entrado en una "fase de equilibrio ajustado de fondos".

V. Los fundamentales a largo plazo de bitcoin siguen siendo sólidos

Es importante destacar que la lógica a largo plazo de bitcoin sigue fortaleciéndose:

Los inversores institucionales continúan aumentando sus posiciones

La estructura de los ETF refuerza la entrada regular de fondos

La actitud regulatoria pasa de obstaculizar a aceptar

La red y el ecosistema siguen expandiendo su valor

Estas fuerzas no cambiarán por los movimientos de capital a corto plazo de Japón.

VI. Las correcciones profundas asustan a los operadores emocionales, pero son una oportunidad para el capital a largo plazo

Si Japón sigue impulsando la repatriación de capital:

BTC realmente podría caer

La caída podría ser más profunda de lo que la mayoría imagina

Pero lo que determina el éxito o el fracaso no es el pánico, sino la postura.

Esto no es una reversión de tendencia, sino una ventana de oportunidad para los pacientes.

Aquellos que compren en el fondo del miedo capturarán la próxima gran ola alcista.

Conclusión:

El rendimiento de los bonos japoneses a 20 años en su máximo de 26 años es una señal macroeconómica de impacto global. Si los fondos japoneses siguen regresando, esta tendencia podría desencadenar una contracción de la liquidez global, ejerciendo presión a corto plazo sobre los bonos del Tesoro de EE. UU., el mercado de valores y activos de riesgo como bitcoin.

Sin embargo, esta presión proviene principalmente de una "contracción de liquidez" financiera, no de un deterioro de los fundamentales de bitcoin. La institucionalización, el avance regulatorio y el valor de red de bitcoin siguen fortaleciéndose, sin cambios en su estructura a largo plazo.

La volatilidad a corto plazo puede aumentar, pero las verdaderas grandes oportunidades suelen nacer en este tipo de correcciones impulsadas por el pánico.

Los inversores prudentes deben enfrentar la volatilidad con paciencia y capturar estratégicamente los rangos de valor profundo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Los ETFs spot de bitcoin vuelven a flujos positivos, BTC se recupera por encima de los $92,000

Los ETF de BTC spot en EE.UU. volvieron a registrar entradas netas después de cinco días consecutivos de salidas netas que sumaron 2.26 billions de dólares. Cabe destacar que el IBIT de BlackRock registró entradas netas de 60.61 millones de dólares el miércoles, tras haber experimentado salidas netas de 523 millones de dólares el día anterior.

Bitcoin intenta un "frágil repunte" mientras la Fed señala paciencia respecto a los recortes de tasas

Resumen rápido: Bitcoin repuntó cerca de los $92,000, pero sigue por debajo de los niveles estructurales clave mientras los mercados se estabilizan tras dos días de correcciones. Los analistas señalan que los indicadores de riesgo on-chain aún muestran "estrés profundo", aunque destacan que hay espacio para una reversión alcista mayor.

Metaplanet planea otra compra de bitcoin por 95 millones de dólares tras la recaudación de acciones preferentes MERCURY

Metaplanet planea recaudar 21,25 mil millones de yenes (aproximadamente 135 millones de dólares) mediante una nueva emisión de acciones preferentes Clase B. La empresa tiene la intención de destinar aproximadamente 95 millones de dólares de los ingresos netos a la compra de bitcoin entre diciembre de 2025 y marzo de 2026.

Ingeniero de RippleX explora el potencial del staking nativo de XRP mientras David Schwartz opina sobre el futuro diseño de XRPL

El desarrollador de RippleX, J. Ayo Akinyele, y el CTO saliente de Ripple, David Schwartz, explicaron cómo podría funcionar el staking nativo en XRPL, aunque subrayaron que estas ideas siguen siendo exploratorias y complejas. La discusión surge tras el aumento de la actividad de XRP en DeFi y mercados tokenizados, junto con el lanzamiento la semana pasada del primer ETF de XRP al contado puro de Canary en Estados Unidos.