Precio de GLD: Un caso estratégico para una exposición táctica en medio de la incertidumbre geopolítica y la fiebre del oro de los bancos centrales

- Los bancos centrales impulsaron la demanda de oro en 2024–2025, agregando más de 1,000 toneladas anualmente como cobertura contra sanciones y la depreciación del dólar. - Las tensiones geopolíticas y la debilidad del dólar llevaron el precio de GLD a $3,280 por onza, con entradas de $9.6 billones en 2025, ya que los inversores buscaron activos refugio. - GLD domina los ETF de oro en Estados Unidos (88% de las entradas), mientras que los bancos centrales planean aumentar sus reservas de oro durante 12 meses en medio de guerras comerciales y conflictos regionales. - JPMorgan pronostica que el oro alcanzará los $4,000 para mediados de 2026, posicionando a GLD como cobertura frente a riesgos financieros globales.

El ETF SPDR Gold Shares (GLD) se ha convertido en un barómetro del sentimiento de riesgo global, con su trayectoria de precios en 2024–2025 reflejando una tormenta perfecta de volatilidad geopolítica, acumulación de oro por parte de bancos centrales y una reconfiguración de los flujos de capital globales. Mientras el mundo lidia con un panorama económico frágil—marcado por guerras comerciales entre EE.UU. y China, tensiones entre Israel e Irán, y la amenaza de inestabilidad del dólar estadounidense—el desempeño de GLD ofrece un caso convincente para una exposición táctica a ETFs respaldados por oro.

Bancos Centrales: Los Nuevos Barones del Oro

Los bancos centrales han emergido como la fuerza más influyente en el mercado del oro, con sus compras en 2024–2025 superando ampliamente los promedios históricos. Según el World Gold Council, los bancos centrales globales añadieron más de 1.000 toneladas de oro anualmente durante tres años consecutivos, un marcado contraste con el promedio de 400–500 toneladas de la década anterior. Solo en 2025, el National Bank of Poland, el Central Bank of Kazakhstan y el Central Bank of Turkey lideraron la tendencia, con Polonia adquiriendo 67 toneladas en lo que va del año. Estas compras no son simples jugadas de diversificación; son movimientos estratégicos para cubrirse ante sanciones, depreciación del dólar y shocks económicos sistémicos.

La encuesta Central Bank Gold Reserves (CBGR) de 2025 subraya este cambio: el 95% de los bancos centrales espera aumentar sus reservas de oro en los próximos 12 meses, y el 76% anticipa que el oro tendrá una mayor participación en las reservas globales en cinco años. Esta demanda institucional ha creado un piso fundamental para los precios del oro, que se dispararon a un récord de 3.280,35 dólares por onza en el segundo trimestre de 2025 (un aumento del 40% interanual). Para GLD, esto se traduce en un viento de cola directo. Las tenencias del ETF crecieron a 952 toneladas de oro físico a mediados de 2025, con activos bajo gestión (AUM) que se dispararon a 101 mil millones de dólares, un aumento del 74% respecto a 2023.

Incertidumbre Geopolítica: El Catalizador de la Demanda Refugio

Las tensiones geopolíticas han amplificado el rol del oro como activo refugio. El conflicto entre Israel e Irán en el segundo trimestre de 2025, sumado a las políticas arancelarias agresivas del presidente estadounidense Donald Trump, desencadenaron una huida hacia el oro. Para abril de 2025, el precio del oro de la LBMA alcanzó los 3.500 dólares por onza, impulsado por el temor a la devaluación de las monedas y la inestabilidad de los mercados globales. El bajo desempeño del dólar estadounidense—su peor primer semestre desde 1973—alimentó aún más la demanda, ya que los inversores buscaron alternativas a los activos fiduciarios.

Las entradas de capital en GLD reflejaron esta tendencia. Para el 15 de agosto de 2025, el ETF había atraído 9,6 mil millones de dólares en entradas, convirtiéndose en el ETF de oro estadounidense con mejor desempeño. Los ETFs de oro globales, incluido GLD, han captado colectivamente 43,6 mil millones de dólares en 2025, con China, el Reino Unido y Suiza liderando las entradas fuera de EE.UU. Este aumento refleja un cambio más amplio en el comportamiento de los inversores: mientras la demanda de oro físico en EE.UU. disminuyó (las compras de lingotes y monedas cayeron un 53% interanual), los ETFs se convirtieron en el principal vehículo para la exposición al oro.

El Caso Estratégico para una Exposición Táctica

La interacción entre la actividad de los bancos centrales y el riesgo geopolítico crea una oportunidad única para una exposición táctica a GLD. He aquí por qué:

- Diversificación en un Mundo en Diversificación: Los bancos centrales están reconfigurando sus carteras de reservas, considerando al oro como una cobertura crítica ante la volatilidad del dólar. Para los inversores, GLD ofrece una forma líquida y transparente de reflejar este cambio institucional.

- Vientos de Cola Estructurales: El Gold Return Attribution Model (GRAM) del World Gold Council atribuye el 16% de los retornos del oro en 2025 al riesgo geopolítico y la debilidad del dólar. Es poco probable que estos factores disminuyan, dada la continuidad de las guerras comerciales y los conflictos regionales.

- Impulso de los ETFs vs. Demanda Física: Mientras la demanda física de oro en EE.UU. (joyería, lingotes, monedas) se ha debilitado, los ETFs han compensado este descenso. La participación del 88% de GLD en las entradas de ETFs de oro en EE.UU. durante el primer semestre de 2025 destaca su dominio en la captación de demanda institucional y minorista.

- Proyecciones de Precios: J.P. Morgan Research pronostica que el oro alcanzará los 3.675 dólares por onza para finales de 2025 y 4.000 dólares para mediados de 2026, impulsado por la demanda de los bancos centrales y la debilidad del dólar. El precio de GLD está preparado para seguir esta trayectoria.

Recomendaciones Tácticas

- Posicionamiento ante la Volatilidad: Dada la alta correlación entre GLD y los eventos geopolíticos, los inversores deberían considerar asignaciones tácticas a GLD durante períodos de mayor incertidumbre (por ejemplo, anuncios de aranceles en EE.UU., conflictos regionales).

- Cobertura ante la Debilidad del Dólar: Mientras el dólar estadounidense siga bajo presión, GLD puede servir como contrapeso a los activos denominados en dólares.

- Monitoreo de la Actividad de los Bancos Centrales: Seguir las compras de los principales compradores (por ejemplo, Polonia, Turquía) y vendedores (por ejemplo, Singapur, Uzbekistán) para evaluar el sentimiento institucional.

Conclusión

La confluencia entre la acumulación de oro por parte de los bancos centrales y la incertidumbre geopolítica ha transformado a GLD en un activo estratégico para los inversores que navegan la volatilidad macroeconómica. Si bien la demanda de oro físico en EE.UU. ha disminuido, ETFs como GLD han surgido como el principal canal para la exposición al oro. Con los bancos centrales proyectando compras continuas de oro y los riesgos geopolíticos persistiendo, GLD ofrece un caso convincente para una exposición táctica—una cobertura no solo contra la inflación, sino también contra la fragilidad del propio sistema financiero global.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

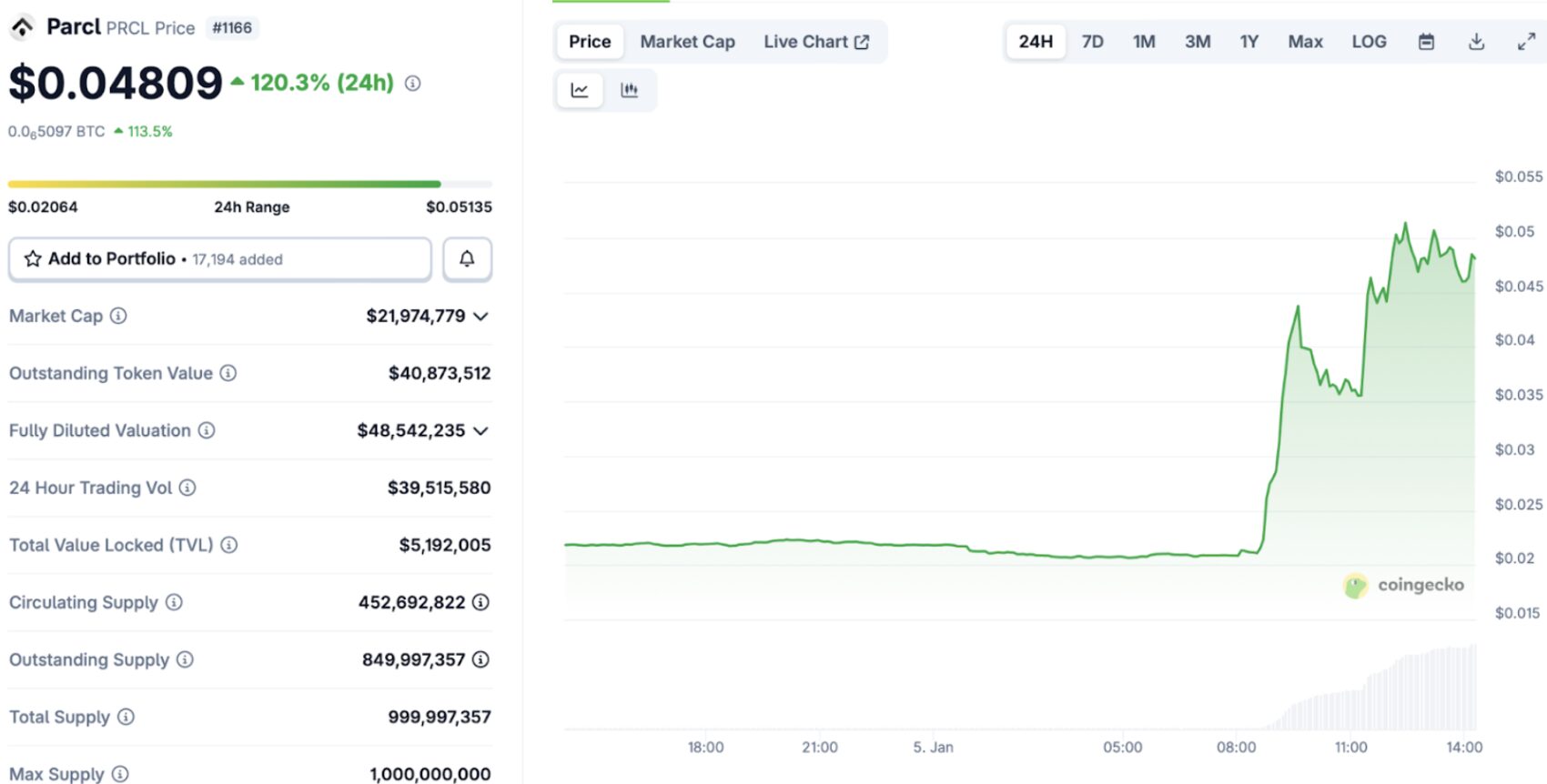

Polymarket utiliza datos de Parcl, lanza mercados inmobiliarios y expande las apuestas en bienes raíces

Los ETF spot de XRP superan el rendimiento, XRP sube un 12% al superar los $2,40

El USD retrocede mientras el ánimo de riesgo impulsa a la GBP – OCBC