La prise de contrôle silencieuse : comment la participation de Berkshire dans Mitsubishi annonce une nouvelle ère dans la gouvernance d'entreprise japonaise

- La participation de 10,23 % de Berkshire Hathaway dans Mitsubishi Corp signale une poussée stratégique en faveur de réformes de gouvernance dans le paysage des entreprises japonaises. - Ce mouvement, qui a entraîné une hausse de 2,5 % de l'action, reflète l'influence croissante du capital étranger dans la transformation de la transparence de la prise de décision et de la valeur pour les actionnaires. - En ciblant des sociétés de négoce diversifiées comme Mitsubishi, Berkshire s'aligne sur l'écosystème économique japonais afin de tirer parti de la stabilité à long terme dans un contexte de bouleversements des chaînes d'approvisionnement mondiales. - Les investisseurs devraient surveiller les indicateurs de gouvernance.

Dans le monde de la gouvernance d'entreprise, les chiffres parlent souvent plus fort que les mots. Lorsque National Indemnity Company, filiale détenue à 100 % par Berkshire Hathaway, a discrètement porté sa participation avec droit de vote dans Mitsubishi Corp à 10,23 % en 2025, elle a franchi un seuil symbolique. Cette augmentation de 0,5 % — de 9,74 % — n'était pas simplement un ajustement statistique. C'était une déclaration d'intention, un signal indiquant que l'un des noms les plus emblématiques de l'investissement mondial, Berkshire Hathaway de Warren Buffett, parie sur un changement structurel dans le paysage des entreprises japonaises.

La logique stratégique d'une participation minoritaire

L'approche de Berkshire envers les maisons de commerce japonaises a toujours été méthodique. Au cours de l'année écoulée, elle a augmenté progressivement ses participations dans Mitsubishi et ses pairs, dont Itochu, Marubeni et Mitsui. Ces entreprises, souvent qualifiées d’« écosystèmes économiques », opèrent dans l'énergie, la logistique, la distribution et la technologie. Leurs portefeuilles diversifiés et leurs stratégies de création de valeur à long terme s’alignent sur la philosophie de Berkshire d’investir dans des « douves économiques » capables de résister à la volatilité cyclique.

La participation de 10,23 % dans Mitsubishi n’est pas une position majoritaire, mais elle est déterminante. Au Japon, où l’actionnariat croisé et les conglomérats familiaux ont historiquement dominé, une participation de 10 % avec droit de vote peut faire pencher la balance du pouvoir. Cela accorde à National Indemnity une place à la table pour les décisions clés, des nominations des dirigeants à l’allocation du capital. Pour les investisseurs, une question cruciale se pose : Berkshire se positionne-t-elle pour influencer des réformes de gouvernance susceptibles de libérer de la valeur sur un marché longtemps critiqué pour son opacité décisionnelle ?

La gouvernance comme catalyseur de valeur

Les implications de cette participation sont déjà visibles. Le jour de l’annonce, l’action Mitsubishi a progressé de 2,5 %, surperformant les indices plus larges. Le marché a interprété ce mouvement comme un vote de confiance — non seulement dans le modèle économique de Mitsubishi, mais aussi dans la trajectoire économique plus large du Japon. Avec les réformes de la gouvernance d’entreprise qui gagnent du terrain sous l’administration du Premier ministre Kishida, des investisseurs étrangers comme Berkshire voient probablement des opportunités de promouvoir la diversité au sein des conseils d’administration, les droits des actionnaires et une plus grande transparence des rapports financiers.

Prenons l’assemblée générale des actionnaires de juin 2025, où l’influence de National Indemnity pourrait façonner les résolutions sur la rémunération des dirigeants ou les politiques de dividendes. Si Berkshire utilise son pouvoir de vote pour plaider en faveur de rendements plus élevés pour les actionnaires ou d’un recyclage du capital plus agressif, cela pourrait catalyser un changement dans la manière dont les conglomérats japonais allouent leurs ressources. Depuis des années, ces entreprises sont accusées de sous-investir dans l’innovation et de privilégier excessivement la stabilité. Une impulsion de gouvernance d’une société comme Berkshire — réputée pour sa patience quasi activiste — pourrait provoquer une remise en question.

Une tendance plus large : le capital mondial rencontre la résilience japonaise

Les mouvements de Berkshire s’inscrivent dans une dynamique plus large. En 2025, elle a également augmenté ses participations dans UnitedHealth Group et ajusté ses positions dans Apple et Bank of America. Pourtant, son intérêt pour le Japon est distinct. Buffett a depuis longtemps salué la résilience des maisons de commerce japonaises, les comparant à Berkshire pour leur capacité à naviguer dans les turbulences macroéconomiques. L’environnement mondial actuel — marqué par la fragmentation des chaînes d’approvisionnement et les transitions énergétiques — ne fait qu’amplifier l’attrait d’entreprises comme Mitsubishi, qui entretiennent des liens profonds avec les marchés mondiaux et possèdent l’agilité nécessaire pour pivoter.

Pour les investisseurs, la leçon est claire : la gouvernance n’est plus une préoccupation périphérique au Japon. C’est un levier de création de valeur. Comme le montre la participation de National Indemnity, le capital étranger est de plus en plus disposé à actionner ce levier.

Conseil d’investissement : regarder au-delà des chiffres

Si la participation de 10,23 % attire l’attention, c’est le récit plus large qui importe. Les investisseurs doivent surveiller comment l’influence de Berkshire se traduit par des changements concrets de gouvernance chez Mitsubishi et ses pairs. Les indicateurs clés à suivre incluent :

- Rendements de dividendes et rachats d’actions : un signe d’efficacité du capital.

- Composition du conseil d’administration : des administrateurs indépendants sont-ils ajoutés ?

- Partenariats stratégiques : l’empreinte mondiale de Mitsubishi s’étend-elle dans des secteurs comme les énergies renouvelables ou l’IA ?

Pour ceux qui souhaitent s’exposer à cette tendance, une approche diversifiée des conglomérats japonais — associée à une attention portée aux indicateurs de gouvernance — pourrait générer des rendements supérieurs à la moyenne. Le marché n’est plus satisfait du statu quo. Et au Japon, où la tradition se heurte souvent à l’innovation, ce choc pourrait enfin porter ses fruits.

En fin de compte, la participation de Berkshire dans Mitsubishi est plus qu’un pari sur une seule entreprise. C’est un pari sur une nouvelle ère de gouvernance d’entreprise au Japon — où le capital mondial et la résilience locale convergent pour créer de la valeur de manière inattendue. Pour les investisseurs, le défi consiste à reconnaître ces évolutions tôt et à se positionner en conséquence.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

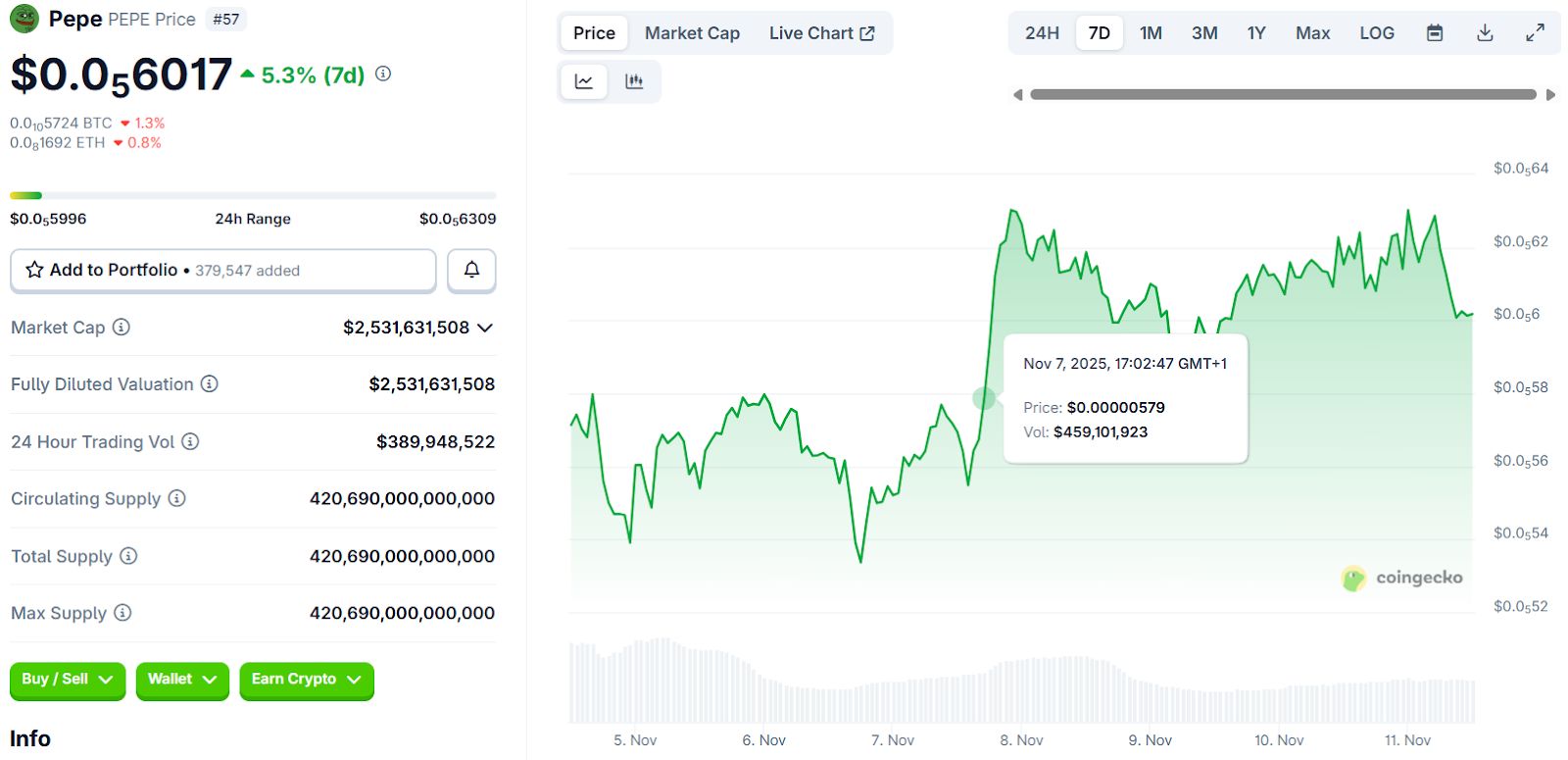

Les meilleures Meme Coins pour 2025 : Shiba Inu, Pepe Coin et 3 pépites cachées appréciées des investisseurs

« Que prévoit Harvard ? » demande un analyste macro alors que l’université augmente sa position IBIT de 257 %