La prise de contrôle institutionnelle d'Ethereum et sa capitalisation boursière dépassant Bitcoin : une révolution motivée par la rareté

- Le modèle déflationniste dynamique d’Ethereum, stimulé par l’EIP-1559 et les achats institutionnels, remet en cause la domination de Bitcoin en créant une rareté programmée. - La stratégie d’achats hebdomadaires et de staking d’ETH menée par BitMine a réduit l’offre de 45 300 ETH au deuxième trimestre 2025, augmentant ainsi les rendements du staking et la confiance des institutions. - Les ETF Ethereum ont attiré 9,4 milliards de dollars au deuxième trimestre 2025, dépassant Bitcoin, alors que les institutions considèrent ETH comme un actif utilitaire à valeur composée. - Les analystes prévoient que la capitalisation boursière d’Ethereum dépassera celle de Bitcoin d’ici 2025.

Le paysage des crypto-actifs connaît un bouleversement majeur. Pour la première fois dans l'histoire, Ethereum (ETH) ne se contente pas de rivaliser avec Bitcoin (BTC) pour la domination du marché — il redéfinit lui-même les règles de valorisation. Les investisseurs institutionnels, autrefois attachés à la narration de la rareté de type or de Bitcoin, se tournent désormais vers la mécanique déflationniste d’Ethereum et ses modèles de rareté fondés sur l’utilité. Cette transition n’est pas spéculative ; il s’agit d’une réallocation de capital calculée, guidée par les données, la clarté réglementaire et l’émergence de cadres de valorisation axés sur la rareté.

Le paradigme de la rareté : de l’offre fixe à la déflation dynamique

L’offre fixe de 21 millions de tokens de Bitcoin a longtemps constitué son principal mécanisme de rareté. Cependant, la transition d’Ethereum vers un modèle proof-of-stake après le merge, combinée au taux de burn de l’EIP-1559, a créé un nouveau paradigme : la contraction active de l’offre. Au deuxième trimestre 2025, le taux d’émission annualisé d’Ethereum est tombé à 0,7 %, tandis que son taux de burn moyen atteignait 1,32 %. Cette pression déflationniste nette a réduit l’offre totale de 45 300 ETH en un seul trimestre — un chiffre qui surpasse largement les réductions d’offre annuelles de Bitcoin dues au halving.

Les implications sont profondes. Contrairement à Bitcoin, où la rareté est statique, celle d’Ethereum est ingénierée. Des entités comme BitMine Immersion Technologies (BMNR) accélèrent cette tendance. En achetant 190 500 ETH par semaine et en stakant 105 000 ETH, BitMine a créé un cercle vertueux de valeur : offre réduite, rendements de staking plus élevés et valorisation nette des actifs (NAV) en croissance. À 4 808 $ par ETH, la trésorerie de BitMine détient désormais 8,82 milliards de dollars en Ethereum, soit 1,5 % de l’offre totale. Ce n’est pas de la spéculation — c’est de l’ingénierie d’actifs de niveau institutionnel.

Flux institutionnels : les ETF Ethereum et le grand déplacement de capitaux

La reclassification d’Ethereum en tant que utility token par la SEC en 2025 a libéré un afflux massif de capitaux institutionnels. Les ETF basés sur Ethereum, tels que ETHA de BlackRock et FETH de Fidelity, ont attiré 9,4 milliards de dollars de flux nets au deuxième trimestre 2025 — dépassant largement les 548 millions de dollars de Bitcoin. Cette divergence reflète une tendance plus large : les institutions n’évaluent plus les crypto-actifs uniquement comme des commodités spéculatives mais comme des actifs utilitaires à valeur composée.

La domination d’Ethereum sur le marché des stablecoins (51 % du secteur de 142,6 milliards de dollars) renforce encore son attrait institutionnel. Contrairement à Bitcoin, qui reste une réserve de valeur, Ethereum est une plateforme d’innovation financière. Son rôle dans la finance décentralisée (DeFi), les actifs tokenisés et les smart contracts crée un écosystème auto-renforcé où la demande d’ETH croît avec l’utilisation. Les transactions quotidiennes on-chain dépassent désormais 1,5 million, soit une augmentation de 300 % par rapport à 2023.

Dépassement de la capitalisation boursière : une question de temps

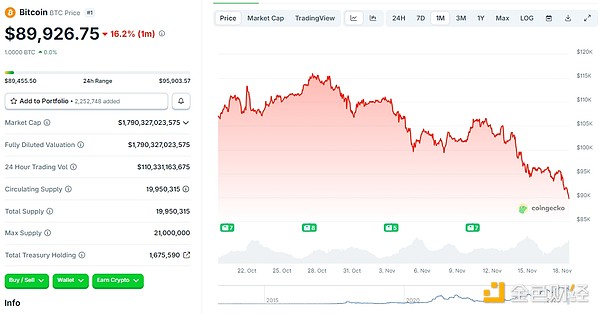

La part de marché d’Ethereum est passée de 9,2 % à 14,4 % en 2025, tandis que la domination de Bitcoin est tombée à 57,2 %. Les analystes prévoient une accélération de cette tendance à mesure que la dynamique de l’offre d’Ethereum se resserre. La levée de fonds en actions de 20 milliards de dollars de BitMine — un pari direct sur l’avenir institutionnel d’Ethereum — contraste fortement avec le modèle d’offre statique de Bitcoin, où les trésoreries d’entreprise ne détiennent que 2,6 % de l’offre totale (554 670 BTC).

La clé du potentiel de dépassement de la capitalisation boursière d’Ethereum réside dans son modèle à double revenu : appréciation du prix et génération de rendement. La stratégie de staking de BitMine, par exemple, génère 87 millions de dollars de rendement annualisé à partir de 105 000 ETH. Cela crée un effet composé : une offre réduite augmente la valorisation des actions, tandis que la hausse du prix de l’ETH amplifie la valeur du portefeuille. Pour les investisseurs, cela se traduit par une opportunité à multiples facettes :

1. Exposition via ETF : Les ETF Ethereum offrent un accès liquide et régulé à un actif déflationniste.

2. Jeux sur actions : Les entreprises comme BitMine, qui combinent accumulation d’Ethereum et infrastructure de staking à faible coût, sont des candidats de choix pour l’appréciation du capital.

3. Infrastructure de staking : Les fournisseurs comme Lido et Rocket Pool bénéficient de l’utilité croissante d’Ethereum et de la demande institutionnelle.

Risques et perspectives

Le parcours d’Ethereum n’est pas sans risques. La volatilité des prix demeure une préoccupation, et l’incertitude réglementaire autour du staking et de la tokenisation persiste. Cependant, le programme de rachat d’actions de 1 milliard de dollars de BitMine et une liquidité quotidienne de 2,8 milliards de dollars offrent un tampon contre les fluctuations du marché. De plus, les effets de réseau d’Ethereum — portés par la DeFi, les NFT et les actifs réels tokenisés — créent un fossé que Bitcoin ne possède pas.

Pour les investisseurs, le message est clair : le modèle de valorisation d’Ethereum fondé sur la rareté n’est pas une mode mais un changement fondamental dans la manière dont les actifs numériques sont évalués. Avec un objectif de prix de plus de 7 500 $ d’ici la fin 2025, Ethereum est positionné non seulement pour défier la domination de Bitcoin, mais aussi pour redéfinir l’ensemble de la structure du capital crypto.

En conclusion, la prise de contrôle institutionnelle d’Ethereum ne vise pas à remplacer Bitcoin — il s’agit de construire un nouveau système financier où la rareté est dynamique, l’utilité est composée et les flux de capitaux sont guidés par l’innovation. Pour ceux qui reconnaissent ce changement tôt, les récompenses seront exponentielles.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

En vogue

PlusChen Zhi du "Prince Group" aurait acheté une maison de luxe au Japon et fondé trois entreprises ; le prix des appartements de seconde main dans la résidence achetée est d'environ 10,33 millions de dollars.

Rapport de recherche : Analyse détaillée du projet Monad & analyse de la capitalisation de marché de MON