Comment le Solana ETF redéfinit les préférences de risque : une perspective d’économie comportementale

- Le REX-Osprey Solana + Staking ETF (SSK) a été lancé en juillet 2025, combinant une exposition au prix de Solana avec un rendement de staking de 7,3 %, et remodelant le comportement des investisseurs grâce aux principes de l'économie comportementale. - En tirant parti de l'effet de réflexion, SSK a atténué les réactions émotionnelles excessives lors des baisses de prix, conservant 164 millions de dollars d'entrées malgré la chute de Solana sous les 180 dollars en août 2025. - L’adoption institutionnelle et un encours sous gestion (AUM) de 316 millions de dollars ont transformé Solana d’un actif spéculatif en un outil d’allocation stratégique, reflétant une évolution des préférences de risque.

Dans le paysage en constante évolution de l’investissement en cryptomonnaies, le lancement du REX-Osprey Solana + Staking ETF (SSK) en juillet 2025 a marqué un moment charnière. Ce premier ETF basé sur Solana coté aux États-Unis, qui combine une exposition au prix de Solana (SOL) avec un rendement de staking de 7,3 %, a non seulement remodelé le comportement des investisseurs institutionnels et particuliers, mais a également mis en lumière le rôle profond de l’économie comportementale dans la construction moderne des portefeuilles. En examinant l’interaction entre l’effet de réflexion et l’inversion des préférences de risque, nous pouvons mieux comprendre comment la conception du SSK a influencé les décisions des investisseurs lors de marchés volatils — et ce que cela signifie pour l’avenir de l’innovation des ETF.

L’effet de réflexion en action : les rendements du staking comme tampon psychologique

L’économie comportementale nous enseigne que les investisseurs présentent souvent des préférences de risque asymétriques : ils ont tendance à éviter le risque face aux gains, mais à rechercher le risque face aux pertes. Ce phénomène, connu sous le nom d’effet de réflexion, devient particulièrement pertinent sur des marchés volatils comme la crypto, où les fluctuations de prix peuvent déclencher des réactions émotionnelles excessives. La structure hybride de l’ETF SSK — offrant à la fois une appréciation du capital et un revenu passif — a agi comme un tampon psychologique, atténuant l’impact émotionnel des corrections de prix.

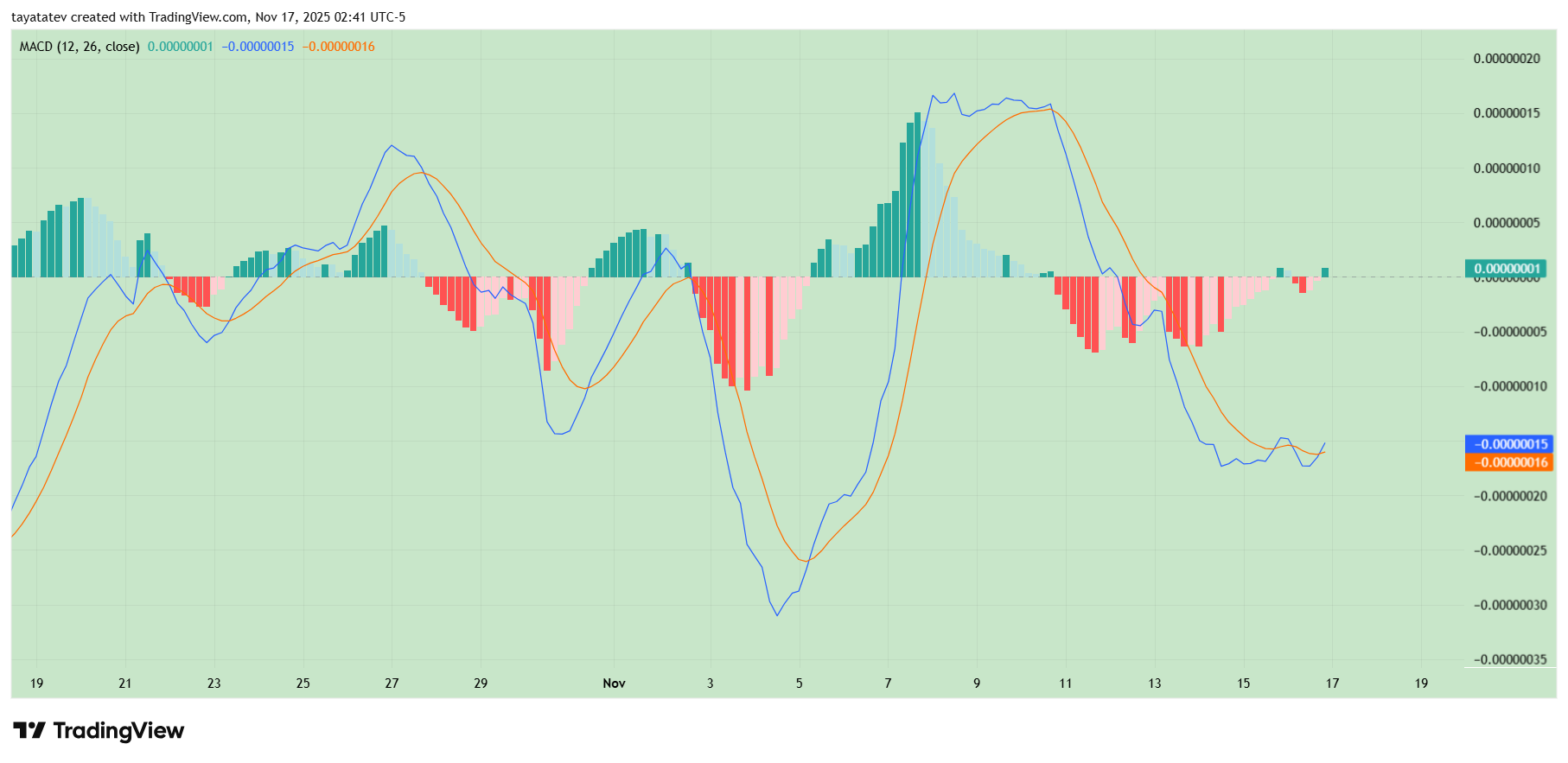

Considérons les données : début août 2025, le prix de Solana est passé sous le seuil de support des 180 $, un seuil psychologique critique. Pourtant, le SSK a conservé de forts flux entrants, avec 164 millions de dollars ajoutés dans les sept semaines suivant son lancement. Pourquoi ? Le rendement de staking de 7,3 % offrait un retour tangible même lorsque le prix fluctuait, réduisant ainsi le risque perçu de baisse. Les investisseurs qui auraient pu vendre lors de la baisse ont au contraire maintenu ou augmenté leurs positions, attirés par la double promesse de rendement et de potentiel de reprise du prix. Ce comportement s’aligne sur l’effet de réflexion : la composante rendement a requalifié la perte (une baisse de prix) en un risque gérable, encourageant la poursuite de l’investissement.

Inversion des préférences de risque : de la spéculation à l’allocation stratégique

Le succès du SSK reflète également une inversion plus large des préférences de risque des investisseurs. Traditionnellement, les investisseurs en crypto étaient considérés comme spéculatifs, privilégiant les gains à court terme à la stabilité. Cependant, l’adoption institutionnelle du SSK — soutenue par des dépositaires comme Anchorage Digital et appuyée par 316 millions de dollars d’actifs sous gestion — a attiré un nouveau type d’investisseur axé sur des stratégies à long terme et orientées vers le rendement.

Ce changement est évident dans l’attrait de l’ETF tant pour les investisseurs axés sur le revenu que pour ceux orientés vers la croissance. Par exemple, JPMorgan a prévu des flux entrants de 3 à 6 milliards de dollars sur 6 à 12 mois, portés par la capacité de l’ETF à offrir un rendement de 7,3 % dans un environnement de taux d’intérêt bas. De telles projections suggèrent que les investisseurs ne considèrent plus Solana uniquement comme un actif spéculatif, mais comme un élément diversifié de leurs portefeuilles. La structure du SSK a ainsi catalysé une inversion des préférences de risque, transformant Solana d’un pari à forte volatilité en un outil d’allocation stratégique.

Implications pour la conception des ETF : équilibre entre rendement et volatilité

La conception du SSK offre des enseignements précieux pour les futurs ETF, en particulier sur les marchés volatils. En intégrant les rendements du staking, l’ETF répond à un biais comportemental clé : la peur de la perte. Les ETF spot traditionnels exposent les investisseurs aux fluctuations de prix sans revenu additionnel, amplifiant l’impact émotionnel des baisses. En revanche, la composante rendement du SSK procure un retour régulier, réduisant la pression psychologique de vendre lors des corrections.

Cette approche pourrait être reproduite dans d’autres classes d’actifs. Par exemple, un ETF Bitcoin intégrant des mécanismes de staking ou de génération de rendement pourrait de manière similaire stabiliser le comportement des investisseurs lors de tensions sur le marché. L’essentiel est d’aligner la conception du produit sur les tendances comportementales, afin que les investisseurs se sentent récompensés pour conserver leurs positions malgré la volatilité.

Allocation stratégique d’actifs : diversification dans un cadre multi-juridictionnel

Le succès du SSK souligne également l’importance de la diversification pour atténuer les risques comportementaux. Les investisseurs sont de plus en plus conseillés d’associer les ETF Bitcoin américains à des produits basés sur Solana d’autres juridictions (par exemple, le Canada ou la Suisse) afin de se couvrir contre l’incertitude réglementaire. Cette stratégie permet non seulement de répartir le risque, mais aussi de tirer parti des avantages uniques de chaque marché, tels que des rendements de staking plus élevés ou des cadres juridiques plus clairs.

Par exemple, l’approbation du premier ETF Solana au Brésil en août 2024 a établi un précédent mondial, encourageant l’adoption transfrontalière. En diversifiant à travers les juridictions, les investisseurs peuvent réduire l’impact émotionnel des changements réglementaires localisés, protégeant ainsi davantage leurs portefeuilles contre l’effet de réflexion.

Conclusion : un nouveau paradigme pour l’investissement crypto

L’ETF Solana (SSK) illustre comment l’économie comportementale peut inspirer la conception de produits financiers. En répondant à l’effet de réflexion par la génération de rendement et la validation institutionnelle, l’ETF a transformé le comportement des investisseurs, encourageant une approche plus équilibrée du risque. Alors que le marché anticipe d’autres approbations d’ETF sur les altcoins, les enseignements tirés du SSK seront essentiels pour façonner la prochaine génération de véhicules d’investissement.

Pour les investisseurs, la leçon est claire : sur des marchés volatils, les produits combinant potentiel de croissance et revenu passif peuvent stabiliser la prise de décision et réduire les réactions émotionnelles excessives. L’avenir de l’investissement crypto ne réside pas seulement dans l’innovation technologique, mais aussi dans la compréhension de la psychologie même du marché.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

1inch lance Aqua : le premier protocole de liquidité partagée, désormais ouvert aux développeurs

La version développeur d'Aqua est désormais en ligne, offrant le SDK, les bibliothèques et la documentation d'Aqua. Les développeurs peuvent intégrer en premier le tout nouveau modèle de stratégie.

Infura lance DIN AVS pour apporter un marché décentralisé de RPC et d'API à EigenLayer

DIN’s EigenLayer AVS vise à apporter la sécurité économique et la décentralisation à un segment RPC traditionnellement centralisé. Le lancement de l’AVS permet une participation sans autorisation des opérateurs de nœuds, des surveillants et des restakeurs, soutenue par stETH.

Projet Crypto de la SEC : Refonte de la régulation crypto avec une touche d’audace et de bon sens

Le wedge descendant de SHIB peut-il déclencher une hausse de prix de 71 % ?