Les conseillers en investissement « dominent » avec 18,3 milliards de dollars dans les ETF Bitcoin et Ether

Selon de nouvelles données de Bloomberg Intelligence, les conseillers en investissement constituent le plus grand groupe identifiable, en dehors des investisseurs particuliers, qui achètent des fonds négociés en bourse (ETF) sur Bitcoin et Ether.

James Seyffart, analyste ETF chez Bloomberg, a déclaré mercredi sur X que les conseillers en investissement « dominent les détenteurs connus » des ETF sur Ether, investissant plus de 1,3 milliards de dollars, soit 539 000 Ether

ETH 4 552 $ au deuxième trimestre — soit une augmentation de 68 % par rapport au trimestre précédent.

Source : James Seyffart

Source : James Seyffart La même tendance a été observée pour les ETF spot Bitcoin aux États-Unis. Seyffart a déclaré lundi que « les conseillers sont de loin les plus grands détenteurs désormais », avec plus de 17 milliards de dollars d’exposition sur 161 000 Bitcoin.

Dans les deux cas, l’exposition des conseillers en investissement était presque deux fois supérieure à celle des gestionnaires de fonds spéculatifs.

Cependant, Seyffart a précisé que ces données étaient basées sur les déclarations déposées auprès de la SEC, ce qui ne représente qu’une fraction de l’ensemble des détenteurs d’ETF spot Bitcoin.

« Ces données proviennent principalement des rapports 13F. Elles ne représentent qu’environ 25 % des parts des ETF Bitcoin. Les 75 % restants appartiennent à des non-déclarants, qui sont en grande partie des investisseurs particuliers », a-t-il ajouté.

Les données sur les ETF crypto racontent une histoire, selon les analystes

Vincent Liu, directeur des investissements chez Kronos Research, a déclaré que ces données signalent un passage des flux spéculatifs à des allocations à long terme, guidées par la gestion de portefeuille.

« En tant que principaux détenteurs, leur positionnement stratégique offre une liquidité plus profonde et une base durable pour l’intégration de la crypto dans les marchés mondiaux », a-t-il déclaré à Cointelegraph.

Liu a indiqué qu’à mesure que de plus en plus de conseillers adoptent les ETF Bitcoin et Ether, la crypto sera recommandée et reconnue comme un outil de diversification à long terme au sein des portefeuilles traditionnels, en complément des actions, obligations et autres actifs classiques.

« À mesure que davantage d’altcoins rejoignent l’espace des ETF et que des actifs générant des rendements comme l’Ether staké sont approuvés, les conseillers pourront utiliser la crypto non seulement pour diversifier les portefeuilles mais aussi pour générer des rendements, favorisant ainsi une adoption plus large et à plus long terme. »

Une marge de progression pour les conseillers dans les ETF crypto

Certains ont spéculé que le nombre de conseillers financiers investissant dans les ETF crypto pourrait exploser à mesure que les réglementations entreront en vigueur. En juillet, Fox News Business a prédit que des milliers de milliards de dollars pourraient affluer sur le marché via les conseillers financiers.

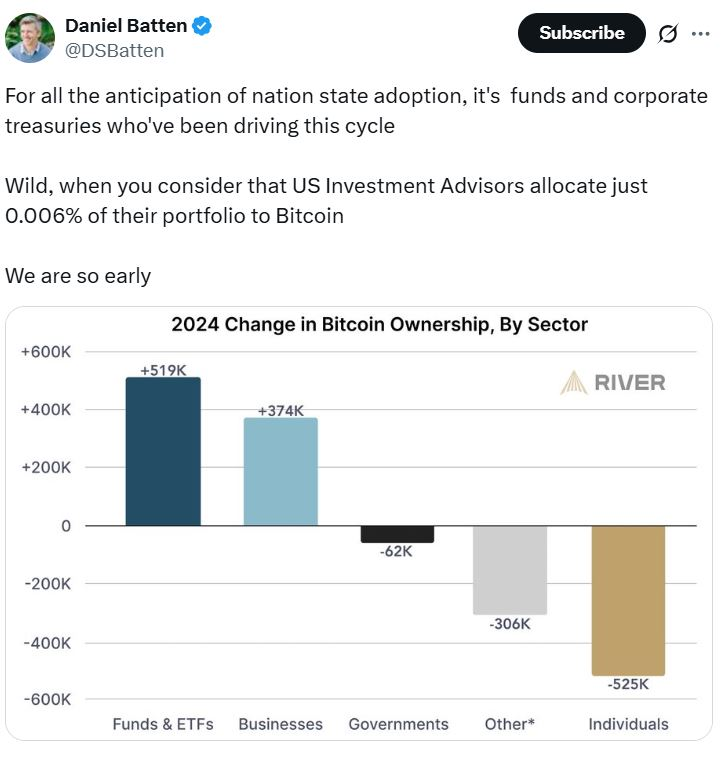

Source : Daniel Batten

Source : Daniel Batten Pav Hundal, analyste principal chez le courtier crypto australien Swyftx, a déclaré à Cointelegraph que les avoirs des conseillers en investissement dans les ETF Bitcoin ont augmenté d’environ 70 % depuis juin, stimulés par un assouplissement du contexte réglementaire américain, associé à une demande presque sans précédent pour les actifs à risque.

« Nous ne sommes probablement qu’au début de la phase de croissance. Comme pour tout investissement qui commence à prendre de l’ampleur, il y a deux types de participants : ceux qui arrivent tôt et ceux qui viennent plus tard par peur de rater une opportunité », a-t-il déclaré.

« Cette dynamique se retrouve aussi bien chez les institutions que chez les investisseurs particuliers. Avec Ethereum atteignant de nouveaux sommets historiques et les décideurs américains laissant entrevoir une politique monétaire plus souple alors que le marché du travail montre des signes de faiblesse, le contexte est favorable pour que les conseillers s’impliquent davantage. »

La réglementation jouera un rôle dans la croissance des ETF crypto

Par ailleurs, Kadan Stadelmann, directeur technique de la plateforme blockchain Komodo Platform, a déclaré à Cointelegraph que les données montrent clairement que « Main Street, via leurs conseillers financiers, cherche à accéder aux marchés crypto par l’intermédiaire de Wall Street ».

« Les ETF sur Ether connaissent le succès des ETF Bitcoin, mais à une échelle moindre, ce qui représente une transition de l’adoption précoce à l’adoption institutionnelle. Et il ne s’agit pas de petites sociétés de Wall Street, mais des plus grands noms, comme BlackRock et Fidelity », a-t-il ajouté.

Les principaux détenteurs des ETF sur Ether selon les données 13F au deuxième trimestre. Source : James Seyffart

Les principaux détenteurs des ETF sur Ether selon les données 13F au deuxième trimestre. Source : James Seyffart Cependant, à long terme, Stadelmann estime que les « réalités réglementaires » joueront un rôle dans la croissance des conseillers financiers sur le marché crypto.

La US Securities and Exchange Commission a lancé le Project Crypto en juillet pour favoriser l’innovation blockchain, et la Chambre des représentants américaine a adopté le Genius Act le même mois, ce qui représente une clarté réglementaire longtemps attendue par les lobbyistes crypto.

« Dans le sud de Manhattan, la crypto est clairement perçue davantage comme une action que comme une révolution, et le mouvement de ces grands acteurs n’a été suivi que par les conseillers financiers, qui bénéficient désormais de la confiance apportée par une clarté réglementaire », a déclaré Stadelmann.

Cependant, Stadelmann pense que si un gouvernement moins favorable à la crypto était élu lors des prochaines élections, cela pourrait tout remettre en question,

« L’approche envers la crypto pourrait inclure des répressions, ce qui pourrait geler le marché institutionnel de la crypto et faire craindre aux conseillers financiers de perdre leur licence s’ils proposent ces produits », a-t-il déclaré.

« Cela reste à voir, et les Démocrates pourraient maintenir le nouveau statu quo en raison de la demande du marché. »

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le Quotidien : Grayscale prévoit de nouveaux sommets pour le bitcoin en 2026, « l'effet Vanguard » stimule les marchés crypto, lancement de l'ETF Chainlink, et plus encore

Grayscale Research a remis en question la thèse du cycle de quatre ans dans un nouveau rapport et a prédit que bitcoin est en voie d’atteindre de nouveaux sommets historiques en 2026. Vanguard a renversé sa position négative de longue date à l’égard des produits liés aux cryptomonnaies et permettra, à partir de mardi, que des ETF et des fonds communs de placement détenant principalement BTC, ETH, XRP ou SOL soient négociés sur sa plateforme, selon Bloomberg.

Les mineurs de bitcoin font face à la pire crise de rentabilité jamais enregistrée, selon un analyste

Les mineurs de Bitcoin traversent actuellement la période de rentabilité la plus difficile de l’histoire de l’actif, les revenus quotidiens attendus tombant en dessous du coût médian global et les périodes de retour sur investissement s’étendant au-delà du prochain halving, selon BRN. La fin du resserrement quantitatif par la Fed a injecté 13,5 milliards de dollars dans le système bancaire, mais la réaction du marché crypto demeure limitée. Parallèlement, les marchés d’options montrent un stress élevé, les traders anticipant une clôture de BTC sous les 80 000 dollars d’ici la fin de l’année, selon les analystes.

Rapport hebdomadaire sur le staking d'Ethereum du 1er décembre 2025

🌟🌟Données clés sur le staking d’ETH🌟🌟 1️⃣ Rendement du staking d’ETH sur Ebunker : 3,27% 2️⃣ stETH...

Les prévisions haussières pour Solana, BNB et XRP augmentent—Ozak AI en tête du potentiel pour 2026