Le lancement de Horizon permet aux institutions d'emprunter des stablecoins on-chain

- Horizon permet d'emprunter des stablecoins en utilisant des bons du Trésor américain et des fonds tokenisés.

- Les investisseurs bénéficient d'un accès au capital 24h/24 grâce à un cadre conforme sur la blockchain.

- Les institutions peuvent désormais utiliser des actifs du monde réel pour la liquidité sans vendre leurs avoirs.

Aave Labs a lancé Horizon, une plateforme institutionnelle qui permet d'emprunter des stablecoins contre des actifs du monde réel tokenisés. Ce lancement marque un tournant décisif dans la finance décentralisée, dépassant le cadre des garanties purement crypto-natives. Construite sur une instance autorisée d'Aave V3, Horizon permet aux institutions de déposer des actifs du monde réel tokenisés, tels que des bons du Trésor américain et des fonds, en tant que garantie. En échange, elles bénéficient d'un accès continu à des prêts en stablecoins, répondant ainsi aux exigences d'efficacité du capital et de conformité.

Le protocole Aave sécurise actuellement plus de 62 milliards de dollars en dépôts nets. Horizon se positionne comme un pont entre Wall Street et la finance on-chain grâce à des partenariats avec des acteurs financiers tels que VanEck, WisdomTree, Centrifuge et Circle.

Selon Stani Kulechov, fondateur d'Aave, « Horizon fournit l'infrastructure et la liquidité profonde en stablecoins dont les institutions ont besoin pour opérer sur la blockchain, offrant un accès 24/7, de la transparence et des marchés plus efficaces. »

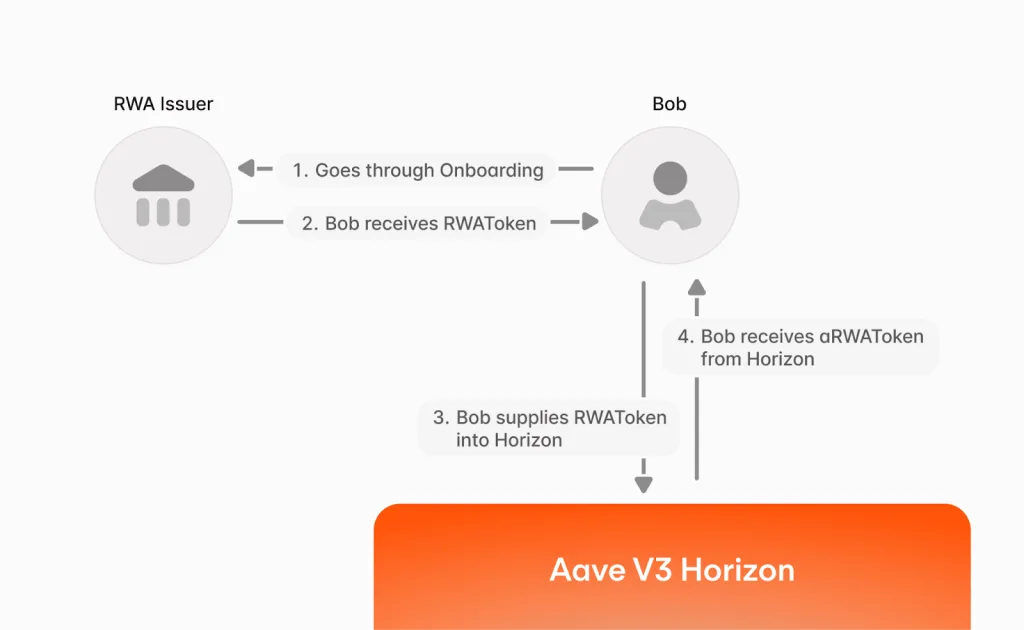

Comment fonctionne le modèle d'emprunt d'Horizon

Les institutions approuvées par les émetteurs RWA peuvent déposer des titres tokenisés en garantie. Chaque émetteur définit ses propres exigences et gère les autorisations d'accès. Lorsqu'une garantie est fournie, Horizon émet un aToken non transférable qui reflète la position de garantie. Des stablecoins tels que USDC, RLUSD de Ripple et GHO d'Aave peuvent alors être empruntés. Chaque type de garantie possède son propre ratio prêt/valeur (LTV), offrant une liquidité prévisible et atténuant les risques.

Source : Aave

Source : Aave Le processus d'autorisation est conforme au niveau d'émission des tokens. Les pools de prêt impliquant des stablecoins restent ouverts et composables, conservant l'adaptabilité de la DeFi. Llama Risk et Chaos Labs assistent à la supervision des risques, tandis que les valorisations sont soutenues par les oracles NAVLink de Chainlink, garantissant que le prix des garanties est toujours précis et en temps réel.

L'architecture d'Horizon combine efficacité, sécurité et transparence grâce à son cadre non dépositaire. Les émetteurs conservent le contrôle de la conformité et de la liste blanche, tandis que le prêt et la gouvernance restent transparents, décentralisés et véritablement ouverts. Au lancement, les garanties acceptées incluent des bons du Trésor américain tokenisés, des obligations de prêts titrisées notées AAA et d'autres titres d'entreprises de haute qualité.

Les RWAs comme capital productif dans la DeFi

Dans la DeFi, les RWAs tokenisés ont généralement été des instruments isolés avec une utilité réelle limitée. Horizon libère leur potentiel en les transformant en garanties productives. Cette transformation permet aux organisations d'obtenir un financement en stablecoins sans vendre leurs avoirs sous-jacents. Elle offre également aux prêteurs de stablecoins de nouvelles opportunités de rendement liées à des profils de risque au-delà des seuls actifs crypto-natifs.

L'intégration des RWAs dans la DeFi représente une tendance de marché plus large. Déjà, Ethereum représente environ 52 % du marché de la tokenisation des RWAs. Les prévisions suggèrent que les actifs tokenisés pourraient constituer une classe de garanties de plusieurs milliers de milliards de dollars au cours de la décennie. Aave positionne Horizon pour capter cette expansion et développer le prêt institutionnel sur la blockchain.

Leur partenariat avec Ripple, WisdomTree, Securitise, VanEck et Circle renforce encore l'écosystème d'Horizon, témoignant de la confiance croissante dans la finance tokenisée. Ces partenariats aident également Aave à se positionner au cœur du marché du crédit institutionnel sur la blockchain.

À lire aussi : La décision de la SEC sur la crypto déclenche une hausse des services de conservation des RWAs

Performance du marché Aave

En l'espace de 24 heures, le token natif d'Aave (AAVE) se négociait à 326,84 $, soit une baisse de 1,57 % en 24 heures. La capitalisation boursière du token était de 4,97 milliards de dollars, et sa valorisation entièrement diluée atteignait 5,22 milliards de dollars.

On a constaté une baisse de l'activité de trading, avec une diminution de 13,58 % du volume quotidien à 572,63 millions de dollars. Avec une offre en circulation de 15,21 millions d'AAVE sur une offre totale de 16 millions, la valeur totale verrouillée (TVL) d'Aave était documentée à 39,55 milliards de dollars.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

« Faites cela à temps » : le représentant Steil presse les régulateurs au sujet de la loi sur les stablecoins avant la date limite de juillet 2026

Adoptée cet été, la loi Guiding and Establishing Innovation for U.S. Stablecoins Act, ou GENIUS, doit maintenant être mise en œuvre par l’élaboration de règlements par les agences concernées. « Je veux simplement m’assurer que nous les réalisions dans les délais », a déclaré le représentant Bryan Steil lors de l’audition de mardi.

Le réseau Astria basé sur Celestia met fin à son réseau de séquenceur partagé après avoir levé 18 millions de dollars

Selon l'équipe, Astria a été « intentionnellement arrêté » au bloc numéro 15 360 577 lundi. Ce projet, qui visait à devenir une option de séquenceur décentralisé modulaire pour les réseaux Layer 2, a progressivement supprimé des fonctionnalités clés au cours des derniers mois.

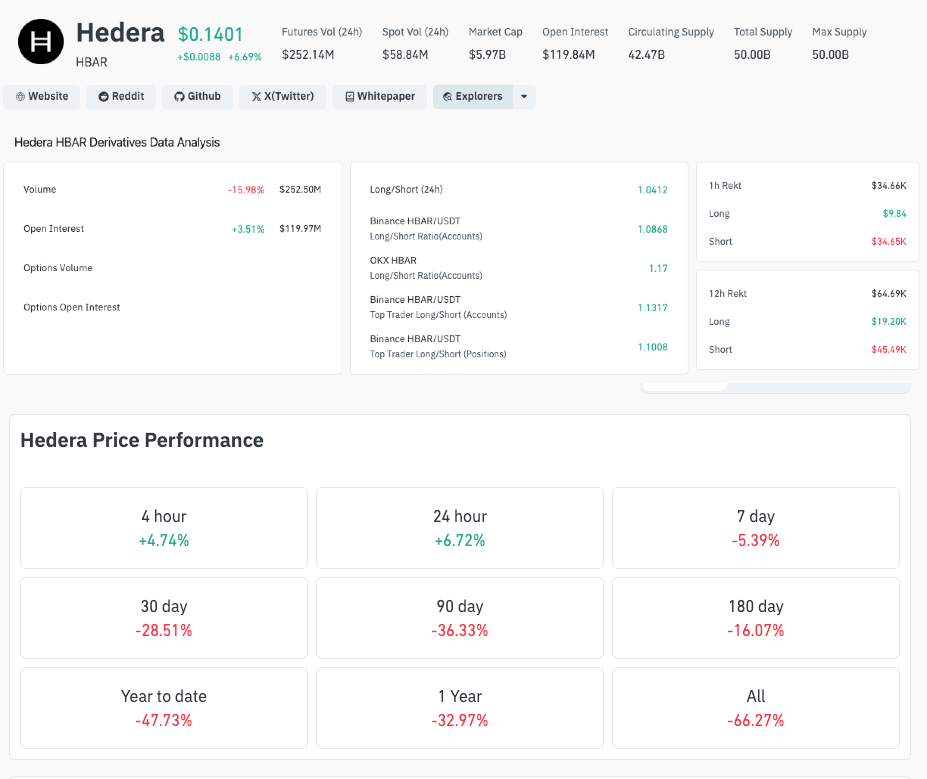

Le prix de Hedera augmente de 7 % alors que Vanguard Group, avec 11 billions de dollars d’actifs sous gestion, lance un ETF HBAR

Hedera a augmenté de 6,5 % après que Vanguard a confirmé le lancement de son premier ETF HBAR, marquant une validation institutionnelle suite à l'approbation de Canary Capital qui a entraîné des entrées de 80,26 millions de dollars.

Paul Atkins : Exemption d'innovation pour les entreprises crypto prévue en janvier

Paul Atkins a déclaré que la SEC dévoilera l’« Innovation Exemption » pour les entreprises crypto à partir de janvier prochain.