Les ETF Ethereum dépassent Bitcoin en termes d’entrées institutionnelles : un changement stratégique vers des crypto-actifs axés sur l’utilité

- Les ETFs Ethereum ont surpassé Bitcoin en termes d’afflux institutionnels en 2025, portés par des avantages liés à l'utilité et une clarté réglementaire sous le CLARITY Act. - Les rendements du staking (3-6 %), l’offre déflationniste et les mises à niveau Dencun/Pectra ont attiré plus de 3 milliards de dollars au deuxième trimestre 2025, portant la TVL d’Ethereum à 223 milliards de dollars. - Des cadres réglementaires comme le GENIUS Act et une réduction de 53 % des frais de gas ont renforcé l’attrait institutionnel d’Ethereum, avec 27,66 milliards de dollars d’actifs ETF sous gestion au troisième trimestre 2025. - Ce changement reflète la préférence des investisseurs pour les actifs générant du rendement.

La réallocation du capital institutionnel en 2025 a révélé une divergence frappante sur le marché des crypto-monnaies : les ETF Ethereum surpassent Bitcoin en attirant des investissements à grande échelle, portés par leurs avantages utilitaires et des vents favorables sur le plan réglementaire. Ce changement reflète une réévaluation plus large des profils risque-rendement, alors que les investisseurs privilégient les actifs offrant non seulement un potentiel spéculatif mais aussi une valeur fonctionnelle au sein d’écosystèmes financiers et technologiques en évolution.

L’attrait institutionnel d’Ethereum repose sur trois piliers : dynamique d’offre déflationniste, génération de rendement et innovation d’infrastructure. La transition du réseau vers le proof-of-stake (PoS) a permis de débloquer des rendements de staking de 3 à 6 %, une alternative attrayante aux instruments à revenu fixe traditionnels dans un environnement à faible taux d’intérêt [1]. Ces rendements ont attiré plus de 3 milliards de dollars d’allocations de trésorerie d’entreprise au seul deuxième trimestre 2025, alors que des sociétés comme BitMine Immersion et SharpLink Gaming ont stratégiquement augmenté leurs avoirs en ETH [3]. À l’inverse, le modèle à rendement nul de Bitcoin peine à justifier sa proposition de valeur dans un monde où l’efficacité du capital est primordiale.

La clarté réglementaire a encore amplifié l’adoption institutionnelle d’Ethereum. La reclassification d’Ethereum en tant que utility token par le CLARITY Act américain au deuxième trimestre 2025 a débloqué 33 milliards de dollars d’entrées dans les ETF, permettant aux ETF basés sur Ethereum de dépasser les ETF Bitcoin en juillet [1]. Ce cadre juridique, renforcé par les dispositions de staking conformes à la SEC du GENIUS Act, a instauré la confiance chez les investisseurs institutionnels, les ETF Ethereum gérant 27,66 milliards de dollars d’actifs sous gestion au troisième trimestre 2025 [4]. Les ETF Bitcoin, quant à eux, ont connu des sorties sporadiques, soulignant leur vulnérabilité face à la volatilité macroéconomique [3].

Les mises à niveau technologiques d’Ethereum l’ont également positionné comme un actif fondamental. Les hard forks Dencun et Pectra ont réduit les frais de gas de 53 %, catalysant une part de marché de 53 % dans les actifs réels tokenisés (RWA) et propulsant la valeur totale verrouillée (TVL) de la DeFi à 223 milliards de dollars [4]. Ces améliorations, combinées au modèle d’offre déflationniste d’Ethereum — où les récompenses de staking et les mécanismes de burn créent la rareté — en ont fait une pierre angulaire des systèmes financiers hybrides [1].

Les implications de cette réallocation sont profondes. La domination d’Ethereum dans les frais de blockchain et la TVL suggère un possible dépassement de la capitalisation boursière de Bitcoin d’ici 2025 [5], tandis que son rôle dans l’IA et les applications web3 garantit une utilité à long terme. Pour les investisseurs institutionnels, ce changement souligne une préférence pour les actifs alignés sur les cycles d’innovation, les avancées réglementaires et la génération de rendement.

En conclusion, le cycle crypto de 2025 se définit par un pivot stratégique vers des actifs à forte utilité. Les ETF Ethereum, avec leur confluence de clarté réglementaire, d’opportunités de rendement et de résilience technologique, illustrent cette tendance. À mesure que le capital continue de se réallouer, la distinction entre actifs crypto spéculatifs et fonctionnels va s’accentuer, remodelant le paysage pour les années à venir.

Source :

[1] Ethereum's Strategic Ascendancy in Institutional Portfolios

[2] Spot Ethereum ETF Inflows Flip Bitcoin Once Again, Will ...

[3] Ethereum's Institutional Inflows and Bitcoin Rotation

[4] Ethereum's Institutional Inflows and Bitcoin Rotation

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La Banque de Russie suggère d’abandonner la répression contre les cryptomonnaies

Comment XRP est devenu la principale crypto pour les ETF malgré la baisse des prix vers 2 $

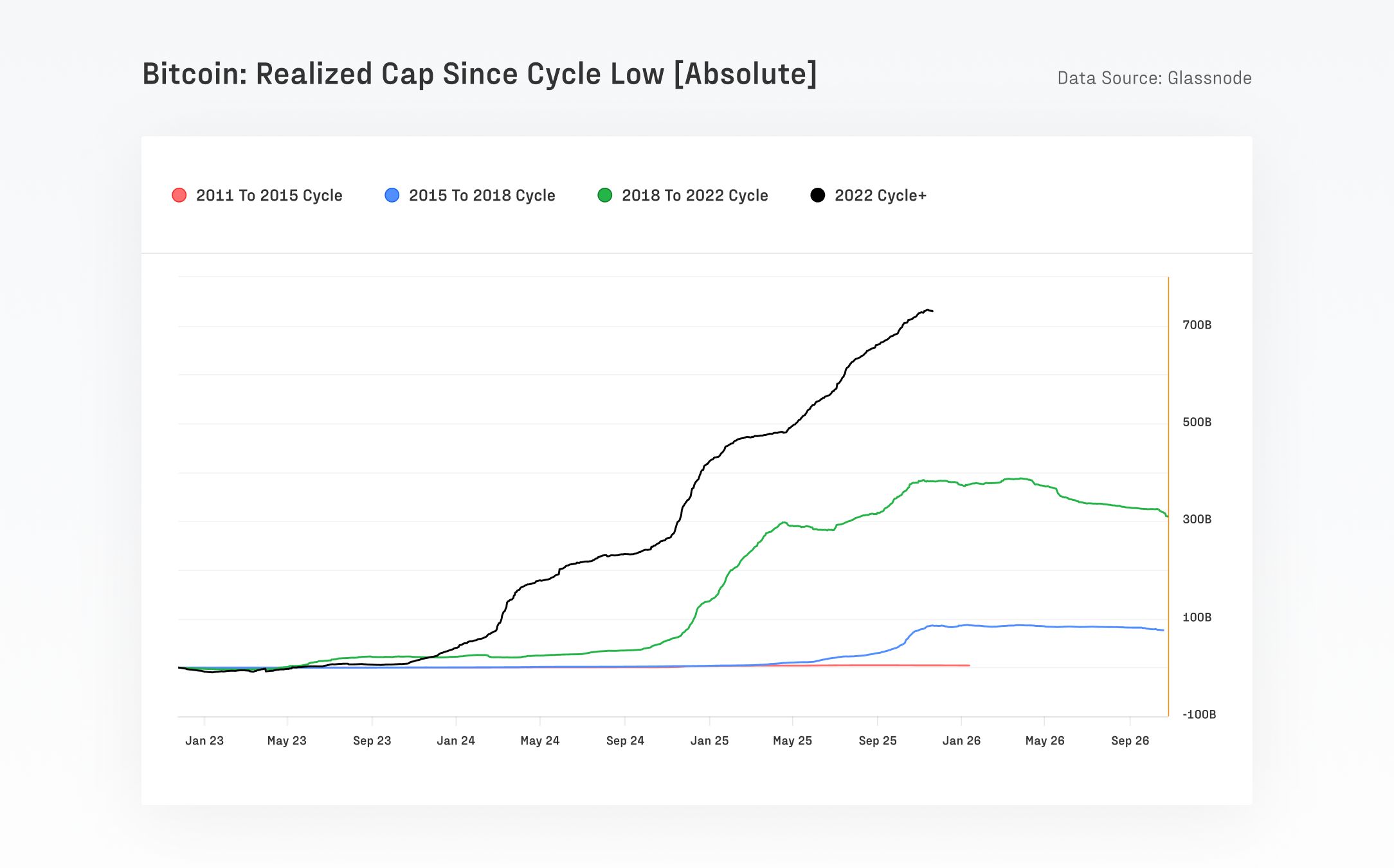

Fasanara Digital + Glassnode : Perspectives du marché institutionnel pour le quatrième trimestre 2025

Dans un marché secoué par des récentes baisses et des pressions macroéconomiques, notre nouveau rapport collaboratif avec Fasanara Digital cartographie comment l'infrastructure centrale de l'écosystème – la liquidité au comptant, les flux d'ETF, les stablecoins, les actifs tokenisés et les produits perpétuels décentralisés – évolue au quatrième trimestre.

La vérité économique : l’IA soutient seule la croissance, les cryptomonnaies deviennent des actifs politiques

L'article analyse la situation économique actuelle, soulignant que l'IA est le principal moteur de la croissance du PIB, tandis que d'autres secteurs tels que le marché du travail et les finances des ménages sont en déclin. La dynamique du marché est désormais décorrélée des fondamentaux, et les dépenses d'investissement dans l'IA deviennent cruciales pour éviter une récession. L'élargissement des inégalités de richesse et l'approvisionnement en énergie constituent des goulets d'étranglement pour le développement de l'IA. À l'avenir, l'IA et les crypto-monnaies pourraient devenir des axes majeurs d'ajustement politique. Résumé généré par Mars AI. Ce résumé, produit par le modèle Mars AI, est encore en cours d'amélioration quant à son exactitude et sa complétude.