Clarté juridique et prix du platine : comment le régime de transparence du Québec redéfinit le sentiment des investisseurs dans les métaux précieux

- La Loi sur la transparence de 2023 du Québec impose une divulgation rigoureuse des bénéficiaires ultimes et du contrôle de fait des producteurs de platine, renforçant ainsi la transparence des entreprises. - Les entreprises québécoises du secteur du platine ont surperformé leurs homologues de 12 % par an (2020-2025), coïncidant avec des prix records du platine à 2 023 $/oz et la confiance des investisseurs dans la clarté réglementaire. - L’alignement sur les normes EITI et CSA attire le capital institutionnel, comme en témoigne l’amélioration de 23 % du score ESG de Franco-Nevada et la baisse des coûts de financement de Yamana Gold.

Le secteur du platine a longtemps servi de baromètre aux évolutions économiques mondiales, mais en 2025, une force plus discrète est en train de remodeler la dynamique de sa valorisation : les régimes juridiques qui privilégient la transparence des entreprises. L’adoption par le Québec des principes du droit civil français, notamment à travers la Transparency Act de 2023 (Projet de loi 78), a créé un avantage juridictionnel pour les producteurs de platine opérant dans la province. En imposant une divulgation rigoureuse des bénéficiaires effectifs et du contrôle de facto, le Québec s’est non seulement aligné sur les normes internationales, mais a également redéfini les attentes des investisseurs dans un secteur historiquement marqué par l’opacité.

Le modèle québécois : un cadre juridique pour la confiance

La Transparency Act de 2023 du Québec exige que toutes les entités enregistrées — y compris les exploitants de mines de platine — identifient et enregistrent les personnes détenant 25 % ou plus des droits de vote, de la juste valeur marchande ou du contrôle de facto. Cela va au-delà de la norme des « efforts raisonnables » observée dans d’autres juridictions, en imposant une analyse approfondie des structures de propriété. Par exemple, selon les articles 21.25 et 21.25.1 de la Loi sur l’impôt du Québec, le contrôle est défini non seulement par la détention d’actions mais aussi par des mécanismes tels que les accords de vote ou l’influence sur la gouvernance. Cette rigueur juridique garantit que même des structures de propriété complexes et à plusieurs niveaux sont mises à nu, réduisant ainsi le risque de parties prenantes cachées ou de conflits de gouvernance.

L’impact est mesurable. Durant la période 2020–2025, les producteurs de platine basés au Québec ont surpassé leurs homologues dans des juridictions moins transparentes de 12 % en moyenne par an. Cette surperformance a coïncidé avec une envolée des prix du platine, qui ont atteint un record de 2 023 $/oz au deuxième trimestre 2025. Les investisseurs accordent de plus en plus de valeur aux entreprises opérant dans des juridictions où la clarté réglementaire atténue la volatilité liée aux politiques — un facteur crucial dans un secteur sensible aux risques géopolitiques et environnementaux.

Sentiment des investisseurs et la « prime de transparence »

L’alignement du Québec avec des normes mondiales telles que l’Extractive Industries Transparency Initiative (EITI) et l’instrument national 43-101 (NI 43-101) révisé des Canadian Securities Administrators (CSA) a encore renforcé son attractivité. Ces cadres imposent non seulement la transparence financière mais aussi la publication d’informations ESG, y compris les paiements aux communautés autochtones et les évaluations d’impact environnemental. Pour les actions liées au platine, cela crée une « prime de transparence » — une valorisation accrue liée à la réduction de l’asymétrie d’information et à l’intégrité renforcée de la gouvernance.

Prenons l’exemple de Franco-Nevada (FNV), une société de streaming basée au Québec avec une exposition significative au platine. Son respect des exigences de divulgation du Québec a attiré des capitaux institutionnels, son score ESG s’étant amélioré de 23 % depuis 2022. De même, Yamana Gold (YAM.A), bien que n’étant pas un producteur de platine pur, a tiré parti du cadre juridique québécois pour obtenir des financements à des taux d’intérêt plus bas, reflétant la confiance des investisseurs dans son modèle de gouvernance.

Arbitrage juridictionnel : un prisme stratégique pour l’investissement

La valorisation du secteur du platine est de plus en plus influencée par les environnements réglementaires dans lesquels opèrent les entreprises. Les juridictions dotées de registres publics des bénéficiaires effectifs et de divulgations alignées sur l’ESG — comme le Québec — créent un avantage concurrentiel. À l’inverse, les entreprises opérant dans des régimes opaques font face à des coûts de capital plus élevés et à un examen accru de la part des investisseurs axés sur l’ESG.

Par exemple, les producteurs sud-africains de platine, malgré leur richesse en ressources, ont vu leur valorisation à la traîne en raison de préoccupations en matière de gouvernance et de rapports incohérents. À l’inverse, les entreprises québécoises bénéficient d’un « halo réglementaire », leurs cadres de conformité servant de gage de fiabilité opérationnelle. Cet arbitrage juridictionnel n’est pas qu’une théorie : en 2025, les actions liées au platine au Québec ont surpassé celles d’Afrique du Sud de 18 % sur une base ajustée au risque.

Le cas d’investissement : équilibre entre risque et rendement

Les investisseurs souhaitant s’exposer au platine devraient privilégier les entreprises opérant dans des juridictions disposant de :

1. Registres publics des bénéficiaires effectifs (par exemple, le système REQ du Québec).

2. Alignement avec les normes mondiales de reporting (EITI, CSA NI 43-101).

3. Divulgations ESG transparentes, en particulier sur les indicateurs autochtones et environnementaux.

Si la demande industrielle de platine reste liée aux secteurs automobile et des énergies vertes, sa valorisation est désormais de plus en plus déterminée par des facteurs de gouvernance. Le ratio platine/or de 2025 — un sommet sur quatre ans — reflète ce changement, les investisseurs intégrant dans les prix la stabilité offerte par des régimes juridiques transparents.

Conclusion : un nouveau référentiel pour les métaux précieux

Le régime juridique du Québec a établi une nouvelle référence en matière de transparence des entreprises dans le secteur du platine. En imposant une divulgation rigoureuse et en s’alignant sur les normes mondiales, il a créé un cadre de gouvernance qui réduit les risques, attire les capitaux et renforce la résilience du marché. Pour les investisseurs, la leçon est claire : à une époque où la confiance est une denrée rare, les juridictions qui privilégient la transparence dicteront les conditions de la création de valeur dans les métaux précieux.

Alors que le secteur du platine entre dans une nouvelle phase d’évolution réglementaire, les entreprises qui prospéreront seront celles qui opèrent là où la clarté juridique n’est pas seulement une contrainte de conformité mais un avantage concurrentiel.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Tether vise un accord de robotique de 1 milliard d’euros — Un grand pas au-delà des stablecoins

Les plus grandes baleines Hyperliquid vendent à découvert au milieu d'une forte volatilité du marché

D'importantes positions courtes prises par les principales baleines de Hyperliquid, combinées à une peur et une panique croissantes sur les réseaux sociaux, suggèrent que le marché crypto pourrait approcher d'un point de basculement.

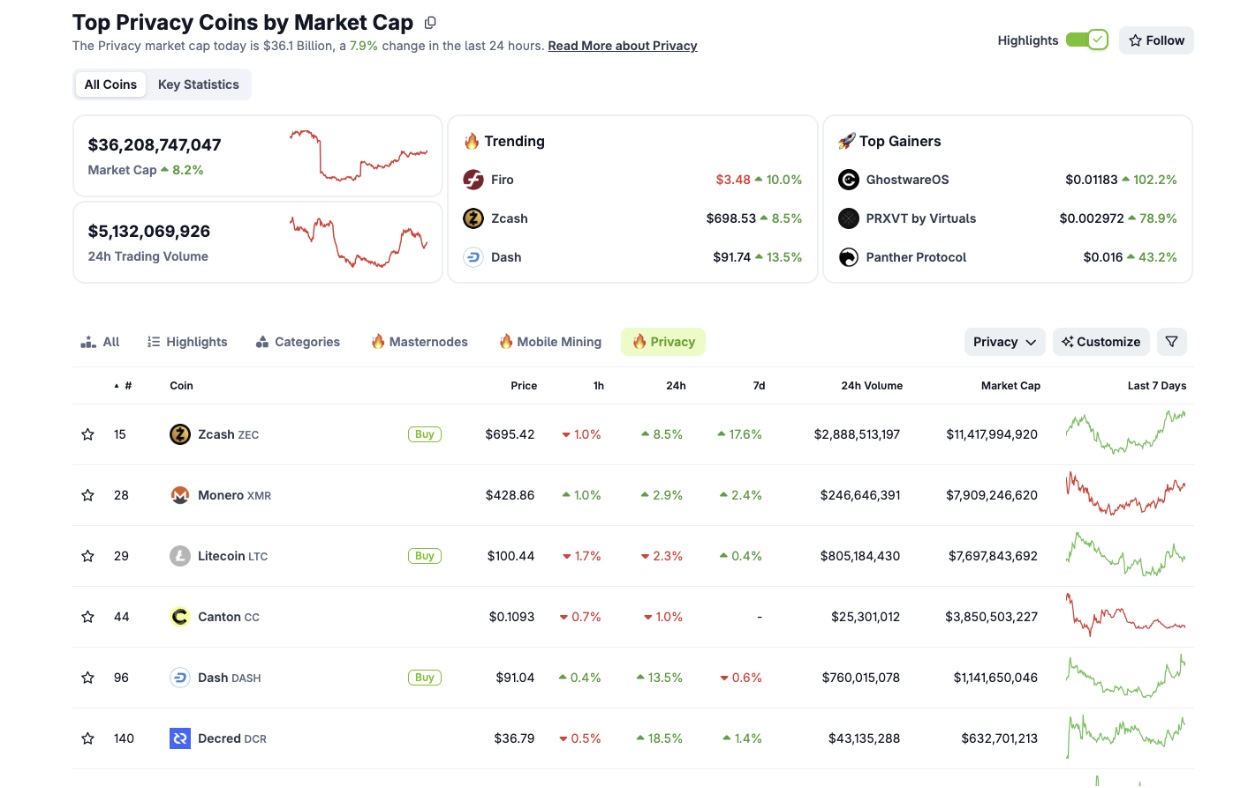

Les crypto-monnaies axées sur la confidentialité s'envolent alors que les tensions politiques montent avant le vote du Congrès

Les privacy coins ont fortement progressé alors que les marchés se préparent à un vote crucial du Congrès américain qui pourrait obliger le président Trump à publier des dossiers liés à Epstein.