Hausse des anticipations d'inflation aux États-Unis : implications pour les marchés actions, obligataires et crypto

- Les attentes d'inflation des consommateurs américains ont augmenté à 4,8 % en août 2025, tandis que la Fed prévoit que l’inflation PCE tombera à 2,1 % d’ici 2027, ce qui crée une incertitude pour les investisseurs. - Les actions font face à des risques sectoriels : les titres défensifs comme les biens de consommation de base et la technologie cloud montrent de la résilience, tandis que les technologies à forte valorisation et l’industrie peinent avec des coûts liés à l’inflation. - Les investisseurs obligataires privilégient les instruments à courte durée et indexés sur l’inflation, alors que la Fed maintient des taux entre 4,25 % et 4,50 % mais laisse entrevoir de possibles baisses en 2026-2027.

Le paysage de l'inflation aux États-Unis à la fin de 2025 se caractérise par un équilibre délicat entre des pressions persistantes sur les prix et l'évolution des stratégies des investisseurs. Les anticipations d'inflation des consommateurs ont grimpé à 4,8 % pour l'année à venir en août 2025, contre 4,5 % en juillet, signalant une inquiétude accrue dans tous les groupes démographiques [1]. Parallèlement, les projections de la Federal Reserve de juin 2025 suggèrent une baisse progressive de l'inflation PCE à 2,1 % d'ici 2027, bien que la trajectoire reste semée d'incertitudes [4]. Ce décalage entre les attentes à court terme et les prévisions à long terme crée un environnement complexe pour les investisseurs naviguant sur les marchés actions, obligataires et crypto.

Actions : Risques sectoriels et opportunités défensives

La hausse des anticipations d'inflation redéfinit les valorisations boursières et la dynamique sectorielle. Le S&P 500 devrait atteindre 6 000 d'ici la fin de l'année 2025, soutenu par une croissance à deux chiffres des bénéfices, mais des valorisations élevées suscitent des inquiétudes quant à d'éventuelles corrections [2]. Les secteurs défensifs comme les biens de consommation de base connaissent des résultats mitigés : si la demande stable et la croissance des salaires offrent une certaine résilience, les droits de douane et les perturbations des chaînes d'approvisionnement mondiales représentent des risques [1]. Par exemple, les entreprises dépendantes d'intrants importés, telles que les producteurs de produits alimentaires et de boissons, pourraient voir leurs marges comprimées en raison de la hausse des coûts des matières premières [6].

Le secteur technologique, quant à lui, fait face à des vents contraires liés à l'inflation. Les actions technologiques à forte valorisation, qui dépendent de flux de trésorerie futurs actualisés, subissent la pression de la hausse des taux d'intérêt et des coûts d'emprunt [3]. Cependant, les entreprises technologiques défensives avec des modèles de revenus récurrents — telles que les fournisseurs de services cloud — pourraient conserver leur valeur, les entreprises privilégiant l'efficacité des coûts dans un contexte inflationniste [3]. Les entreprises industrielles et manufacturières sont également sous pression, anticipant des hausses de coûts dues aux matériaux importés et au fret [6].

Obligations : Réallocation pour la résilience

Sur le marché obligataire, les investisseurs recalibrent leurs stratégies pour atténuer les risques d'inflation. Le taux d'équilibre à 10 ans — un indicateur des anticipations d'inflation — a atteint un sommet de six mois en août 2025, reflétant la demande pour les obligations indexées sur l'inflation [3]. Les obligations de courte durée gagnent en popularité, les investisseurs cherchant à minimiser leur exposition à la hausse des taux, le segment de la courbe des taux de 3 à 7 ans devenant un point focal pour la génération de revenus [1].

La position de la Federal Reserve complique davantage les stratégies obligataires. Alors que le FOMC maintient un objectif de taux des fonds fédéraux entre 4,25 % et 4,50 %, les projections de juin 2025 laissent entrevoir d'éventuelles baisses de taux en 2026 et 2027 [4]. Cette incertitude a entraîné une modification de la composition des portefeuilles, les investisseurs privilégiant la flexibilité par rapport aux instruments à taux fixe de long terme [1].

Crypto : Diversification dans la volatilité

Les actifs numériques sont de plus en plus perçus comme des outils de diversification de portefeuille dans un environnement inflationniste. Bitcoin, malgré sa volatilité, offre un profil risque-rendement unique pouvant se découpler des actifs traditionnels [1]. L'adoption croissante des crypto ETF souligne une tendance plus large vers les investissements alternatifs, en particulier alors que les politiques commerciales et les tensions géopolitiques amplifient l'incertitude macroéconomique [5].

Cependant, les marchés crypto restent sensibles aux évolutions réglementaires et aux chocs macroéconomiques. Par exemple, la hausse des anticipations d'inflation pourrait entraîner des flux vers Bitcoin en tant que couverture, mais des interventions politiques soudaines ou des crises de liquidité pourraient provoquer de fortes corrections [5]. Il est conseillé aux investisseurs de considérer la crypto comme une allocation satellite plutôt qu'un actif central, en équilibrant son potentiel avec ses risques inhérents.

Considérations stratégiques pour la fin 2025

L'interaction entre les anticipations d'inflation et la performance des classes d'actifs exige une approche nuancée. Sur les actions, la rotation sectorielle vers des valeurs défensives et la diversification internationale peuvent atténuer les risques. Pour les obligations, l'accent mis sur les instruments indexés sur l'inflation et les durées plus courtes s'aligne avec le climat macroéconomique actuel. En crypto, des allocations stratégiques vers des alternatives liquides et des ETF offrent une exposition sans surexposition.

Alors que la Fed navigue entre son double mandat de stabilité des prix et de plein emploi, les investisseurs doivent rester agiles. La clé réside dans l'alignement des stratégies de portefeuille avec l'évolution de la trajectoire de l'inflation, en s'appuyant sur des analyses fondées sur les données pour équilibrer risque et rendement.

Source :

[1] of Consumer Sentiment - University of Michigan

[2] Mid-year market outlook 2025 | J.P. Morgan Research

[3] Bond Market's Inflation Gauge Touches Six-Month High on ...

[4] FOMC Statement June 2025

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Tether vise un accord de robotique de 1 milliard d’euros — Un grand pas au-delà des stablecoins

Les plus grandes baleines Hyperliquid vendent à découvert au milieu d'une forte volatilité du marché

D'importantes positions courtes prises par les principales baleines de Hyperliquid, combinées à une peur et une panique croissantes sur les réseaux sociaux, suggèrent que le marché crypto pourrait approcher d'un point de basculement.

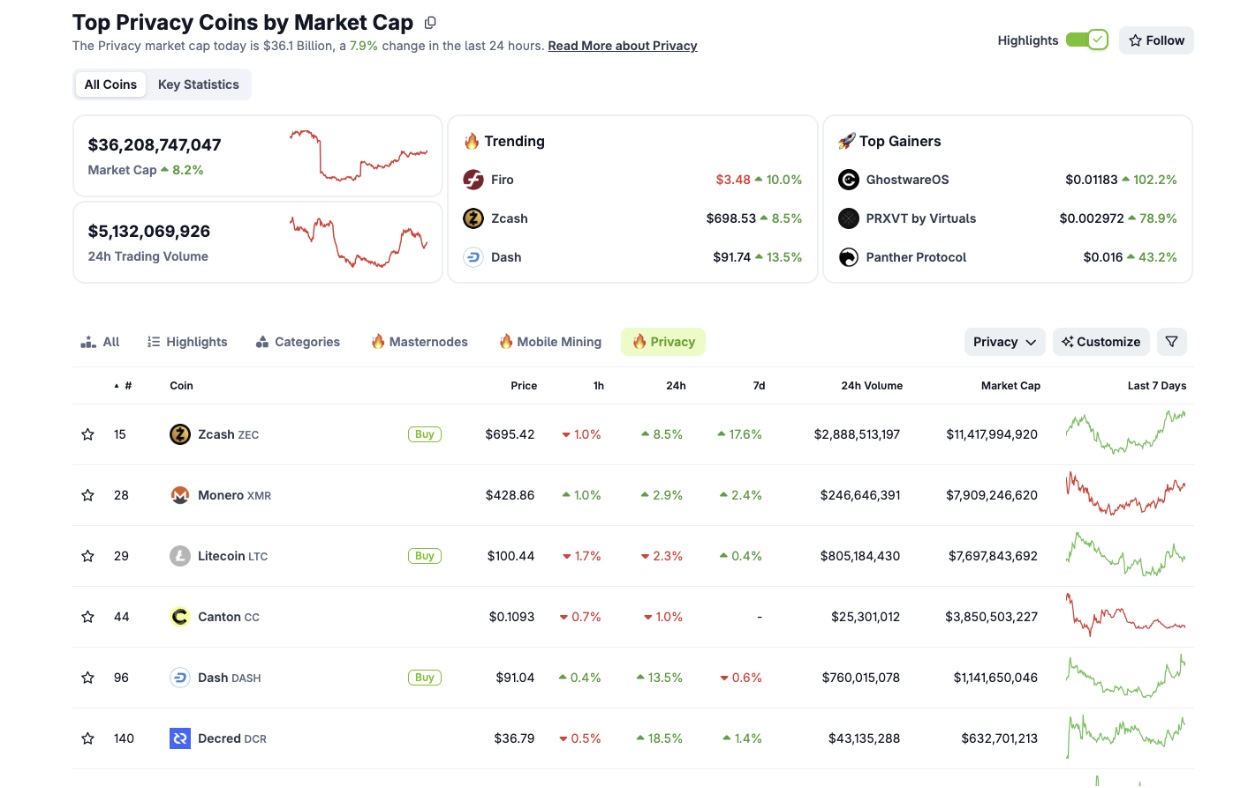

Les crypto-monnaies axées sur la confidentialité s'envolent alors que les tensions politiques montent avant le vote du Congrès

Les privacy coins ont fortement progressé alors que les marchés se préparent à un vote crucial du Congrès américain qui pourrait obliger le président Trump à publier des dossiers liés à Epstein.