La domination émergente de Bitcoin en tant que réserve de valeur par rapport à l'immobilier : le virage institutionnel et les vents favorables de la régulation

- D'ici au deuxième trimestre 2025, 59 % des investisseurs institutionnels auront alloué ≥10 % de leurs portefeuilles au Bitcoin, dépassant l'immobilier traditionnel en tant que réserve de valeur. - L’offre fixe de 21 millions de Bitcoin, sa liquidité 24/7 et ses faibles coûts surpassent la vulnérabilité de l’immobilier à l’inflation et son illiquidité. - La Réserve Stratégique Américaine de Bitcoin (200 000 BTC) et la clarté réglementaire de la SEC/OCC ont permis d’atteindre 65 milliards de dollars d’encours sous gestion pour les ETF Bitcoin en avril 2025. - L’inflation élevée et les baisses des taux de la Fed ont renforcé l’attrait du Bitcoin comme couverture, les actifs numériques sous gestion dépassant 235 milliards de dollars à la mi-année.

Le paysage de l’investissement institutionnel connaît un bouleversement majeur alors que Bitcoin consolide sa position de principal réservoir de valeur à l’ère de l’incertitude monétaire. Au deuxième trimestre 2025, 59 % des investisseurs institutionnels avaient alloué au moins 10 % de leurs portefeuilles aux actifs numériques, marquant une rupture nette avec les allocations traditionnelles dans l’immobilier qui dominaient autrefois les stratégies de préservation de la richesse [1]. Ce déplacement est motivé par les avantages structurels de Bitcoin : son offre fixe de 21 millions d’unités, sa liquidité mondiale 24/7 et ses coûts de transaction négligeables, qui surpassent la vulnérabilité à l’inflation et l’illiquidité de l’immobilier [2].

Avantages structurels : l’atout de Bitcoin face à l’immobilier

L’attrait de Bitcoin réside dans sa capacité à se protéger contre la dépréciation des monnaies fiduciaires et la volatilité macroéconomique. Par exemple, une réduction de 1 % des taux d’intérêt pourrait déclencher une hausse de 13 à 21 % du prix de Bitcoin en raison de son élasticité de 2,65, dépassant largement la réaction atténuée de l’immobilier [2]. L’immobilier, bien qu’historiquement un actif stable, a perdu du pouvoir d’achat par rapport à Bitcoin. Un bien immobilier évalué à 22,5 BTC en 2023 ne valait plus que 4,85 BTC en août 2025, soulignant l’appréciation rapide de Bitcoin [3]. Cette dynamique reflète une tendance plus large : les investisseurs institutionnels considèrent de plus en plus Bitcoin comme un « or numérique » qui conserve sa valeur dans un monde de politiques d’assouplissement quantitatif et de dévaluation monétaire.

Vent favorable réglementaire et infrastructures institutionnelles

La clarté réglementaire a été un catalyseur essentiel. L’établissement par le gouvernement américain de la Strategic Bitcoin Reserve en mars 2025 — détenant plus de 200 000 BTC — signale une légitimité institutionnelle croissante [2]. Parallèlement, la position favorable de la SEC et la confirmation par l’Office of the Comptroller of the Currency (OCC) que les banques américaines peuvent offrir la garde d’actifs numériques ont levé les obstacles logistiques [4]. Ces avancées, associées aux progrès des solutions de garde et de la tokenisation, ont permis aux institutions d’intégrer Bitcoin dans leurs portefeuilles en toute confiance.

Le lancement des ETF Spot Bitcoin, tels que l’iShares Bitcoin Trust (IBIT) de BlackRock, a encore accéléré l’adoption. En avril 2025, ces ETF avaient accumulé 65 milliards de dollars d’actifs sous gestion (AUM), offrant aux grands investisseurs un accès réglementé et simplifié à Bitcoin [1]. Cette infrastructure a démocratisé la participation institutionnelle, réduisant la complexité et le risque associés à la détention directe de Bitcoin.

Vent macroéconomique favorable et réallocation de portefeuille

L’essor de Bitcoin est également alimenté par les conditions macroéconomiques. Une inflation élevée et une trajectoire de baisse des taux d’intérêt par la Réserve fédérale ont renforcé l’attrait de Bitcoin comme couverture contre l’érosion des monnaies fiduciaires [2]. Avec un encours sous gestion d’actifs numériques parmi les institutions dépassant 235 milliards de dollars à la mi-2025, Bitcoin n’est plus un actif spéculatif mais un composant central du portefeuille [5]. Les investisseurs sont conseillés de réallouer du capital vers Bitcoin via les ETF, tirant parti de son accessibilité mondiale et de son efficacité en termes de coûts [2].

Conclusion

La conjonction des avancées réglementaires, des vents macroéconomiques favorables et des avantages structurels inhérents à Bitcoin a catalysé un changement de paradigme dans l’investissement institutionnel. Alors que le pouvoir d’achat de l’immobilier s’amenuise et que le rôle de Bitcoin en tant qu’actif de réserve s’étend, les investisseurs doivent s’adapter à cette nouvelle réalité. Les données sont sans équivoque : Bitcoin ne se contente pas de rivaliser avec l’immobilier — il le remplace comme réserve de valeur privilégiée dans un monde marqué par l’incertitude monétaire.

**Source : [1] Institutional Bitcoin Investment: 2025 Sentiment, Trends [3] Bitcoin's Rise May Be Outpacing Real Estate Values as [https://www.bitget.com/news/detail/12560604928768]

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Tether vise un accord de robotique de 1 milliard d’euros — Un grand pas au-delà des stablecoins

Les plus grandes baleines Hyperliquid vendent à découvert au milieu d'une forte volatilité du marché

D'importantes positions courtes prises par les principales baleines de Hyperliquid, combinées à une peur et une panique croissantes sur les réseaux sociaux, suggèrent que le marché crypto pourrait approcher d'un point de basculement.

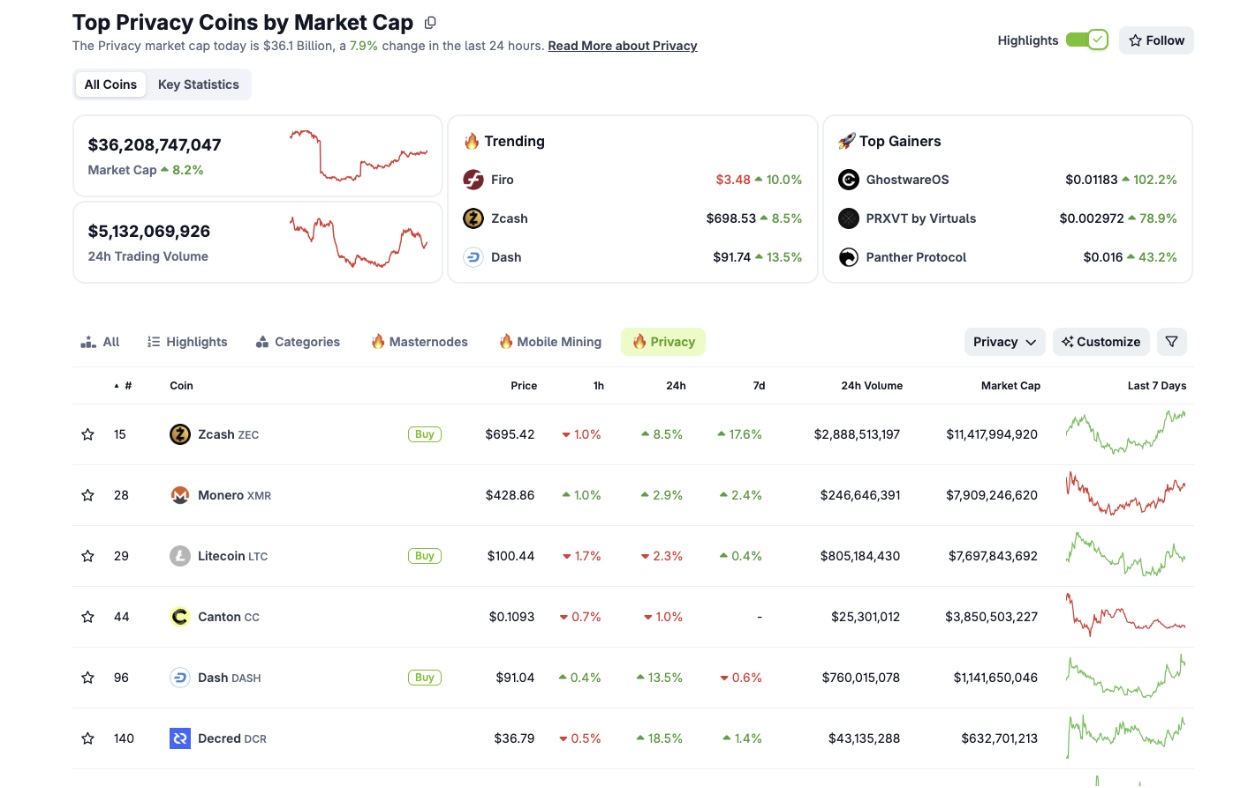

Les crypto-monnaies axées sur la confidentialité s'envolent alors que les tensions politiques montent avant le vote du Congrès

Les privacy coins ont fortement progressé alors que les marchés se préparent à un vote crucial du Congrès américain qui pourrait obliger le président Trump à publier des dossiers liés à Epstein.