JPMorgan : La guerre des stablecoins aux États-Unis pourrait être un jeu à somme nulle

L'analyse de JPMorgan indique que le marché américain des stablecoins pourrait être confronté à une concurrence à somme nulle, les nouveaux stablecoins émis ne faisant que redistribuer les parts de marché plutôt que d'élargir le marché. Tether prévoit de lancer le stablecoin conforme USAT, tandis que Circle renforce la position de USDC en développant la blockchain Arc. Résumé généré par Mars AI. Ce résumé a été généré par le modèle Mars AI, dont l'exactitude et l'exhaustivité sont encore en cours d'amélioration.

Sans expansion significative, la nouvelle vague d'émission de stablecoins pourrait simplement redistribuer les parts de marché au lieu d'élargir la taille du marché, selon la banque.

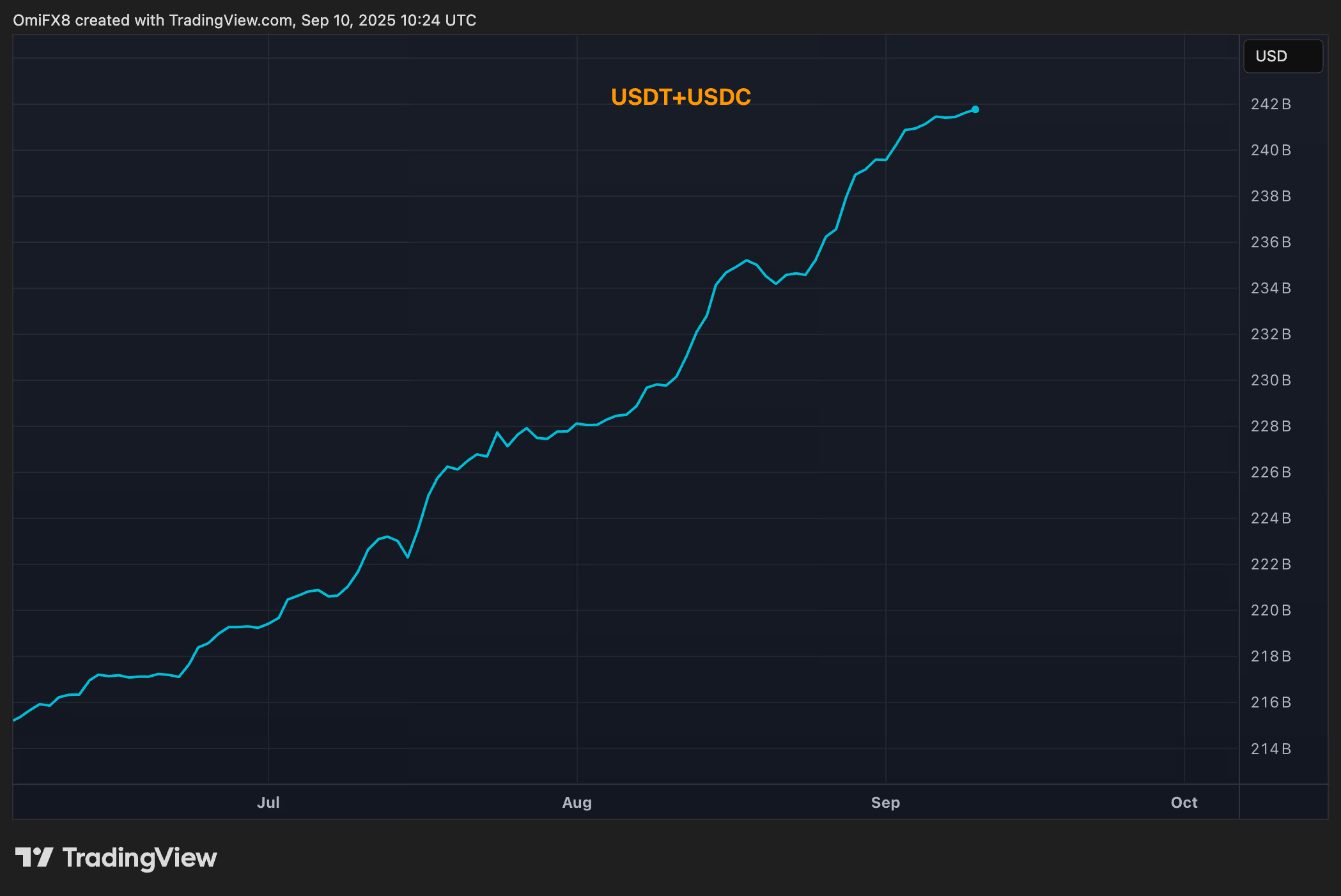

JPMorgan indique que le marché des stablecoins, évalué à 270 milliards de dollars, reste aligné avec la capitalisation totale du marché des cryptomonnaies, ce qui signifie que les nouveaux stablecoins émis pourraient simplement bouleverser la répartition des parts de marché.

Tether prévoit de lancer un stablecoin entièrement conforme aux exigences américaines, en concurrence avec l’USDC de Circle et visant à attirer des clients institutionnels.

Le rapport souligne que Hyperliquid, PayPal, Robinhood et Revolut émettent tous des stablecoins, tandis que Circle construit sa propre blockchain afin de maintenir l’USDC au centre de l’écosystème crypto.

Selon le rapport de recherche de JPMorgan, l’industrie des stablecoins, évaluée à 270 milliards de dollars, bien qu’ayant connu une forte croissance, ne représente toujours que moins de 8 % de la capitalisation totale du marché des cryptomonnaies, un ratio inchangé depuis 2020.

L’équipe d’analystes dirigée par Nikolaos Panigirtzoglou a écrit que cette dynamique pourrait transformer la prochaine vague d’émissions de stablecoins américains en une compétition à somme nulle, à moins que le marché crypto lui-même ne s’étende de manière significative.

JPMorgan indique que Tether (USDT), principalement utilisé à l’étranger, prévoit de lancer un token américain conforme — USAT. Contrairement à l’USDT, dont environ 80 % des réserves répondent aux exigences américaines, les réserves de l’USAT satisferont entièrement aux nouvelles normes réglementaires.

Un stablecoin est une cryptomonnaie dont la valeur est adossée à d’autres actifs tels que le dollar ou l’or. Ils jouent un rôle clé sur le marché des cryptomonnaies, servant à la fois d’infrastructure de paiement et de moyen de transfert transfrontalier. L’USDT de Tether est le plus grand stablecoin, suivi par l’USDC (CRCL) de Circle.

Le rapport indique que la législation américaine sur les stablecoins adoptée en juillet a déjà déclenché une nouvelle vague d’émissions pour l’USDC de Circle, qui domine actuellement le marché américain.

Les analystes écrivent que, bien que les nouveaux entrants se précipitent pour s’implanter avant la mise en œuvre de la réglementation, la croissance du marché des stablecoins reste liée à la capitalisation totale du marché des cryptomonnaies.

JPMorgan indique également que Circle perd progressivement des parts de marché, des concurrents comme Hyperliquid représentant à eux seuls près de 7,5 % de l’utilisation de l’USDC sur leur plateforme d’échange. De plus, les géants de la fintech PayPal (PYPL), Robinhood (HOOD) et Revolut lancent également leurs propres tokens.

En réponse, Circle développe une blockchain appelée Arc, spécialement conçue pour le volume de transactions de l’USDC, afin d’améliorer la rapidité, la sécurité et l’interopérabilité, tout en maintenant l’USDC au cœur de l’infrastructure crypto.

Le rapport ajoute que, sans expansion significative, la nouvelle vague de concurrence entre stablecoins pourrait simplement redistribuer les parts de marché au lieu d’élargir la taille du marché.

Un rapport de courtier publié plus tôt ce mois-ci indique que l’offre d’USDC a grimpé à 72,5 milliards de dollars, soit 25 % de plus que les prévisions de Bernstein pour 2025.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Polymarket vise un nouveau financement avec une valorisation pouvant atteindre 15 milliards de dollars, alors que l'intérêt pour les marchés de prédiction explose : Bloomberg

Quick Take Polymarket cherche à lever des fonds supplémentaires pour une valorisation pouvant atteindre 15 milliards de dollars, selon Bloomberg. L’engouement autour des marchés de prédiction a déjà permis à l’entreprise dirigée par Shayne Coplan de passer d’une valorisation de 1 milliard de dollars en juin à environ 9 milliards de dollars plus tôt ce mois-ci.

Un recours collectif affirme que Ben Chow a orchestré une fraude de memecoin Melania et LIBRA

Ben Chow, cofondateur de Meteora, est accusé d'avoir orchestré des stratagèmes présumés derrière au moins 15 memecoins, y compris les tokens MELANIA et LIBRA. Un recours collectif affirme que Melania Trump et le président argentin Javier Milei ont été utilisés comme de simples « vitrines » dans cette fraude présumée.

Le Royaume-Uni a cédé du terrain en tant que centre crypto aux États-Unis en raison de la supervision « trop stricte » de la FCA, selon Consensys

Selon la société de logiciels blockchain Consensys, l'approche « autoritaire » de la FCA en matière de supervision a coûté au Royaume-Uni sa position de centre mondial de la crypto au profit des États-Unis. Traiter tout ce qui concerne la crypto comme un instrument financier soumis à une surveillance réglementaire complète porte gravement atteinte à la compétitivité du Royaume-Uni, a déclaré l'entreprise.

Le livre blanc MiCA de MegaETH révèle une tokenomics avec une allocation de 9,5 % à l'équipe et des fonctionnalités innovantes d'infrastructure de séquenceur.

MegaETH a confirmé l’authenticité de son livre blanc au format MiCA ayant fuité, lequel détaille une vente de tokens conforme à la réglementation, ainsi que la conception technique et la structure juridique du projet. La conformité à la réglementation MiCA permet d’accéder aux investisseurs de détail de l’UE, mais impose également des exigences strictes en matière de KYC, de droits de remboursement et de transparence, ce qui pourrait freiner une adoption plus large par le grand public.