Les sociétés minières publiques lèvent des milliards de dettes pour financer leur virage vers l’IA

Les mineurs de Bitcoin contractent une dette record pour financer l'infrastructure et la croissance de l'IA. Ce passage d'une garantie matérielle à des obligations convertibles pourrait redéfinir l'avenir financier du secteur — à condition que la rentabilité suive.

Les principales sociétés minières cotées en bourse lèvent agressivement des milliards de dollars via des obligations convertibles, représentant la plus grande mobilisation de capitaux depuis 2021.

Cela pourrait marquer un tournant vers l’expansion de l’IA, mais comporte également le risque de dilution des actions et une pression croissante de la dette si les bénéfices n’accélèrent pas.

Une nouvelle vague d’émissions de dettes à grande échelle

L’année 2025 marque un changement clair dans la manière dont les mineurs de Bitcoin lèvent des capitaux. Bitfarms a récemment annoncé une émission de 500 millions de dollars d’obligations convertibles senior arrivant à échéance en 2031. TeraWulf a proposé une émission de 3,2 milliards de dollars d’obligations senior garanties pour étendre ses opérations de centres de données.

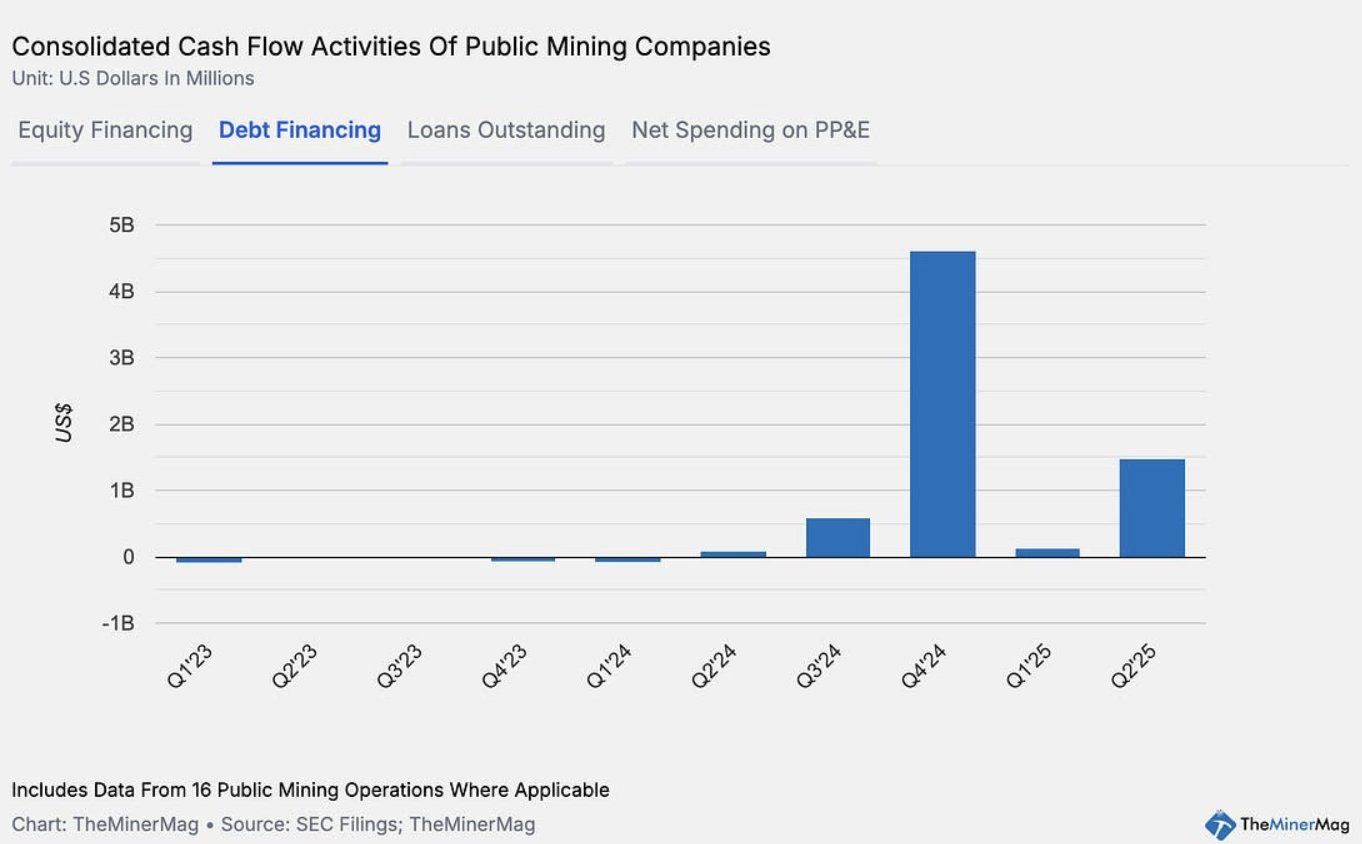

Selon TheMinerMag, la valeur totale des émissions d’obligations convertibles et de dettes par 15 sociétés minières cotées a atteint un record de 4,6 milliards de dollars au quatrième trimestre 2024. Ce chiffre est tombé en dessous de 200 millions de dollars au début de 2025 avant de bondir à nouveau à 1,5 milliard de dollars au deuxième trimestre.

Activités de flux de trésorerie consolidées des sociétés minières cotées. Source : TheMinerMag

Activités de flux de trésorerie consolidées des sociétés minières cotées. Source : TheMinerMag Cette stratégie de capital reflète ce que MicroStrategy a réussi à faire ces dernières années. Cependant, le modèle de dette actuel diffère fondamentalement du cycle de 2021 dans l’industrie minière. À l’époque, les machines de minage ASIC étaient souvent utilisées comme garantie pour les prêts.

Les sociétés minières cotées se tournent de plus en plus vers les obligations convertibles comme approche de financement plus flexible. Cette stratégie transfère le risque financier de la saisie d’équipement à une potentielle dilution du capital.

Bien que cela offre aux entreprises plus de marge de manœuvre pour opérer et se développer, cela exige également de meilleures performances et une croissance des revenus pour éviter d’affaiblir la valeur pour les actionnaires.

Opportunités et risques

Si les mineurs s’orientent vers de nouveaux modèles commerciaux, tels que la construction d’infrastructures HPC/IA, la fourniture de services de cloud computing ou la location de puissance de hachage, ces flux de capitaux pourraient devenir un puissant levier de croissance.

La diversification vers les services de données promet une stabilité à plus long terme que le simple minage de Bitcoin.

Par exemple, Bitfarms a obtenu un prêt de 300 millions de dollars auprès de Macquarie pour financer l’infrastructure HPC de son projet Panther Creek. Si les revenus IA/HPC s’avèrent durables, ce modèle de financement pourrait être bien plus résilient que la structure de nantissement ASIC utilisée en 2021.

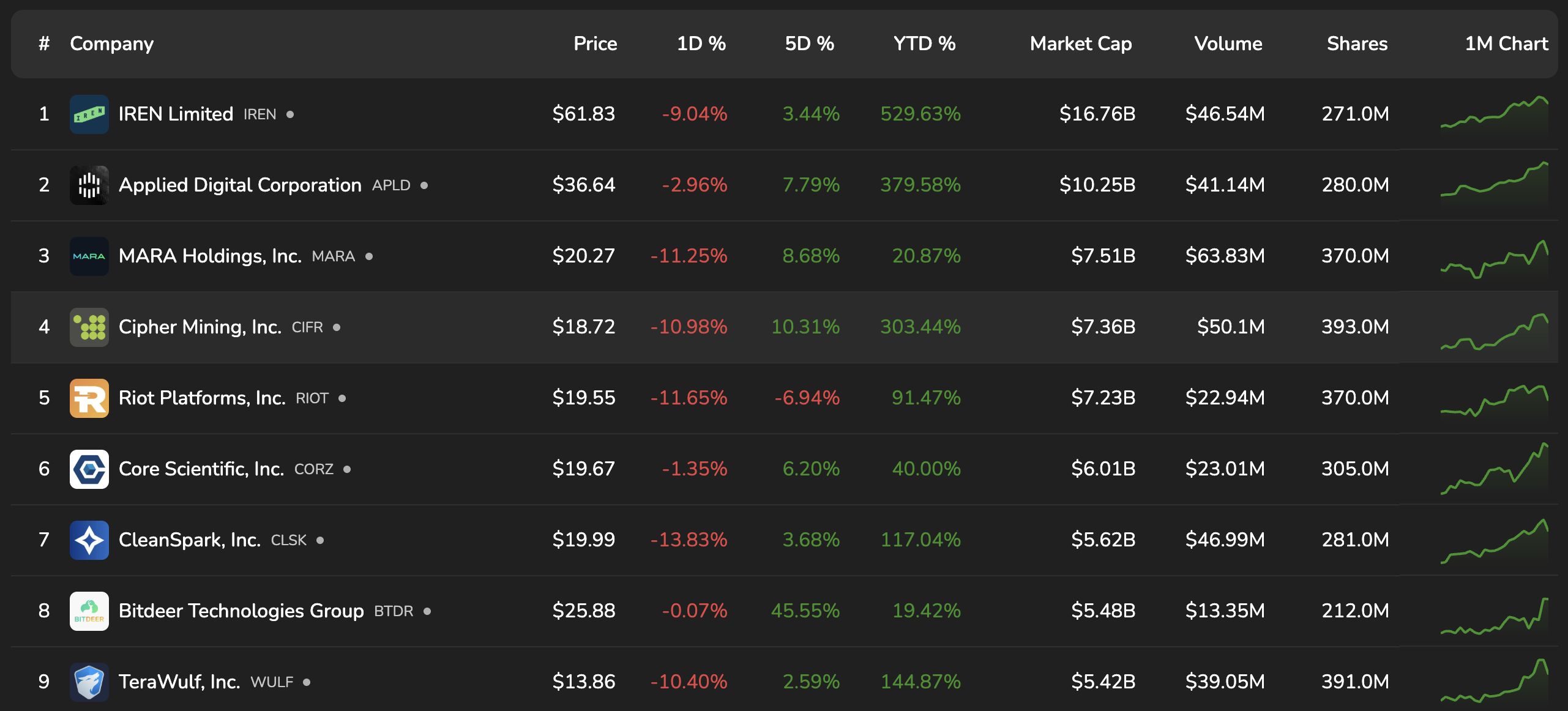

Le marché a réagi positivement aux actions minières lorsque les entreprises annoncent des émissions de dettes, les prix des actions augmentant à mesure que le récit d’expansion et de croissance est mis en avant. Cependant, il existe des risques si les attentes ne sont pas satisfaites.

Actions des sociétés minières. Source : bitcoinminingstock

Actions des sociétés minières. Source : bitcoinminingstock Supposons que le secteur ne parvienne pas à générer des revenus supplémentaires pour compenser les coûts de financement et d’expansion. Dans ce cas, les investisseurs en actions en supporteront le poids via une forte dilution — au lieu de la saisie d’équipement comme lors des cycles précédents.

Cela intervient alors que la difficulté de minage du Bitcoin a atteint un niveau record, réduisant les marges des mineurs, tandis que les performances minières des principales sociétés sont en baisse ces derniers mois.

En résumé, l’industrie minière teste à nouveau les limites de l’ingénierie financière — oscillant entre innovation et risque — alors qu’elle cherche à se transformer du minage énergivore vers une puissance de calcul axée sur les données.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Un cadre de Google gagne des millions du jour au lendemain grâce à des opérations d’initié

Adresse d’initié, référence, marché de prédiction, manipulation du handicap, manipulation de l’algorithme Google.

Un cadre de Google empoche un million de dollars en une nuit grâce à des transactions d’initié

L'adresse interne fait référence à la manipulation de l'algorithme de Google en se basant sur les tendances du marché des prédictions.

Le stablecoin en 2025 : toi dans le Rêve dans le pavillon rouge, moi dans le Voyage en Occident

Mais à la fin, nous pourrions tous arriver au même point, malgré des chemins différents.

Le niveau de peur extrême de XRP reflète une hausse passée de 22 %