Cycle de Halving ? Flux entrants sur les exchanges ? Oubliez-les — Le guide stratégique de l’ère post-ETF

Les entrées record dans les ETF, les fonds souverains et les produits dérivés sont désormais les principaux moteurs du prix du Bitcoin. Les analystes avertissent que le cycle de quatre ans pourrait être révolu, remplacé par des régimes de liquidité.

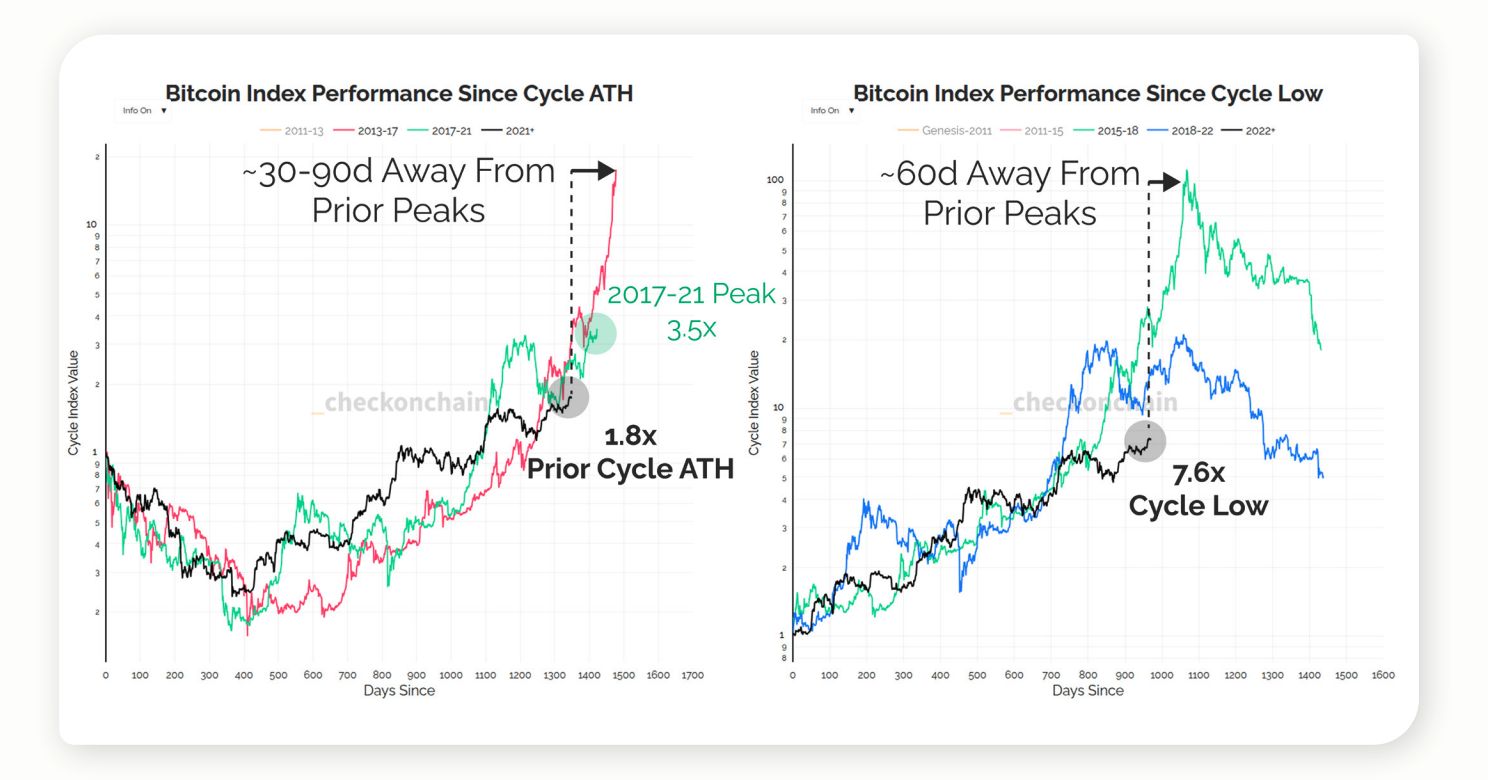

La « loi des quatre ans » de Bitcoin pourrait être en train de se briser pour la première fois. Malgré des flux records vers les ETF spot et des trésoreries d’entreprise en forte croissance, le marché n’évolue plus en parfaite synchronisation avec le cycle de halving.

À la place, les chocs de liquidité, les allocations des fonds souverains et la croissance des produits dérivés émergent comme les nouveaux piliers de la découverte des prix. Ce changement soulève une question cruciale pour 2026 : les institutions peuvent-elles encore se fier aux schémas cycliques, ou doivent-elles réécrire entièrement les règles ?

Le cycle s’est-il finalement rompu ?

Avec ces forces qui dictent désormais le rythme, la question n’est plus de savoir si l’ancien cycle compte encore, mais s’il a déjà été remplacé. Odaily s’est entretenu avec James Check, cofondateur et analyste on-chain chez Checkonchain Analytics et ancien Lead On-Chain Analyst chez Glassnode, pour tester cette hypothèse.

Pendant des années, les investisseurs de Bitcoin ont considéré le cycle de halving de quatre ans comme une vérité absolue. Ce rythme fait désormais face à son épreuve la plus difficile. En septembre 2025, CoinShares a enregistré 1,9 milliards de dollars d’entrées dans les ETF — près de la moitié dans Bitcoin — tandis que Glassnode a identifié la zone des 108 000–114 000 dollars comme critique. Parallèlement, CryptoQuant a constaté que les flux entrants sur les plateformes d’échange sont tombés à des niveaux historiquement bas, même alors que Bitcoin atteignait de nouveaux sommets historiques.

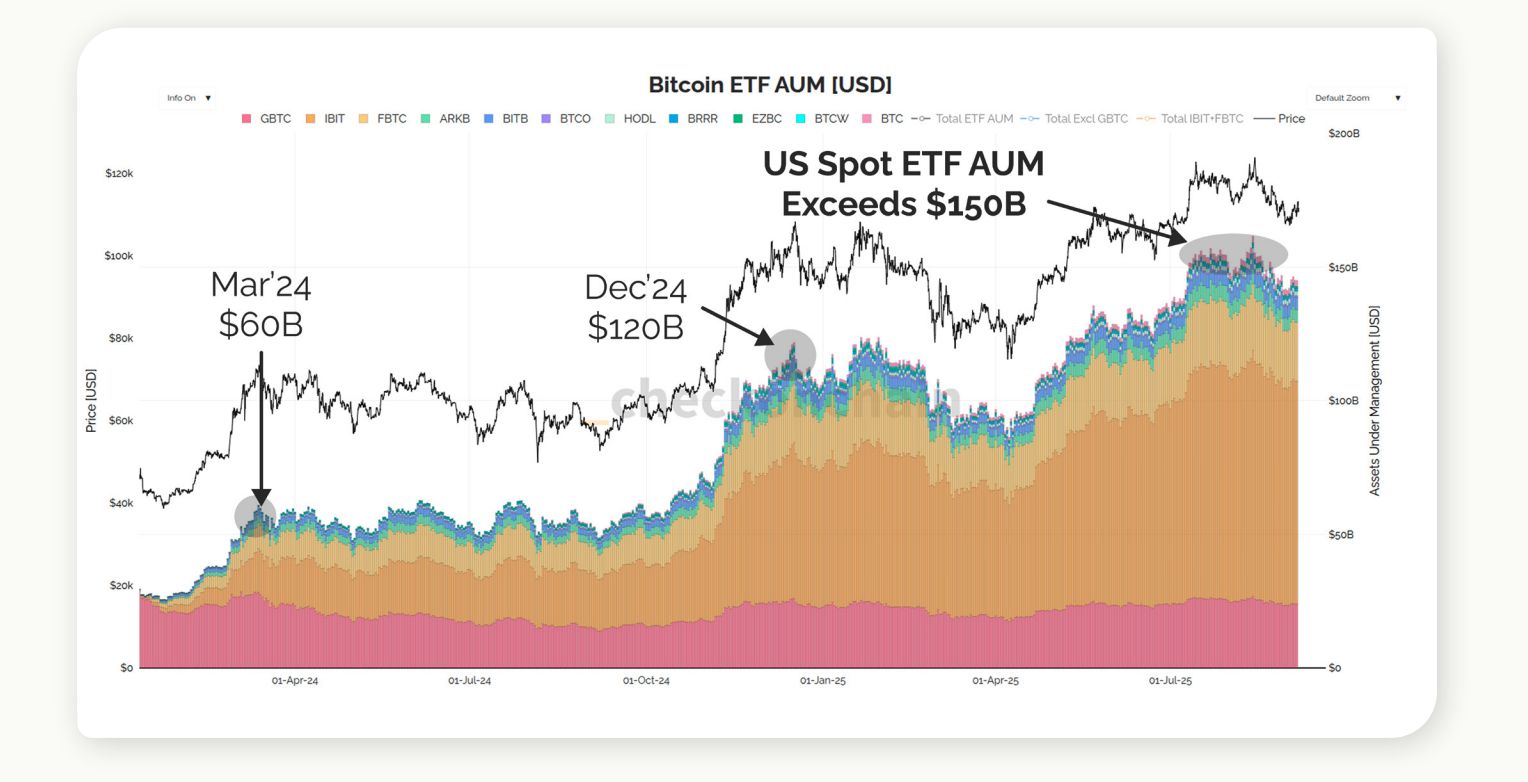

Entrées dans les ETF : nouvelle demande ou simple redistribution ?

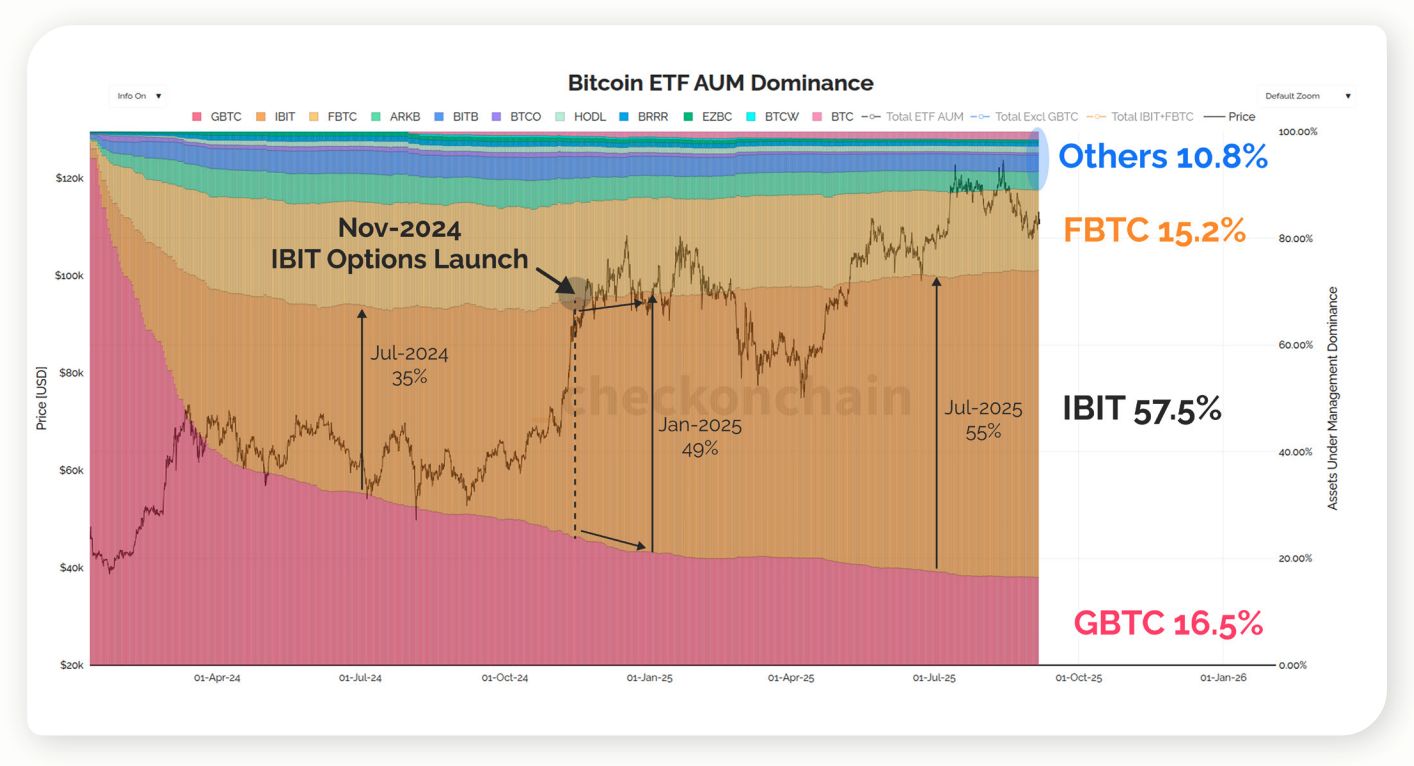

Les entrées dans les ETF de septembre ont mis en avant une demande robuste, mais les investisseurs doivent déterminer s’il s’agit réellement de nouveaux capitaux ou simplement de détenteurs existants transférant leurs avoirs depuis des véhicules comme GBTC. Cette distinction influence la solidité structurelle du rallye.

Source: Checkonchain

Source: Checkonchain « Il y aura absolument des détenteurs qui migrent de la détention on-chain vers les ETF. Cela se produit clairement. Cependant, ce n’est pas la majorité… la demande a en réalité été incroyable et massive. On parle de dizaines de milliards de dollars, un capital vraiment sérieux qui arrive. La différence, c’est que nous avons beaucoup de vendeurs. »

James a noté que les ETF ont déjà absorbé environ 60 milliards de dollars d’entrées totales. Les données de marché montrent que ce chiffre est éclipsé par les prises de bénéfices mensuelles réalisées, allant de 30 à 100 milliards de dollars par les détenteurs à long terme, ce qui explique pourquoi les prix n’ont pas augmenté aussi rapidement que la seule demande des ETF pourrait le laisser penser.

Flux sur les plateformes d’échange : signal ou bruit ?

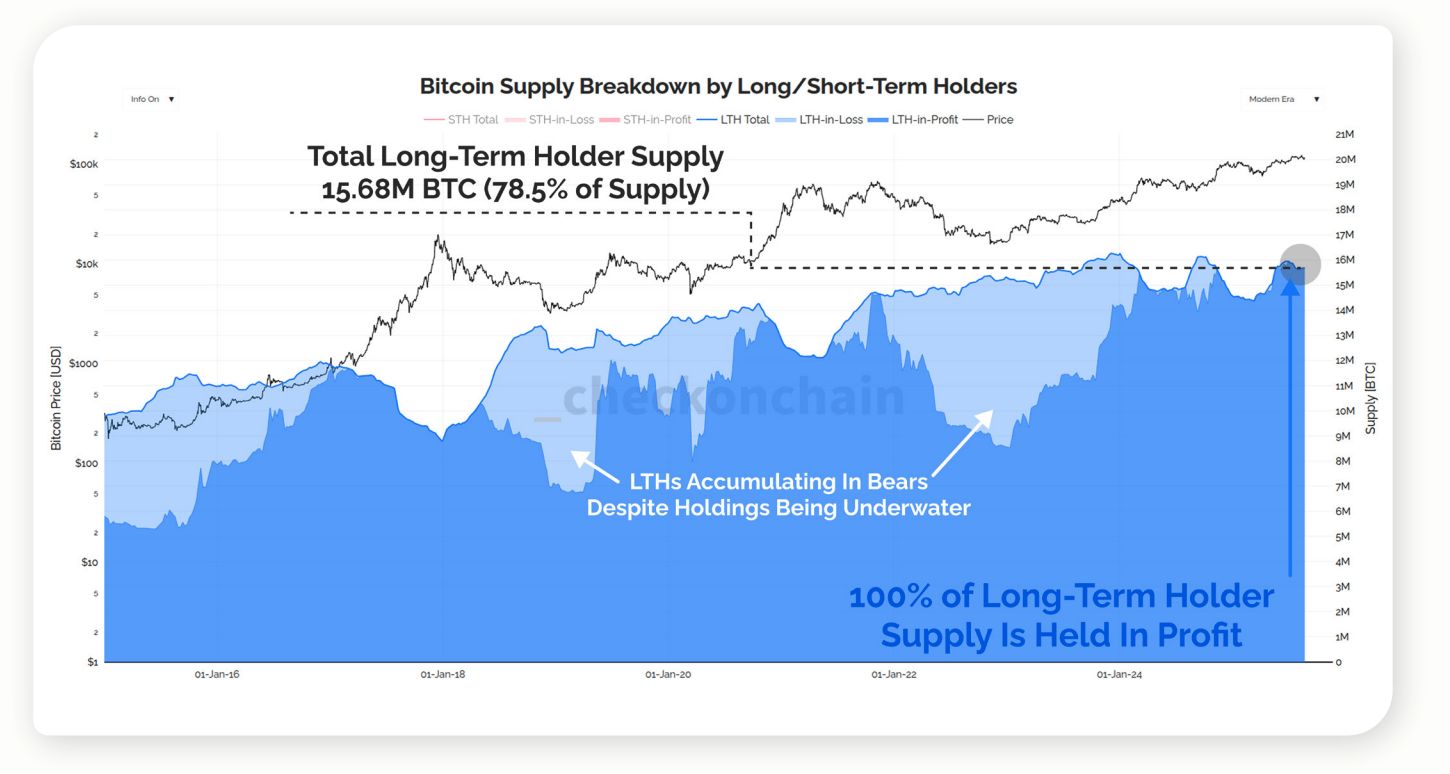

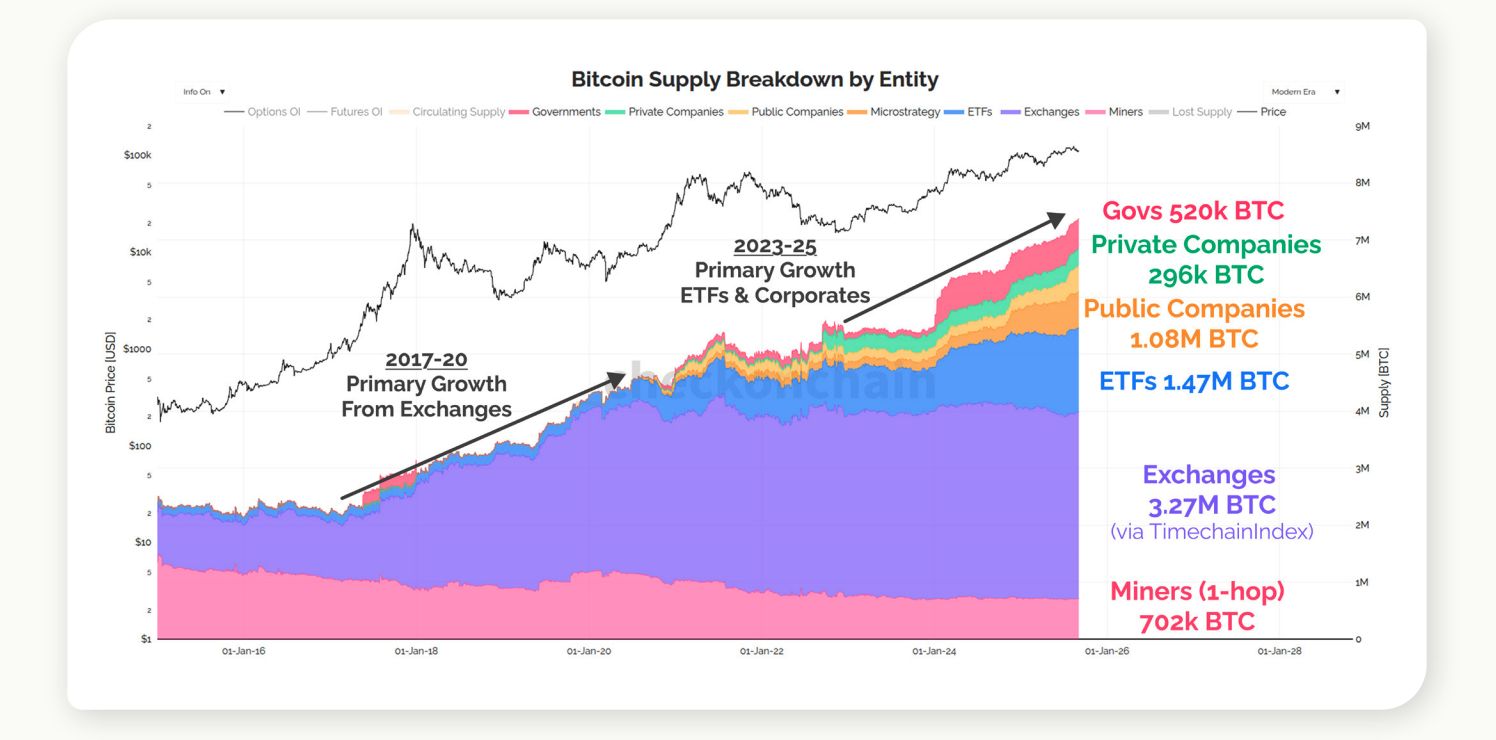

CryptoQuant montre que les flux entrants sur les plateformes d’échange ont atteint des niveaux historiquement bas lors des sommets de Bitcoin en 2025. À première vue, cela pourrait indiquer une rareté structurelle. Cependant, James met en garde contre une dépendance excessive à ces métriques.

Source: Checkonchain

Source: Checkonchain « Vous ne me verrez pas utiliser très souvent les données des plateformes d’échange car je pense que ce n’est pas un outil très utile. Les plateformes détiennent, je crois, environ 3,4 millions de bitcoin. Beaucoup de ces fournisseurs de données n’ont tout simplement pas toutes les adresses de portefeuille car il est vraiment, vraiment difficile de toutes les trouver. »

L’analyse confirme cette limitation, notant que l’offre détenue par les investisseurs à long terme — actuellement 15,68 millions de BTC, soit environ 78,5 % de l’offre en circulation, et tous en profit — est un indicateur de rareté plus fiable que les soldes des plateformes d’échange.

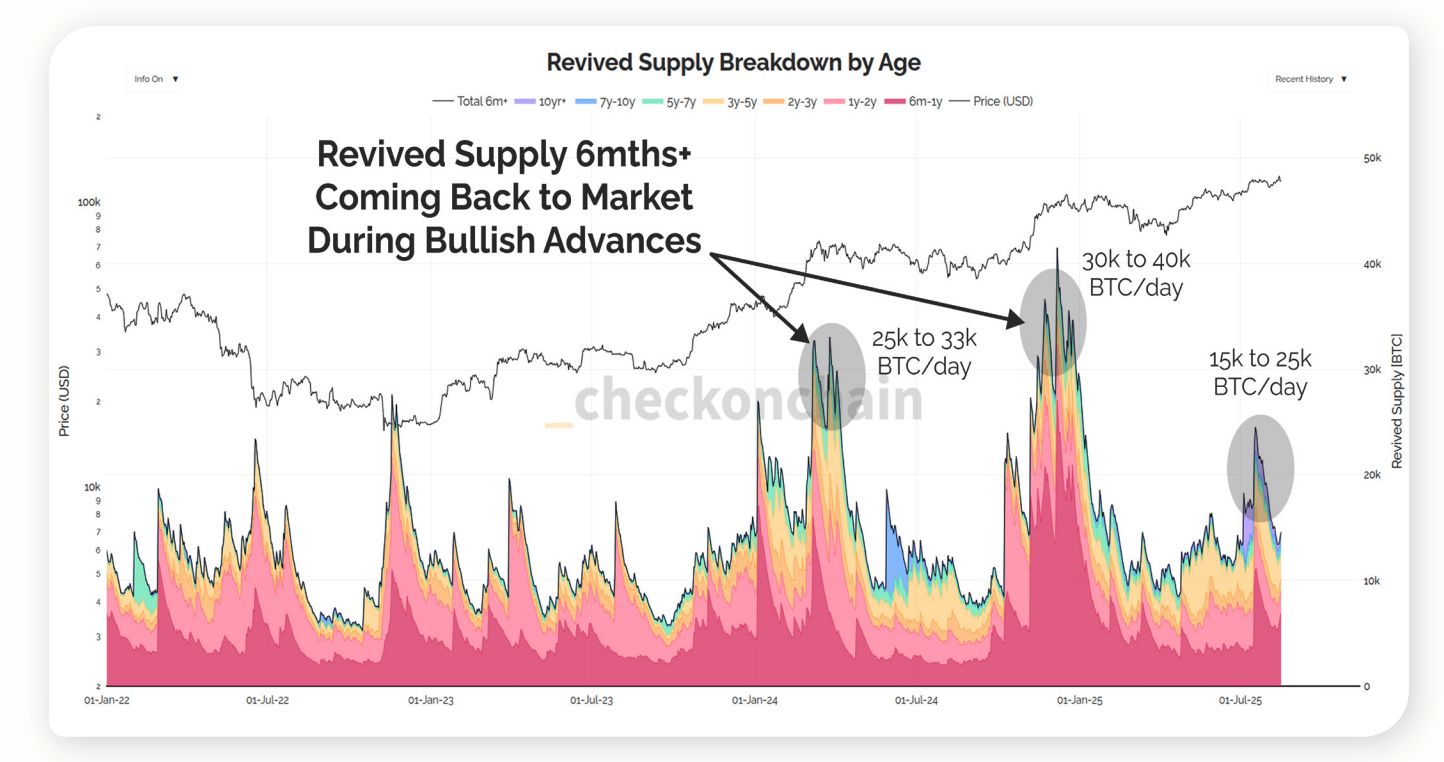

Les mineurs influencent-ils encore le marché ?

Pendant des années, le minage était synonyme de risque baissier. Pourtant, avec la domination des flux des ETF et des trésoreries, leur influence pourrait être bien plus négligeable que beaucoup ne l’imaginent.

Source: Checkonchain

Source: Checkonchain « Pour le réseau Bitcoin, ce côté vendeur que j’ai mentionné précédemment, j’ai quelques graphiques… il faut vraiment zoomer pour le voir car cela ressemble à la ligne zéro. C’est tellement petit comparé aux ventes des anciens détenteurs, aux flux des ETF. Donc je dirais que le halving n’a plus d’importance. Et cela fait déjà quelques cycles que ce n’est plus le cas. C’est l’un de ces récits que je pense être mort. »

Les quelque 450 BTC émis quotidiennement par les mineurs sont négligeables comparés à l’offre remise en circulation par les détenteurs à long terme, qui peut atteindre 10 000 à 40 000 BTC par jour lors des rallyes majeurs. Ce déséquilibre illustre pourquoi les flux des mineurs ne définissent plus la structure du marché.

Des cycles aux régimes de liquidité

Interrogé sur le respect par Bitcoin de son cycle de quatre ans ou son passage à un régime dicté par la liquidité, James a pointé des pivots structurels dans l’adoption.

Source: Checkonchain

Source: Checkonchain « Il y a eu deux grands tournants dans le monde de Bitcoin. Le premier était le sommet historique de 2017… La fin de 2022 ou le début de 2023, c’est là que Bitcoin est devenu un actif beaucoup plus mature. Aujourd’hui, Bitcoin réagit au monde, plutôt que le monde ne réagisse à Bitcoin. »

L’analyse soutient ce point de vue, notant que la compression de la volatilité et la montée des ETF et des produits dérivés ont fait de Bitcoin un actif plus proche d’un indice sur les marchés mondiaux. Elle souligne également que ce sont désormais les conditions de liquidité, et non les cycles de halving, qui dictent le rythme.

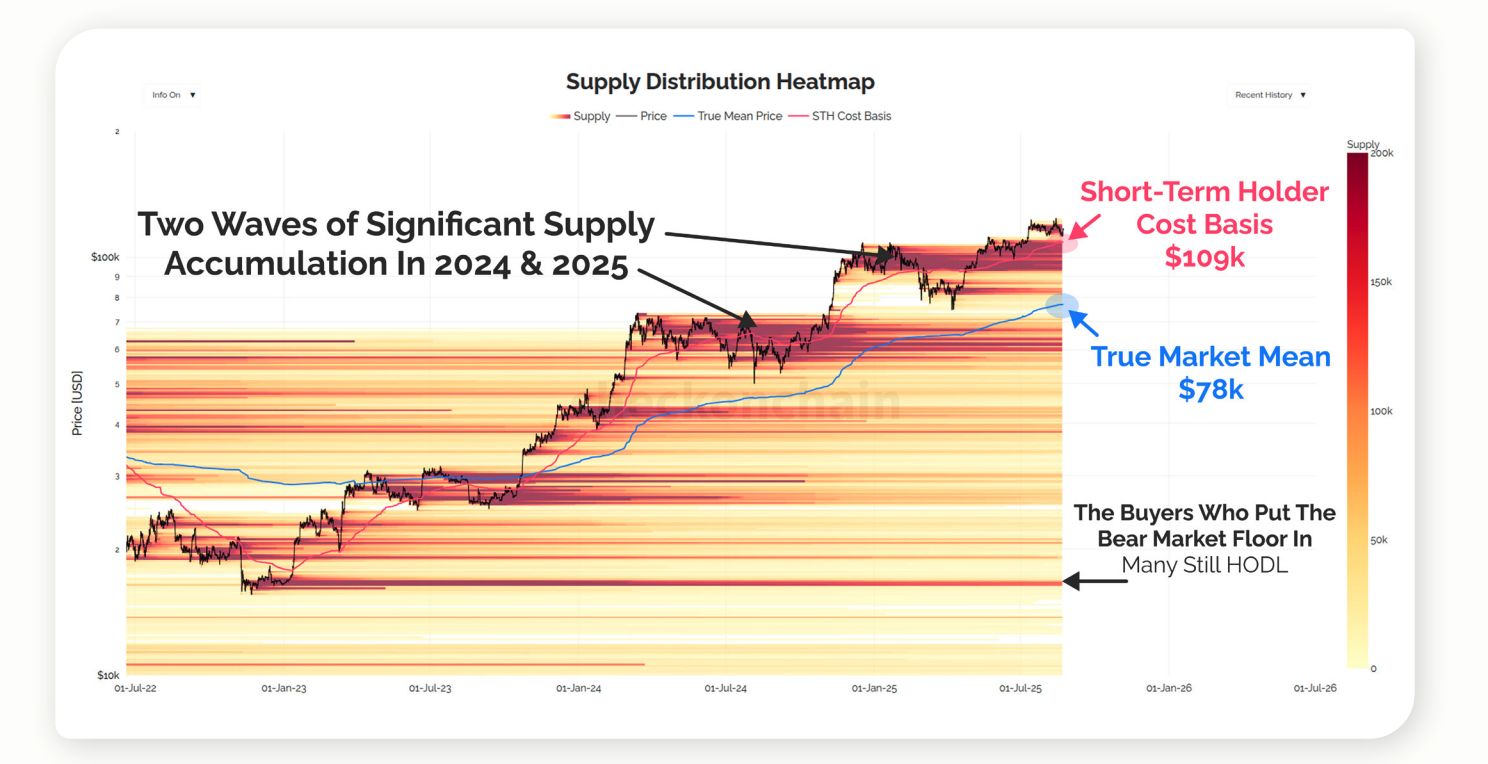

Prix réalisé et nouveaux planchers de marché baissier

Traditionnellement, le prix réalisé servait de diagnostic fiable du cycle. Les modèles de Fidelity suggèrent que les corrections post-halving surviennent 12 à 18 mois après l’événement. James, cependant, estime que cette métrique est désormais obsolète — et que les investisseurs devraient plutôt observer où se concentrent les bases de coût marginales.

Source: Checkonchain

Source: Checkonchain « Typiquement, un marché baissier se termine lorsque le prix descend jusqu’au prix réalisé. Aujourd’hui, je pense que le prix réalisé est autour de 52 000. Mais je pense en réalité que cette métrique est dépassée car elle inclut Satoshi et les coins perdus… Je ne pense pas que Bitcoin redescende à 30K. Si nous devions avoir un marché baissier maintenant, je pense que nous irions vers 80 000. Pour moi, c’est là que commenceraient à se former les planchers de marché baissier. 75–80K, quelque chose comme ça. »

Leurs données montrent une concentration des bases de coût autour de 74 000–80 000 dollars — englobant les ETF, les trésoreries d’entreprise et les moyennes réelles du marché — indiquant que cette fourchette sert désormais d’ancrage potentiel aux planchers de marché baissier.

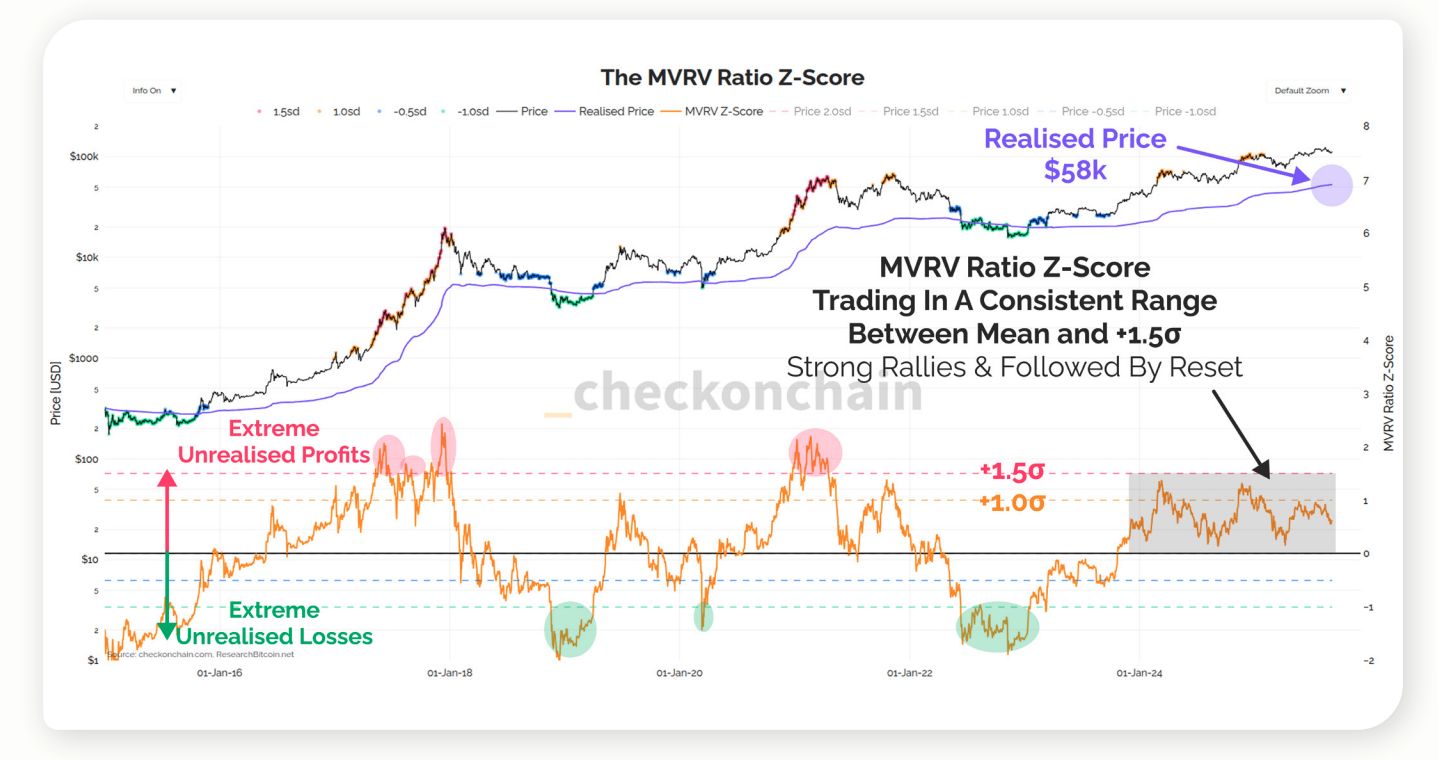

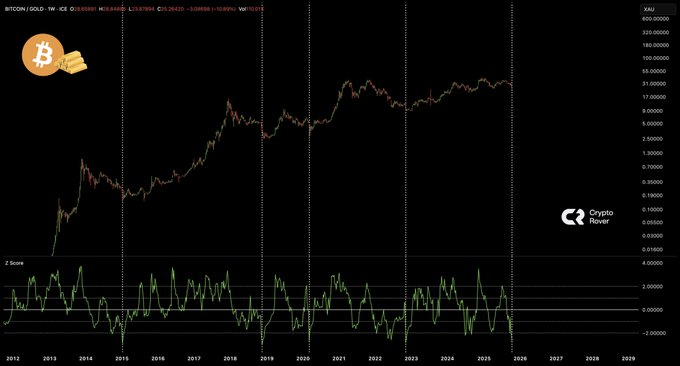

MVRV et les limites des métriques

À l’inverse, le MVRV Z-Score n’a pas été rompu, mais ses seuils ont évolué avec la profondeur du marché et la diversité des instruments. James recommande la flexibilité.

Source: Checkonchain

Source: Checkonchain « Je pense que toutes les métriques restent fiables, mais les seuils passés ne le sont plus. Les gens doivent considérer les métriques comme une source d’information, non comme un indicateur qui va donner la réponse. Il est facile de repérer un sommet explosif quand toutes les métriques sont au plafond. Ce qui est vraiment difficile à repérer, c’est quand le marché haussier s’essouffle et s’inverse. »

Leurs données montrent que le MVRV se refroidit près de +1σ puis stagne, au lieu d’atteindre des extrêmes historiques — renforçant l’idée de James selon laquelle le contexte prévaut sur les seuils fixes.

Flux souverains et risque de conservation

Alors que les fonds souverains et les fonds de pension envisagent une exposition, le risque de concentration est devenu une préoccupation majeure. James reconnaît que Coinbase détient la majorité des Bitcoin, mais estime que le proof-of-work compense le risque systémique.

Source: Checkonchain

Source: Checkonchain « S’il y a un domaine où le risque de concentration est probablement le plus élevé, ce serait Coinbase, simplement parce qu’ils conservent pratiquement tous les Bitcoin des ETF. Mais comme Bitcoin utilise le proof of work, peu importe où se trouvent les coins… Il n’y a pas de seuil de risque qui brise le système. Le marché s’autorégule. »

Les données confirment que Coinbase agit comme dépositaire pour la plupart des ETF spot américains, illustrant le degré de concentration et pourquoi James considère cela comme un risque de marché plutôt que de sécurité.

Options, ETF et domination américaine

James a désigné les produits dérivés comme le facteur décisif pour une éventuelle entrée de Vanguard sur les marchés des ETF et des tokens.

Source: Checkonchain

Source: Checkonchain « Le plus important n’a en réalité rien à voir avec les ETF eux-mêmes. C’est en fait le marché des options qui se construit au-dessus… Depuis octobre 2024, IBIT a commencé à distancer tous les autres. C’est désormais le seul à enregistrer des entrées significatives. Les États-Unis détiennent environ 90 % de la domination en termes de détention d’ETF. »

L’analyse de marché montre que l’IBIT de BlackRock capte la majorité de la part d’actifs sous gestion après le lancement des options fin 2024, les ETF américains représentant près de 90 % des flux mondiaux — soulignant que les produits dérivés sont le véritable moteur de la dynamique du marché. La domination d’IBIT s’aligne avec les rapports selon lesquels les ETF américains façonnent presque tous les nouveaux flux, renforçant le rôle prépondérant du pays.

Conclusion

« Tout le monde cherche toujours la métrique parfaite pour prédire l’avenir. Cela n’existe pas. La seule chose que vous pouvez contrôler, ce sont vos décisions. Si ça descend à 75, assurez-vous d’avoir un plan pour cela. Si ça monte à 150, assurez-vous aussi d’avoir un plan. »

James estime que préparer des stratégies pour les scénarios baissiers et haussiers est la manière la plus pragmatique de naviguer dans la volatilité jusqu’en 2026 et au-delà.

Son analyse suggère que le cycle de halving de quatre ans de Bitcoin pourrait ne plus définir sa trajectoire. Les flux vers les ETF et les capitaux d’envergure souveraine ont introduit de nouveaux moteurs structurels, tandis que le comportement des détenteurs à long terme reste la contrainte clé.

Des métriques comme le Prix Réalisé et le MVRV nécessitent une réinterprétation, la fourchette 75 000–80 000 dollars émergeant comme le plancher probable d’un marché baissier moderne. Pour les institutions, l’accent en 2026 devrait se porter sur les régimes de liquidité, la dynamique de conservation et les marchés de produits dérivés qui se forment désormais au-dessus des ETF.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Bitcoin atteint 107 000 $ alors que l’on anticipe la rencontre Trump-Xi

Le Bitcoin s'approche d'une zone de survente alors que l'or atteint des sommets historiques, sur fond de pari de parité BTC à 1,5 million de dollars

Le bitcoin approche des niveaux de survente historiques, signalant une phase potentielle d'accumulation. L'or surperforme avec des sommets historiques, maintenant son rôle d'actif refuge. Ricardo Salinas prévoit que le bitcoin atteindra 1,5 million de dollars pour égaler la capitalisation boursière de l'or de 30 000 milliards de dollars.

Nouvelles règles au Japon ? Les banques peuvent acheter du Bitcoin si les régulateurs approuvent

Hyperliquid répond aux FUD concernant le revenu par rapport à la priorité donnée aux traders