Obligasi pemerintah Jepang 20 tahun kembali menunjukkan sinyal langka: Likuiditas global mungkin akan mengalami penyesuaian besar, BTC menghadapi tekanan jangka pendek

Jepang diam-diam sedang menuju ke pusat panggung keuangan global.

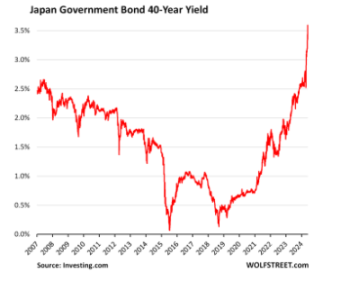

Baru-baru ini, imbal hasil obligasi pemerintah Jepang (JGB) tenor 20 tahun menembus 2,75%, level yang belum pernah terjadi dalam 26 tahun terakhir. Yang patut diperhatikan, kenaikan ini terjadi setelah Jepang baru saja meluncurkan paket stimulus ekonomi senilai 110 billions dolar AS. Dengan kombinasi ekspansi fiskal dan kenaikan suku bunga, pasar global langsung memasuki status waspada.

Sinyal ini bukanlah hal biasa, karena secara historis sering disertai dengan pembalikan besar arah modal, bahkan menjadi titik awal koreksi aset berisiko global.

I. Jepang adalah negara kreditur terbesar di dunia—arus modalnya memengaruhi likuiditas global

Mengapa perubahan suku bunga Jepang bisa memengaruhi pasar global?

Alasannya terletak pada posisi khusus Jepang:

Pemegang dana luar negeri terbesar di dunia

Memegang lebih dari 1,1 triliun dolar AS obligasi pemerintah AS

Perusahaan asuransi, dana pensiun, dan institusi keuangan Jepang memiliki bobot besar di pasar aset global

Saat imbal hasil domestik Jepang naik signifikan, akan memicu logika sederhana namun kuat:

Imbal hasil domestik menjadi lebih menarik → dana luar negeri kembali ke Jepang → likuiditas global tersedot

Hasilnya adalah:

Obligasi pemerintah AS bisa mengalami tekanan jual

Reksa dana saham global menghadapi penarikan dana

Volatilitas pasar meningkat dengan cepat

Efek ini bersifat berantai dan mempercepat diri sendiri.

II. Jika tren berlanjut, aset berisiko global bisa memasuki fase volatilitas tinggi

Jika tren arus balik modal ini menguat, dampaknya akan meluas dengan cepat:

Obligasi pemerintah AS akan menjadi target pertama yang dijual

Reksa dana saham besar menyusul

Aset berisiko global mengalami penyesuaian serentak

Kejadian serupa pernah terjadi pada 2018:

Imbal hasil JGB Jepang dan obligasi pemerintah AS naik bersamaan

Indeks utama global mengalami penurunan tajam

Jepang menjadi “sumber pengetatan likuiditas” yang tak terduga

Saat ini, lingkungan makro lebih kompleks, setiap pergerakan suku bunga Jepang akan diperbesar dan ditafsirkan oleh modal global.

III. Bitcoin paling sensitif terhadap likuiditas: tekanan jangka pendek tidak bisa diabaikan

Pertanyaan kunci muncul:

Apa arti sinyal Jepang ini bagi Bitcoin?

Jawabannya jelas:

Bitcoin adalah salah satu aset berisiko yang paling bergantung pada likuiditas global.

Secara historis, BTC selalu mengalami penurunan signifikan saat likuiditas mengetat:

2015: Dolar AS menguat → BTC terkoreksi signifikan

2018: Imbal hasil global naik → BTC turun dari 19k ke 3k

2022: Pengetatan The Fed → BTC turun dari 69k ke 15k

Perbandingan menunjukkan:

Setiap penurunan besar BTC, bukan karena fundamentalnya memburuk, melainkan karena likuiditas sistemik tiba-tiba menghilang.

Jika Jepang terus mendorong arus balik modal, tekanan jangka pendek pada BTC hampir pasti terjadi.

IV. Ini bukan pembalikan tren, melainkan “periode pengetatan” likuiditas

Meski ada tekanan, ini bukan sinyal pembalikan tren besar.

Lingkungan pasar saat ini lebih mirip dengan:

Pengetatan likuiditas

Volatilitas meningkat

Harga mencari dukungan ke bawah

Bukan karena teknologi atau aplikasi Bitcoin memburuk, melainkan karena lingkungan keuangan memasuki “periode keseimbangan ketat modal”.

V. Fundamental jangka panjang Bitcoin tetap kokoh

Perlu ditekankan, logika jangka panjang Bitcoin terus menguat:

Investor institusi terus menambah kepemilikan

Struktur ETF memperkuat arus masuk dana secara normal

Sikap regulasi beralih dari penghalang menjadi penerimaan

Jaringan dan ekosistem terus memperluas nilai

Kekuatan-kekuatan ini tidak akan berubah hanya karena pergerakan modal jangka pendek Jepang.

VI. Koreksi dalam adalah ketakutan trader emosional, tapi peluang bagi modal jangka panjang

Jika Jepang terus mendorong arus balik modal:

BTC memang mungkin turun

Penurunan juga bisa lebih dalam dari yang dibayangkan banyak orang

Tapi yang menentukan bukanlah kepanikan, melainkan posisi.

Ini bukan pembalikan tren, melainkan jendela peluang bagi yang sabar.

Mereka yang membeli di dasar ketakutan akan menangkap gelombang kenaikan utama berikutnya.

Kesimpulan:

Imbal hasil obligasi pemerintah Jepang tenor 20 tahun naik ke level tertinggi 26 tahun, merupakan sinyal makro yang berdampak global. Jika modal Jepang terus mengalir kembali, tren ini bisa memicu pengetatan likuiditas global, obligasi pemerintah AS, pasar saham, dan aset berisiko seperti Bitcoin akan menghadapi tekanan jangka pendek.

Namun, tekanan ini terutama berasal dari “pengetatan likuiditas” di ranah keuangan, bukan karena fundamental Bitcoin memburuk. Institusionalisasi, kemajuan regulasi, dan nilai jaringan Bitcoin tetap menguat, struktur jangka panjang tidak berubah.

Volatilitas jangka pendek mungkin meningkat, namun peluang besar sering lahir dari koreksi penuh kepanikan seperti ini.

Investor yang solid harus menghadapi volatilitas dengan kesabaran, dan menangkap nilai mendalam dengan strategi.

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

ETF bitcoin spot kembali mencatat arus masuk positif, BTC pulih di atas $92.000

ETF BTC spot AS di Amerika Serikat kembali mencatat arus masuk bersih setelah lima hari berturut-turut mengalami arus keluar bersih, dengan total dana yang keluar mencapai $2,26 miliar. Secara khusus, IBIT milik BlackRock mencatat arus masuk bersih sebesar $60,61 juta pada hari Rabu, setelah sebelumnya mencatat arus keluar bersih sebesar $523 juta pada hari sebelumnya.

Bitcoin mencoba 'kenaikan rapuh' saat The Fed memberi sinyal kesabaran terhadap pemotongan suku bunga

Quick Take Bitcoin melonjak kembali mendekati $92.000, namun tetap berada di bawah level struktural kunci seiring pasar mulai stabil setelah penurunan selama dua hari. Para analis mengatakan indikator risiko onchain masih menunjukkan “tekanan mendalam” namun mencatat ada ruang untuk pembalikan naik yang lebih besar.

Metaplanet berencana membeli bitcoin senilai $95 juta lagi setelah penggalangan dana saham preferen MERCURY

Metaplanet berencana untuk mengumpulkan ¥21,25 miliar (sekitar $135 juta) melalui penerbitan saham preferen Kelas B yang baru. Perusahaan ini bermaksud mengalokasikan sekitar $95 juta dari hasil bersih untuk pembelian bitcoin antara Desember 2025 dan Maret 2026.

Insinyur RippleX mengeksplorasi potensi staking XRP native saat David Schwartz memberikan pandangan tentang desain masa depan XRPL

Pengembang RippleX, J. Ayo Akinyele, dan CTO Ripple yang akan keluar, David Schwartz, menjelaskan bagaimana staking native dapat diterapkan di XRPL, sambil menekankan bahwa ide-ide tersebut masih bersifat eksploratif dan kompleks. Diskusi ini muncul seiring meningkatnya aktivitas XRP di DeFi dan pasar tokenized, bersamaan dengan peluncuran ETF XRP spot murni pertama di AS oleh Canary pada minggu lalu.