Il momentum indebolito di Bitcoin e la correzione imminente: una storia di avvertimento per gli investitori crypto

- Bitcoin affronta tre minacce principali: indicatori tecnici in peggioramento, il ritiro di liquidità da parte della Fed e una posizione ribassista nelle opzioni che aumentano i rischi di correzione. - La divergenza del MACD e la debolezza dell'RSI segnalano un esaurimento del momentum, mentre $14,6B di put su BTC evidenziano timori di capitolazione del mercato. - La pressione gamma si intensifica vicino a $111K, con un calo del 20% nell'open interest dei futures perpetui e deflussi di ETF da BlackRock/Fidelity. - Sono raccomandate coperture strategiche (put/futures) e una riduzione delle posizioni, poiché gli shock di liquidità espongono il mercato crypto.

La recente traiettoria di Bitcoin è stata una lezione magistrale sulla fragilità dei mercati speculativi. Dopo un'ascesa meteoritica alimentata dalla liquidità post-pandemica e dall'ottimismo regolamentare, la criptovaluta si trova ora ad affrontare una confluenza di ostacoli tecnici, macroeconomici e di sentiment di mercato. L'interazione tra indicatori tecnici in deterioramento, il drenaggio di liquidità da parte della Federal Reserve e il posizionamento ribassista sulle opzioni ha creato una tempesta perfetta, amplificando il rischio di una correzione significativa. Per gli investitori, il messaggio è chiaro: la copertura strategica e la riduzione delle posizioni non sono più opzionali—sono imperative.

I segnali tecnici di allarme

Gli indicatori tecnici di Bitcoin sono diventati fortemente ribassisti. Sul grafico settimanale, è emersa una classica divergenza ribassista tra il prezzo e il MACD. Nonostante Bitcoin abbia raggiunto un nuovo massimo di 124.000$ a metà agosto, il MACD ha formato massimi decrescenti, segnalando un calo di momentum. Questa divergenza—un presagio di esaurimento del trend—è stata seguita da un calo del 12% fino a 108.700$ entro la fine del mese. Il grafico giornaliero ha mostrato un quadro ancora più cupo: Bitcoin è sceso sotto una chiara trendline rialzista e la media mobile semplice (SMA) a 100 giorni, un livello di supporto critico. Con la SMA a 200 giorni (101K$) ora in gioco, la strada di minor resistenza è decisamente verso il basso.

L'RSI, un tempo faro di ottimismo rialzista, è anch'esso diventato insolitamente ribassista. Sebbene sia brevemente rimbalzato sopra la soglia di ipervenduto a 30 all'inizio di agosto, l'indicatore ora si aggira in territorio neutro, senza confermare alcun recupero significativo. Peggio ancora, l'RSI ha mostrato proprie divergenze ribassiste, con il prezzo che segna minimi crescenti mentre l'RSI forma minimi decrescenti—un pattern storicamente associato alla capitolazione.

Il drenaggio di liquidità della Fed: un catalizzatore a livello macro

Il ciclo restrittivo della Federal Reserve è stato un killer silenzioso per gli asset speculativi. La liquidità che un tempo sosteneva il prezzo di Bitcoin—spinta da tassi d'interesse prossimi allo zero e dal quantitative easing—viene ora sistematicamente ritirata. Con la Fed che segnala un approccio cauto ai tagli dei tassi e l'inflazione ostinatamente sopra l'obiettivo, il costo di mantenere posizioni long a leva è aumentato. Questo ha provocato margin call e vendite forzate, aggravando la spirale ribassista di Bitcoin.

Lo shock di liquidità di fine agosto ha sottolineato questa dinamica. Un dump da 2,7 billions di dollari da parte di una whale su piattaforme come Hyperliquid ha spinto Bitcoin sotto i 112.700$, innescando un flash crash e cancellando 623 millions di dollari in posizioni long a leva. Eventi simili evidenziano la fragilità dell'ecosistema di Bitcoin, dove pochi grandi attori possono destabilizzare il mercato da un giorno all'altro.

Mercato delle opzioni ribassista: un campanello d'allarme

Il mercato delle opzioni crypto è diventato un affidabile barometro del sentiment degli investitori—e sta lanciando segnali di pericolo. Oltre 14,6 billions di dollari in opzioni BTC ed ETH scadranno nell'agosto 2025, con una quantità sproporzionata concentrata su put di Bitcoin nella fascia di prezzo 108K–112K$. Questo posizionamento difensivo riflette un consenso crescente che un ulteriore ribasso sia imminente.

La pressione gamma—una misura della velocità con cui le posizioni in opzioni si adattano al movimento del prezzo dell'asset sottostante—si è anch'essa intensificata. Man mano che Bitcoin si avvicina a 111K$, il rischio di un sell-off autoalimentato cresce. I trader si stanno coprendo in modo aggressivo, con lo skew a 90 giorni di BTC che diventa negativo e l'open interest nei contratti futures perpetui in calo del 20% rispetto ai livelli di luglio. Gli operatori istituzionali, tra cui BlackRock e Fidelity, hanno registrato deflussi netti dai Bitcoin ETF, segnalando un allontanamento dall'asset.

Copertura strategica: una strada prudente da seguire

Per gli investitori che ancora detengono Bitcoin, la priorità deve ora spostarsi sulla mitigazione del rischio. Ecco tre passi concreti:

- Ridurre gradualmente l'esposizione: Liquidare una parte delle posizioni long mentre Bitcoin testa livelli chiave di supporto come 108K$ e 101K$. Un ordine trailing stop-loss può aiutare a bloccare i profitti o limitare le perdite durante le oscillazioni volatili.

- Coprire con put o derivati a breve termine: Dato l'ambiente ribassista delle opzioni, acquistare opzioni put o futures a breve termine può compensare i potenziali rischi al ribasso.

- Diversificare su alternative: Sebbene Bitcoin rimanga una posizione centrale per molti, riallocare capitale su Ethereum e altcoin con utilità reale (ad esempio, Solana, Cardano) può offrire rendimenti migliori corretti per il rischio in una fase correttiva.

Il quadro generale: un mercato in transizione

Le attuali difficoltà di Bitcoin non sono un campanello a morto per il crypto, ma un promemoria della sua volatilità intrinseca. La narrativa dell'adozione istituzionale più ampia—rafforzata dai progressi regolamentari e dall'integrazione nei 401(k)—rimane intatta. Tuttavia, le prospettive a breve termine sono piene di incertezze. Il prossimo Jackson Hole Economic Symposium e le decisioni di politica della Fed saranno punti di svolta critici. Un cambio di rotta restrittivo o tagli dei tassi ritardati potrebbero approfondire la correzione, mentre una sorpresa accomodante potrebbe offrire una tregua temporanea.

In questo contesto, pazienza e disciplina sono virtù. Gli investitori che si coprono in modo prudente e riducono ora l'esposizione al rischio saranno meglio posizionati per capitalizzare sulla prossima fase del ciclo di Bitcoin—quando arriverà.

Parola finale: La convergenza di debolezza tecnica, venti contrari macroeconomici e sentiment di mercato ribassista ha creato un ambiente ad alto rischio per Bitcoin. Per gli investitori crypto, il momento di agire è ora—prima che la correzione si approfondisca e la liquidità si esaurisca completamente.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Il Bitcoin nascosto del Venezuela potrebbe causare un importante blocco dell'offerta

Il prezzo di XRP sale del 13% guidando il rally del mercato crypto, i grafici diventano rialzisti

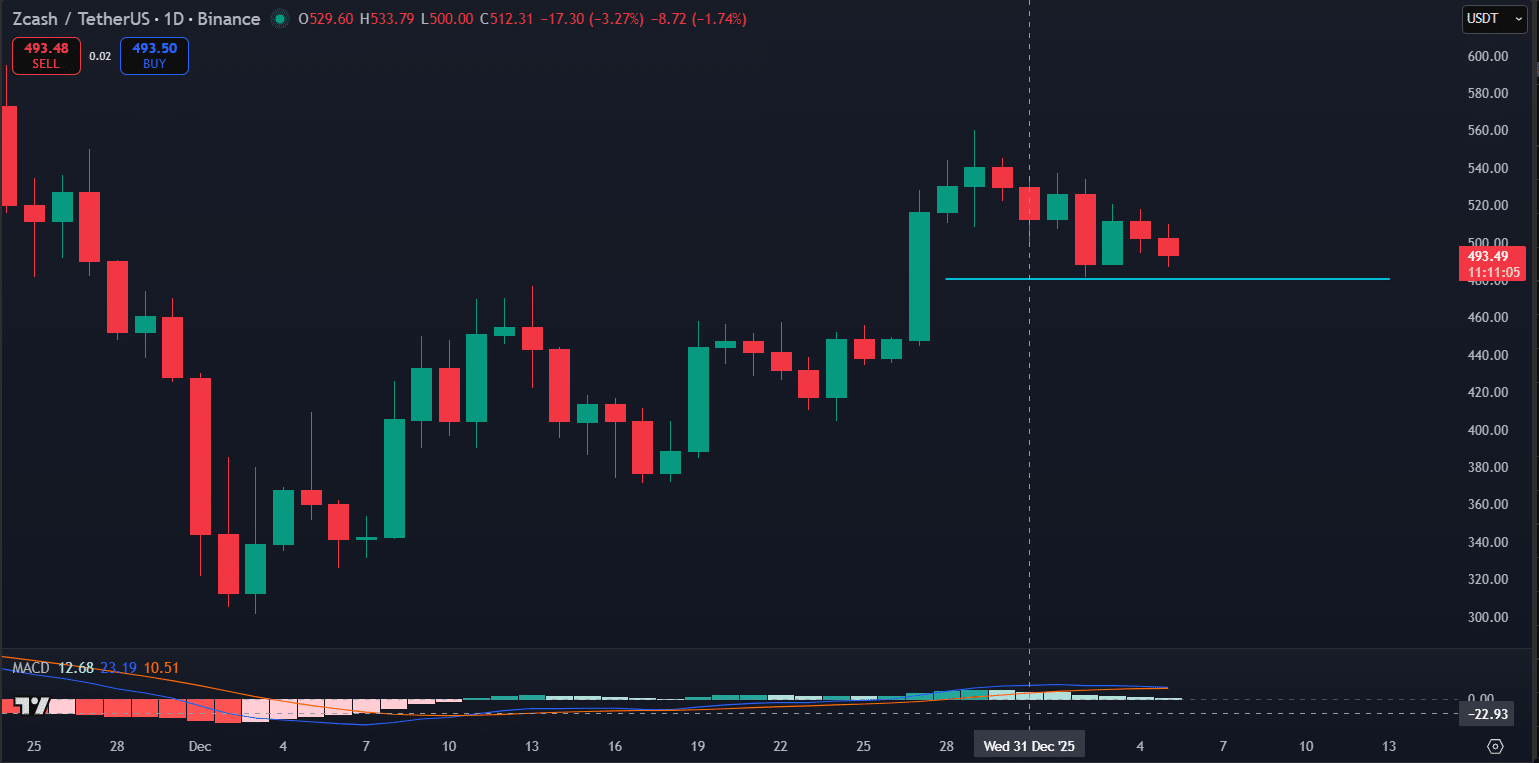

Zcash: perché ZEC continua a fallire a 520$ nonostante i brevi rimbalzi

CheersLand espande la sua visione dell'identità Web3 attraverso una partnership strategica con Snowball Money