グレースケール:7月に暗号資産市場をリードしたイーサリアムの根底にあるロジック

グレースケール研究チーム

要点:

• 2025年7月、イーサリアムのETHトークンの価格は50%近く上昇しました。投資家はステーブルコイン、資産のトークン化、そして機関投資家による導入に注目しており、これらはこの老舗スマートコントラクトプラットフォームを他のプラットフォームと差別化する要素となっています。

• GENIUS法の成立は、ステーブルコインと暗号資産クラスにとって画期的な出来事です。市場構造に関する法案が議会を通過するにはまだ時間がかかりますが、規制当局は暗号資産投資商品におけるステーキング機能の承認など、他の政策調整を通じてデジタル資産業界を継続的に支援することができます。

• 暗号資産のバリュエーションは短期的には調整局面を迎える可能性がありますが、今後数ヶ月間は依然として明るい将来が見込まれます。暗号資産はブロックチェーンのイノベーションへのエクスポージャーを提供すると同時に、米ドル安をはじめとする従来型資産に伴うリスクを軽減する可能性も秘めています。こうした理由から、ビットコイン、イーサリアム、そしてその他多くのデジタル資産は、投資家の間で引き続き注目を集めると予想されます。

2025年7月18日、トランプ大統領は、米国におけるステーブルコインの包括的な規制枠組みを規定する新たな法案「GENIUS法」に署名し、成立させました。この法案の成立は、ある意味では、暗号資産クラスの「初期段階の終焉」と言えるでしょう。パブリックブロックチェーン技術は、実験段階から規制対象金融システムの中核へと移行しつつあります。ブロックチェーンが一般ユーザーに利益をもたらすかどうかという議論は終結し、規制当局は、適切な消費者保護と金融安定のための安全策を確立しつつ、業界の発展を確実にすることに焦点を移しました。

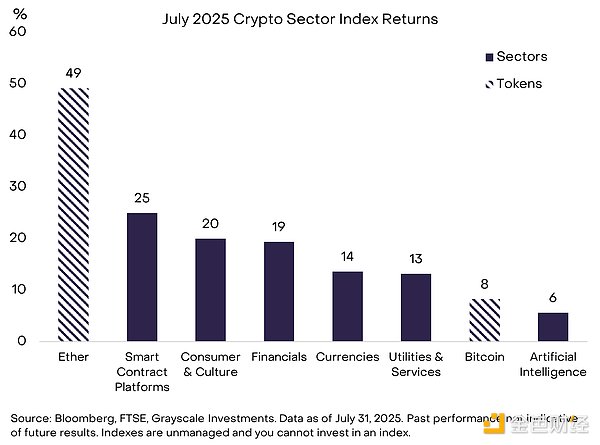

暗号資産市場は、7月の好調なマクロ経済環境を背景に、GENIUS法の成立を歓迎しました。株式指数はほとんどの地域で上昇し、債券市場のリターンは米国ハイイールド社債や新興国債券といったリスクの高いセクターが牽引しました。ボラティリティ低下の恩恵を受けた戦略も好調なパフォーマンスを示しました。投資可能なデジタル資産の時価総額加重指数であるFTSE/Grayscale Crypto Sector Market Cap Indexは15%上昇し、ビットコイン価格は8%上昇しました。最も好調だったのはイーサリアム(ETH)で、7月には49%上昇し、4月初旬の安値からは150%以上上昇しています。

図1:暗号資産は7月に堅調な動きを見せ、ETHは好調なパフォーマンスを示しました。

1. 「リバウンド」と呼ばないでください

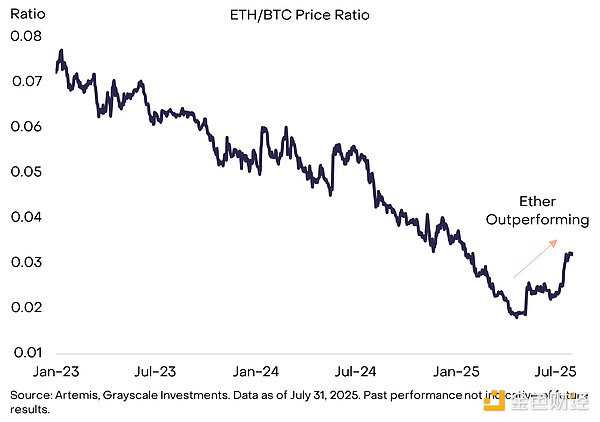

時価総額で最大のスマートコントラクトプラットフォームであるイーサリアムは、ブロックチェーンベースの金融システムにとって重要なインフラです。しかし、最近までETHの価格動向はビットコインやSolanaなどの他のスマートコントラクトプラットフォームに比べて大きく遅れており、市場からはETHの開発戦略と業界における競争力について疑問の声が上がっていました(図表2)。

図2:5月以降、ETHはビットコインを上回る

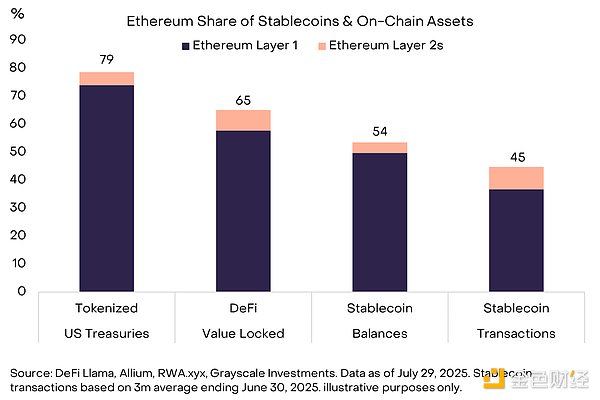

イーサリアムとETHに対する市場の新たな熱狂は、ステーブルコイン、資産のトークン化、そして機関投資家向けブロックチェーンアプリケーションへの注目を反映していると考えられます。これらは、イーサリアムを競合プラットフォームと差別化する中核的な強みです(図表3)。例えば、レイヤー2ネットワークを含め、イーサリアムのエコシステムはステーブルコイン残高の50%以上を保有し、米ドル建てステーブルコイン取引の約45%を処理しています。また、このプラットフォームは、分散型金融(DeFi)プロトコルにロックされている総価値の65%、米ドル建て国債トークン化商品の約80%を占めています。Coinbase、Kraken、Robinhood、Sonyといった暗号資産に投資する機関投資家にとって、イーサリアムは依然として好ましい基盤ネットワークとなっています。

図3:イーサリアムはステーブルコインとトークン化資産の主要ブロックチェーンである

ステーブルコインとトークン化資産の普及拡大は、イーサリアムと他のスマートコントラクト・プラットフォームの両方に利益をもたらすでしょう。グレイスケール・リサーチは、ステーブルコインはコスト削減、決済迅速化、透明性の向上を通じて、世界の決済環境の一部を再構築する可能性を秘めていると考えています。これには、ステーブルコイン関連の収益源が2つあります。1つは、ステーブルコイン発行者(テザーやサークルなど)が得る純金利差(NIM)であり、もう1つは、取引を処理するチェーンが得る取引手数料です。イーサリアムはステーブルコイン分野で確固たるリーダーシップを確立しているため、ステーブルコインの普及拡大に伴い、イーサリアムのエコシステムは取引手数料収入の増加から恩恵を受ける可能性が高いでしょう。

トークン化についても同様です。トークン化とは、従来の資産をブロックチェーン上に構築することを目的としたプロセスです。トークン化された資産市場は現在規模が小さい(総額約120億ドル)ものの、成長の可能性を秘めています。現在、トークン化された米国債が最大の資産クラスであり、イーサリアムが市場を席巻しています。オルタナティブ資産では、Apollo Globalが最近Securitizeと提携し、オンチェーン・クレジット・ファンドを立ち上げました。トークン化された株式は規模は小さいものの、急速に成長しています。RobinhoodはSpaceXやOpenAIなどの非公開企業の株式をトークン化し、eToroは自社株式をイーサリアム上でトークン化する計画を発表しました。Apolloの製品は複数のチェーンをサポートしていますが、RobinhoodとeToroのトークン化された株式製品はイーサリアム・エコシステム内でのみ利用可能です。

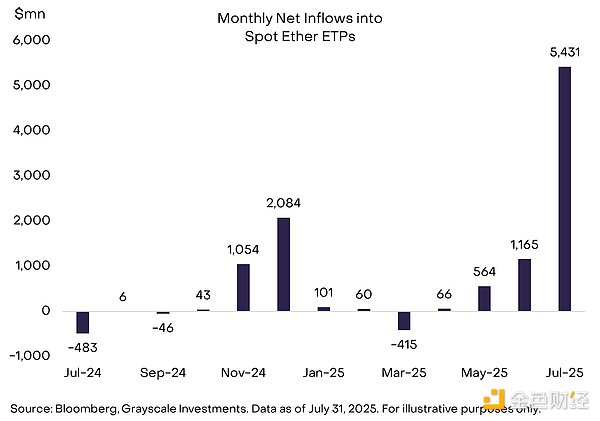

2. ETPへの資本流入とその影響

イーサリアムへの投資家の関心は、スポットETH上場投資信託(ETP)への大幅な純流入を促進しました。2025年7月には、米国上場のスポットETH ETPへの純流入額は54億ドルに達し、これは昨年の商品発売以来最大の月間純流入額となりました(図表4)。現在、ETH ETPの総保有額は約215億ドル(約600万ETHに相当)で、流通ETH全体の約5%を占めています。米国商品先物取引委員会(CFTC)のトレーダーコミットメント報告書のデータに基づくと、この純流入額のうち、ヘッジファンドの「ベーシス取引」によるものはわずか10~20億ドルに過ぎず、残りは純粋なロングポジションであると推定されます。

図4: ETH ETPの純流入額が50億ドルを超える

図4: ETH ETPの純流入額が50億ドルを超える

複数の上場企業もETHの保有量を増やし始めており、投資家に株式商品を通じてトークンへのエクスポージャーを提供しています。現在、最も多くのETHを保有している「暗号資産保管会社」は、Bitmine Emersion Technologies(ティッカー:BMNR)とSharpLink Gaming(ティッカー:SBET)の2社です。両社合わせて100万ETH以上を保有しており、その価値は39億ドルに上ります。3社目の上場企業であるBTCS(ティッカー:BTCS)は7月下旬、ETH保有量を増やすため、普通株と優先株の発行を通じて20億ドルを調達する計画を発表しました。(BTCSは現在、約7万ETHを保有しており、その価値は約2億5000万ドルです。)ETH ETP商品への純流入に加え、企業財務会社からの買い需要もETH価格の上昇につながった可能性があります。

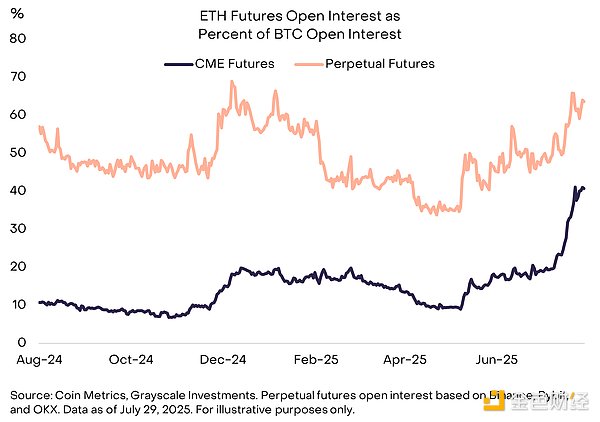

一方、今月、暗号資産デリバティブ市場におけるイーサリアムのシェアは増加しており、この資産への投機筋の関心の高まりを示しています。シカゴ・マーカンタイル取引所(CME)に上場されている伝統的な先物契約のうち、ETH先物の建玉(OI)はビットコイン(BTC)先物のOIの約40%にまで増加しました(図5)。無期限先物契約では、ETHのOIはBTCのOIの約65%にまで増加しました。ETH無期限先物の取引量も、今月はBTC無期限先物を上回りました。

図5: ETH先物建玉の増加

7月はイーサリアムが集中的に注目を集めたにもかかわらず、ビットコイン投資商品には着実に資金流入があった。米国上場のビットコインスポットETPには同月60億ドルの純流入があり、現在の保有量は130万BTCと推定されている。また、複数の上場企業もビットコインファンド運用戦略を拡大した。業界リーダーのStrategy(旧MicroStrategy)はビットコイン保有量を増やすため25億ドルの優先株を新たに発行。また、ビットコインの先駆者でBlockstreamのCEOであるアダム・バック氏は、新たなビットコインファンド運用会社、Bitcoin Standard Treasury Company(ティッカー:BSTR)の設立を発表した。同社はバック氏や他のアーリーアダプターが保有するビットコインを資本基盤として使用し、同時に株式も調達する。BSTRの運営モデルは、カンター・フィッツジェラルド氏が以前、テザー社とソフトバンクが出資するビットコインファンド運用会社Twenty One Capitalのために設計したSPAC(特別買収会社)取引と非常によく似ている。

3. アルトコインの流行

7月は暗号資産市場の全セクターでバリュエーションが急上昇しました。セクター別では、スマートコントラクトセクター(ETHの49%上昇の恩恵を受けた)が最も好調でした。一方、人工知能セクター(個々のトークンの特異性の低下が影響)は最も低調でした(図6)。7月には、ほとんどの暗号資産の先物建玉と資金調達率(レバレッジをかけたロングポジションの資金調達コスト)が同時に上昇し、投資家のリスク選好度が高まり、投機的なネットロングポジションが増加したことを示しています。

図6:7月の暗号通貨市場は全面的に上昇

図6:7月の暗号通貨市場は全面的に上昇

好調なリターンの期間の後には、常にバリュエーションの調整や調整のリスクが伴います。GENIUS法の成立は暗号資産クラスにとって大きな触媒となり(絶対リターンとリスク調整後リターンの両方で高いリターンをもたらした)、立法の勢いは短期的には弱まる可能性があります。米国議会は現在、暗号資産市場構造に関する法案を検討中です(下院版のCLARITY法は7月17日に超党派の支持を得て可決されました)。一方、上院は独自の法案を依然として進めており、9月まで実質的な進展は見込めません。

こうした状況にもかかわらず、今後数ヶ月におけるこの資産クラスの見通しについては楽観的な見方を維持しています。第一に、規制上の配当は法整備なしに継続的に分配することが可能です。ホワイトハウスが最近発表したデジタル資産に関する報告書では、94件の具体的な開発勧告が提示されています(そのうち60件は規制当局の管轄範囲であり、残りの34件は議会または政府機関間の連携が必要です)。第二に、規制当局はステーキング機能を承認し、スポット暗号資産ETPの商品ポートフォリオを拡大することで投資ツールを改善し、市場への継続的な資金流入を促すことができます。

さらに、マクロ経済環境は暗号資産にとって引き続き好ましい状況を維持すると予想しています。暗号資産は、ブロックチェーンのイノベーションへのエクスポージャーを提供しながら、従来型資産に伴うリスクを軽減するからです。トランプ大統領は7月に暗号資産関連法案に署名しただけでなく、今後10年間の連邦政府の巨額財政赤字を制度化する「ワン・ビッグ・ビューティフル・ビル(OBBBA)法」にも署名しました。トランプ大統領はまた、連邦準備制度理事会(FRB)による利下げへの意欲を明確に表明し、ドル安が米国の製造業に利益をもたらすと強調するとともに、様々な製品や貿易相手国に関税を課しています。巨額の財政赤字と低い実質金利は、特にホワイトハウスの暗黙の承認を受けて、ドルの価値を引き続き押し下げる可能性が高いでしょう。ビットコインやイーサ(ETH)などの希少なデジタル商品は、この環境の恩恵を受ける可能性があり、ドル安の継続に対するポートフォリオのヘッジ手段となる可能性があります。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

[新規上場] BitgetがGAIB(GAIB)をイノベーションゾーンとAIゾーンに上場!

Bitget現物マージンに、ALLO/USDT, MET/USDTが追加されました!

BitgetよりL3/USDT, ULTI/USDTのマージン取引サービス停止に関するお知らせ

6の現物取引ペアの上場廃止(2025年11月21日)について