ETH強気相場の原動力を理解するための10のチャート

マイケル・ナドー

編集・編集:BitpushNews

過去2か月間で、さまざまな「財務会社」が340万ETH以上を取得しており、これは現在の市場価格で146億ドル相当になります。

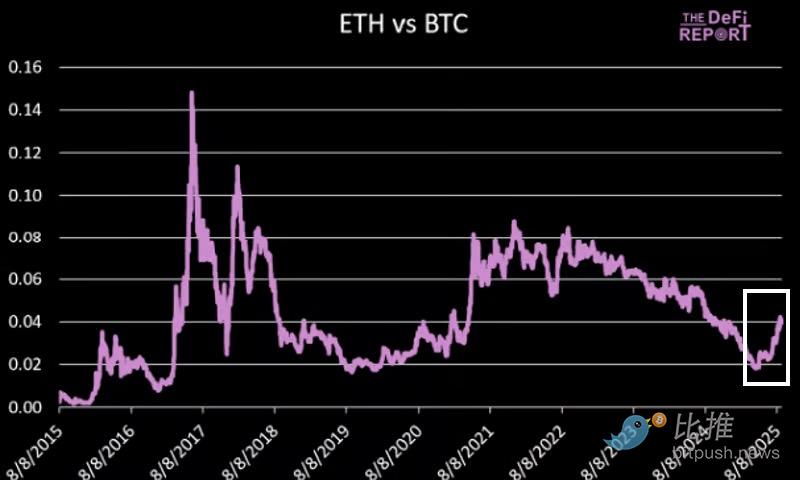

市場全体で資本のローテーションが顕著です。ビットコインのドミナンスは65%から57%に低下しましたが、ETHは81%上昇しました(4月の安値からは171%上昇)。

しかし、それらはすべて過去のことになりました。今は前を向いて進む必要があります。

この記事では、オンチェーンデータの更新をいくつか共有し、ETH の次のステップに注目します。

さあ、始めましょう。

ETH対BTC

データソース: DeFiレポート

冒頭で述べたように、流動性は「財務」会社を通じてETHに流入しています。

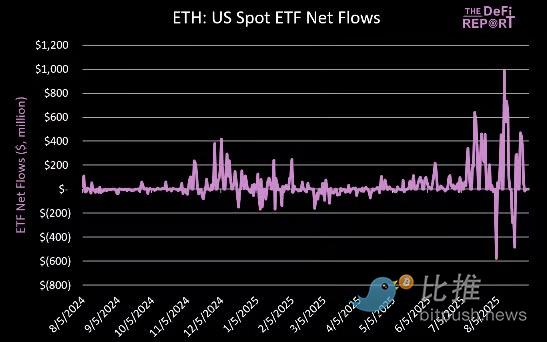

ETFを通じても流入しています…

ETF

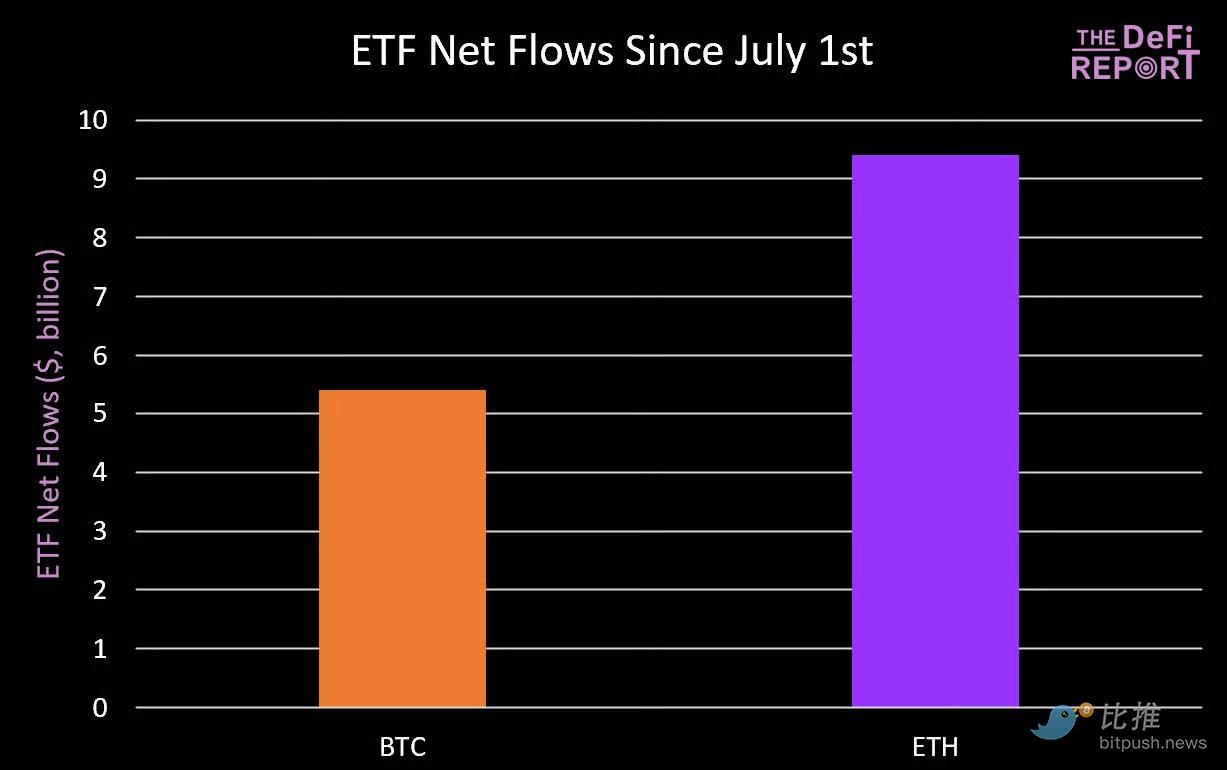

7月1日以降、ETHには94億ドルを超える純流入があり、これほど短期間では驚異的な数字です。

これらの流入により、ETH ETF は総資産額ですべての ETF のトップ 10 にランクインしました。これは、これまでトップの株式 ETF と債券 ETF にしか見られなかった機関投資家の需要レベルに達したことを示しています。

ETH ETFへの純流入額は合計で約140億ドル、運用資産は290億ドルに達しています。これらを合わせると、ETH総供給量の5.4%を保有することになります。

同じ期間に、BTC には 54 億ドルの純流入がありました。

データソース: The DeFi Report、Glassnode

投資家は ETH に資金を回しており、この傾向は今後も続くと思われます。

しかし、それは直線にはなりません (これについては後で詳しく説明します)。

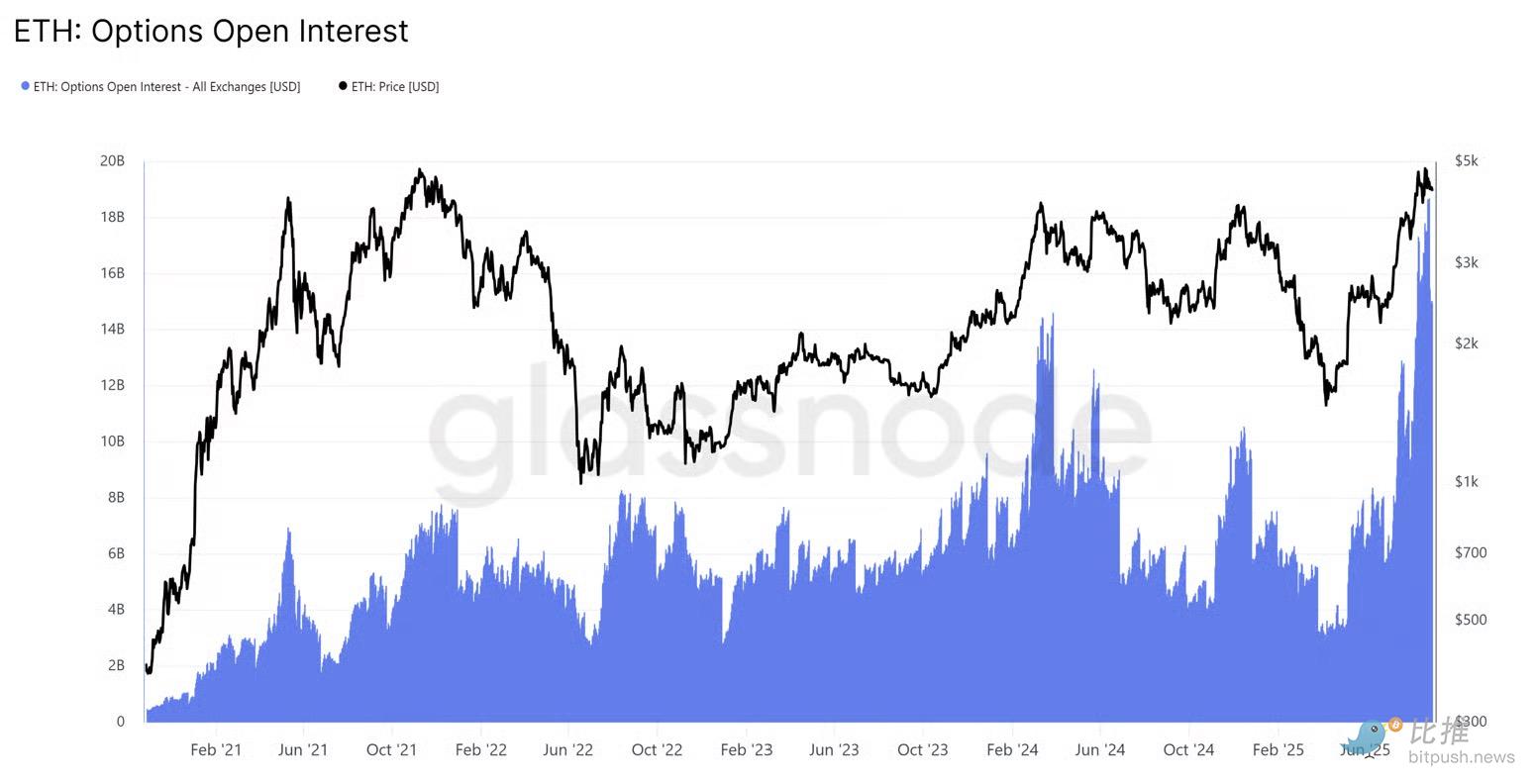

オプションの未決済残高

データソース: Glassnode

投資家の関心とリスクテイクがどこに流れているかを示すさらなる証拠として、ETH オプションの未決済建玉は現在 150 億ドルを超えており、過去最高額にわずかに届かない水準となっている。

この数字だけでも過去 2 か月で 158% 増加しており、その大部分は ETF エクスポージャーを相殺するための機関投資家によるヘッジによるものだと考えられます。

参考までに、BTCの未決済建玉は現在440億ドルで、8月中旬に記録した史上最高の540億ドルから減少している。

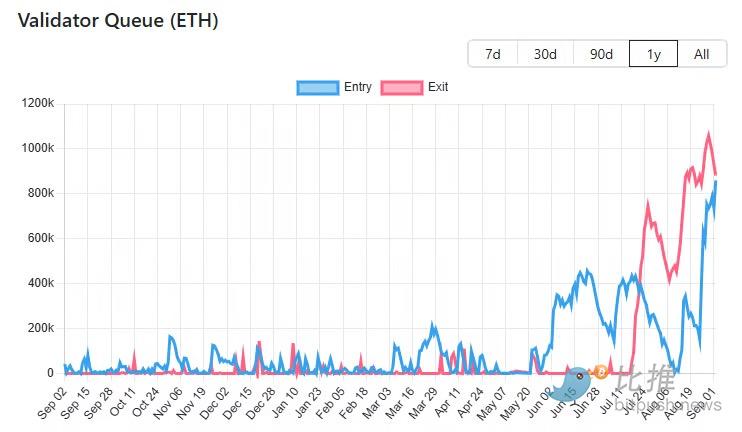

バリデータキュー

データソース: validatorqueue

現在、ステーキングキューから引き出されるのを待っている ETH は 927,000 個あります (40 億ドル相当)。

ETHが過去数か月で81%上昇し、4月の安値から171%回復していることを考えると、これは驚くべきことではありません。

現在、ステーキングキューから引き出されるのを待っている ETH は 927,000 個あります (40 億ドル相当)。

ETHが過去数か月で81%上昇し、4月の安値から171%回復していることを考えると、これは驚くべきことではありません。

一方、787,000 ETH(34億ドル相当)が現在バリデーターキューに入ってきています(おそらく、リターンを得るためにETHをステーキングしているETH財務会社)。

この既存の ETH のうちどれくらいが売却される可能性がありますか?

何とも言えません。ステークされたETHの多くは、Coinbase、Binance、Krakenなどの暗号通貨取引所に保管されています。この動きの一部は、強気相場での取引によるものかもしれません。もちろん、一部は売却されている可能性もあります。

この再編が起こると、ETH の価格に多少の変動が見られるかもしれません (また、暗号通貨関連の Twitter ではパニック、不確実性、疑念、つまり FUD が見られるかもしれません)。

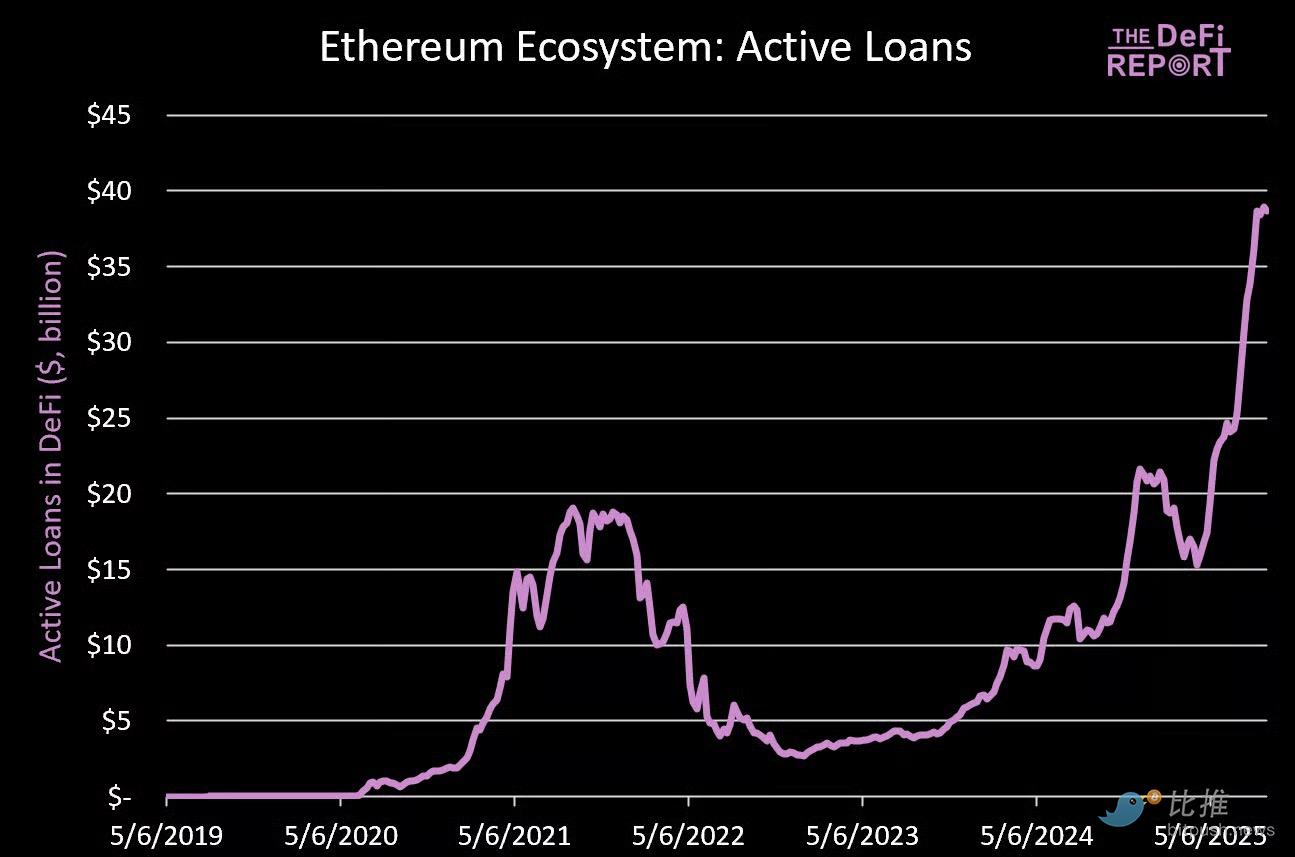

DeFi:アクティブレンディング

データソース: The DeFi Report、Token Terminal

イーサリアム DeFi は、総アクティブローン額が 400 億ドルに近づくにつれて、活況を呈し続けています。

このうち大部分(71%)は Aave からのものでした。

Aave は、運用資産総額 / スマート コントラクトにロックされた総額 (TVL) の点で、米国の銀行の中で 38 位にランクされています。

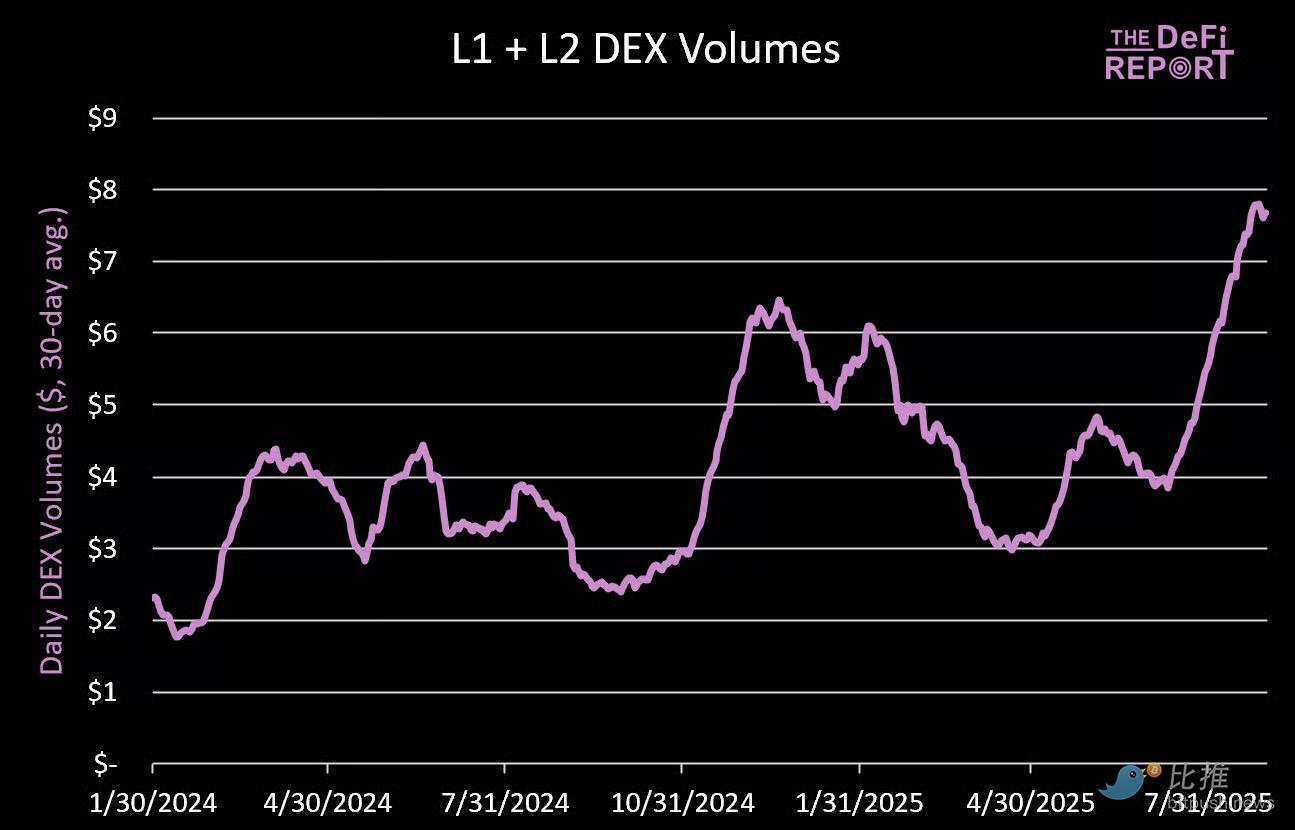

DEX(分散型取引所)の取引量

データソース: DeFiレポート

DEX の 1 日あたりの平均取引量は 4 月の最低値から 266% 増加し、L1 (第 1 層) メインネットが取引量の約 67% を占めています。

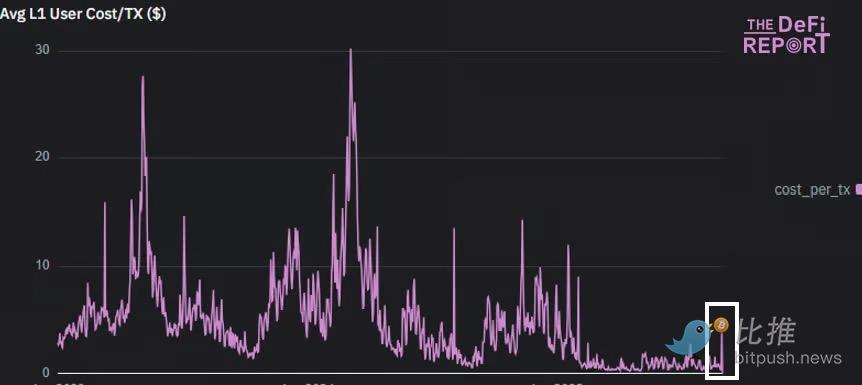

L1取引手数料

データソース: DeFiレポート

DeFi活動の増加に伴い、L1の平均取引手数料は昨年の第4四半期以来初めて急上昇した。

反射的なフライホイールが動き始めています: 価格の上昇 → オンチェーン アクティビティの増加 → ファンダメンタルズの改善 (ブロック スペースの需要と取引手数料の増加) → 価格の上昇 → オンチェーン アクティビティの増加。

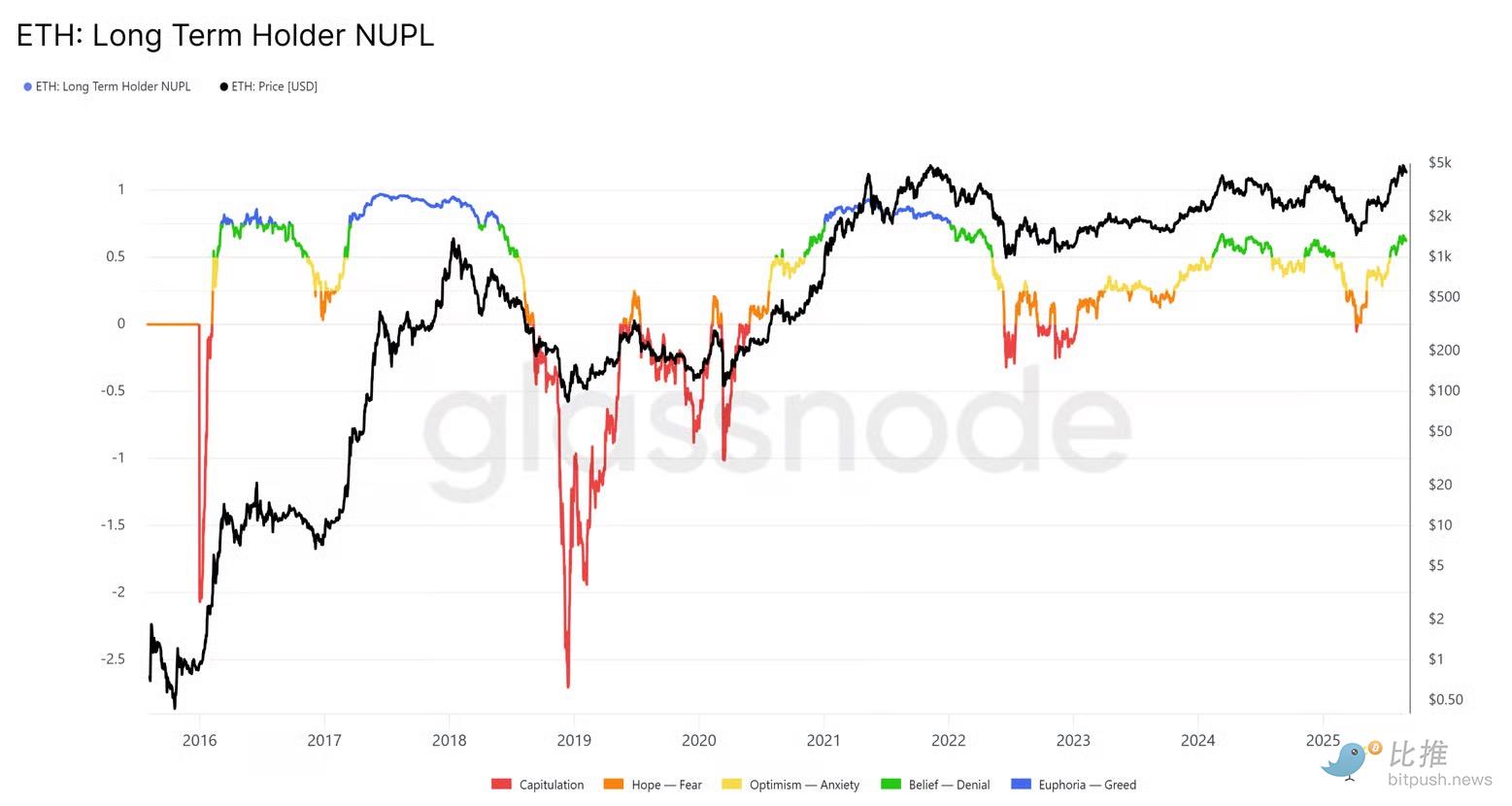

長期保有者の未実現純利益と損失

データソース: Glassnode

長期保有者の純未実現利益と損失に関して言えば、ETH はまだ過去のサイクルで見られたような極端なレベルには達していません (青色の領域)。

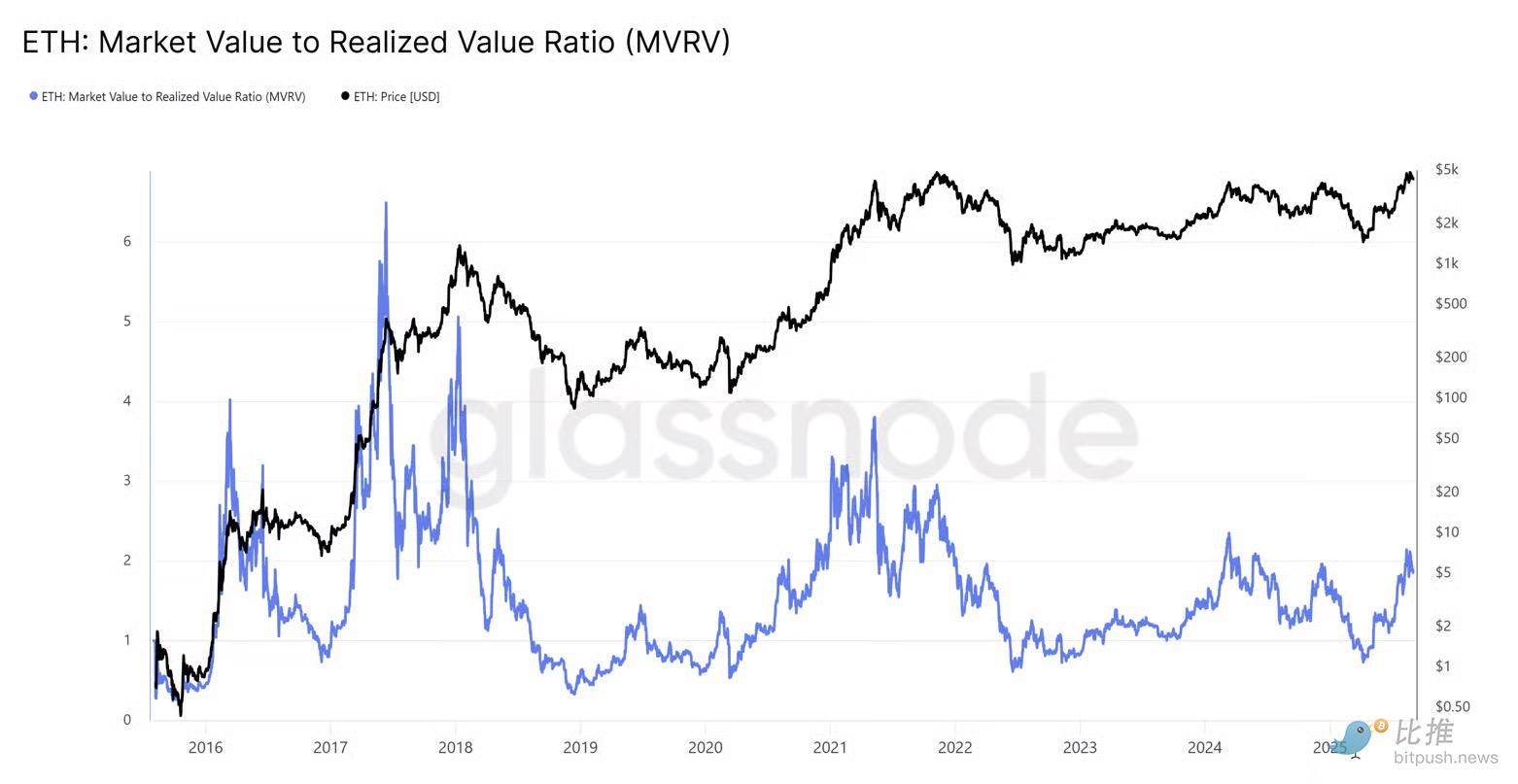

時価総額と実現価値の比率(MVRV)

データソース: Glassnode

実現価格は、ETHの流通供給量の平均コストベースの代理指標です。現在は2,300ドルです。

時価総額が実現価値から大きく乖離すると、市場が過熱している兆候となります。

現在の数値は 1.87 で、これは平均して ETH 保有者が 87% の未実現利益を享受していることを示唆しています。

MVRVは昨年の第1四半期には2.2、2021年のサイクルでは3.8と高かった。

* このデータは、オンチェーン ETH(取引所で保有されている ETF および ETH を除く)のみをキャプチャすることに注意してください。

次はどこへ行きましょうか?

上記のオンチェーンデータをすべて組み合わせると、短期的には変動があるかもしれないが、イーサリアムはまだこのサイクルの頂点に達しておらず、長期的な上昇傾向は堅調に推移しているという結論に至ります。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

BGB保有者向けクリスマス&新年カーニバル:1 BGB購入で最大2026 BGBを獲得しよう!

Bitget Trading Club Championship(フェーズ20)—RHEAプールとミステリーボックスが特徴!最大2,400 BGBを獲得しよう

BitgetよりICNT/USDT, PROMPT/USDT, CAMP/USDT, FARTCOIN/USDT, PEAQ/USDTのマージン取引サービス停止に関するお知らせ

BitgetよりRON/USDT, XCN/USDT, CARV/USDT, VINE/USDT, CHILLGUY/USDTのマージン取引サービス停止に関するお知らせ