9月のFRB利下げは確定的、CPIは覆せない?

8月のCPI発表が迫っていますが、ウォール街は冷静さを保っています。今週木曜日の株式市場のインプライド・ボラティリティは、過去1年間のCPI発表日の実際の平均変動率よりも低く、次回の雇用統計発表日の予想ボラティリティも下回っています。

ウォール街のトレーディング部門は、木曜日に発表される消費者物価指数(CPI)がインフレの加速を示すと予想しているが、雇用市場の状況が市場のストーリーを主導しているため、株式市場の大幅な変動には備えていない。

Citi米国株式トレーディング戦略責任者のStuart Kaiserは、オプション取引者は、CPIレポート発表後のS&P500指数(SPX)の変動幅が0.7%程度と穏やかになることに賭けていると述べた。この予想は、過去1年間のCPI発表日の平均実際変動幅0.9%よりも低く、また10月3日の次回雇用統計発表前の変動予想よりも低い。さらにKaiserは、現在のインプライド・ボラティリティの予想はすでに高めであると考えている。

これらすべては、トレーダーがFRBの金利パスをどう予測しているかに関係している。米国の雇用データが「経済成長を脅かすほどの」弱さを示しているため、市場はFRBが9月の会合終了時にフェデラルファンド金利を25ベーシスポイント引き下げ、10月と12月の会合でも利下げを継続する可能性があると予想している。

ウォール街はFRBの考えに非常に注目しており、市場は今後1年間で1ポイント以上の利下げを織り込んでいる。しかし、インフレが上昇すれば、この道筋が狂う可能性がある。

JPMorganグローバル・マーケット・インテリジェンス責任者のAndrew Tylerは月曜日、顧客向けレポートで「CPIデータが『FRBが9月に利下げを一時停止せざるを得ない』という現実的なリスクをもたらすことはないと考えている。しかし、今回のCPIデータが著しくタカ派的であれば、FRBの10月および12月会合への対応戦略が変わるだろう」と記した。

複数の大手銀行はすでに利下げ予想を引き上げており、FRBの利下げ回数がこれまでの予想を上回るとみている。例えば、Barclaysのエコノミストは現在、今年3回の25ベーシスポイント利下げ、2026年にもさらに2回の利下げを予想している。

このCPIレポートは「米国のトレーダーがFRBの金利パスを読み解くためのさらなる手がかり」のひとつとなり、現在の経済データのパズルを豊かにするだろう。

Tylerは、「今回のレポートで消費者物価が大幅に上昇すれば、『インフレが年末まで、さらには2026年まで加速し続ける』可能性がある」と記した。さらに、このような結果となれば、特に国内総生産(GDP)などの経済成長指標が引き続き上昇している場合、FRBは10月と12月の会合で利下げを一時停止する可能性があるとも述べている。

エコノミストは、8月の食品とエネルギーコストを除いたコアCPIが前月比0.3%上昇し、前年比の上昇率は3.1%で維持されると予測している——この水準はFRBの2%目標を大きく上回り、前月と同じである。

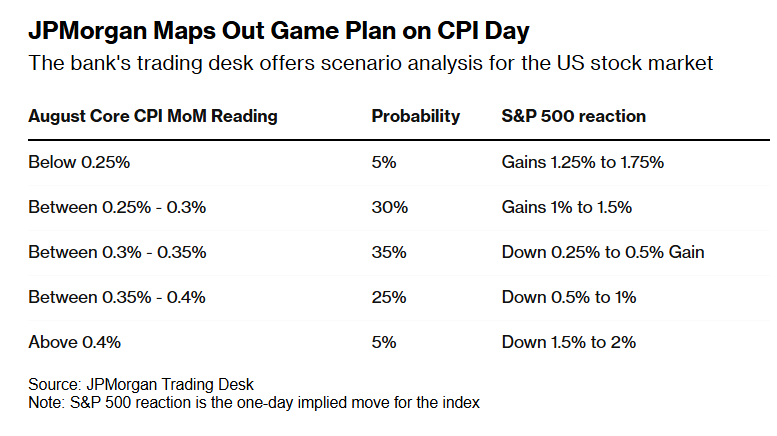

Tylerチームが示した「最も可能性の高いシナリオ」では、コアCPIが前月比0.3%から0.35%上昇し、S&P500指数の変動幅は-0.25%から+0.5%の範囲になる。

Tylerは、コアCPIが前月比0.25%から0.3%上昇した場合、JPMorganのトレーディング部門はS&P500指数が1%から1.5%上昇すると予想している。前月比上昇率が0.25%未満の場合、S&P500指数は1.25%から1.75%反発する可能性がある。コアCPIの前月比上昇率が0.4%を超えた場合、S&P500指数は最大2%下落するが、このシナリオが発生する確率はわずか5%とみている。

JPMorganはCPI発表日に向けたトレーディング戦略を策定

JPMorganはCPI発表日に向けたトレーディング戦略を策定 経済成長が堅調に維持されているため、トレーダーは今後数週間のリスクは低いと考えている。Atlanta FedのGDPNowモデルは、第3四半期の実質GDP年率成長率が3%に達すると示しており、第2四半期の3.3%からはやや低下するものの、依然として比較的強い水準にある。

これが、CBOEボラティリティ指数(VIX)が「トレーダーが懸念し始める」重要な閾値である20を大きく下回っている理由でもある。同時に、Citi米国経済サプライズ指数——経済指標の実際値が予想を上回ったか下回ったかを測るローリング指数——は今年1月以来の最高水準付近にある。

Citi米国経済サプライズ指数は今年1月以来の最高水準付近を推移

Citi米国経済サプライズ指数は今年1月以来の最高水準付近を推移 通常、経済サプライズ指数の上昇は株式市場にとって好材料だ。しかし現在の環境下では、経済がさらにポジティブなサプライズを示せば、FRBの「インフレ抑制」目標が複雑化し、高金利をより長く維持せざるを得なくなる可能性がある。

CitiのKaiserは、「すべては雇用市場次第だ。もしFRBが10月に利下げを行えば、それは雇用データが依然として圧力を受けており、インフレが予想以上に上昇していないことを意味する可能性が高い」と述べている。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Wormhole Labsが「Sunrise」ゲートウェイを発表、MONおよび他の資産をSolanaに導入

Wormhole Labsは、外部資産をSolanaに持ち込むための「標準ルート」となる流動性ゲートウェイ「Sunrise」をローンチしました。このプラットフォームは、明日稼働予定の期待されるMonadブロックチェーンのネイティブトークンであるMONを即時サポートして開始します。この取り組みは、WormholeのNative Token Transfers(NTT)フレームワークに依存しており、JupiterやブロックエクスプローラーOrbなどSolanaのDEX間で流動性を統一します。

Offchain LabsがVitalikのRISC-V提案に異議を唱え、WASMがEthereum L1により適していると主張

Arbitrumの開発者であるOffchain Labsの4人の研究者は、Ethereumの実行レイヤーにRISC-V命令セットアーキテクチャ(ISA)を支持するVitalik Buterinに反論しました。研究者たちは、EthereumのL1スマートコントラクトフォーマット、すなわち「delivery ISA」において、WASMの方が長期的にはRISC-Vよりも優れた選択肢であると主張しています。

Arkham ExchangeがMoonPayと提携し、暗号資産取引へのアクセスを簡素化

Arkham Exchangeは、MoonPayのフィアットから暗号通貨へのサービスを統合し、KYC認証済みのユーザーがクレジットカード、銀行振込、デジタルウォレットを利用して資金を入金できるようになりました。

Hotcoin Research|Fusakaアップグレード間近、Ethereumのロング・ショート攻防分析と展望

本記事では、Ethereumの最近のパフォーマンスを振り返りながら、現在Ethereumが直面している好材料と悪材料を詳細に分析し、年末・来年さらには中長期にわたるEthereumの展望と動向を展望します。一般投資家が霧を晴らしてトレンドを把握し、重要な転換期においてより理性的な判断を下すための一助となることを目指します。