ブラックロックは新たな一歩を踏み出す:ビットコインに続き、従来のETFをブロックチェーンに移行したいと考えている

ビットコインスポットETFの立ち上げ成功に続き、世界的資産運用大手のブラックロックは再びブロックチェーンに注目した。

ブルームバーグによると、ブラックロックは、従来のETFを含む実体資産(RWA)に連動するファンドをブロックチェーンに移行する可能性を検討しているという。このニュースは市場で激しい議論を巻き起こし、「資産トークン化」が再び注目を集めた。

これは単発的な出来事ではありません。フィデリティのトークン化マネー・マーケット・ファンド(FDIT、別名FYOXX)が今週、イーサリアム上でローンチされました。以前はステルスモードでローンチされていましたが、オンドのような機関投資家によって保有され、既に数億ドル規模のオンチェーン資産を生み出しています。ナスダックも、トークン化された証券を自社の取引所で従来の株式と並行して取引することを許可するようSECに申請しました。ウォール街がブロックチェーンの実験を行っていることは明らかです。

ブラックロックの暗号通貨展望:ETFからオンチェーンファンドまで

世界最大の資産運用会社であるブラックロックは、暗号通貨分野で包括的なレイアウトを確立しています。

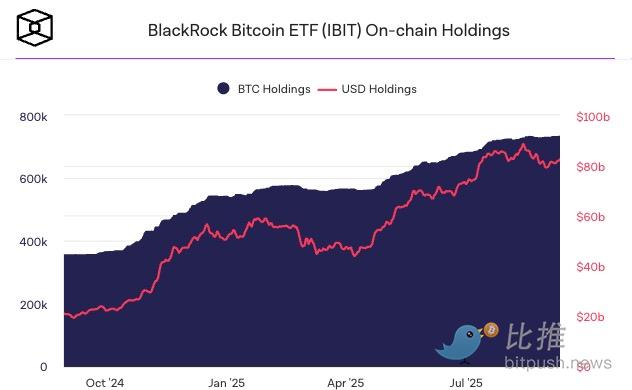

主力商品であるiShares Bitcoin TrustとiShares Ethereum Trustには、それぞれ累計550億ドルと127億ドルの資金が流入し、運用資産は1年以内に100億ドルを超えました。このような成長ペースは、世界のETF開発の歴史において極めて稀なことです。

テーマ別ファンド:iShares Blockchain and Tech ETF は、ブロックチェーンおよび暗号関連のテクノロジー企業の株式バスケットを追跡し、間接的に業界へのエクスポージャーを提供します。

オンチェーンでの試み:2023年に立ち上げられたBUIDLファンド(BlackRock USD Institutional Digital Liquidity Fund)は、規模が10億米ドルを超えた最初のトークン化ファンドとなり、その資産は2025年に20億米ドルを超えました。現在はイーサリアムチェーン上で稼働しています。

CEOのラリー・フィンク氏は、「すべての金融資産は最終的にトークン化される」と繰り返し述べています。彼のビジョンでは、ブロックチェーンは将来の金融市場の基盤となるオペレーティングシステムとなるでしょう。

しかし、ブラックロックのトークン化への取り組みはまだ模索段階にあります。BUIDLの拡大にせよ、従来のETFをブロックチェーン上に移行するにせよ、どちらも規制当局の承認が必要です。現在、米国証券取引委員会(SEC)は明確な枠組みをまだ示しておらず、市場参加者の間ではトークン化の意義と将来性について意見が分かれています。

懐疑論者:従来のETFで十分

懐疑論者:従来のETFで十分

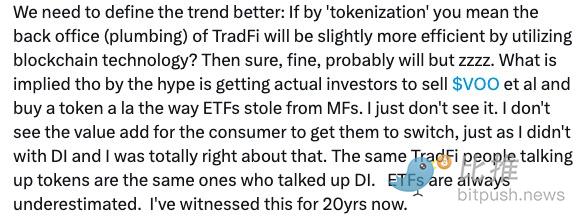

トークン化は最終投資家に付加価値をもたらさないと主張する人もいます。ブルームバーグのETFアナリスト、エリック・バルチュナス氏は、ETFは既に低コストで流動性が高く、参入障壁が低い商品であるため、代替される理由はほとんどないと指摘しています。

さらに、トークン化された株式市場は現時点では非常にニッチな市場です。RWA.xyzのデータによると、オンチェーンでトークン化された米国株(TSLAやAAPLなど)の時価総額は5億ドル未満で、ETF市場の数兆ドル規模をはるかに下回っています。RobinhoodやKrakenといったプラットフォームでトークン化された株式取引が開始されたにもかかわらず、こうした商品は依然として仮想通貨ネイティブの投資家に限定されています。

この見解では、トークン化によってバックエンドの効率性は向上するかもしれないが、投資家の体験にはほとんど影響がなく、ETFが投資信託に取って代わったように再び市場を混乱させる可能性は低いとされています。

制度主義者:「移行計画」

ETF研究の専門家デイブ・ナディグ氏は、現在のETFとトークン化された株式は、既存のシステムに基づく「ラッパーレイヤー」や「移行ソリューション」に近いものであると強調した。

簡単に言うと:

これは真に革命的なことではありません。既存の慣行(株式をトークンに変換するなど)は、実際には伝統的な金融システムを変えるものではありません。単に既存のシステムにレイヤーを追加し、株式を新しいパッケージ(そのパッケージの中核となるトークン)で包み込むだけです。株式自体は依然として伝統的な金融のルールに従って運用されています。

真のトークン化には法改正が必要です。デイブ・ナディグ氏によると、これは資産が従来の証券会社や決済機関に依存するのではなく、ブロックチェーン上で根本的に創造、取引、決済されることを意味します。しかし、この真の変革は、法律の改正と包括的な規制協力なしには決して達成されません。

要するに、「トークン化された株式」に関する現在の話題は、旧来のシステムの表面的な改良に過ぎません。真の金融革命には、法規制の抜本的な見直しが必要です。現行の証券法と決済規則は、オンチェーンへの完全な置き換えを禁じており、SEC(証券取引委員会)はトークン化された証券に関するコンプライアンスの枠組みをまだ定義していません。また、決済機関やカストディアンに依存する従来の金融システムを迅速に置き換えることは困難です。

つまり、大規模な法律改正が行われない限り、トークン化は表面的なものに留まり、財政再建は達成できないということだ。

実践:ETFの境界を広げる

実務家の声は「ユーザーの増加」と「新しい遊び方」に焦点を当てています。オンド・ファイナンスのCEO、イアンデボーデ氏は、トークン化の価値はETFの置き換えではなく、そのユースケースとユーザーベースの拡大にあると強調しました。

アクセス性:地理的な制約、資本勘定規制、あるいは投資障壁などにより、世界中で何億人もの人々がVOOのようなインデックスファンドに直接投資することができません。トークン化により、彼らはオンチェーン上でこれらの資産にアクセスできるようになります。

アクセス性:地理的な制約、資本勘定規制、投資障壁などにより、世界中で数億人がVOOのようなインデックスファンドに直接アクセスできません。トークン化により、これらの資産にオンチェーンでアクセスできるようになります。

使いやすさ: トークン化された ETF は単なる「買い持ち」ではなく、住宅ローン融資、流動性プールへの参加、自動化戦略の設定など、DeFi に参加するためのオンチェーン資産として直接使用することもできます。

このタイプの設計は、フィデリティが立ち上げたオンチェーン型マネー・マーケット・ファンドやクラーケンが提供するトークン化された株式に似ています。これらは元の商品を覆すものではなく、資産の流動性と組み合わせ可能性を高めます。したがって、トークン化はETFの「第二の成長曲線」となり、代替ではなく、拡張となるでしょう。

こうした乖離が広がる中で、ブラックロックの戦略は特に重要です。世界最大の資産運用会社によるこの分野への進出を象徴するものであり、ウォール街と仮想通貨世界の統合のモデルとなる可能性も秘めています。

短期的には、トークン化は1兆ドル規模のETF市場との競争に苦戦するでしょう。しかし、長期的には、より多くの機関投資家が市場に参入し、規制の枠組みが明確になるにつれて、この試みは真に周縁から中核へと移行し、金融市場の根底にあるロジックを変革する可能性さえあります。ブラックロックの動きは、単なる「古いワインを新しいボトルに入れた」ものなのか、それとも「大規模な金融移行」の始まりなのか。答えは、時間の経過とともに明らかになるでしょう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

[新規上場] BitgetがGAIB(GAIB)をイノベーションゾーンとAIゾーンに上場!

Bitget現物マージンに、ALLO/USDT, MET/USDTが追加されました!

BitgetよりL3/USDT, ULTI/USDTのマージン取引サービス停止に関するお知らせ

6の現物取引ペアの上場廃止(2025年11月21日)について