Uniswapの統一化提案とCCAオークションプロトコルの価値を解析

Uniswapの二重変革、価値捕捉と新資産発行

著者|十四君

前書き

最近、業界の熱狂はX402ペイメント分野の台頭やブラックマンデー・チューズデー・ウェンズデー・サーズデー・フライデーのパニック、そしてブルマーケット終盤のプライバシーセクターのローテーションに移っています。

この世界は本当に素晴らしく、またとても騒がしいものです。

今はベアな時期でも良いでしょう。結局、賢い人がよく犯す間違いの一つは「本来存在すべきでないものを一生懸命最適化しようとすること」(from Elon Musk)です。今は冷静になり、過去の成功したプロダクトの素晴らしさを振り返り、競争中のプレイヤーの無駄な動きを見極め、どれが“風に乗った豚”なのか、風が止んだ後にこそ本当の長期的価値が見えてきます。

もし今年の代表的なトレンドは何かと問われれば?

私が最初に挙げるのはDexです。DeFiサマーからすでに4年が経ち、2025年には理念から市場で大きな声量を持つ典型的なプロダクトがいくつも登場しました。この分野の最も不思議なところは、もうやり尽くしたと思われた時、または構図が決まったと思われた時に、細部からダークホースが現れることです。PerpsのHyperliquidがそうですし、Meme botのfomoも同様です。

新しいプラットフォームの挑戦だけでなく、Defiの常緑樹であるUniswapも絶えず革新を続けています。本稿では今週のUniswapの2つの大きな動きを深く解説します。

Uniswapの市場現状

Uniswapは今日までに約4兆ドルの取引量を処理してきました。まさに首席Dexプラットフォームです。

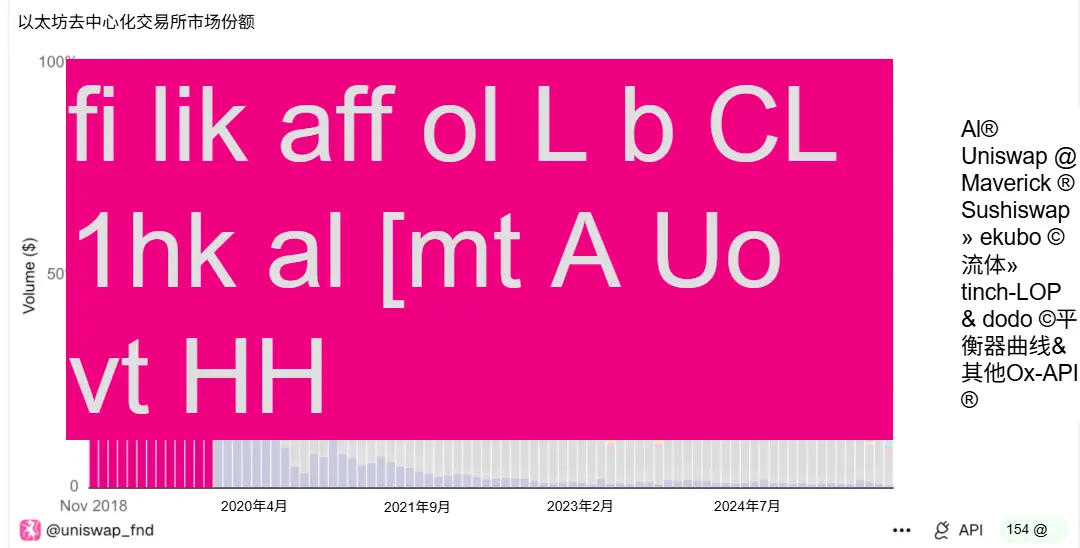

下の図からも分かるように、2025年には新たなチャレンジャーが現れたものの、Ethereumメインネット上では依然として市場の70〜80%を占めています。

最近の2025年10月には約138Bの取引量がありました。月ごとの変動を除いても、平均して60〜100Bの取引量があります。

Ethereum上の各Dexの市場シェア状況

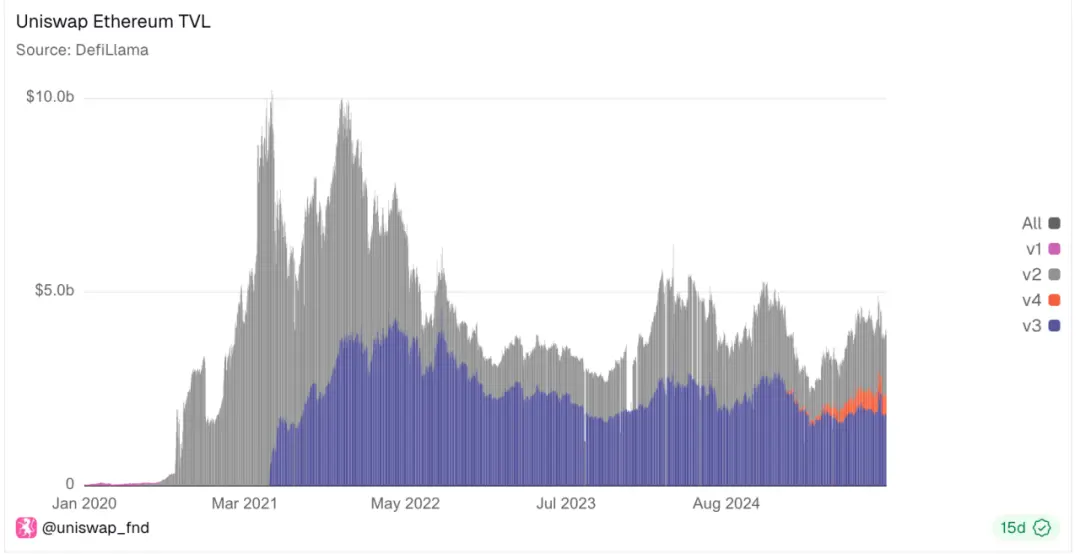

しかし、繁栄の裏ではチャレンジャーも少なくありません。なぜならUniswapのTVLは減少し続けており、これは市場により良いステーキング先があることを意味します。また、Uniswapが次々とリリースするv3、v4は、性能・GAS・LP面で多くの最適化があるものの、結局は縮小する市場を自分で奪い合っている状況です。

Ethereum上のUniswap各バージョンの市場シェア状況

そしてDex市場全体には、Uniswapだけではありません。

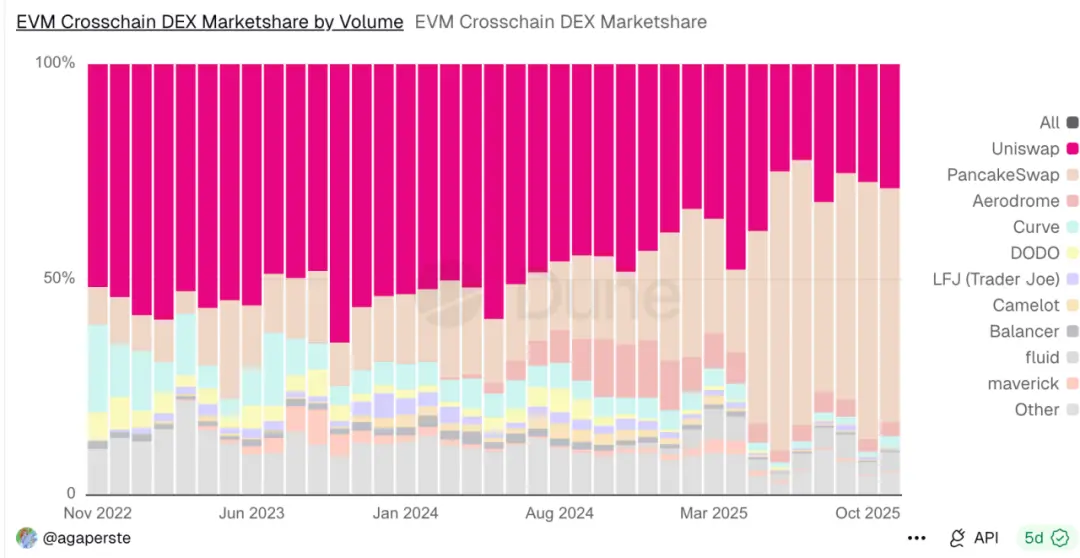

クロスチェーンSwap市場では、UniswapXの実際の効果は競合のPancakeSwapの体験最適化に遠く及ばず、2024年から市場シェアは徐々に奪われています。現在は2〜3割のシェアに過ぎません。

それでもこの市場の潜在力は侮れません。なぜなら月間クロスチェーンswap取引額ではUniswapが依然として約200Bの規模を持っているからです。

EVM系クロスチェーンDex取引量

ここには明らかに多くの問題があります。最も批判されているのはUNIトークン自体のパフォーマンスの悪さです。2021年のピークから現在の状況は目も当てられません。

この時、UNIficationで巻き返すことができるのでしょうか?

UNIfication 新統一化提案

UNIficationは、Uniswap LabsとUniswap Foundationが共同で提案したもので、Uniswapの運営方法を根本的に改革することを目的としています――手数料分配からガバナンス構造、トークンエコノミクスまで。

主な動きは以下の通りです:

プロトコル手数料とUNIバーンの導入:内蔵の「手数料スイッチ」をオンにし、各取引の一部手数料をプロトコルが取得(全てが流動性提供者に渡るのではなく)。プロトコルが取得した手数料はUNIトークンのバーンに使われ、UNIの供給量が永久に減少します。したがって今後Uniswapの利用量とトークンの希少性が直接連動します。

Unichain Sequencer手数料もバーンに使用:Uniswapは現在独自のLayer-2ネットワークUnichainを持っています。Unichain Sequencerが得る手数料(現在の年収約750万ドル)もUNIトークンのバーンメカニズムに使われます。つまりUniswapの各レイヤー(メイン取引所およびL2チェーン)が同じバーンメカニズムに参加し、利用量の増加とともにUNIトークンの希少性も高まります。

プロトコル手数料ディスカウントオークション(PFDA):最大抽出可能価値(MEV)を内部化し、流動性提供者(LP)の収益を向上させる新しい仕組みです。簡単に言えば、トレーダーはオークションで一時的な手数料ディスカウント(短期間プロトコル手数料なしで取引可能)を獲得できます。最高入札(UNIで支払い)はバーンコントラクトに使われます。これにより、本来ボットやバリデータに流れるMEVがUniswapに取り込まれ、UNIのバーンに使われます。

1億枚のUNIトークンバーン(遡及バーン):手数料スイッチオフ期間中にUNI保有者が「逃した」手数料を補うため、トレジャリーから一度に1億枚のUNIトークンをバーンすることを提案しています。これはUNI流通供給量の約16%に相当します。

インターフェース/ウォレット手数料の廃止:Uniswap Labsは公式ウェブアプリ、モバイルウォレット、APIの手数料を廃止します。

Uniswap Labsに年間2,000万UNIの成長予算(四半期ごとに配分)を導入します。

どう理解すべきか?

確かに情報量が多いので、異なる利害関係者の視点から考えてみましょう。

1. LPにとって

明らかに、羊毛は羊から取るものです。例えばUniswap v2バージョンでは、取引手数料が0.30%(全てLPに帰属)から0.25%がLP、0.05%がプロトコルに帰属に調整されます。したがってプロトコル手数料が有効になると、LPの取引ごとの収益は1/6減少します。

この提案にはプロトコル手数料ディスカウントオークション(PFDA)もあり、これは同時にパイを拡大するものです。例えばMEVの一部を内部化し、外部流動性を誘導して一定の手数料を徴収し、全体的に取引量を増やします。

市場ではこの仕組みによりLPの収益が1万ドルの取引ごとに約0.06ドルから0.26ドル増加すると分析されています。LPの利益は通常非常に低いため、これは大きな意味を持ちます。

しかし筆者はそれほど楽観視していません。MEVの収益をLPやユーザーに還元するのは常に大きな課題であり、LPは同時にインパーマネントロスも負担しています。

2. 一般ユーザーにとって

まず、ユーザー手数料は直接下がります。一方でハイエンドユーザーはPFDAメカニズムとオークションを組み合わせて手数料割引券を得ることができます。もう一方でUniswap app経由の手数料が直接廃止されます。

しかしUNIがついにUniswapの成功から利益を得られるようになることは非常に重要です。以前のUNIはガバナンストークンであり、Uniswap自体の取引手数料を分配していませんでした(以前は全てLPに渡っていました)。

さらに、UNI自体がデフレ型でキャッシュフローと密接に関連する資産となり、受動的なガバナンストークンではなくなります。

これは明らかにHyperliquidのガバナンスモデルを参考にしています。ある意味でバーンとバイバックは同じ理屈です。

3. Lab運営にとって

以前はAPPの利用量に応じた追加手数料で従業員に給与を支払っていましたが、今後は2,000万UNIの予算で運営します。現在の市場価格では1.4億ドルのR&D運営予算となり、非常に高額です。

時には、この2,000万UNIのためにこの仕組みを作ったのではと思うほどです。明らかにこれは以前の手数料収入よりはるかに大きい規模です。

さらに、Uniswap LabsとFoundationも統合されます。プロトコル開発を担当するLabsと助成金/ガバナンスを担当するFoundationが統合され、Foundationの大部分のチームメンバーがLabsに加わり、Uniswapの発展に専念する合同チームを結成します。こう見ると、新たな気運が感じられます。

4. この仕組みは長期的に有望か?

今週はブラックスワンが多かったためか、バーンによるバリュエーション上昇はすぐに反落しました。

外部要因を除けば、筆者は短期的な変動は最初の発表で皆がバーンをすぐに理解し成長したものの、バーン自体は長期的価値の源ではないと考えます。

Uniswapは取引量の増加、MEV共有、その他のインセンティブが時間とともに収益減少の影響を相殺できることに期待していますが、LPの収益をどう安定させるのでしょうか?

最初のチャートでも見たように、長期的にUniswapのLPは徐々に離脱する傾向にあります。

同様に競合(いずれもLP向け)は、UNIを運用する場合、通常のトークンを大量に保有する必要があり、ブラックスワン時にはこれらが最も大きな損失となります。これによりLPのインパーマネントロスも拡大します。主流プラットフォームトークンを運用する場合、Ethereumステーキング自体で年率4%の明確なリターンがあり、sol運用では市場やJitoのMEV捕捉とともに8%やそれ以上のリターンが得られ、アルトコインの乱高下を心配する必要がありません。

したがってLPの離脱は最終的に取引深度に影響し、スリッページを増加させ、最終的にはユーザーに損害を与えることになります。

したがって、UNI化はUNIトークン登場以来Uniswap最大の変革です。これはUNIトークンの価値とUniswapの実際のパフォーマンスが直接結びついていなかったという長年の問題を解決します。

長期的に見れば、2025年の分散型取引所(DEX)間の競争は非常に激しく、Uniswapの規模は流動性の変動にも耐えられることを意味します。このタイミングでの導入は合理的ですが、必然的に波乱ももたらします。

CCA(連続清算オークション Continuous Clearing Auction)

これは最近UniswapとAztecが共同で発表した新しいプロトコルCCAで、新しい資産の価格発見と流動性立ち上げ段階専用です。

このオークションプロセスが終了すると、プロジェクトチームは調達した資金とトークンをUniswap v4に導入し、直接セカンダリーマーケットの取引に接続できます。

1. 資産価格決定方式の進化

実際、価格決定は常に大きな課題です。筆者は以前のUniswapXやUniswapV2の仕組み解説でも述べましたが、Uniswapの成功は当時この新資産の価格決定ニーズを捉えたことにあります。

オンチェーンAMMは2つのトークンの数量がx*y=kという公式で、EVMの性能制限下でも迅速に合理的な価格に回帰できる最も簡単な方法です。

しかしこの仕組みは完璧ではなく、スリッページが大きく、MEV攻撃やLPのインパーマネントロスが重要な影響要因です。

したがって、公平な価格発見と公平な初期トークン配布は常にdexプラットフォームの大きな命題です。しかし現在、多くの発行方式は「コミュニティ活動」と偽装した裏取引のように感じられます。インサイダーは確実性を得て、他の人は残り物を得るだけです。

その後、各プラットフォームも新資産の価格決定方法で多くの試みを行いました。例えばチームエアドロップ、ダッチオークション、固定価格販売、LBP、Bonding Curve、Fee mint、公平発射などです。

しかし上記の方式にも欠点があります。例えば:

固定価格販売は価格設定ミスや優先権争いを招き、流動性不足や不安定をもたらします。

ダッチオークションは時間ゲームを生み出し、プロの参加者が本当の参加者より有利になります。

一度きりのオークションは需要を下げ、しばしば最後の瞬間に買い漁りが発生します。

各種Curveはパス依存性があり、人為的操作を受けやすいです。

2. CCAの設計理念

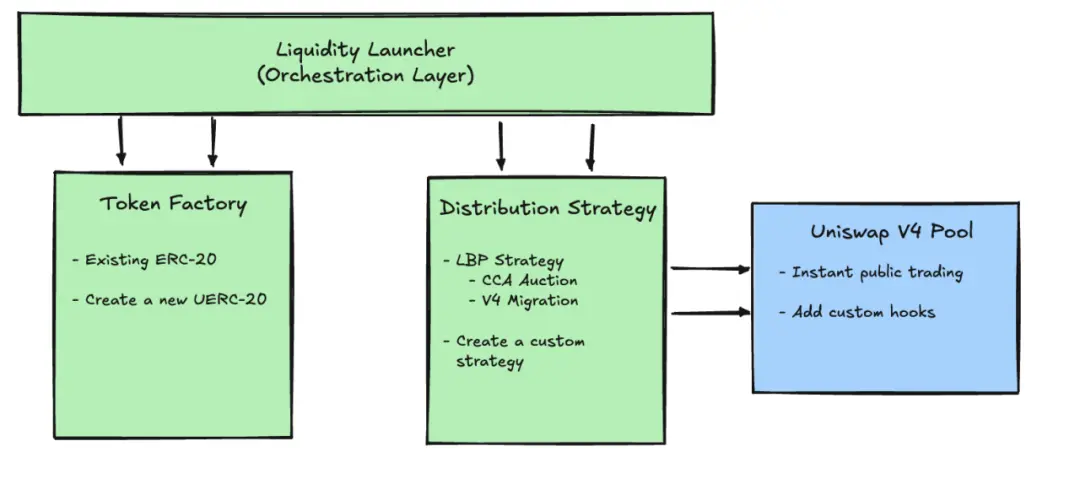

本質的に、CCAはUniswap v4とは独立したプロトコルで、完全な発行と価格決定フレームワークです。しかしUniswap v4のhooksメカニズムを利用してAMMコアと連携します。発行ワークフロー全体では下図のCCA Auctionモジュールです。

これは設定可能なオークションフレームワークで、全てオンチェーンで行われます(この点はuniswapXより優れています)。5つの段階は設定段階→入札段階→分配段階→清算段階→注入段階です。

設定段階:オークション主催者がオンチェーンでルールを設定します。例えば開始・終了時間、オークションをいくつの「ラウンド」または時間帯に分けるか、各時間帯で何%のトークンをリリースするか、最低価格(floor price)、さらにホワイトリスト/ID認証の要否、オークション終了後の流動性のUniswap v4への導入方法などです。

入札段階:オークション期間中、参加者はいつでも入札できます。各入札には投入資金額と受け入れ可能な最高単価の2つのパラメータがあります。

分配段階:システムは1つの入札を残りの各「リリース期」に分配します。したがって、早く入札するほど多くの期間に参加でき、より多くのラウンドで清算に参加するチャンスがあります。

清算段階:各ラウンドでシステムはそのラウンドの全ての有効な入札を集計し、リリースするトークンを全て売り切れる価格を統一ルールで決定し、それがそのラウンドの最終取引価格となります。

注入段階:全てのオークションが終了した後、参加者は獲得したトークンと未約定分の資金を受け取ることができ、プロトコルは事前に決められた戦略に従い、調達した資産とプロジェクト側が用意したもう一方の資産をUniswap v4に注入し、正式にセカンダリーマーケットの流動性プールを開始します。

3. どう理解するか

要するに、一度きりのオークションを複数回に分け、オークション中の駆け引きを分散させることで、以前の一度きりのオークションで最後の1秒(ブロックが出る直前)に大量の取引が集中し、オークションがブラックボックス化する問題を解決します。

しかし、これで十分でしょうか?

明らかに、複雑さは多くの新トークンがこのプラットフォームで発行されることを躊躇させます。また効率も低下します。客観的に言えば、UniswapはXバージョン以降、オークションロジックはあまり成功しておらず、多くのDefiプロトコルが複雑さをユーザーに押し付けています。

筆者は、この仕組みがUniswapV1のように200行のコードで新トークン発行価格決定の歴史を変えた成功を再現するのは難しいと考えます。またV4バージョンに依存しているため、その発展も上記データから分かるように主流のV2V3とは5倍の差があります。

資産成長と価値発見について

資産成長については、前述は初期価格決定プラットフォームでしたが、中大型成長段階の価格決定ロジックについても補足したいと思います。

金融デリバティブ取引、特にパーペチュアルプラットフォームは、全ての取引チェーンの中で最も収益性が高いです。

多くの人はこれにまず注目しますが、実はPerpsが中規模資産の価格決定を助けることこそが本質的な価値です。

特に小さな資産はuniswapやmemeプラットフォームに上場できますが、中小型資産に成長した時はBNのアルファプラットフォームや他の中小CEXに上場できます。しかし客観的に言えば、2025年以前は中型から大型資産に成長する際、分散型視点での価格決定プラットフォームが不足していました。

この空白期には市場の誤判断が生じやすく、資産が取引所に上場した後、投資家が一気に退出する光景がよく見られます。

まずPerpsは先物であり、市場で価格決定を行うには資産をそこに置く必要があり、流動性が市場にロックされます。これは資産にとって不利です。

また、あまりに小さな資産の場合、マーケットメイカーにコインを貸して運用しても、協力がうまくいかず、小コインが消えることがよくあります。マーケットメイカーと一緒に価格を吊り上げ、公式が売り抜けたり、公式が買い増し時に価格を吊り上げたりします。

このようなマーケットメイカーの影響で小コインは成長できず、中型コイン段階では流動性をそこに置かなければ高い深度が得られません。プロジェクト側のコストも高くなり、LPの収益も不安定で明確ではありません。ボラティリティの高いコインは長期保有を嫌がられます。

このように見ると、パーペチュアルプラットフォームは先物であり、実際に何かをデリバリーする必要がなく、価格があると認識されれば良いので、中型資産の価格決定プラットフォームとして非常に優れています。

最近はブル・ベアの転換期で、筆者も2つのサイクルを経験しました。客観的に言えば、ブル・ベアは絶えず変化し、長く生き残るものは必ず長期的な需要を捉えたプラットフォームです。

原文リンク

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Revolutは、暗号通貨決済の主要なインフラとしてPolygonを統合しました。

暗号資産インキュベーターObexが3,700万ドルを調達。

Vitalik「悪事を働けない」ロードマップ:Ethereumのストーリーにおけるプライバシーの新たな位置付け

市場がまだ「プライバシーコイン」の価格変動を追いかけている間に、VitalikはすでにプライバシーをEthereumの今後10年間の技術とガバナンスのリストに組み込んでいる。

年利回り6%?Aave Appがコンシューマーファイナンスに参入

0.5%未満の低金利時代において、Aave Appは6%を一般の人々の手元に届けることを目指しています。