Panahon ng Pagbaba ng Interest Rate at Pagbabago ng Likido: Paano Iposisyon ang Risk Assets upang Salubungin ang "Roaring Twenties"?

Ang mataas na volatility na dulot ng pagtaas ng presyo, kasama ng bullish na kwento, ay magpapalakas ng kumpiyansa sa merkado, magpapalawak ng risk appetite, at sa huli ay magdudulot ng kasiglahan.

May-akda: Luca

Pagsasalin: Tim, PANews

Rurok ng Pagtaas → Pag-urong → Ang Umaalulong na Dekada Bente

Tala: Ang "Umaalulong na Dekada Bente" ay tumutukoy sa phenomenon ng pag-unlad ng lipunan at kultura sa Europa at Amerika noong 1920s, lalo na sa larangan ng musika at popular na kultura.

Pananaw sa Merkado sa mga Susunod na Buwan

Una, pahintulutan ninyo akong ipakilala ang aking sarili at ang aking mga karanasan.

Noong Agosto 5, 2024, Setyembre 2024, at Abril 2025, ang mga sandaling ito ng matinding pagbagsak ay sumubok sa aking paniniwala, ngunit patuloy akong nag-iipon ng posisyon upang salubungin ang mas mataas na presyo.

Bakit? Dahil alam kong ang bull market na ito ay magtatapos sa isang napakalaking "blow-off top", isang rurok na magdudulot ng FOMO sa lahat bago pa man dumating ang aktuwal na tuktok.

Ang buong balangkas ng aking pagsusuri ay umiikot sa emosyonal na pagbaligtad, ibig sabihin ay mula sa kawalang-katiyakan at pagkabalisa patungo sa matinding kasabikan.

Alam na alam ng mga crypto market maker kung paano samantalahin ang emosyon ng mga retail investor.

Ang mataas na volatility na dulot ng pagtaas ng presyo, kasabay ng bullish na naratibo, ay nagtutulak ng kumpiyansa sa merkado, nagpapalawak ng risk appetite, at sa huli ay nagdudulot ng matinding kasabikan.

Naniniwala akong ito mismo ang paraan kung paano gagamitin ng mga market maker ang bull market sa mga susunod na linggo o buwan upang ipamahagi ang kanilang mga posisyon.

Isang malinaw na halimbawa ng pagtingin ng mga market maker sa mga retail investor bilang kabilang panig ay maaaring balikan noong simula ng 2025.

Noon, sa pamamagitan ng on-chain data at galaw ng presyo, nasubaybayan namin ang mga liquidity trap, at maraming palatandaan ang nagpakita na ang mga market maker ay naghahanda para sa mas malaking galaw.

Kahit na karamihan ay naniniwala na tapos na ang rally, ipinakita ng aming pagsusuri na ito ay simula pa lamang.

Noon, hayagan kong sinabi na ang aking cash position ay pinakamababa mula noong bear market low ng 2022, dahil naniniwala akong ito ay isang napakagandang pagkakataon para bumili, at napatunayan nga ito.

Pagkatapos, ang BTC at ang buong merkado ay nag-bottom na, iniisip mo siguro na ang mga liquidity trap at market manipulation ay mawawala na?

Ngunit ang reversal ng BTC sa pagkakataong ito ay kakaiba, walang makabuluhang pullback na nangyari, bagkus mula simula ng Abril hanggang katapusan ng Mayo ay halos tuwid ang pagtaas patungo sa all-time high.

Sa daan, nakita lang natin ang simpleng mga shakeout. Ang market behavior na ito ay may iisang layunin: magdulot ng FOMO sa mga nagbenta sa ilalim at hanapin nila ang pagkakataong makabalik.

Bawat panandaliang paghinto sa candlestick chart ay itinuturing na "pagsubok ng resistance".

Nang sa wakas ay dumating ang unang malawakang pullback, karamihan sa mga kalahok sa merkado ay nanatili sa bearish na pag-iisip at nagsimulang aktibong maghanap ng mga patunay.

At gaya ng inaasahan, dumating ang mga "tiyak" na balita:

- Paglala ng geopolitical tensions

- Karaniwang kahinaan tuwing ikatlong quarter

- Kahawig na galaw noong 2021

- Kahawig na galaw noong 2023

Nagpatibay ito sa paniniwala ng marami na papasok ang merkado sa mahabang panahon ng consolidation, kaya bago pa man ang panibagong all-time high rally, marami ang nag-hedge.

"Sige, Luca, pero ano ang koneksyon ng lahat ng ito?" maaaring itanong mo.

Sa tingin ko, kailangan muna nating maunawaan kung paano tayo nakarating sa kasalukuyang kalagayan upang maintindihan ang susunod na trend. Unti-unting ipinapakita ng merkado ang mga pattern nito sa mahabang panahon, at ang lahat ng ating naranasan hanggang ngayon ay siyang pangunahing batayan sa pag-predict ng hinaharap.

Naniniwala akong lahat ng liquidity traps, consolidation phases, at bearish sentiment ay may mahalagang papel at patuloy na magkakaroon ng papel, na magkakasamang nagtutulak sa atin patungo sa emosyonal na pagbaligtad sa cycle top.

Muli, kung ang emosyonal na pagbaligtad ay mula sa kawalang-katiyakan patungo sa matinding kasabikan, kailangang likhain muna ng mga market maker ang kabaligtarang kondisyon.

Kailangan nilang dalhin ang karamihan sa bearish at panic mode sa low liquidity environment, bago itulak pataas ang presyo, na siyang maghahanda ng entablado para sa distribution.

Ngayon, ano ang dapat nating asahan?

Mula sa teknikal na pananaw, naniniwala akong sa mga susunod na araw, ang pinaka-malamang na mangyari sa BTC ay ang paghahanap ng bottom sa pagitan ng high ng Nobyembre hanggang Disyembre 2024, na nagbibigay ng risk-reward ratio na pabor sa mga buyer sa mid- to short-term.

Ayon sa aking estratehiya, unti-unti kong inilipat ang pondo mula sa bitcoin at mga overvalued na altcoin pabalik sa altcoins.

Mula sa naratibo at emosyonal na pananaw, na palagi kong isinasaalang-alang, ang ganitong pagsusuri ay lubos na makatwiran.

Ipinapaniwala nito sa merkado na malapit na ang malaking pullback, at lalo pang pinapalakas ng "mahinang Setyembre" na pattern ang ganitong expectation, na inaasahan kong magdo-domina sa market sentiment sa mga susunod na araw.

Maaaring mag-udyok ito sa maraming trader na mag-hedge o mag-short bago ang susunod na malaking rebound, kaya sa tingin ko napaka-makatwiran ng kasalukuyang market structure at nananatili akong bullish sa mid-term.

"Sige, Luca, naiintindihan ko na ang konsepto ng 'emosyonal na pagbaligtad', na sa esensya ay tumutukoy sa price volatility na nagdudulot ng polarization ng emosyon at nagti-trigger ng reversal, pero paano ito nakakaapekto sa distribution phase at cycle top?" maaaring itanong mo.

Dito pumapasok ang certainty bias. Natural na naghahanap ang mga investor ng naratibo na sumusuporta sa kanilang pananaw at binabalewala ang ebidensiyang salungat dito, lalo na kapag may volatility sa merkado.

Iyan mismo ang nakita natin noong huling bahagi ng Hunyo mula sa mga bear, na kumbinsidong papasok na tayo sa matagal na consolidation phase, ngunit binalewala ang dalawang mahalagang katotohanan: nasa post-halving year tayo at nananatiling buo ang bullish market structure.

Dito pumapasok ang macro policy: pagtatapos ng quantitative tightening, pag-shift sa rate cuts, at posibilidad ng soft landing ng ekonomiya.

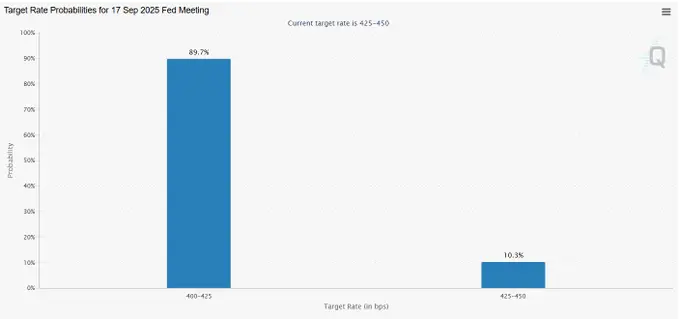

Una, kung titingnan natin ang FedWatch tool ng CME, kasalukuyang ipinapakita nito na nasa 90% ang posibilidad ng rate cut sa Setyembre.

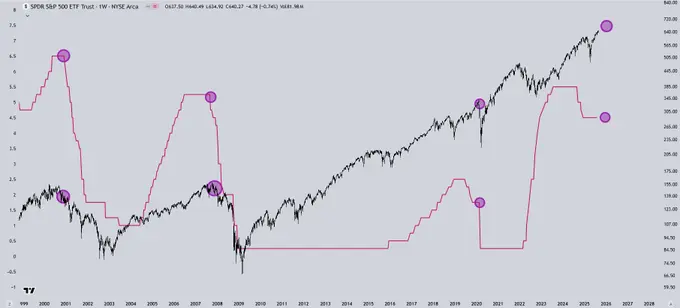

Sa pagbalik-tanaw sa halos 30 taon ng price action ng S&P 500, malinaw ang pattern: sa tuwing huling tatlong beses na itinigil ng Federal Reserve ang quantitative tightening at nagsimulang mag-cut ng rates, sumunod dito ang recession at malaking market crash.

Ang pattern na ito ay nangyari 100% ng panahon sa nakalipas na 30 taon.

Ito ay dahil hindi kailanman gumagawa ng hakbang ang Federal Reserve nang walang dahilan, maging ito man ay pagtaas ng rates upang pigilan ang runaway inflation, o pag-cut ng rates upang pasiglahin ang mahina na ekonomiya, ang interbensyon ng Fed ay nangangahulugan ng iisang bagay: hindi na sustainable ang kasalukuyang takbo ng ekonomiya at kailangang baguhin.

Isang napakapaniwalaang chart dito ay ang IWM/SPX ratio.

Ipinapakita nito ang performance ng small-cap stocks kumpara sa tradisyonal na S&P 500 stocks sa mga nakaraang taon, na sa esensya ay sumasalamin sa performance ng risk assets kumpara sa mas ligtas at mas mature na assets.

Mula noong 2021 nang simulan ng Federal Reserve ang pag-phase out ng quantitative easing, patuloy na underperform ang IWM (Russell 2000 Index) kumpara sa SPX (S&P 500 Index), at naniniwala akong may makatwirang dahilan dito, na pangunahing dulot ng dalawang salik:

Kailangan ng small-cap stocks ng murang kapital:

- Nakadepende ang kanilang business model sa agresibong expansion, na nangangailangan ng murang financing. Dahil mataas ang interest rates, nananatiling mahal ang capital, kaya maraming kumpanya ang napipilitang mag-dilute ng equity para mabuhay, at ang price action ng stocks ay sumasalamin dito.

Pagbagsak ng risk appetite:

- Karamihan sa small-cap stocks ay nasa early stage pa o hindi pa kumikita. Sa environment ng mataas na interest rates at kawalang-katiyakan, ayaw ng mga investor na magbukas ng risk exposure. Mas gusto nila ang relative safety ng large-cap at mega-cap tech stocks.

- Iyan ang dahilan kung bakit underperform ang small-cap stocks kumpara sa S&P 500 sa mga nakaraang taon.

Ngunit ang nakakatuwa: sa tingin ko ay papalapit na tayo sa turning point.

- Naghahanda ang Federal Reserve na tapusin ang quantitative tightening at unti-unting bumalik sa stimulus.

- Kung mangyari ito, maaaring ito ang macro catalyst na magpapabaligtad sa downtrend ng small-cap stocks at tunay na magpapabalik ng capital sa risk assets.

Sinusuportahan din ng pinakabagong macroeconomic data ang environment na ito, pati na rin ang posibilidad ng soft landing ng ekonomiya sa mga susunod na linggo o buwan.

Ang GDP ay tumaas ng 3.3% year-on-year, habang ang data ng unang quarter ay na-revise pababa. Ang personal income ay tumaas ng 0.4% month-on-month, at ang personal spending ay tumaas ng 0.5% month-on-month.

Sa tingin ko, mahalaga ang dalawang numerong ito dahil ipinapakita nila kung gaano pa karami ang "gasolina" ng consumer.

Ipinapakita ng income growth na tumataas ang household income, habang ang spending growth ay nagsasabi kung magkano ang aktuwal na pumapasok sa ekonomiya.

Sa tingin ko, mukhang healthy ang economic balance sa puntong ito, tumataas ang kita, at patuloy pa ring gumagastos ang consumer, na sumusuporta sa paglago.

Ano ang epekto nito sa tradisyonal na stock market at S&P 500?

Sa pagbalik-tanaw mula Oktubre hanggang Disyembre 2024, nasaksihan natin ang blow-off top ng risk assets, at ang kasunod na distribution ay nagpalala ng sell-off sa simula ng 2025.

Sa tingin ko, naghahanda tayo ngayon para sa katulad na sitwasyon, ngunit mas malaki ang saklaw. Ang paparating na rate cuts, tumitinding risk appetite, at mga usapan tungkol sa pagtatapos ng quantitative tightening at pagdagdag ng bagong liquidity ay patuloy na nagtutulak ng buying.

Sa pananaw ko, hindi ito simula ng isang sustainable uptrend. Sa halip, isa itong panibagong distribution phase, na inaasahan kong magbubunga ng mas malaking ultimate top, at pagkatapos ay papasok ang merkado sa bear cycle.

Gayunpaman, naniniwala akong may upside pa rin sa mid-term.

Sa tingin ko, sa mga susunod na linggo, papasok tayo sa isang risk-on market environment. Malamang na itutulak nito ang FOMO sa rurok, na magbibigay ng perpektong timing para sa mga market maker na mag-distribute ng kanilang mga posisyon.

Mahalagang tandaan na ang distribution phase ay kadalasang nangyayari pagkatapos ng pag-init ng risk appetite, na kadalasang pinapagana ng bullish sentiment. Sa mid-term, ang dinamikong ito ay patuloy na susuporta sa risk assets.

Dahil inaasahan ko ang volatility sa merkado at ang posibilidad na ma-liquidate ang mga latecomer na naghabol ng rally, nananatili akong may malaking cash position. Sa mga nakaraang araw, unti-unti akong nagre-rebuild ng risk positions bilang paghahanda sa susunod na rally.

Para sa akin, ang paghawak ng cash ay nangangahulugan ng flexibility: kapag may bearish na signal, maaari akong mag-hedge upang bawasan ang short-term downside risk; kapag may magandang risk-reward opportunity, maaari kong ayusin agad ang portfolio.

Kasabay nito, naghahanda rin ako para sa kabilang direksyon ng cycle. Habang mas lumalalim tayo sa phase na ito, plano kong unti-unting ilipat ang pondo mula sa risk assets patungo sa mas defensive sectors tulad ng consumer staples, healthcare, at government bonds. Dahil palaging hinahabol ng merkado ang growth at momentum, underperforming ang mga sektor na ito.

Sa hinaharap, tinatarget ko ang S&P 500 sa bandang 6500 hanggang 6700 points, pagkatapos nito ay papasok ang merkado sa matagalang distribution phase at sa huli ay recession.

Pagkatapos nito, balak kong i-diversify ang portfolio hanggang sa magkaroon ng malaking pullback at makatawid sa bear market.

Magbibigay ito sa akin ng pagkakataon na muling pumasok sa mas mababang antas, maghanda para sa susunod na quantitative easing cycle, kung saan naniniwala akong muling magpe-perform nang mahusay ang stocks at high-risk assets.

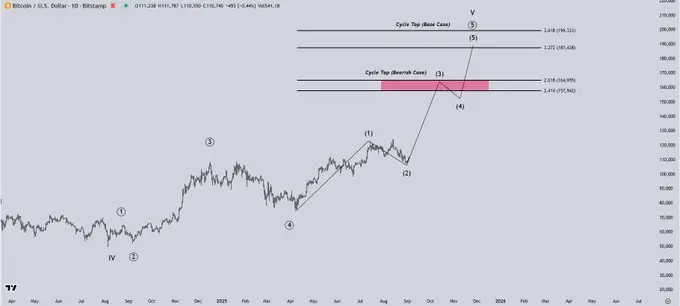

Para sa BTC, ang pangunahing assumption ko ngayon ay ang cycle high sa round na ito ay nasa bandang $190,000 bago magsimula ang bear market.

Nakikita ko rin ang isang bearish scenario kung saan ang bitcoin ay mag-top out malapit sa $150,000.

Mayroon ding bullish scenario, ang tinatawag na "supercycle", ngunit hindi ko muna ito isinasaalang-alang.

Sa tingin ko, mas malamang na lumitaw ang ganitong naratibo sa pinakamatinding yugto ng market top, at hindi batay sa kasalukuyang realidad.

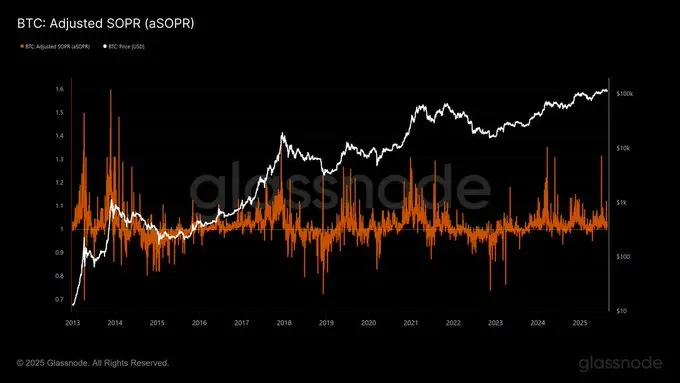

Sa pagtingin sa isang mahalagang GlassNode indicator, ang adjusted SOPR (aSOPR), na sumusukat sa dami ng bitcoin na ibinebenta nang may kita, naniniwala akong nagbibigay ito ng mahalagang insight tungkol sa yugto ng cycle.

Noong mga nakaraang cycle top, karaniwan nating nakikita ang maraming spike sa indicator na ito, na kadalasang nangangahulugan ng malawakang distribution. Sa ngayon, isang malaking spike pa lang ang nakita natin.

Isa sa mga dahilan kung bakit naniniwala akong magpe-perform nang mahusay ang altcoins ay dahil karaniwan itong nangyayari kapag hindi pa fully distributed ang bitcoin.

Ang huling beses na nakita nating maraming malalakas na galaw sa aSOPR ay noong Marso 2024, kasagsagan ng altcoin mania, kung saan maraming altcoins ang nag-top out sa cycle.

Naniniwala ako na kapag muli nating nakita ang ilang spike na ganito, mas magiging pabor sa altcoins ang risk-reward structure, at ito rin ay senyales na ang bitcoin at ang buong crypto market ay papalapit na sa cycle top.

Ito ang isa sa mga key indicator na tututukan ko nang mabuti.

Kaya, saan papasok ang konsepto ng "Umaalulong na Dekada Bente" sa lahat ng ito?

Sa tingin ko, napakahalaga ng macroeconomic backdrop. Papunta tayo sa high inflation environment, at naghahanda ang Federal Reserve na mag-shift mula quantitative tightening patungo sa quantitative easing.

Ang backdrop na ito ay kapansin-pansing kahawig ng 1920s, isang dekada na pinangunahan din ng runaway inflation at productivity boom na dulot ng industrial revolution.

Ngayon, ang driving force ay ang artificial intelligence revolution.

Bilang isang entrepreneur, masasabi ko: tunay na binago ng AI ang lahat.

Ang trabahong dating nangangailangan ng dose-dosenang tao, ngayon ay kayang gawin ng maliit na grupo na marunong gumamit ng AI nang mahusay.

Mula sa historical na pananaw, ang pagtaas ng productivity ay nagtutulak ng mabilis na paglago ng ekonomiya. Kapag isinama mo pa ang high inflation, murang credit, at abundant liquidity, makikita mo ang buong larawan.

Ang mga susunod na taon ay magiging kamangha-mangha para sa stock market at iba pang risk assets, ngunit naniniwala rin akong magdudulot ito ng pinakamalaking wealth gap sa kasaysayan.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.