Ang "Escape Plan" ng Bitcoin

Pinagmulan: The DeFi Report

Orihinal na Pamagat: Totoo ba na ang BTC ay "nahuhuli" sa Global Liquidity?

Pagsasalin at Pag-aayos: BitpushNews

Totoo ba na ang Bitcoin ay “nahuhuli” sa global liquidity?

Kumusta mga mambabasa.

Maaari nating gamitin ang maraming mga kasangkapan at balangkas upang maunawaan ang galaw ng presyo ng Bitcoin. Halimbawa, MV = PQ, stock-to-flow model, ratio ng network value sa transaction volume, network value at Metcalfe's Law, realized price at MVRV ratio, production cost, at marami pang ibang mga indicator.

Gayunpaman, sa panahon ng bull market, lahat ay nauuwi sa kondisyon ng liquidity.

Sa ulat na ito, titingnan natin ang relasyon ng Bitcoin at global liquidity.

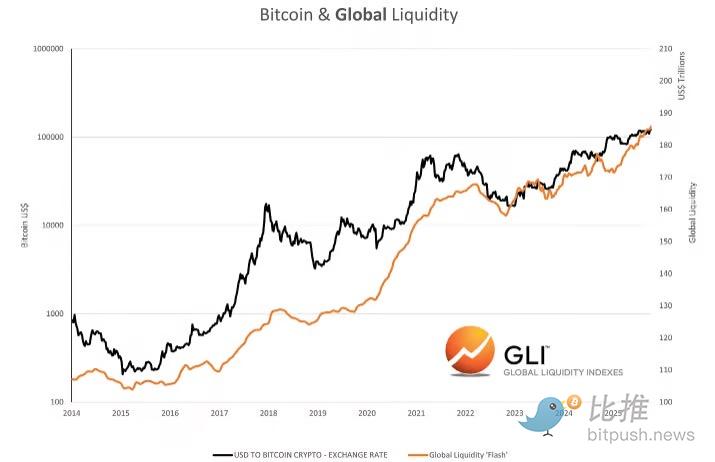

Bitcoin at Global Liquidity

Pinagmulan ng datos: Global Liquidity Indexes

Ayon sa Global Liquidity Indexes: “Ipinapakita ng historical data na ang pagbabago sa liquidity ay kadalasang nauuna sa pagbabago ng presyo ng risk assets, na may lag na humigit-kumulang tatlong buwan. Partikular, ang pagtaas ng global liquidity ay kadalasang sinasamahan ng positibong performance ng risk assets, habang ang pagbaba ng liquidity ay kadalasang nagbabadya ng mahinang galaw ng presyo.”

Dagdag pa rito, ayon kay Raoul Pal ng Global Macro Investor, ang global liquidity ay nagpapaliwanag ng 90% ng galaw ng presyo ng Bitcoin.

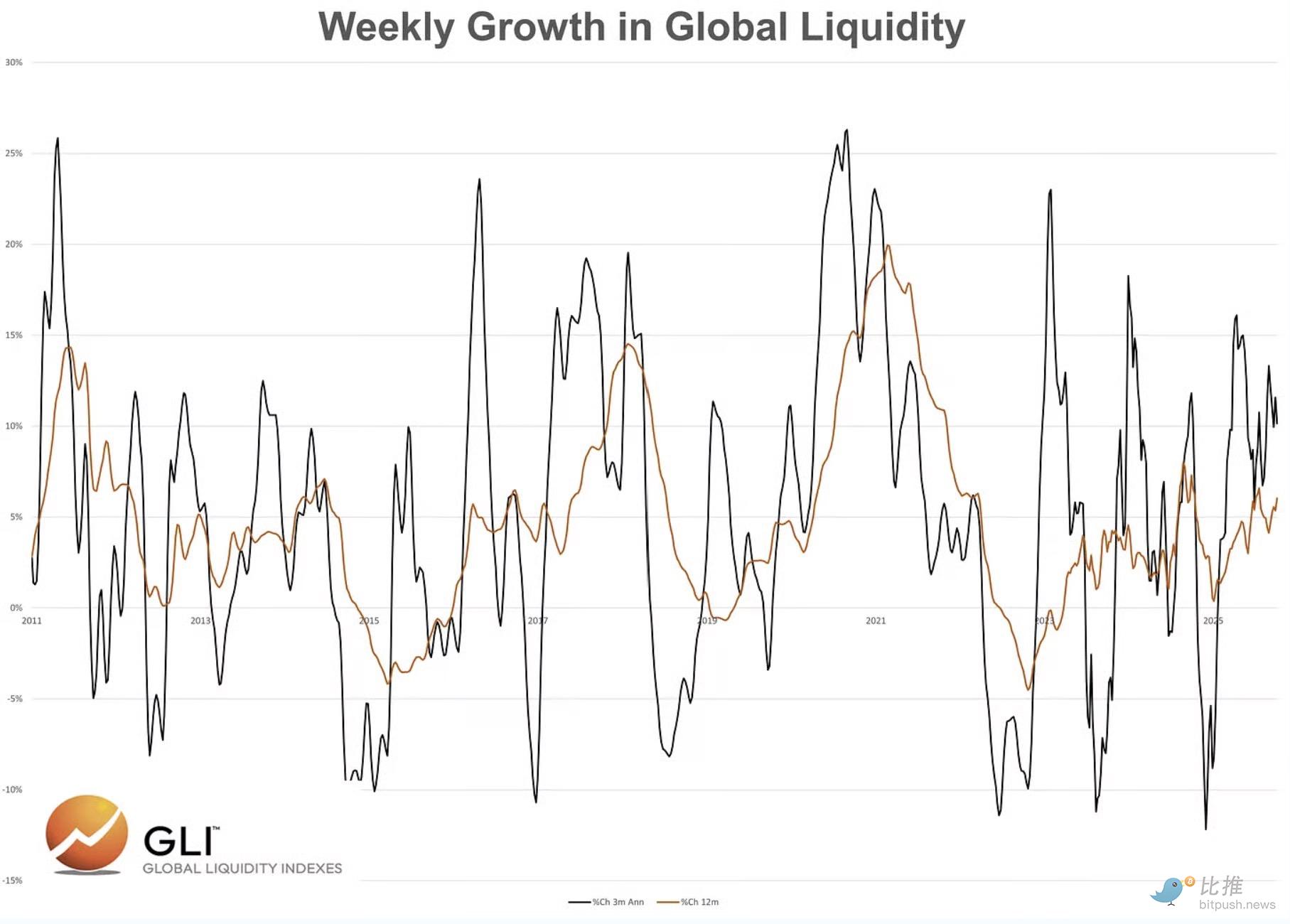

Ano ang nakikita natin ngayon?

Pinagmulan ng datos: Global Liquidity Indexes

-

Ang annualized growth rate sa loob ng tatlong buwan ay kasalukuyang 10.2%

-

Ang annual growth rate ay kasalukuyang 6%

Siyempre, hindi ba't nangangahulugan ito na dapat magpatuloy ang pagtaas ng Bitcoin, tama ba?

Ang datos/narrative ay maaaring magdala sa ganitong konklusyon. Gayunpaman, sa nakaraang dalawang cycle, ang global liquidity ay patuloy na lumalawak kahit pagkatapos maabot ng Bitcoin ang tuktok nito…

Pinagmulan ng datos: Global Liquidity Indexes

Salungat ito sa narrative na palaging sinasabi sa atin. Na ang Bitcoin ay nahuhuli sa liquidity.

Mag-pause muna tayo dito.

At magtanong ng simpleng tanong: Bakit nga ba mahuhuli ang Bitcoin sa kondisyon ng liquidity?

Pagkatapos ng lahat, ang market ay forward-looking. At dahil ang Bitcoin ay 24/7 na nagpepresyo ng impormasyon sa global market, bakit ito mahuhuli sa mga pangunahing variable na nauugnay sa presyo na nauunawaan ng mga kalahok sa market?

Sa kabaligtaran, naniniwala kami na ang Bitcoin ay nauuna sa global liquidity—lalo na sa tuktok ng market cycle.

Bakit?

Naniniwala kami na ang market ay nagre-react nang maaga sa paghigpit ng kondisyon ng liquidity. Inaamoy na nito kung ano ang susunod na mangyayari.

Ngunit sa ilalim ng market (bear market), kadalasan ang global liquidity ang nauuna.

Bakit?

Sa bear market, ang market ay may tendensiyang maghintay ng “all clear” signal mula sa monetary at fiscal authorities.

Pansinin na hindi pa namin ito napatunayan nang kwantitatibo (wala pa kaming raw data sa ngayon). Ngunit maaari naming ipaliwanag ang aming pananaw sa pamamagitan ng pag-aaral ng mga chart.

Ngayon. Kung ipagpapalagay natin na ang global liquidity ay muling magpapatuloy sa paglawak kahit pagkatapos maabot ng Bitcoin ang tuktok, ang aming gawain ay tukuyin ang catalyst na magdudulot ng pagbaba ng kondisyon ng global liquidity.

Sa nakaraang cycle, ang catalyst ay inflation at ang katotohanang kailangang magtaas ng rate ang Federal Reserve nang mabilis. Ito ang dahilan kung bakit “maagang nag-react” ang market noong Nobyembre 2021. Sa kasong ito, ang liquidity contraction ay pinapatakbo ng central bank (monetary policy).

Ano ang posibleng catalyst ngayon?

Sa cycle na ito, ang pressure ng paghigpit ay maaaring hindi mula sa Federal Reserve (inaasahang magbababa ng rate sa Oktubre at Disyembre), kundi mula sa fiscal policy.

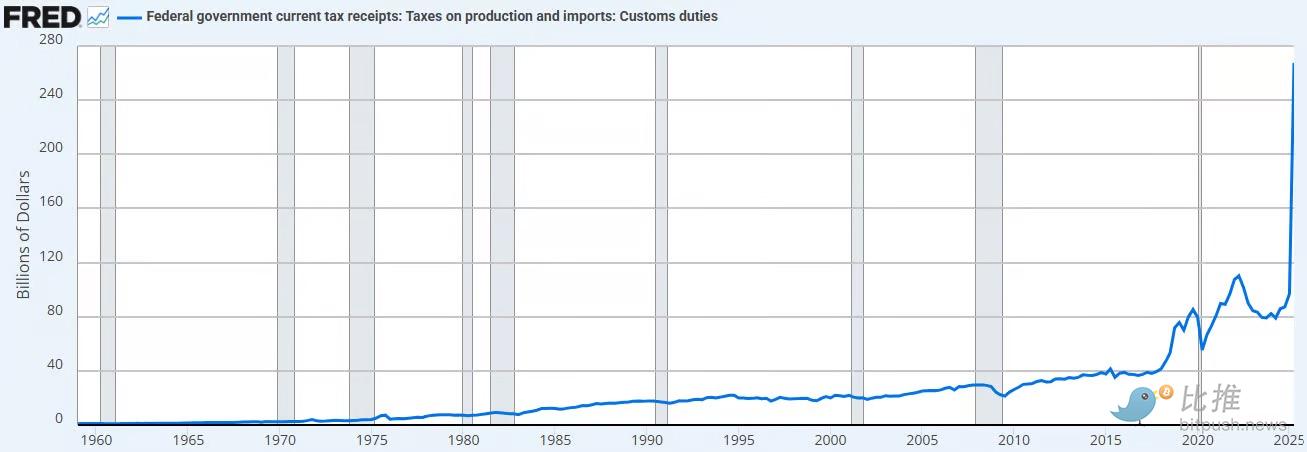

Inaasahang Fiscal Impact: Tariffs + BBB Spending Cuts

1. Inaasahang kita mula sa tariffs: $380 bilyon kada taon (ipagpalagay na 13% tariff rate). Makikita natin sa ibaba ang epekto nito hanggang ngayon.

Pinagmulan ng datos: FRED

Ito ay kumukuha ng liquidity mula sa pribadong sektor (ekonomiya) at ibinabalik ito sa kaban ng pampublikong sektor.

Naniniwala kami na ito ay deflationary, kahit hindi pa man ito disinflationary.

2. Spending cuts. Inaasahan ng Congressional Budget Office na magbabawas ng $1.2 – $1.3 trilyon sa paggasta sa susunod na sampung taon (Medicaid reform, pagbawas ng SNAP assistance, atbp.).

Ito ay katumbas ng posibleng $125 bilyon na pagbawas ng paggasta kada taon.

Kapag pinagsama mo ito sa kita mula sa tariffs, makakakuha tayo ng kabuuang fiscal tightening na $505 bilyon kada taon.

Ito ay katumbas ng 1.7% ng GDP.

Ngayon. Sa 2026, magkakaroon din tayo ng epektibong tax cut para sa mga negosyo. Tip exemption. At $35 bilyon kada taon na bagong paggasta (infrastructure, defense, rural hospitals, NASA).

Maaari itong makatulong na balansehin ang fiscal tightening mula sa tariffs at spending cuts.

Ngunit sapat ba ito?

Kung ang Bitcoin ay muling mauuna sa liquidity sa tuktok, naniniwala kami na ito ang bagay na “maagang nire-reactan” nito.

Ang paghigpit ng fiscal policy, na negatibo para sa liquidity.

Madalas mong maririnig si Bassent na binabanggit ito sa mga interview. “Gusto naming pasiglahin ang ekonomiya sa pamamagitan ng pribadong sektor.”

Naniniwala kami na mangyayari ito. Ngunit maaaring maging magulo ang landas patungo rito. Ito ang dahilan kung bakit naniniwala kami na ang administrasyon ni Trump ay mariing sumusuporta sa agresibong rate cuts (upang “lumipat” sa bagong ekonomiya).

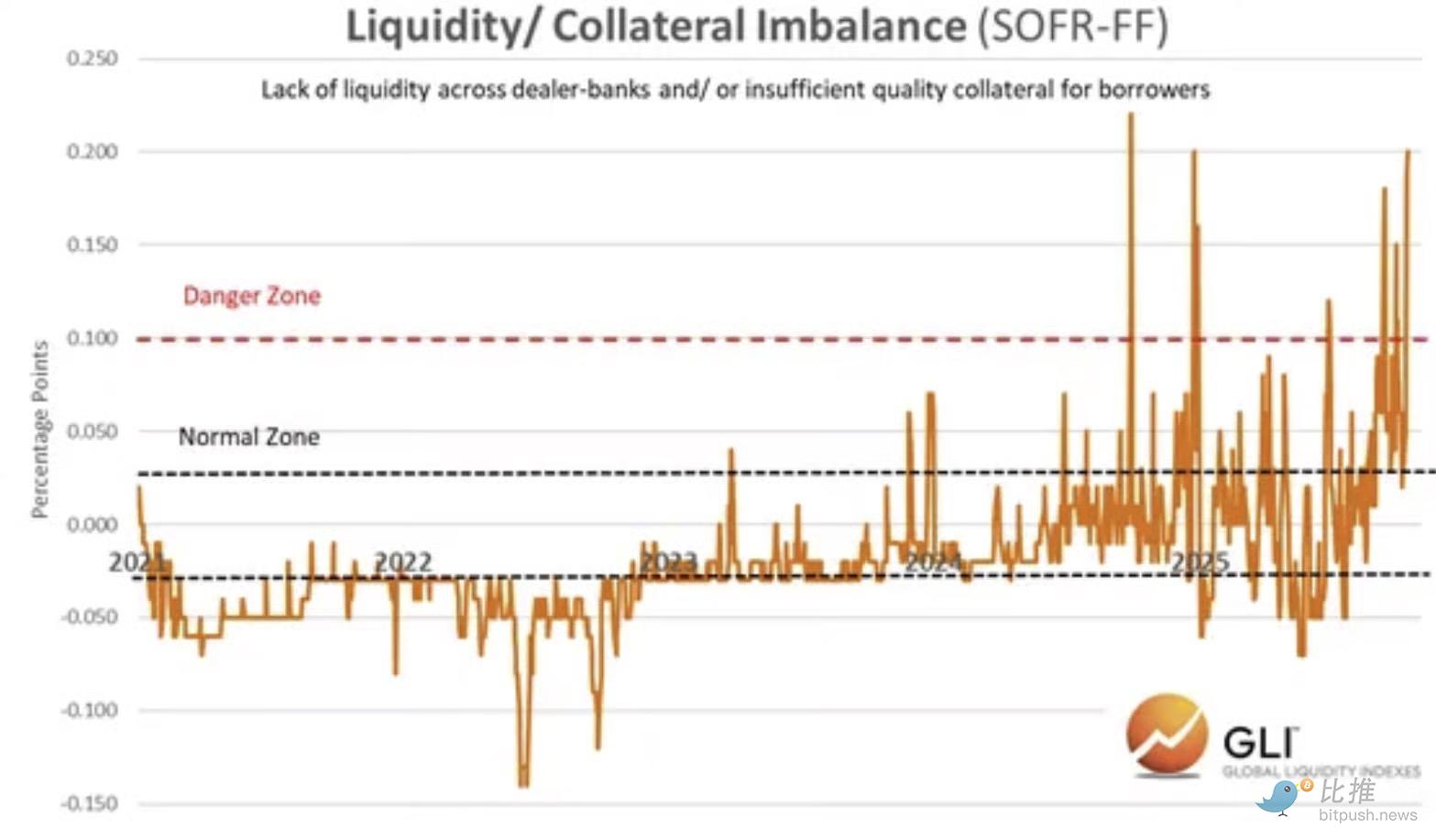

Liquidity ng Banking Sector

Bukod sa mga pagbabagong nagaganap sa fiscal policy, napapansin din namin na ang liquidity ng banking sector ay humihigpit.

Sa ibaba, makikita natin ang lumalaking imbalance sa pagitan ng liquidity at available collateral ng dealer banks sa overnight funding market. Ipinapakita nito na habang nangangailangan ng cash o collateral ang mga dealer, lumalala ang kakulangan ng liquidity sa money market.

Ito ay naaayon sa mga sumusunod na sitwasyon:

-

Fiscal tightening

-

Patuloy na quantitative tightening

-

Pagsasaayos ng Treasury General Account

Pinagmulan ng datos: Global Liquidity Indexes

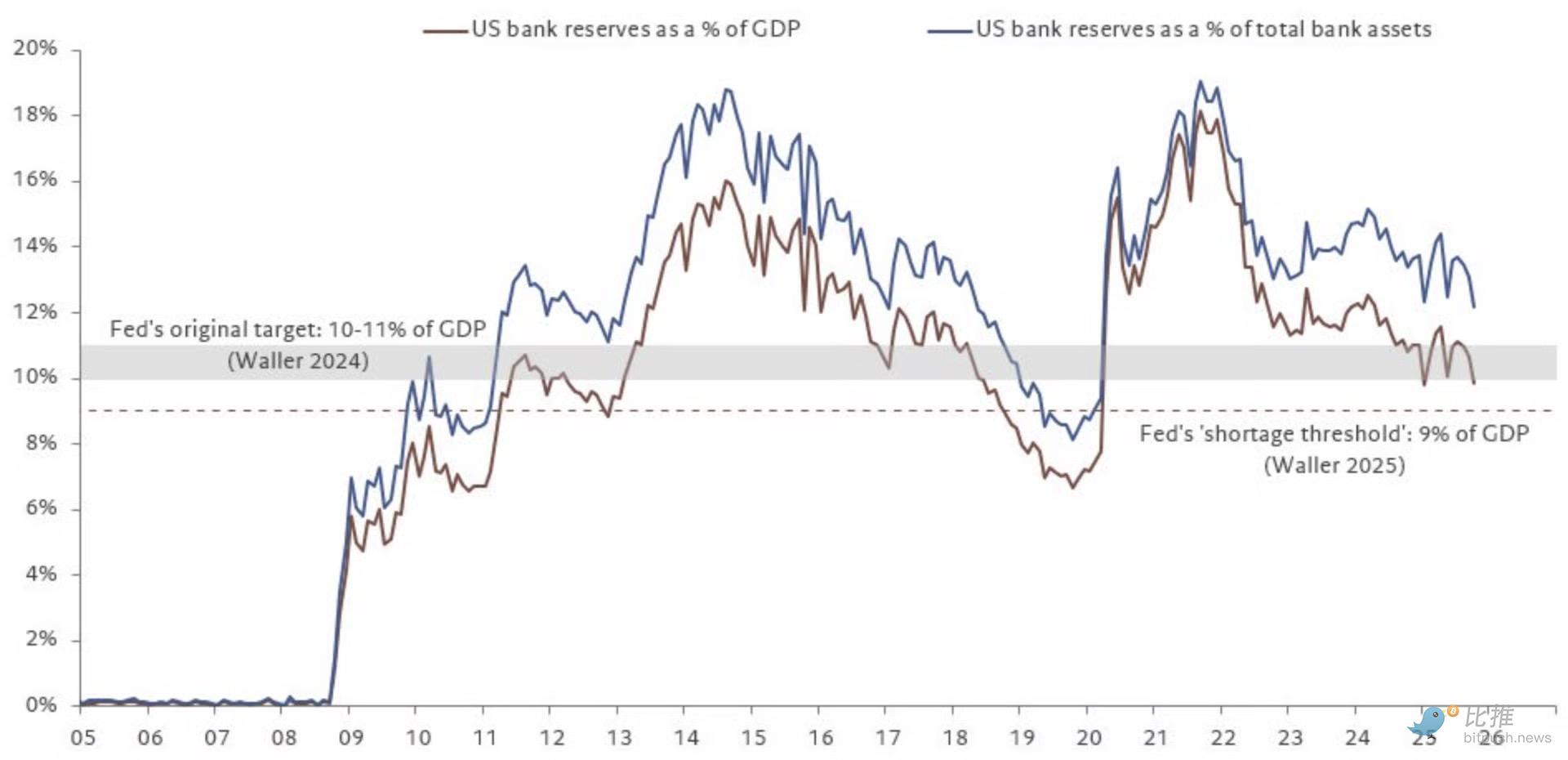

Habang umuusad ang sitwasyong ito, ang bank reserves ay papalapit na sa “shortage level” ng Federal Reserve.

Pinagmulan ng datos: @fwred

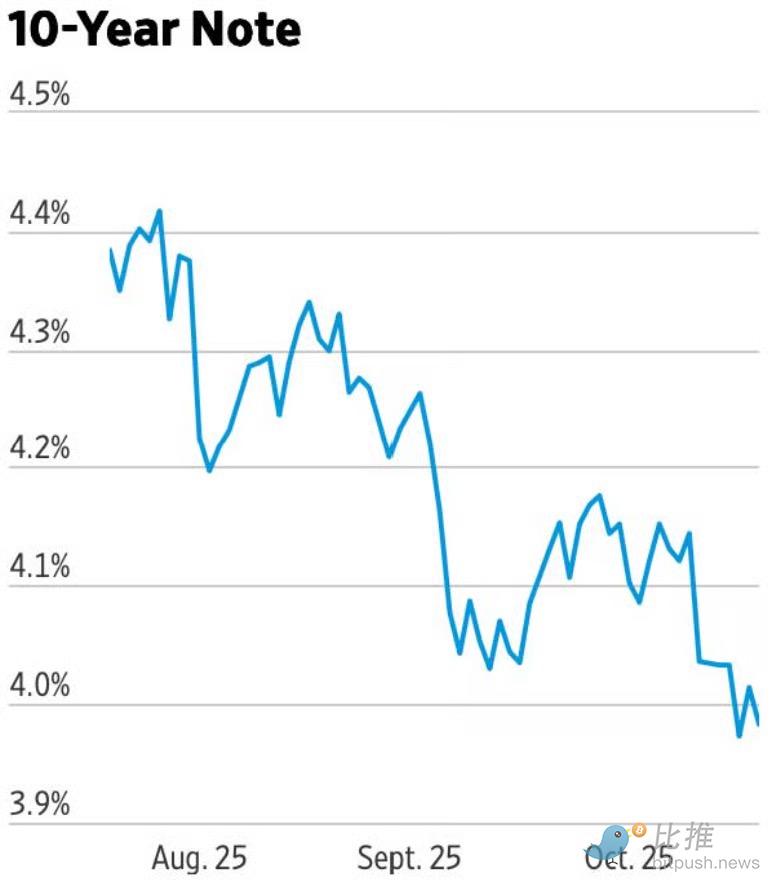

Sa kabuuan, mukhang may paparating na problema. Mukhang sumasang-ayon din ang bond market dito.

Pangwakas na Pag-iisip

Malinaw na ang Bitcoin ay “nauuna” sa global liquidity sa tuktok ng nakaraang dalawang cycle. Sa cycle ng 2021, naamoy ng Bitcoin ang inflation at rate hikes. Noon, inililipat ng administrasyon ni Biden ang ekonomiya patungo sa “fiscal dominance”—na siyang nagtulak ng liquidity ng Bitcoin sa cycle na ito.

Paano naman ngayon?

Ngayon, tayo ay lumalayo na mula sa “fiscal dominance”.

Ang aming konklusyon ay, sa panahon ng transisyon, ito ay magkakaroon ng negatibong epekto sa risk assets.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Kapag ang Pananampalataya ay Nagiging Kulungan: Ang Sunk Cost Trap sa Panahon ng Cryptocurrency

Habang ang cryptocurrency ay lumilipat mula sa idealismo patungo sa mainstream na pananalapi, kailangang maging maingat ang mga kalahok sa epekto ng sunk cost at malinaw na tasahin kung sila pa ba ay lumalaban para sa isang hinaharap na talagang sulit.

Kalahati ng Mayayaman sa Asia Pacific ay Naglalagak na ng Higit 10% ng Kanilang Yaman sa Digital Gold

Ultiland: Ang bagong RWA unicorn ay muling isinusulat ang on-chain na naratibo ng sining, IP, at mga asset

Kapag ang atensyon ay nagkaroon na ng nasusukat at maaaring ipamahaging estruktura sa blockchain, nagkakaroon ito ng pundasyon upang ma-convert bilang isang asset.