Autor: Umbrella, Deep Tide TechFlow

Wieczorem 25-go, założyciel AAVE Stani ogłosił nadchodzące uruchomienie AAVE V4, co szybko przyciągnęło ogromną uwagę i dyskusje. W ostatnim czasie kontrowersje wokół propozycji podziału 7% tokenów między AAVE a WLFI również wywołały burzę na rynku.

W jednej chwili cała uwaga rynku skupiła się na tym uznanym protokole pożyczkowym AAVE.

Chociaż spór między AAVE a WLFI nie doczekał się jeszcze ostatecznego rozstrzygnięcia, za tą "farsą" wydaje się kryć inny obraz — "nowe tokeny pojawiają się jak woda, a AAVE pozostaje niezmienne jak skała".

Wraz z pojawianiem się coraz większej liczby nowych tokenów i stymulacją stałego zapotrzebowania na pożyczki tokenów on-chain, AAVE niewątpliwie posiada solidne fundamenty i katalizatory.

Ta aktualizacja V4 może pozwolić nam dostrzec jej przyszłą potężną konkurencyjność w sektorze DeFi oraz źródło stale rosnącego wolumenu działalności.

Od protokołu pożyczkowego do infrastruktury DeFi

Rozmawiając o AAVE V4, najpierw musimy zrozumieć kluczowe pytanie: dlaczego rynek oczekuje tej aktualizacji?

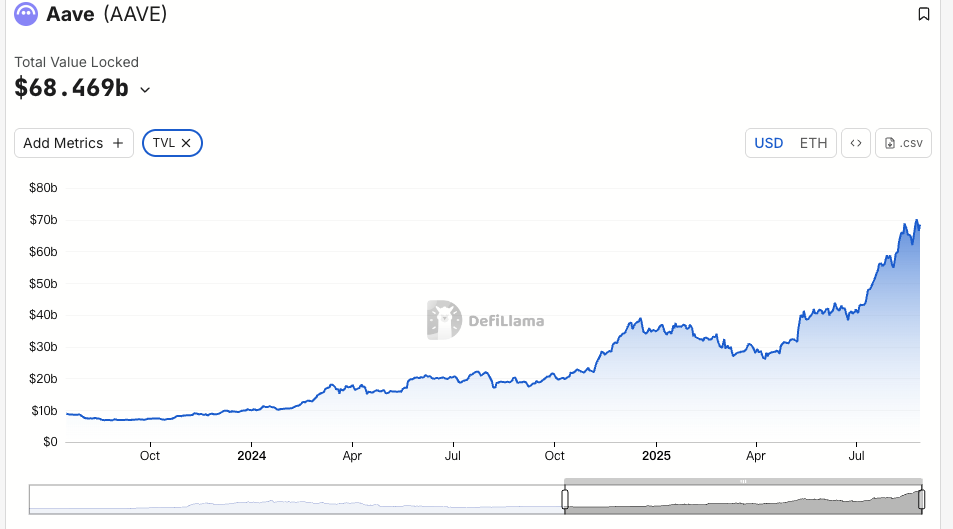

Od ETHLend w 2017 roku do dzisiejszego giganta DeFi z TVL wynoszącym 38,6 miliarda dolarów, jako uznany protokół, każda aktualizacja AAVE w przeszłości była optymalizacją, która w różnym stopniu wpływała na płynność i mechanikę aktywów on-chain.

Historia wersji AAVE to w rzeczywistości historia ewolucji pożyczek DeFi.

Na początku 2020 roku, gdy uruchomiono V1, całkowita wartość zablokowana w DeFi nie przekraczała jeszcze 1 miliarda dolarów. AAVE zastąpiło model P2P pulami płynności, co pozwoliło przejść z "oczekiwania na dopasowanie" do "natychmiastowej realizacji". Ta zmiana pomogła AAVE szybko zdobyć udział w rynku.

V2, wprowadzona pod koniec 2020 roku, wprowadziła kluczowe innowacje: flash loans i tokenizację długu. Flash loans zapoczątkowały ekosystem arbitrażu i likwidacji, stając się ważnym źródłem dochodu protokołu. Tokenizacja długu umożliwiła transfer pozycji, torując drogę dla późniejszych agregatorów zysków. W 2022 roku V3 skupiła się na interoperacyjności międzyłańcuchowej, umożliwiając większej liczbie aktywów on-chain wejście do AAVE i stając się łącznikiem płynności wielołańcuchowej.

Co ważniejsze, AAVE stało się punktem odniesienia dla wyceny. Protokoły DeFi projektując stopy procentowe, zawsze odnoszą się do krzywej popytu i podaży AAVE. Nowe projekty wybierając wskaźnik zabezpieczenia, również porównują swoje parametry do AAVE.

Jednak mimo bycia infrastrukturą, ograniczenia architektury V3 stają się coraz bardziej widoczne.

Największym problemem jest rozdrobnienie płynności. Obecnie AAVE na Ethereum ma TVL 6 miliardów dolarów, Arbitrum tylko 4,4 miliarda, a Base jeszcze mniej. Każdy łańcuch to osobne królestwo, a środki nie mogą efektywnie przepływać. To nie tylko obniża efektywność kapitału, ale także ogranicza rozwój mniejszych łańcuchów.

Drugim problemem jest bariera innowacji. Każda nowa funkcja musi przejść pełny proces zarządzania, od propozycji do wdrożenia często mijają miesiące. W środowisku szybkiej iteracji DeFi, takie tempo wyraźnie nie nadąża za potrzebami rynku.

Trzecim problemem jest brak możliwości dostosowania do indywidualnych potrzeb. Projekty RWA wymagają KYC, GameFi potrzebuje zabezpieczenia NFT, instytucje chcą wydzielonych pul. Jednak jednolita architektura V3 trudno spełnia te zróżnicowane wymagania. Albo wszystko jest obsługiwane, albo nic — nie ma strefy pośredniej.

To właśnie są kluczowe problemy, które ma rozwiązać V4: jak przekształcić AAVE z potężnego, ale sztywnego produktu w elastyczną, otwartą platformę.

Aktualizacja V4

Zgodnie z już ujawnionymi informacjami, główny kierunek ulepszeń w V4 to wprowadzenie "warstwy zunifikowanej płynności" (Unified Liquidity Layer) i zastosowanie modelu Hub-Spoke, aby zmienić dotychczasowe rozwiązania techniczne, a nawet model biznesowy.

Źródło: @Eli5DeFi

Hub-Spoke: rozwiązanie problemu "mieć ciastko i zjeść ciastko"

W skrócie, Hub gromadzi całą płynność, a Spoke odpowiada za konkretne działania. Użytkownicy zawsze wchodzą w interakcję przez Spoke, a każdy Spoke może mieć własne zasady i parametry ryzyka.

Co to oznacza? Oznacza to, że AAVE nie musi już obsługiwać wszystkich jednym zestawem zasad, lecz różne Spoke mogą obsługiwać różne potrzeby.

Na przykład, Frax Finance może utworzyć dedykowany Spoke, akceptujący tylko frxETH i FRAX jako zabezpieczenie, z bardziej agresywnymi parametrami; jednocześnie "instytucjonalny Spoke" może akceptować tylko BTC i ETH, wymagać KYC, ale oferować niższe stopy procentowe.

Dwa Spoke dzielą tę samą płynność Hub, ale są od siebie ryzykownie odizolowane.

Genialność tej architektury polega na tym, że rozwiązuje ona problem "mieć ciastko i zjeść ciastko". Chcemy głębokiej płynności i izolacji ryzyka; chcemy zarządzania centralnego i elastycznego dostosowania. Wcześniej te rzeczy były sprzeczne w AAVE, ale model Hub-Spoke pozwala im współistnieć.

Dynamiczny mechanizm premii za ryzyko

Oprócz architektury Hub-Spoke, V4 wprowadza dynamiczny mechanizm premii za ryzyko, rewolucjonizując sposób ustalania stóp procentowych pożyczek.

W przeciwieństwie do jednolitego modelu stóp procentowych w V3, V4 dynamicznie dostosowuje stopy procentowe w zależności od jakości zabezpieczenia i płynności rynkowej. Na przykład, aktywa o wysokiej płynności, takie jak WETH, korzystają z podstawowej stopy procentowej, podczas gdy aktywa o większej zmienności, takie jak LINK, muszą płacić dodatkową premię. Ten mechanizm jest automatycznie realizowany przez smart kontrakty, co nie tylko zwiększa bezpieczeństwo protokołu, ale także sprawia, że koszty pożyczek są bardziej sprawiedliwe.

Konta inteligentne

Funkcja kont inteligentnych w V4 sprawia, że operacje użytkowników są bardziej wydajne. Wcześniej użytkownicy musieli przełączać portfele między różnymi łańcuchami lub rynkami, a zarządzanie złożonymi pozycjami było czasochłonne i trudne. Teraz konta inteligentne pozwalają zarządzać aktywami i strategiami pożyczkowymi na wielu łańcuchach za pomocą jednego portfela, ograniczając liczbę kroków.

Użytkownik może w tym samym interfejsie dostosować zabezpieczenie WETH na Ethereum i pożyczkę na Aptos, bez konieczności ręcznego transferu między łańcuchami. To uproszczone doświadczenie sprawia, że zarówno drobni użytkownicy, jak i profesjonalni traderzy mogą łatwiej uczestniczyć w DeFi.

Cross-chain i RWA: rozszerzanie granic DeFi

V4 dzięki Chainlink CCIP umożliwia interakcje cross-chain w czasie rzeczywistym, wspiera łańcuchy nie-EVM, takie jak Aptos, pozwalając na bezproblemowe włączenie większej liczby aktywów do AAVE. Na przykład użytkownik może użyć aktywów na Polygon jako zabezpieczenia i pożyczyć na Arbitrum, wszystko w jednej transakcji. Ponadto V4 integruje aktywa ze świata rzeczywistego (RWA), takie jak tokenizowane obligacje skarbowe, otwierając nową ścieżkę dla instytucjonalnych środków w DeFi. To nie tylko poszerza zakres aktywów AAVE, ale także czyni rynek pożyczkowy bardziej inkluzywnym.

Reakcja rynku

Chociaż w tym tygodniu AAVE podążało za gwałtownym spadkiem na rynku kryptowalut, dzisiejsze odbicie było wyraźnie silniejsze niż w przypadku innych czołowych projektów DeFi.

Token AAVE w ciągu 24 godzin po gwałtownym spadku rynku kryptowalut osiągnął wolumen obrotu na całym rynku w wysokości 18,72 miliona dolarów, znacznie przewyższając Uni z 7,2 miliona dolarów i Ldo z 3,65 miliona dolarów, co odzwierciedla pozytywną reakcję inwestorów na innowacje protokołu, a wzrost aktywności handlowej dodatkowo zwiększa płynność.

TVL jeszcze bardziej bezpośrednio odzwierciedla poziom uznania rynku. W porównaniu z początkiem sierpnia, TVL AAVE w tym miesiącu wzrosło o 19% do niemal 7 miliardów dolarów, osiągając historyczne maksimum i obecnie zajmuje pierwsze miejsce pod względem TVL na łańcuchu ETH. Ten wzrost znacznie przewyższa średni poziom rynku DeFi, a wzrost TVL potwierdza skuteczność strategii wsparcia wielu aktywów w AAVE V4, co może sugerować, że środki instytucjonalne już po cichu weszły na rynek.

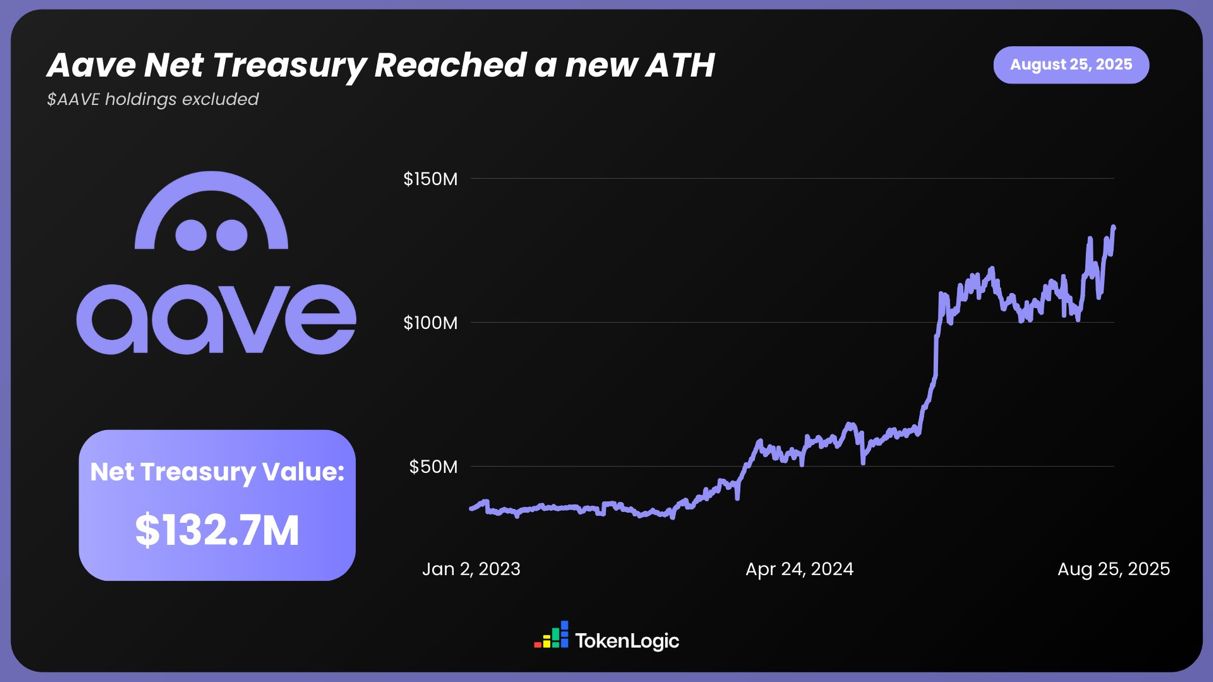

Zgodnie z danymi TokenLogic, całkowite aktywa netto AAVE osiągnęły nowy rekord 132,7 miliona dolarów (nie licząc pozycji w tokenach AAVE), co oznacza wzrost o około 130% w ciągu ostatniego roku.

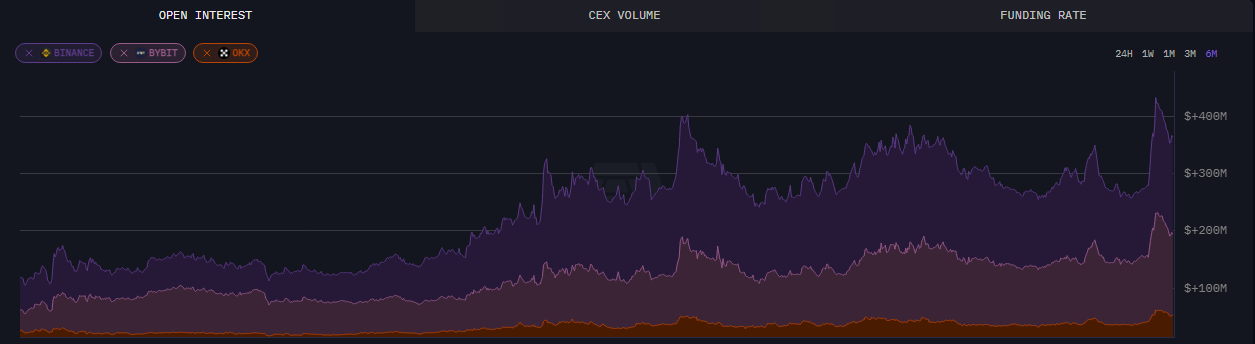

Jeśli chodzi o dane on-chain, do 24 sierpnia otwarte kontrakty na AAVE przekroczyły 430 milionów dolarów, osiągając najwyższy poziom od sześciu miesięcy.

Oprócz bezpośrednich danych, ta aktualizacja AAVE wywołała również szeroką dyskusję w społeczności. Obecnie udostępnione informacje o V4 zdobyły wiele wsparcia i uznania, zwłaszcza w zakresie wykorzystania kapitału i możliwości komponowania DeFi, co daje rynkowi więcej możliwości i potencjału.

Make DeFi great again

Biorąc pod uwagę już ujawnione szczegóły aktualizacji, ta zmiana w AAVE najprawdopodobniej wyniesie rynek DeFi na nowy poziom. Modularna architektura, ekspansja cross-chain i integracja RWA nie tylko rozpalają entuzjazm rynku, ale także napędzają wzrost cen i TVL.

Założyciel Stani wydaje się również pełen wiary w wpływ aktualizacji V4 na sektor DeFi.

Być może w niedalekiej przyszłości AAVE, korzystając z "wiatru w żagle" płynności podczas hossy na rynku kryptowalut, wzleci wysoko i otworzy nieskończone możliwości.