Kryptowaluty przechodzą metamorfozę „obiegowej podaży” — jak akcje, ale lepiej

- Artemis i Pantera proponują ramy "Circulating Supply" w celu standaryzacji wyceny kryptowalut poprzez wykluczenie z obliczeń podaży tokenów, które nie są dostępne do obrotu. - Obecne wskaźniki, takie jak FDV, wprowadzają inwestorów w błąd, zakładając, że wszystkie tokeny są przedmiotem obrotu, w przeciwieństwie do tradycyjnej wyceny akcji opartej na akcjach pozostających w obiegu. - "Smart Circulating Supply" jeszcze bardziej udoskonala wskaźniki, wykluczając z nich zablokowane tokeny, co umożliwia bardziej przejrzystą ocenę ryzyka i analizę płynności. - Różnice w wycenach tokenów (np. HYPE token Hyperliquid) uwydatniają potrzebę takiego podejścia.

Wycena tokenów w przestrzeni kryptowalut od dawna boryka się z niespójnościami i niejasnościami, przy czym ten sam token często wykazuje znacznie różniące się wskaźniki podaży na różnych platformach danych. Prowadzi to do zniekształconych obliczeń kapitalizacji rynkowej i błędnych decyzji inwestycyjnych. W odpowiedzi na to Artemis, we współpracy z Pantera Capital, zaproponował ramy znane jako „Circulating Supply”, inspirowane koncepcją „circulating shares” z tradycyjnych rynków akcji. Model ten ma na celu wprowadzenie bardziej przejrzystego i ustandaryzowanego podejścia do wyceny aktywów kryptowalutowych poprzez wyłączenie tokenów niebędących w obiegu — takich jak te przechowywane przez fundacje protokołu, laboratoria czy zablokowane kontrakty dystrybucyjne — z całkowitej podaży [1]. Celem jest umożliwienie inwestorom skuteczniejszego porównywania aktywów kryptowalutowych z tradycyjnymi akcjami, zbliżając ramy wyceny kryptowalut do instytucjonalnych standardów finansowych.

Problemy z obecnymi wskaźnikami podaży tokenów są wieloaspektowe. Istniejące wskaźniki, takie jak FDV (Fully Diluted Valuation), które obliczają wartość tokena jako iloczyn całkowitej podaży i ceny, są często mylące, podobnie jak wycena akcji na podstawie autoryzowanych akcji zamiast akcji będących w obiegu. Na przykład FDV może zawyżać wycenę tokena, zakładając, że wszystkie tokeny są zbywalne, co prowadzi do przeszacowań. W przeciwieństwie do tego, proponowany wskaźnik „Circulating Supply” — obliczany jako całkowita podaż minus zasoby protokołu — dokładniej odzwierciedla rzeczywistość ekonomiczną, wyłączając tokeny, które nie są swobodnie zbywalne. Wskaźnik ten jest analogiczny do koncepcji „outstanding shares” na rynku akcji i oferuje jaśniejsze przedstawienie rzeczywistej własności, płynności i wartości rynkowej [1].

Dalsze udoskonalenie tej koncepcji wprowadza Artemis poprzez dodatkowy wskaźnik znany jako „Smart Circulating Supply”, który wyklucza nie tylko tokeny przechowywane przez protokół, ale także te zablokowane lub niepłynne, czyniąc go porównywalnym do „float shares” na tradycyjnych rynkach akcji. To dwupoziomowe podejście — Circulating Supply i Smart Circulating Supply — zwiększa przejrzystość poprzez wyraźne rozróżnienie między tokenami, które istnieją, ale nie są jeszcze dostępne do obrotu, a tymi, które aktywnie krążą na rynku. To rozróżnienie jest kluczowe dla oceny ryzyka, ponieważ pozwala inwestorom przewidywać potencjalne szoki podażowe, takie jak nagłe uwolnienie dużych zasobów tokenów lub odblokowanych alokacji [1].

Konieczność wprowadzenia tych nowych standardów podkreśla obecny chaos w danych dotyczących wyceny tokenów. Różne platformy często podają znacznie różniące się dane dla tego samego tokena, prowadząc do rozbieżności wycen sięgających nawet miliardów dolarów. Na przykład token HYPE projektu Hyperliquid wykazywał znaczące różnice w szacunkach podaży w obiegu na platformach takich jak DefiLlama i CoinGecko. Rozbieżności te wynikają z faktu, że niektóre platformy uwzględniają zablokowane lub niewydane tokeny, podczas gdy inne tego nie robią. Brak jednolitego standardu utrudnia porównania między projektami i podważa zaufanie inwestorów. Wprowadzając ustandaryzowane ramy, Artemis dąży do wyeliminowania tych niejasności i zapewnienia wiarygodnego punktu odniesienia dla inwestorów instytucjonalnych [1].

Proponowane ramy rozwiązują również problem ryzyka podaży, który jest kluczową kwestią dla inwestorów. Gdy projekt posiada dużą liczbę tokenów w swoim skarbcu lub zablokowanych kontraktach, tokeny te mogą zostać uwolnione w dowolnym momencie, potencjalnie zalewając rynek i obniżając cenę. Wyłączając takie tokeny z metryki wyceny, inwestorzy otrzymują dokładniejszy obraz podaży tokena w obiegu i jego płynności. Jest to szczególnie ważne na rynku, gdzie płynność może szybko się zmieniać, a nagłe uwolnienie tokenów może mieć znaczący wpływ na dynamikę cen [1].

Poza poprawą dokładności wyceny, ramy te mogą stanowić kluczową infrastrukturę dla wejścia kapitału instytucjonalnego do przestrzeni kryptowalut. Inwestorzy instytucjonalni zazwyczaj wymagają wysokiego poziomu przejrzystości i standaryzacji, aby podejmować świadome decyzje. Przyjęcie jednolitej metryki wyceny nie tylko uczyni aktywa kryptowalutowe bardziej porównywalnymi z tradycyjnymi instrumentami finansowymi, ale także wzmocni zaufanie i wiarygodność na szerszym rynku. W miarę jak branża dojrzewa i przyciąga coraz większe zainteresowanie instytucji, ustanowienie ustandaryzowanych wskaźników wyceny, takich jak Circulating Supply i Smart Circulating Supply, stanie się coraz bardziej niezbędne dla długoterminowego wzrostu i stabilności [1].

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Pięć głównych sił napędowych odbicia ceny bitcoin, nowe maksimum możliwe jeszcze w tym roku

Prawda stojąca za nocnym wzrostem bitcoin o 9%: czy grudzień stanie się punktem zwrotnym dla rynku kryptowalut?

Bitcoin gwałtownie odbił się 3 grudnia o 6,8% do poziomu 92 000 USD, a Ethereum wzrosło o 8%, przekraczając 3 000 USD. Tokeny o średniej i małej kapitalizacji odnotowały jeszcze większy wzrost. Odbicie rynku było napędzane przez oczekiwania obniżek stóp procentowych przez Fed, aktualizację technologiczną Ethereum oraz zmianę polityki. Podsumowanie wygenerowane przez Mars AI. Treść podsumowania została wygenerowana przez model Mars AI i jej dokładność oraz kompletność są wciąż udoskonalane.

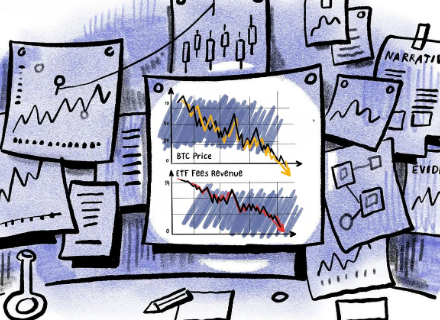

Nawet BlackRock nie wytrzymał? BTC ETF odnotował odpływ 3,5 miliarda dolarów w ciągu miesiąca, instytucje po cichu „odchodzą od dźwigni”

Artykuł analizuje przyczyny odpływu środków z funduszy ETF na kryptowaluty w listopadzie 2025 roku oraz wpływ tego zjawiska na dochody emitentów. Porównuje także historyczne wyniki BTC i ETH ETF oraz obecną sytuację rynkową. Streszczenie przygotowane przez Mars AI. Treść streszczenia jest na etapie ciągłych aktualizacji pod względem dokładności i kompletności.