Wrześniowa obniżka stóp procentowych przez Fed: strategiczne punkty wejścia dla inwestorów w akcje i instrumenty o stałym dochodzie

- Obniżka stóp procentowych przez Fed o 25 punktów bazowych we wrześniu 2025 roku sygnalizuje łagodniejsze nastawienie polityki, mające na celu przeciwdziałanie ochłodzeniu na rynku pracy i inflacji, co stwarza szanse inwestycyjne w akcje wzrostowe oraz obligacje o krótszym terminie wykupu. - Inwestorom zaleca się przearanżowanie portfela w kierunku amerykańskich spółek technologicznych, innowacyjnych spółek o małej kapitalizacji oraz rynków międzynarodowych (Japonia/rynki wschodzące), a także zabezpieczenie się przed inflacją za pomocą TIPS i złota. - Strategie dotyczące instrumentów o stałym dochodzie koncentrują się na obligacjach o terminie wykupu 3-7 lat oraz korporacyjnych obligacjach wysokodochodowych, przy jednoczesnym uwzględnieniu ryzyk geopolitycznych wynikających z ceł i napięć handlowych.

Oczekiwana przez Federal Reserve obniżka stóp procentowych o 25 punktów bazowych we wrześniu 2025 roku stanowi kluczowy zwrot w polityce monetarnej, sygnalizując łagodniejsze podejście mające na celu przeciwdziałanie schładzającym się warunkom na rynku pracy oraz presjom inflacyjnym związanym z taryfami [1]. Ten ruch, popierany przez gubernatora Christophera J. Wallera i odzwierciedlony w wypowiedziach przewodniczącego Jerome'a Powella podczas Jackson Hole, tworzy wyjątkowe okno dla inwestorów do przearanżowania portfeli w kierunku sektorów, które mogą skorzystać na niższych kosztach finansowania i poprawionej płynności [2]. Poniżej analizujemy strategiczne punkty wejścia na rynkach akcji i instrumentów o stałym dochodzie, wykorzystując dynamikę sektorową i sygnały makroekonomiczne.

Realokacja akcji: wzrost, małe spółki i globalne możliwości

Łagodniejsze podejście Fedu wzmacnia korzystne warunki dla amerykańskich akcji wzrostowych, szczególnie w sektorze technologicznym i infrastrukturze napędzanej przez AI. Wzrost S&P 500 do rekordowych poziomów w trzecim kwartale 2025 roku podkreśla odporność tego sektora, przy wycenach powyżej historycznych średnich w związku z optymizmem dotyczącym potencjału zysków związanego ze sztuczną inteligencją [3]. Inwestorzy powinni priorytetowo traktować ekspozycję na duże spółki technologiczne oraz innowatorów z sektora małych spółek posiadających siłę cenową, ponieważ niższe stopy procentowe obniżają koszty finansowania i zwiększają efektywność kapitałową [4].

Akcje międzynarodowe, zwłaszcza w Japonii i na rynkach wschodzących, również oferują atrakcyjne możliwości. Indeks MSCI EAFE oraz indeks rynków wschodzących wzrosły odpowiednio o 25,2% i 20,3% od początku roku, napędzane deeskalacją handlową i stymulacją fiskalną [5]. Słabnący dolar amerykański dodatkowo zwiększa atrakcyjność zagranicznych aktywów, czyniąc te rynki zabezpieczeniem przed przewartościowaniem krajowym i zmiennością wywołaną taryfami [6]. Z drugiej strony, sektory defensywne, takie jak użyteczność publiczna i opieka zdrowotna, napotykają trudności w środowisku niskich stóp procentowych, ponieważ ich niskie tempo wzrostu utrudnia uzasadnienie wysokich wycen [7].

Rebalansowanie instrumentów o stałym dochodzie: duration, kredyt i zabezpieczenia przed inflacją

Strategie dotyczące instrumentów o stałym dochodzie powinny koncentrować się na instrumentach o krótszym terminie zapadalności (3- do 7-letnich), aby wykorzystać krótkoterminowe spadki stóp procentowych przy jednoczesnym ograniczeniu zmienności wynikającej z wahań cen obligacji długoterminowych [8]. Obligacje korporacyjne o wysokiej rentowności, oferujące atrakcyjne premie dochodowe i niską zmienność, zapewniają podwójne korzyści w postaci dochodu i aprecjacji kapitału, co potwierdza tygodniowy zwrot na poziomie 0,27% w trzecim kwartale 2025 roku [9]. Opodatkowane obligacje o rentowności powyżej 5,00% oraz długoterminowe obligacje municypalne (15+ lat) również oferują wartość w wolniej rozwijającej się gospodarce [10].

Aby zabezpieczyć się przed inflacją i ryzykiem geopolitycznym, kluczowe pozostają alokacje w Treasury Inflation-Protected Securities (TIPS) oraz złoto. Strome nachylenie krzywej dochodowości — spadek rentowności krótkoterminowych przy stabilizacji długoterminowych — dodatkowo potwierdza zasadność inwestowania w instrumenty o dłuższym terminie zapadalności, ponieważ obligacje długoterminowe mogą pełnić rolę stabilizatora w okresach niepewności gospodarczej [11].

Ryzyka geopolityczne i polityczne: podejście zależne od danych

Chociaż obniżki stóp przez Fed sygnalizują łagodzenie polityki, utrzymują się ryzyka strukturalne. Taryfy z czasów Trumpa i globalne napięcia handlowe wprowadzają presje inflacyjne, komplikując prognozy zarówno dla wzrostu, jak i zwrotów z instrumentów o stałym dochodzie [12]. Inwestorzy muszą pozostać elastyczni, wykorzystując dane w czasie rzeczywistym dotyczące zatrudnienia poza rolnictwem, inflacji PCE i rozpoczętych budów domów do kierowania rotacją sektorową [13]. Strategia „barbell” — równoważenie akcji wzrostowych o wysokim przekonaniu z aktywami chroniącymi przed inflacją — stanowi najlepszą obronę przed asymetrią makroekonomiczną.

Wnioski

Obniżka stóp procentowych we wrześniu 2025 roku to nie tylko korekta polityki, ale katalizator do strategicznej realokacji. Przechylając portfele w stronę akcji wzrostowych, rynków międzynarodowych i instrumentów o krótszym terminie zapadalności, inwestorzy mogą wykorzystać łagodniejsze podejście Fedu, jednocześnie zabezpieczając się przed utrzymującą się inflacją i ryzykiem polityki handlowej. Jak zawsze, dyscyplina w podejmowaniu decyzji opartych na danych oddzieli zwycięzców od przegranych w tym dynamicznym środowisku.

Źródło:

[1] Fed official sends bold 5-word message on September interest rate cuts

[2] Powell suggests rate cuts are coming — but not because of Trump

[3] Weekly market commentary | BlackRock Investment Institute

[4] The Fed's Pivotal Rate-Cutting Path: Strategic Implications...

[5] Market Analysis | 08.25.25

[6] Third Quarter 2025 Asset Allocation Outlook

[7] Post-Fed Rate Cut Optimism and Market Correction Risks

[8] 2025 Fall Investment Directions: Rethinking diversification

[9] Weekly fixed income commentary | 08/25/2025

[10] Active Fixed Income Perspectives Q3 2025: The power of ...

[11] Fed Rate Cuts & Potential Portfolio Implications | BlackRock

[12] Q3 2025 Outlook: Fear and Holding on Wall Street

[13] Economic outlook: Third quarter 2025

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

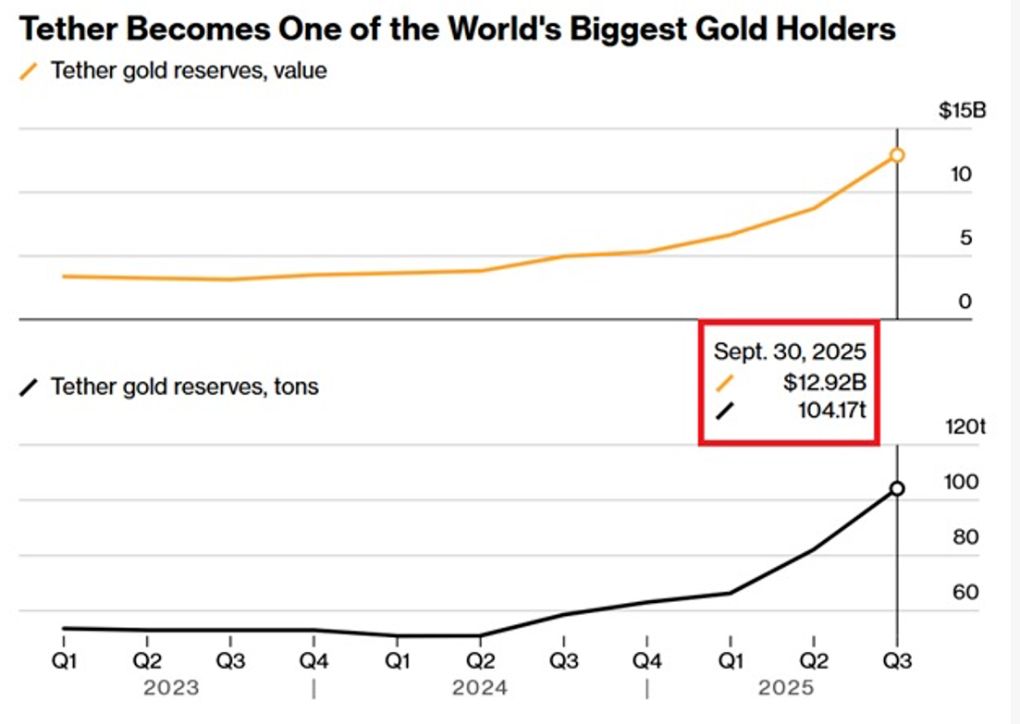

Cyfrowy dolar gromadzi złoto, skarbiec Tethera budzi grozę!

Krwawa łaźnia na rynku kryptowalut zatrzymana: czy osiągnęliśmy dno?

Bank centralny Chin potwierdza zakaz kryptowalut i ostrzega przed ryzykiem stablecoinów po spotkaniu wielu agencji.

Chiński bank centralny potwierdził swoje stanowisko, że aktywa cyfrowe nie mają w kraju statusu prawnego, po piątkowym spotkaniu wielu agencji. PBoC wyraźnie wskazał stablecoiny jako niespełniające wymogów dotyczących przeciwdziałania praniu pieniędzy oraz identyfikacji klientów, uznając je za zagrożenie dla stabilności finansowej.

Visa nawiązuje współpracę z Aquanow, aby rozszerzyć rozliczenia stablecoinów w Europie, na Bliskim Wschodzie i w Afryce

Visa nawiązała współpracę z dostawcą infrastruktury kryptowalutowej Aquanow, aby wprowadzić możliwości rozliczania stablecoinów w Europie Środkowej i Wschodniej, na Bliskim Wschodzie oraz w Afryce. Ekspansja następuje w momencie, gdy wolumen rozliczeń stablecoinów Visa osiągnął roczną wartość 2.5 miliarda dolarów.