XRPI i nowa inflacyjna norma: realokacja aktywów w zmieniającym się krajobrazie

- Ramy XRPI identyfikują strukturalną zmianę inflacyjną napędzaną przez trwałe ceny usług oraz utrzymujące się taryfy, wychodząc poza przejściowe szoki energetyczne. - Inflacja w sektorze usług (3,7% rocznego kosztu zakwaterowania) oraz sektory dotknięte taryfami, takie jak obuwie, podkreślają utrzymującą się presję cenową przekształcającą dynamikę gospodarczą. - Inwestorzy przenoszą się do sektorów defensywnych (ochrona zdrowia, mieszkalnictwo) oraz do producentów odpornych na taryfy, jednocześnie priorytetowo traktując aktywa powiązane z inflacją i obligacje o krótkim terminie zapadalności. - Firmy technologiczne balansują AI/clo

eXtended Retail Price Index (XRPI), choć nie jest oficjalnym wskaźnikiem statystycznym, wyłonił się jako koncepcyjna perspektywa do analizy ewoluującego krajobrazu inflacyjnego. Ekstrapolując dane z Consumer Price Index (CPI) z lipca 2025 roku — gdzie bazowy CPI wzrósł o 3,1% rok do roku — XRPI podkreśla strukturalną zmianę w dynamice inflacji. Ta zmiana nie jest już napędzana przejściowymi szokami energetycznymi, lecz utrwalonymi presjami cenowymi w sektorze usług oraz utrzymującymi się skutkami ceł. Dla inwestorów oznacza to konieczność rekalkulacji portfeli, aby poruszać się w świecie, gdzie inflacja nie jest już tymczasową anomalią, lecz stałym elementem gospodarczej rzeczywistości.

Podwójne czynniki napędzające XRPI: Usługi i Cła

Raport CPI z lipca 2025 roku podkreśla dwa kluczowe czynniki inflacyjne. Po pierwsze, inflacja w sektorze usług pozostaje uporczywie wysoka, a same koszty zakwaterowania przyczyniły się do wzrostu bazowego CPI o 0,3% w skali miesiąca. Roczna inflacja w sektorze zakwaterowania wynosi 3,7%, co odzwierciedla nie tylko rosnące czynsze, ale także nieelastyczny popyt na mieszkania na rynku pracy po pandemii. Po drugie, cła nałożone podczas administracji Trumpa nadal zakłócają łańcuchy dostaw. Ceny obuwia, na przykład, wzrosły w lipcu o 1,4%, co jest bezpośrednim skutkiem ograniczeń importowych. Czynniki te łączą się, tworząc hybrydowe środowisko inflacyjne — takie, w którym uporczywe ceny usług i wąskie gardła wywołane polityką współistnieją.

Sektor konsumencki: Opowieść o odporności i napięciu

Sektor konsumencki odczuwa podwójną presję inflacji usługowej i kosztów napędzanych cłami. Zakwaterowanie i opieka zdrowotna, dwa największe składniki sektora usług, przewyższają inne kategorie. Inflacja usług medycznych osiągnęła w lipcu 4,3% rok do roku, napędzana kosztami szpitali i lekarzy. Tymczasem cła na towary takie jak obuwie i używane pojazdy obciążają budżety domowe. Dla inwestorów sugeruje to zwrot w kierunku sektorów defensywnych.

Implikacje inwestycyjne dla konsumentów:

- Sektory defensywne: Opieka zdrowotna i mieszkalnictwo pozostają kluczowe. Platformy telemedyczne i domowe usługi zdrowotne są dobrze pozycjonowane, by skorzystać na starzejącej się demografii i rosnących kosztach medycznych. Fundusze inwestycyjne nieruchomości (REITs) skoncentrowane na mieszkalnictwie wielorodzinnym mogą wykorzystać utrzymującą się inflację czynszów.

- Producenci odporni na cła: Firmy, które zdołały zrekompensować koszty ceł poprzez automatyzację lub dywersyfikację łańcucha dostaw, zyskują na znaczeniu. Na przykład producenci obuwia z krajową produkcją lub ci, którzy wykorzystują zarządzanie zapasami oparte na AI, są lepiej przygotowani na kompresję marż.

Sektor technologiczny: Innowacja jako zabezpieczenie

Sektor technologiczny, od dawna barometr wzrostu, mierzy się z paradoksem: podczas gdy AI i infrastruktura chmurowa napędzają innowacje, wysokie stopy procentowe obniżają wartość przyszłych przepływów pieniężnych. Hipotetyczny wzrost XRPI podkreśla potrzebę, by firmy technologiczne równoważyły innowacyjność z siłą cenową.

Implikacje inwestycyjne dla technologii:

- AI i infrastruktura chmurowa: Sektory o nieelastycznym popycie, takie jak półprzewodniki i przetwarzanie w chmurze, wykazują odporność. Microsoft i AMD, na przykład, odnotowały 15,2% wzrost zysków rok do roku w II kwartale 2025, napędzany wdrożeniem AI.

- Selektwyna ekspozycja: Inwestorzy odchodzą od spekulacyjnych podsektorów, takich jak cyberbezpieczeństwo i platformy programistyczne, na rzecz firm z trwałymi przepływami pieniężnymi. Centra danych o wysokiej efektywności energetycznej i kryptografia odporna na komputery kwantowe zyskują na znaczeniu w obliczu zbiegu ryzyk klimatycznych i technologicznych.

Strategiczna realokacja: od spekulacji do stabilności

Hipotetyczna trajektoria XRPI — od 3,1% bazowego CPI do prognozowanych 2,8% w 2025 roku — wymaga rekalkulacji priorytetów aktywów. Oto jak inwestorzy mogą się dostosować:

- Sektory energii i surowców: Pomimo krótkoterminowej zmienności cen benzyny, ETF-y infrastruktury energetycznej i producenci ropy z silnymi bilansami oferują długoterminową ochronę przed inflacją.

- Obligacje indeksowane inflacją: Treasury Inflation-Protected Securities (TIPS) oraz globalne obligacje indeksowane inflacją stanowią zabezpieczenie przed utrzymującą się presją cenową.

- Aktywa realne: Złoto, REITs i nieruchomości zyskują na popularności jako tradycyjne zabezpieczenia. XRP Trust (XRPI), ETF oparty na kryptowalutach, pojawił się jako narzędzie spekulacyjne, choć jego 7% jednodniowy spadek po utrzymaniu stóp przez Fed podkreśla jego zmienność.

- Obligacje krótkoterminowe: Przy niepewności co do obniżek stóp, obligacje krótkoterminowe oferują płynność i ochronę przed zmiennością.

Wnioski: Nawigacja po nowej inflacyjnej rzeczywistości

XRPI, jako ramy koncepcyjne, ukazuje świat, w którym inflacja nie jest już przelotnym problemem, lecz strukturalną rzeczywistością. Dla inwestorów oznacza to konieczność wyjścia poza nagłówkowe dane CPI, by przewidywać utrzymujące się presje w sektorze usług i łańcuchach dostaw. Przez realokację w kierunku sektorów defensywnych, aktywów indeksowanych inflacją oraz firm technologicznych napędzanych innowacjami, portfele mogą prosperować w środowisku, gdzie kluczowa jest adaptacyjność. 90% prawdopodobieństwo obniżki stóp przez Federal Reserve we wrześniu 2025 roku może przynieść chwilową ulgę, ale szersza lekcja jest jasna: w nowej inflacyjnej rzeczywistości strategiczna realokacja nie jest tylko rozsądna — jest konieczna.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Yearn Finance: kradzież yETH o wartości 9 milionów dolarów – najnowszy thriller świata DeFi

Bank of Russia sugeruje odejście od zakazu kryptowalut

Jak XRP stał się najpopularniejszym handlem ETF na rynku kryptowalut, mimo spadków cen w kierunku 2 dolarów

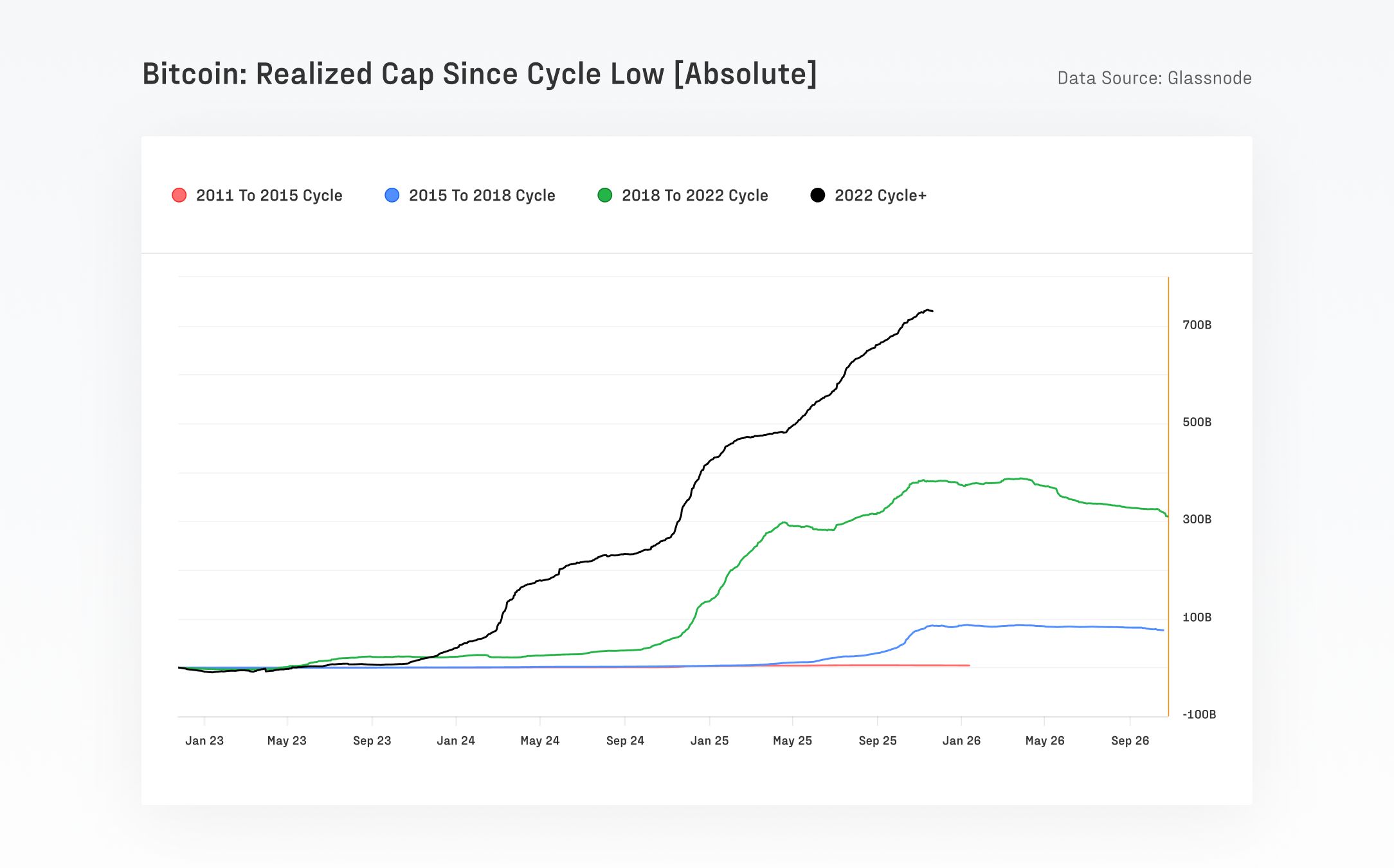

Fasanara Digital + Glassnode: Perspektywy rynku instytucjonalnego na IV kwartał 2025 roku

Na rynku wstrząśniętym niedawnymi spadkami i presją makroekonomiczną, nasz nowy wspólny raport z Fasanara Digital przedstawia, jak kluczowa infrastruktura ekosystemu — płynność spot, przepływy ETF, stablecoiny, aktywa tokenizowane oraz zdecentralizowane kontrakty perpetualne — zmienia się w IV kwartale.