Amerykański CPI wzrósł w sierpniu o 0,4% szybciej niż oczekiwano; wskaźnik bazowy zgodny z prognozami

Inflacja w USA za sierpień okazała się wyższa od oczekiwań, choć prawdopodobnie nie wystarczy to, by powstrzymać Federal Reserve przed obniżeniem stóp procentowych w przyszłym tygodniu.

Indeks cen konsumpcyjnych (CPI) wzrósł w zeszłym miesiącu o 0,4% wobec oczekiwań na poziomie 0,3% i 0,2% w lipcu. W ujęciu rocznym CPI wzrósł o 2,9% wobec prognozy 2,9% i 2,7% w lipcu.

Core CPI, który wyklucza zmienne składniki, takie jak żywność i energia, wzrósł w sierpniu o 0,3%, zgodnie z prognozami i wynikiem z lipca (0,3%). W ujęciu rocznym core CPI wzrósł o 3,1% w porównaniu z prognozą 3,1% i wynikiem z lipca (3,1%).

Bitcoin spadł o około 0,5%, z 114 300 USD do 113 700 USD, bezpośrednio po publikacji danych.

Kontrakty terminowe na amerykańskie indeksy giełdowe oddały niewielką część wzrostów i obecnie zyskują jedynie 0,1% na całym rynku. Rentowność 10-letnich obligacji skarbowych spadła o około pięć punktów bazowych do poziomu 4,00%, a dolar nieco się umocnił. Złoto wzrosło po publikacji danych, ograniczając wcześniejszą stratę z około 0,4% do 0,15%, osiągając 3 675 USD za uncję.

Być może czynnikiem łagodzącym ewentualne spadki na rynkach – i z pewnością odpowiedzialnym za duży spadek rentowności 10-letnich obligacji – był cotygodniowy raport Initial Jobless Claims, opublikowany w tym samym czasie co CPI. Liczba nowych wniosków o zasiłek dla bezrobotnych wzrosła do znacznie wyższego niż oczekiwano poziomu 263 000 z 236 000 w poprzednim tygodniu. Prognozy zakładały jedynie 235 000.

Oba raporty wskazują na trudną sytuację, w jakiej znajduje się amerykański bank centralny – sytuacja na rynku pracy się pogarsza, ale inflacja nie chce spadać.

Przed publikacją danych CPI rynki wyceniały 92% szans na obniżkę stóp procentowych o 25 punktów bazowych na nadchodzącym posiedzeniu Fed oraz 8% szans na obniżkę o 50 punktów bazowych, według CME FedWatch. Dane o inflacji prawdopodobnie kończą spekulacje o ruchu o 50 punktów bazowych, które nasiliły się po piątkowym słabym raporcie o zatrudnieniu i środowych słabych danych PPI.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

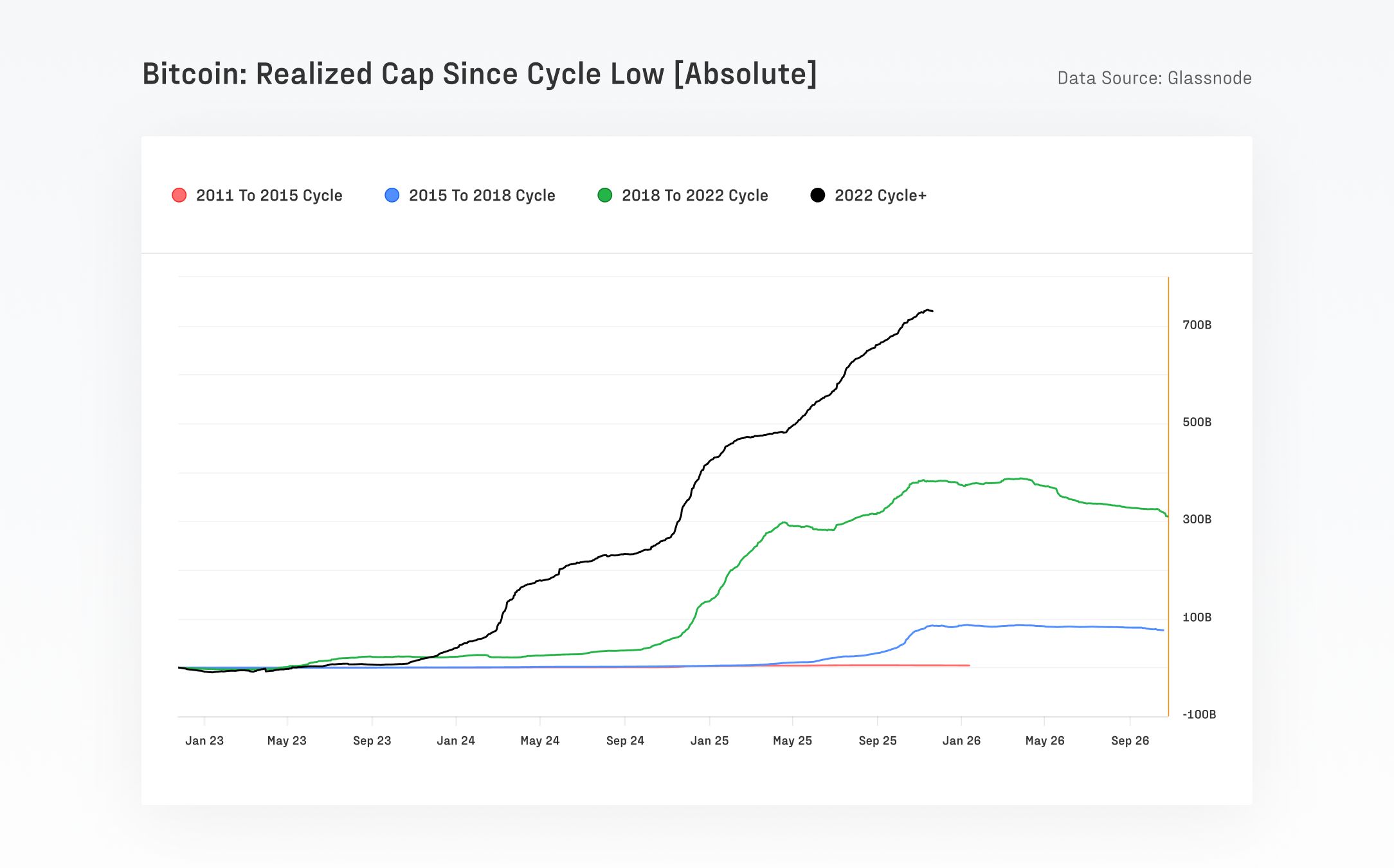

Fasanara Digital + Glassnode: Perspektywy rynku instytucjonalnego na IV kwartał 2025 roku

Na rynku wstrząśniętym niedawnymi spadkami i presją makroekonomiczną, nasz nowy wspólny raport z Fasanara Digital przedstawia, jak kluczowa infrastruktura ekosystemu — płynność spot, przepływy ETF, stablecoiny, aktywa tokenizowane oraz zdecentralizowane kontrakty perpetualne — zmienia się w IV kwartale.

Prawda o gospodarce: AI napędza wzrost, kryptowaluty stają się aktywami politycznymi

Artykuł analizuje obecną sytuację gospodarczą, wskazując, że AI jest głównym motorem wzrostu PKB, podczas gdy inne sektory, takie jak rynek pracy i finanse gospodarstw domowych, ulegają osłabieniu. Dynamika rynkowa oderwała się od fundamentów, a wydatki kapitałowe na AI stały się kluczowe dla uniknięcia recesji. Rosnące nierówności majątkowe oraz ograniczenia w dostawach energii stają się wąskimi gardłami dla rozwoju AI. W przyszłości AI i kryptowaluty mogą stać się priorytetem dla zmian politycznych. Streszczenie wygenerowane przez Mars AI. Model Mars AI jest wciąż udoskonalany w zakresie dokładności i kompletności generowanych treści.

Jednorożec AI Anthropic przyspiesza przygotowania do IPO, stawiając czoła OpenAI?

Anthropic przyspiesza ekspansję na rynku kapitałowym, rozpoczynając współpracę z czołowymi kancelariami prawnymi, co jest postrzegane jako ważny sygnał przygotowań do wejścia na giełdę. Wycena firmy zbliża się do 300 miliardów dolarów, a inwestorzy liczą, że uda jej się zadebiutować przed OpenAI.

Nawet prestiżowe uniwersytety popełniają błędy inwestycyjne? Tuż przed gwałtownym spadkiem ceny bitcoin, Harvard zainwestował 500 milionów dolarów.

Fundusz darowiznowy Uniwersytetu Harvarda w poprzednim kwartale znacznie zwiększył swoje udziały w bitcoin ETF do prawie 500 milionów dolarów, jednak w tym kwartale cena bitcoina spadła o ponad 20%, co naraża fundusz na znaczące ryzyko związane z wyborem momentu inwestycji.