Mercado de hedge envolto em medo: Bitcoin pode precisar de um período de consolidação mais longo

O Bitcoin está sendo negociado abaixo de níveis críticos de custo-base, indicando exaustão da demanda e enfraquecimento do momentum.

Título original: A Market Hedged in Fear

Autor original: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Tradução original: AididiaoJP, Foresight News

O bitcoin está sendo negociado abaixo de níveis críticos de custo base, indicando exaustão da demanda e enfraquecimento do momentum. Detentores de longo prazo estão vendendo durante a força do mercado, enquanto o mercado de opções adota uma postura defensiva, com aumento da demanda por opções de venda e volatilidade elevada, marcando uma fase de cautela antes de qualquer recuperação sustentável.

Resumo

· O bitcoin está sendo negociado abaixo do custo base dos detentores de curto prazo, indicando enfraquecimento do momentum e agravamento da fadiga do mercado. Múltiplas falhas em recuperar esse nível aumentam o risco de entrar em uma fase de consolidação mais prolongada.

· Detentores de longo prazo aceleraram as vendas desde julho, agora excedendo 22.000 BTC por dia, sinalizando que a realização de lucros contínua continua pressionando a estabilidade do mercado.

· O open interest atingiu máximas históricas, mas o sentimento do mercado é predominantemente baixista, já que os traders preferem opções de venda em vez de compra. Os repiques de curto prazo estão sendo enfrentados com hedge, e não com novo otimismo.

· A volatilidade implícita permanece elevada, enquanto a volatilidade realizada alcançou o mesmo patamar, encerrando o período de baixa volatilidade. As posições vendidas dos market makers amplificaram as vendas e limitaram os repiques.

· Dados on-chain e de opções indicam que o mercado está em uma fase de transição cautelosa. A recuperação pode depender do surgimento de nova demanda à vista e do alívio da volatilidade.

· O bitcoin recuou gradualmente de suas máximas históricas recentes, estabilizando-se abaixo do custo base dos detentores de curto prazo, em torno de 113.000 dólares. Historicamente, essa estrutura costuma sinalizar o início de uma fase baixista de médio prazo, à medida que detentores mais fracos começam a capitular.

· Nesta edição, avaliamos o status atual de lucratividade do mercado, examinamos a escala e a persistência dos gastos dos detentores de longo prazo e, por fim, avaliamos o sentimento do mercado de opções para julgar se esta correção é uma consolidação saudável ou prenuncia uma fraqueza mais profunda.

Insights On-chain

Testando a Convicção

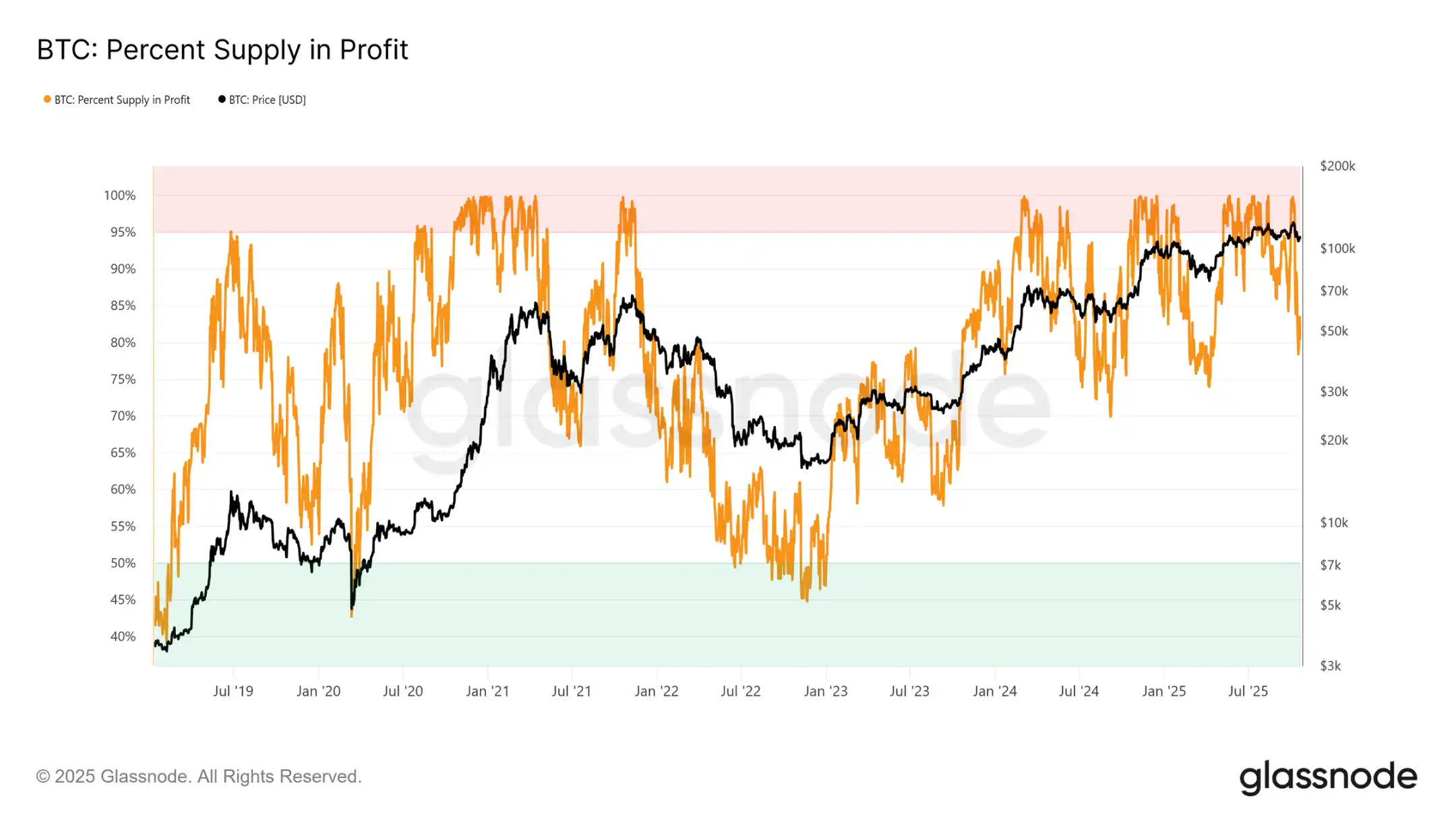

Negociar próximo ao custo base dos detentores de curto prazo marca uma fase crítica, onde o mercado testa a convicção dos investidores que compraram próximo das máximas recentes. Historicamente, cair abaixo desse nível após atingir máximas históricas levou a uma queda na porcentagem de oferta em lucro para cerca de 85%, o que significa que mais de 15% da oferta está em prejuízo.

Estamos testemunhando esse padrão pela terceira vez neste ciclo. Se o bitcoin não conseguir recuperar acima de aproximadamente 113.100 dólares, uma contração mais profunda pode empurrar uma proporção ainda maior da oferta para o prejuízo, aumentando a pressão sobre compradores recentes e potencialmente preparando o terreno para uma capitulação mais ampla do mercado.

Limiares Críticos

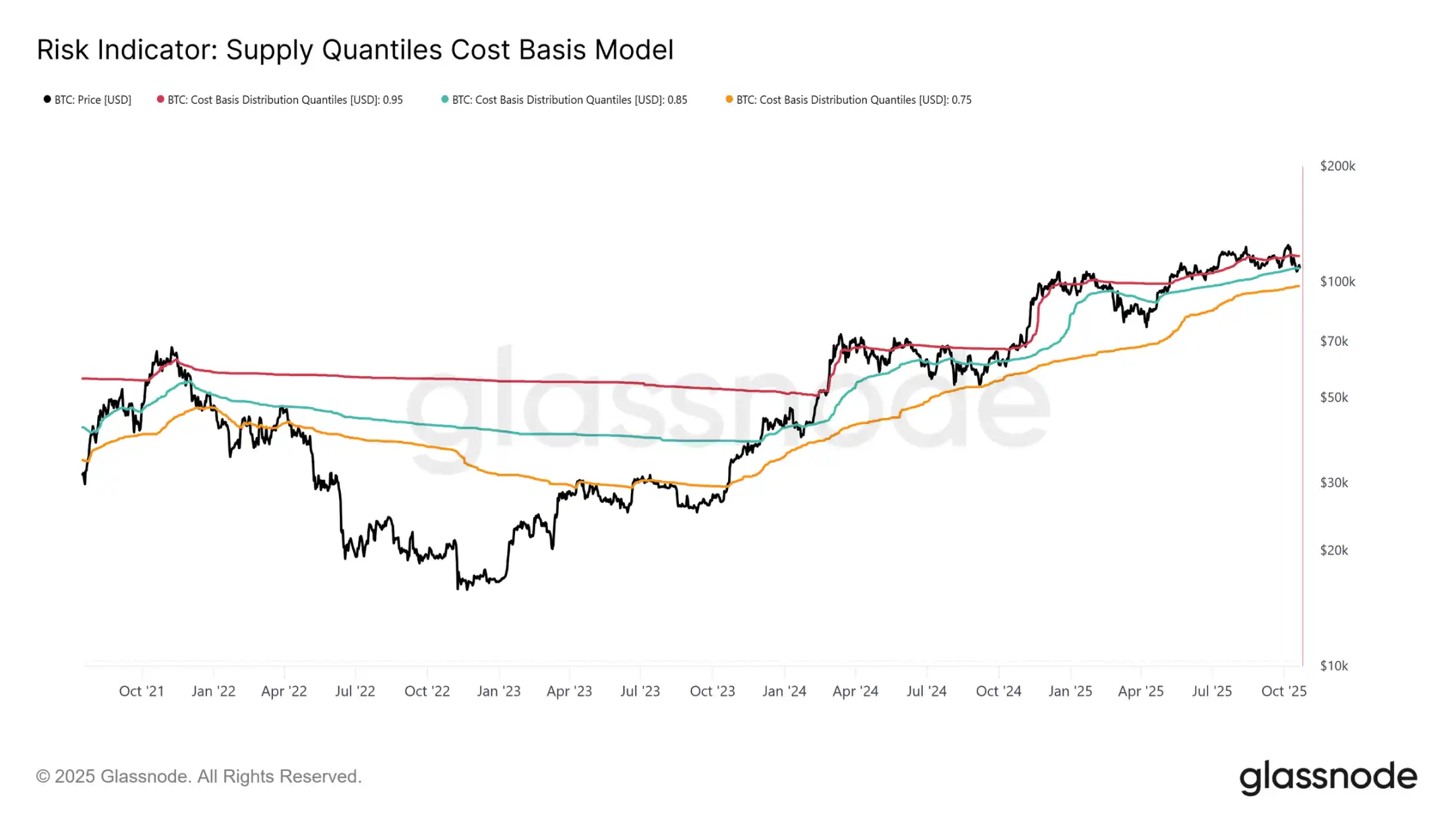

Para entender melhor essa estrutura, é fundamental compreender por que recuperar o custo base dos detentores de curto prazo é essencial para manter uma fase de alta. O modelo de custo base por quantil de oferta fornece um quadro claro ao mapear os quantis 0,95, 0,85 e 0,75, indicando os níveis em que 5%, 15% e 25% da oferta estão em prejuízo, respectivamente.

Atualmente, o bitcoin não só está sendo negociado abaixo do custo base dos detentores de curto prazo (113.100 dólares), mas também tem dificuldade em se manter acima do quantil 0,85, em 108.600 dólares. Historicamente, não conseguir manter esse limiar sinaliza fraqueza estrutural do mercado e geralmente prenuncia uma correção mais profunda, apontando para o quantil 0,75, atualmente em torno de 97.500 dólares.

Exaustão da Demanda

A terceira contração abaixo do custo base dos detentores de curto prazo e do quantil 0,85 neste ciclo levanta preocupações estruturais. De uma perspectiva macro, repetidas exaustões de demanda sugerem que o mercado pode precisar de uma fase de consolidação mais longa para se reenergizar.

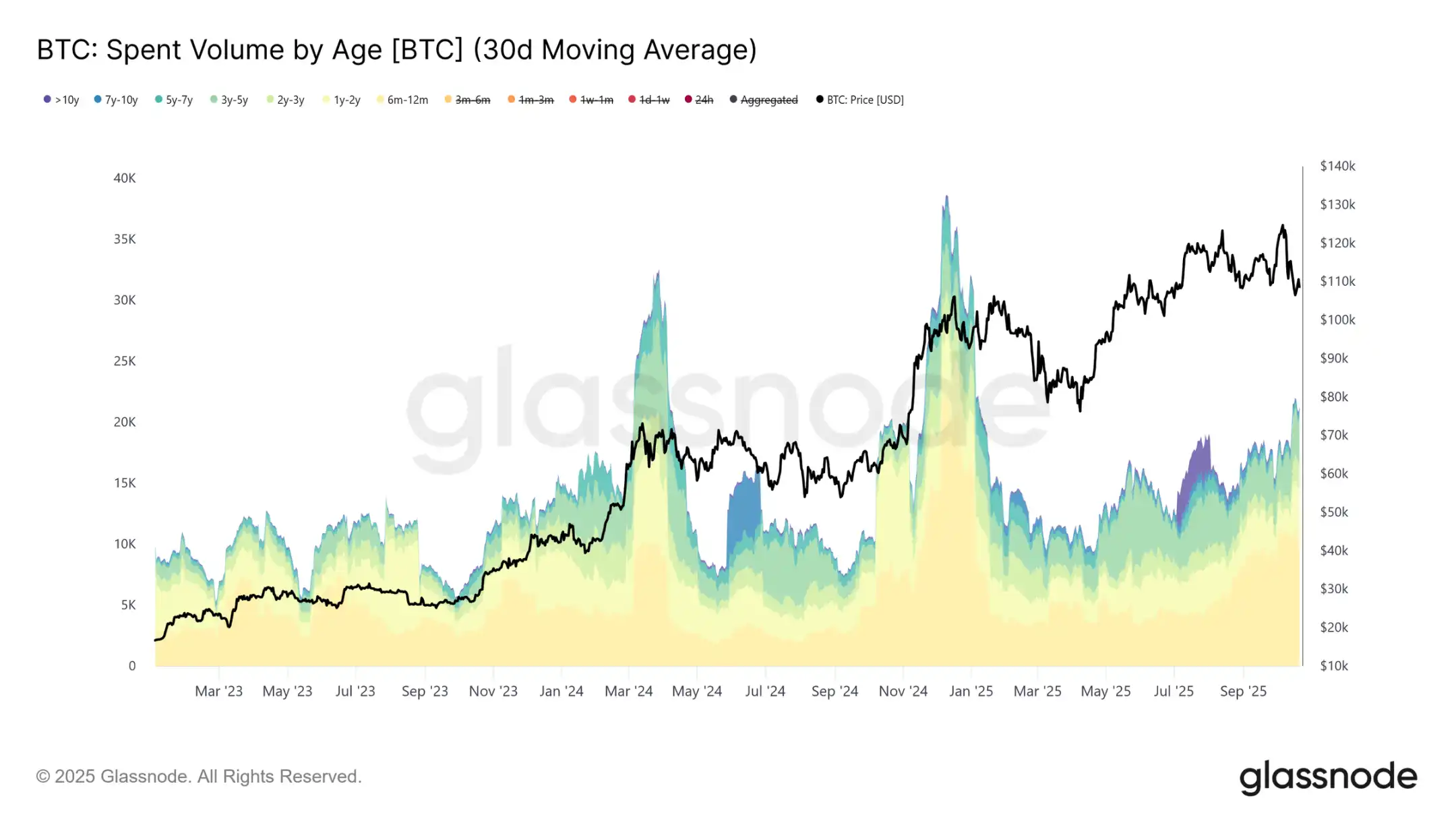

Ao examinar o volume de gastos dos detentores de longo prazo, essa exaustão se torna ainda mais clara. Desde o topo do mercado em julho de 2025, os detentores de longo prazo aumentaram constantemente seus gastos, com a média móvel simples de 30 dias subindo da linha base de 10.000 BTC para mais de 22.000 BTC por dia. Essa distribuição persistente indica pressão de realização de lucros por parte de investidores experientes, um fator-chave para a fragilidade atual do mercado.

Após avaliar o risco de uma fase baixista prolongada devido à exaustão da demanda, agora voltamos nossa atenção ao mercado de opções para medir o sentimento de curto prazo e observar como os especuladores estão se posicionando diante da crescente incerteza.

Insights Off-chain

Open Interest em Alta

O open interest em opções de bitcoin atingiu máximas históricas e continua a crescer, sinalizando uma evolução estrutural no comportamento do mercado. Investidores estão recorrendo cada vez mais às opções para fazer hedge de exposição ao risco ou especular sobre volatilidade, em vez de vender à vista. Essa mudança reduz a pressão de venda direta no mercado spot, mas amplifica a volatilidade de curto prazo impulsionada pelas atividades de hedge dos market makers.

Com o crescimento do open interest, as oscilações de preço são mais propensas a se originar dos fluxos de capital impulsionados por Delta e Gamma nos mercados de futuros e perpétuos. Compreender essas dinâmicas está se tornando essencial, já que as posições em opções agora desempenham um papel dominante na formação dos movimentos de curto prazo e na amplificação das reações a catalisadores macro e on-chain.

Mudança no Mecanismo de Volatilidade

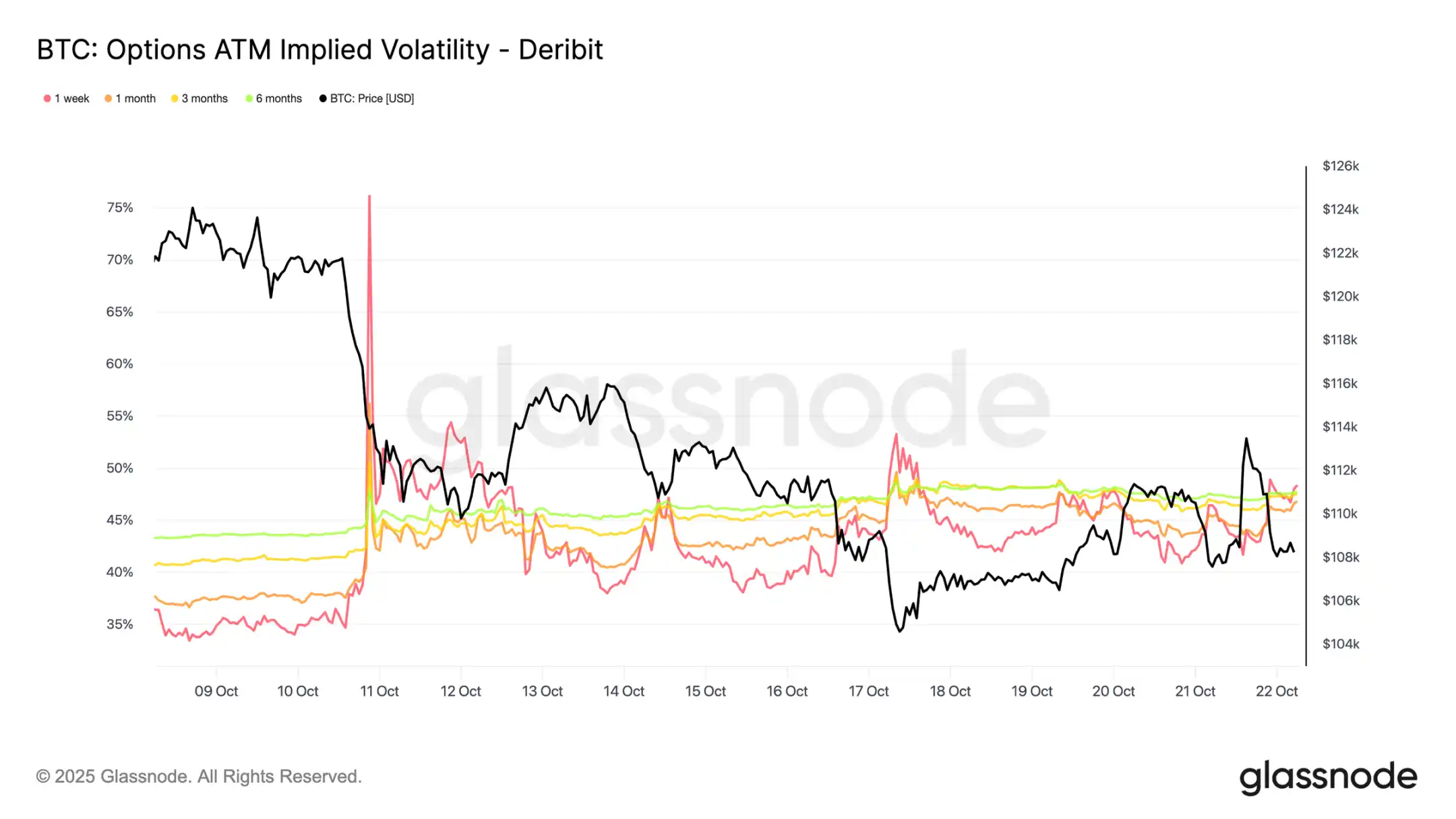

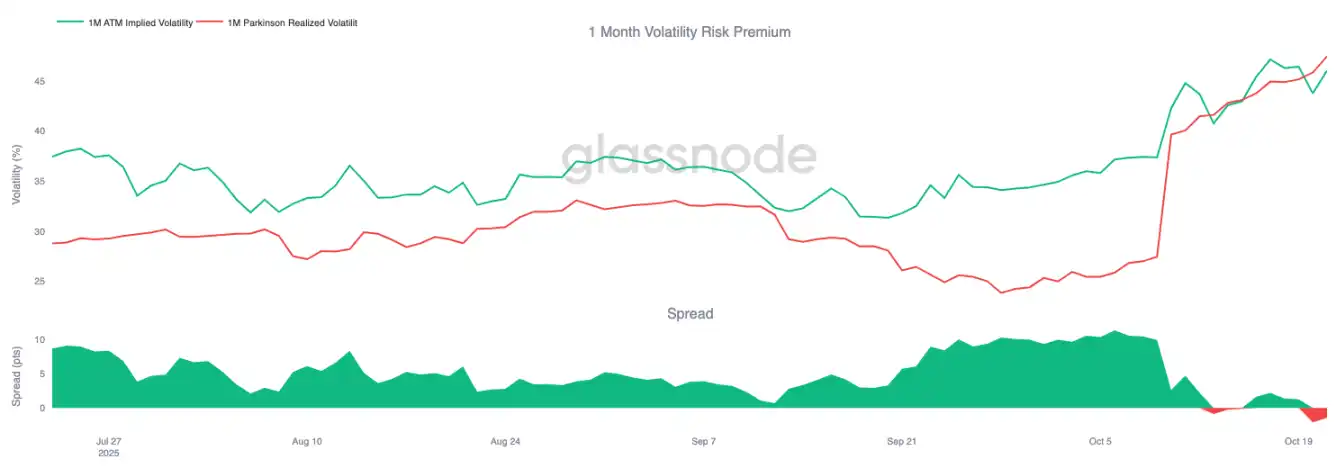

Desde o evento de liquidação do dia 10, o padrão de volatilidade mudou significativamente. A volatilidade implícita agora está em torno de 48 em todos os prazos, enquanto há duas semanas estava entre 36-43. O mercado ainda não digeriu totalmente esse choque, e os market makers permanecem cautelosos, evitando vender volatilidade a preços baixos.

A volatilidade realizada de 30 dias está em 44,1%, enquanto a de 10 dias está em 27,9%. À medida que a volatilidade realizada esfria gradualmente, podemos esperar que a volatilidade implícita caia e se normalize nas próximas semanas. Por ora, a volatilidade permanece elevada, mas isso parece mais uma reprecificação de curto prazo do que o início de um regime de volatilidade persistentemente alta.

Intensificação das Opções de Venda

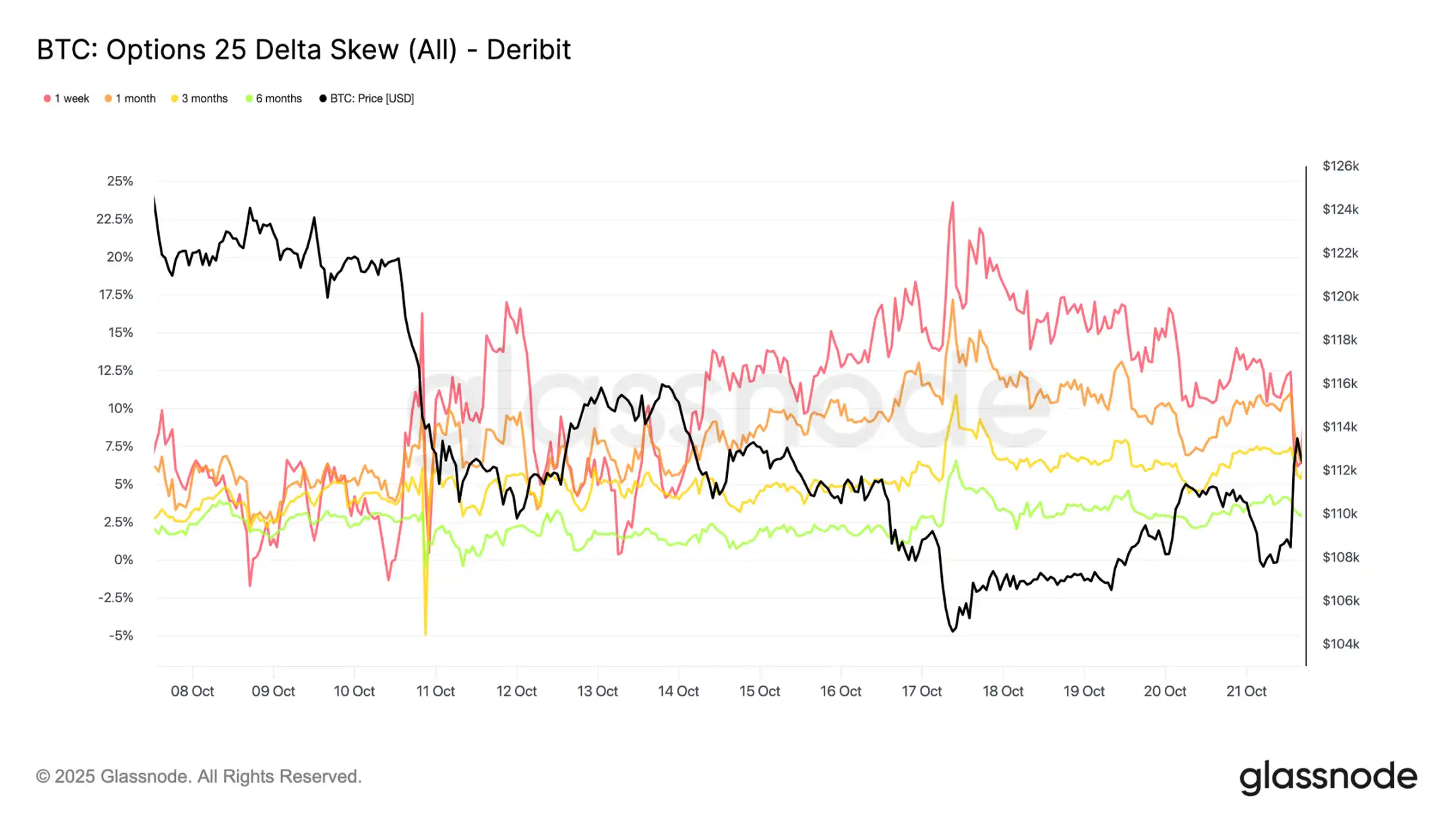

Nas últimas duas semanas, as opções de venda aumentaram de forma constante. O pico nas liquidações impulsionou uma elevação acentuada no skew das opções de venda, que, apesar de um breve ajuste, estabilizou-se em um patamar estruturalmente mais alto, indicando que as opções de venda continuam mais caras que as de compra.

Na última semana, o skew de prazo de 1 semana oscilou, mas permaneceu em uma zona de alta incerteza, enquanto todos os outros prazos se moveram mais 2-3 pontos de volatilidade em direção às opções de venda. Essa ampliação ao longo dos prazos indica que o sentimento de cautela está se espalhando por toda a curva.

Essa estrutura reflete um mercado disposto a pagar prêmio por proteção contra queda, mantendo exposição limitada ao risco de alta, equilibrando o medo de curto prazo com perspectivas de longo prazo. O pequeno repique de terça-feira ilustra essa sensibilidade: os prêmios das opções de venda caíram pela metade em poucas horas, mostrando como o sentimento do mercado permanece tenso.

Inversão do Prêmio de Risco

O prêmio de risco de volatilidade de 1 mês tornou-se negativo. Por meses, a volatilidade implícita permaneceu alta enquanto a volatilidade de preços realizada ficou calma, permitindo que traders vendidos em volatilidade obtivessem retornos estáveis.

Agora, a volatilidade realizada disparou para igualar a implícita, eliminando essa vantagem. Isso marca o fim do regime de tranquilidade: vendedores de volatilidade não podem mais contar com renda passiva e são forçados a fazer hedge ativo em condições mais voláteis. O mercado passou de um estado calmo e complacente para um ambiente mais dinâmico e reativo, com posições vendidas sob crescente pressão à medida que a volatilidade real retorna.

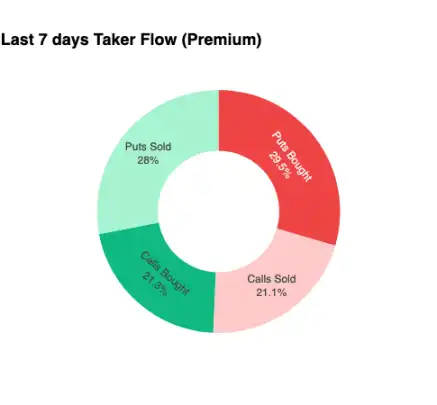

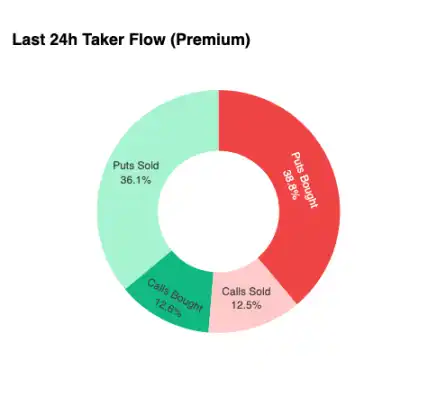

Fluxos de Capital Mantêm-se Defensivos

Para focar a análise no curtíssimo prazo, ampliamos para as últimas 24 horas para observar como as posições em opções responderam ao recente repique. Apesar do preço ter subido 6% de 107.500 para 113.900 dólares, a demanda por opções de compra não forneceu muita confirmação. Em vez disso, os traders aumentaram sua exposição a opções de venda, efetivamente travando níveis de preço mais altos.

Esse posicionamento faz com que os market makers fiquem vendidos na direção de baixa e comprados na direção de alta, o que normalmente leva a uma supressão dos repiques e aceleração das vendas. Essa dinâmica continuará sendo um obstáculo até que as posições sejam ajustadas.

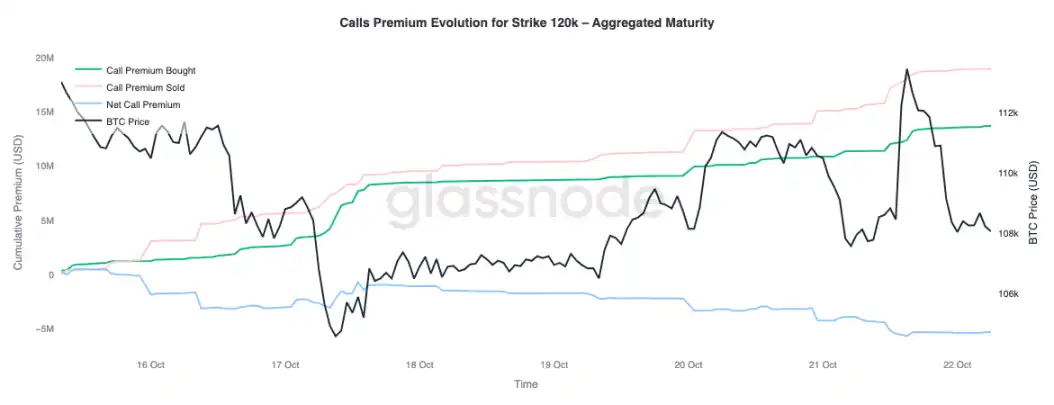

Prêmios

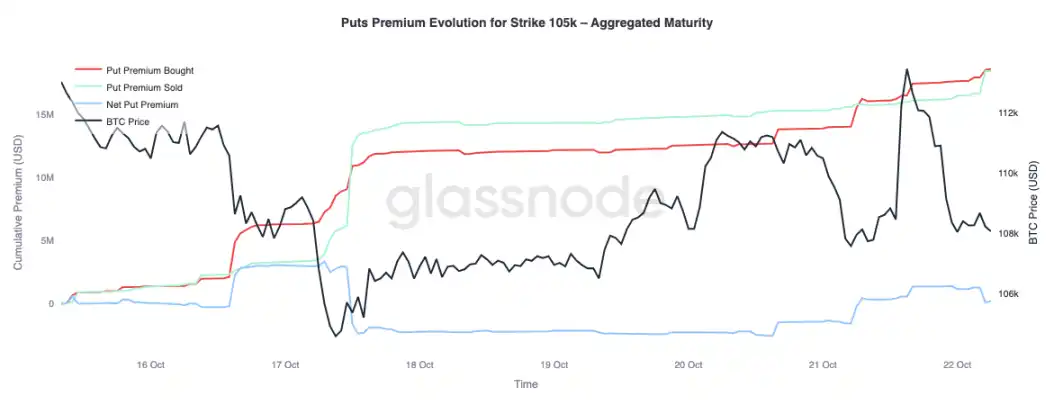

Os dados agregados de prêmios da Glassnode, segmentados por preço de exercício, confirmam o mesmo padrão. Para opções de compra em 120.000 dólares, os prêmios vendidos aumentaram à medida que o preço subiu; os traders estão suprimindo o movimento de alta e vendendo volatilidade durante o que consideram uma força temporária. Buscadores de ganhos de curto prazo estão aproveitando o pico da volatilidade implícita para vender opções de compra durante os repiques, em vez de perseguir o movimento de alta.

Ao observar os prêmios das opções de venda em 105.000 dólares, o padrão é o oposto, confirmando nosso argumento. À medida que o preço sobe, o prêmio líquido das opções de venda em 105.000 dólares aumenta. Os traders estão mais ansiosos para pagar por proteção contra queda do que para comprar convexidade de alta. Isso indica que o repique recente encontrou hedge, não convicção.

Conclusão

O bitcoin recuou recentemente para abaixo do custo base dos detentores de curto prazo (113.000 dólares) e do quantil 0,85 (108.600 dólares), destacando a crescente exaustão da demanda, já que o mercado luta para atrair novos fluxos enquanto detentores de longo prazo continuam distribuindo. Essa fraqueza estrutural sugere que o mercado pode precisar de uma fase de consolidação mais longa para reconstruir a confiança e absorver a oferta vendida.

Enquanto isso, o mercado de opções reflete o mesmo tom cauteloso. Apesar do open interest atingir máximas históricas, o posicionamento é defensivo; o skew das opções de venda permanece elevado, vendedores de volatilidade estão sob pressão e os repiques de curto prazo encontram hedge, não otimismo. Em resumo, esses sinais indicam que o mercado está em transição: um período em que o fervor diminui, o apetite por risco estrutural é contido e a recuperação pode depender da retomada da demanda à vista e do alívio dos fluxos impulsionados pela volatilidade.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

INFINIT une forças com Google para construir conjuntamente uma infraestrutura global de finanças inteligentes baseada em agentes

Esta colaboração marca o primeiro passo da INFINIT rumo a se tornar uma "infraestrutura financeira global de agentes inteligentes".

Cactus Custody une forças com Fly Wing para lançar OTC Desk, aprofundando sua missão de oferecer serviços diversificados para instituições

Esta colaboração fornecerá aos clientes institucionais soluções de liquidação em moeda fiduciária que são seguras, compatíveis e transparentes, fortalecendo ainda mais a missão da Cactus Custody de construir uma plataforma de serviços de ativos digitais completa.

PEPE enfrenta ameaça de $0.00000185 com aproximação de rompimento do padrão cabeça e ombros

Canadá aplica multa de C$177 milhões à Cryptomus por evasão de sanções e lavagem de dinheiro