O título traduzido para português europeu é: Os títulos japoneses de 20 anos emitem novamente um sinal raro: a liquidez global pode sofrer um ajuste drástico, e o BTC enfrenta pressão temporária.

O Japão está silenciosamente caminhando para o centro do palco financeiro global.

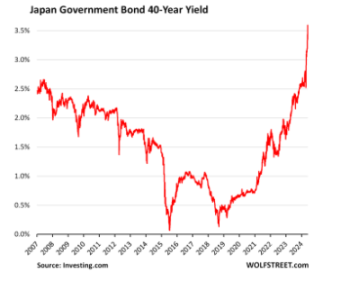

Recentemente, o rendimento dos títulos do governo japonês (JGB) de 20 anos ultrapassou 2,75%, um nível que não era visto há 26 anos. Vale destacar que esse movimento ocorreu logo após o Japão lançar um pacote de estímulo econômico de 110 bilhões de dólares. Com a expansão fiscal e a subida das taxas de juro, os mercados globais entraram imediatamente em estado de alerta.

Esse sinal não é comum, pois historicamente costuma acompanhar grandes reversões de fluxo de capitais e até marcar o início de correções em ativos de risco globais.

1. O Japão é o maior credor do mundo — seus fluxos de capitais afetam a liquidez global

Por que as mudanças nas taxas de juro do Japão afetam os mercados globais?

A razão está na posição especial do Japão:

Maior detentor de capitais no exterior do mundo

Detém mais de 1,1 trilhão de dólares em títulos do Tesouro dos EUA

As seguradoras, fundos de pensão e instituições financeiras japonesas têm enorme peso nos mercados globais de ativos

Quando o rendimento doméstico japonês sobe significativamente, desencadeia uma lógica simples e poderosa:

O retorno doméstico torna-se mais atrativo → Capitais retornam ao Japão → Liquidez global é drenada

O resultado é:

Os títulos do Tesouro dos EUA podem sofrer pressão de venda

Os fundos de ações globais enfrentam resgates

A volatilidade do mercado aumenta rapidamente

Esse efeito é em cadeia e acelerado.

2. Se a tendência continuar, ativos de risco globais podem entrar numa fase de alta volatilidade

Se essa tendência de retorno de capitais se intensificar, o impacto se expandirá rapidamente:

Os títulos do Tesouro dos EUA serão os primeiros a serem vendidos

Grandes fundos de ações virão em seguida

Ativos de risco globais sofrerão ajustes sincronizados

Uma situação semelhante ocorreu em 2018:

Os rendimentos dos JGB e dos títulos do Tesouro dos EUA subiram juntos

Os principais índices globais caíram abruptamente

O Japão tornou-se uma “fonte inesperada de aperto de liquidez”

O ambiente macro atual é ainda mais complexo, e cada movimento nas taxas japonesas é amplificado e interpretado pelos capitais globais.

3. O Bitcoin é o mais sensível à liquidez: pressão de curto prazo não pode ser ignorada

A questão chave é:

O que esse sinal do Japão significa para o Bitcoin?

A resposta é clara:

O Bitcoin é um dos ativos de risco mais dependentes da liquidez global.

Historicamente, o BTC sempre caiu significativamente quando a liquidez apertou:

2015: Dólar forte → BTC recuou significativamente

2018: Rendimentos globais subiram → BTC caiu de 19k para 3k

2022: Aperto do Fed → BTC caiu de 69k para 15k

Comparando, pode-se ver:

Cada grande queda do BTC não foi causada por deterioração dos seus fundamentos, mas sim por uma súbita falta de liquidez sistêmica.

Se o Japão continuar a impulsionar o retorno de capitais, a pressão de curto prazo sobre o BTC é praticamente inevitável.

4. Isto não é uma reversão de tendência, mas sim um “período de aperto” de liquidez

Apesar da pressão, isto não é um sinal de reversão de tendência.

O ambiente de mercado atual assemelha-se mais a:

Contração de liquidez

Volatilidade aumentada

Preços buscando suporte em níveis mais baixos

Não é devido a mudanças negativas na tecnologia ou aplicação do Bitcoin, mas sim porque o ambiente financeiro entrou num “período de equilíbrio apertado de capitais”.

5. Os fundamentos de longo prazo do Bitcoin permanecem sólidos

É importante destacar que a lógica de longo prazo do Bitcoin continua a fortalecer-se:

Investidores institucionais continuam a aumentar posições

A estrutura dos ETF reforça a entrada regular de capitais

A postura regulatória está mudando de obstáculo para aceitação

A rede e o ecossistema continuam a expandir valor

Essas forças não mudarão devido a movimentos de capitais de curto prazo do Japão.

6. Correções profundas assustam traders emocionais, mas são oportunidades para capitais de longo prazo

Se o Japão continuar a impulsionar o retorno de capitais:

O BTC pode realmente cair

A queda pode ser mais profunda do que a maioria imagina

Mas o que determina o sucesso não é o pânico, mas sim a postura.

Isto não é uma reversão de tendência, mas uma janela de oportunidade para os pacientes.

Aqueles que comprarem no fundo do medo irão capturar a próxima grande alta.

Conclusão:

O rendimento dos títulos japoneses de 20 anos atingindo o maior nível em 26 anos é um sinal macroeconômico de impacto global. Se o retorno de capitais japoneses continuar, esta tendência pode desencadear uma contração da liquidez global, pressionando títulos do Tesouro dos EUA, bolsas e ativos de risco como o Bitcoin no curto prazo.

No entanto, essa pressão vem principalmente do “aperto de liquidez” financeiro, e não de deterioração dos fundamentos do Bitcoin. A institucionalização, avanços regulatórios e o valor de rede do Bitcoin continuam a crescer, mantendo a estrutura de longo prazo inalterada.

A volatilidade de curto prazo pode aumentar, mas as grandes oportunidades geralmente nascem dessas correções movidas pelo pânico.

Investidores prudentes devem enfrentar a volatilidade com paciência e capturar valor estratégico em zonas de preço atrativas.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

ETFs spot de bitcoin voltam a ter fluxos positivos, BTC recupera acima de $92.000

Os ETFs de BTC à vista dos EUA voltaram a registrar entradas líquidas após cinco dias consecutivos de saídas líquidas, período em que US$ 2,26 bilhões deixaram os fundos. Destaca-se que o IBIT da BlackRock registrou entradas líquidas de US$ 60,61 milhões na quarta-feira, após ter registrado saídas líquidas de US$ 523 milhões no dia anterior.

Bitcoin tenta uma "recuperação frágil" enquanto o Fed sinaliza paciência em relação aos cortes de juros

Resumo rápido: O Bitcoin recuperou-se próximo dos $92.000, mas continua abaixo de níveis estruturais importantes à medida que os mercados se estabilizam após dois dias de liquidação. Analistas afirmam que os indicadores de risco onchain ainda mostram “profundo stress”, mas destacam espaço para uma reversão de alta mais expressiva.

Metaplanet planeja outra compra de bitcoin no valor de $95 milhões após captação de ações preferenciais MERCURY

Resumo rápido: A Metaplanet planeja levantar ¥21,25 bilhões (cerca de $135 milhões) através da emissão de novas ações preferenciais Classe B. A empresa pretende destinar aproximadamente $95 milhões do valor líquido arrecadado para compras de bitcoin entre dezembro de 2025 e março de 2026.

Engenheiro da RippleX explora potencial para staking nativo de XRP enquanto David Schwartz opina sobre o futuro do design do XRPL

O desenvolvedor do RippleX, J. Ayo Akinyele, e o CTO em saída da Ripple, David Schwartz, descreveram como o staking nativo poderia funcionar no XRPL, destacando que essas ideias ainda são exploratórias e complexas. A discussão ocorre em meio ao aumento da atividade de XRP nos mercados de DeFi e tokens, juntamente com o lançamento, na semana passada, do primeiro ETF à vista puro de XRP dos EUA pela Canary.