O papel do Bitcoin como proteção macroeconômica em meio às tensões entre Trump e o Fed: realocação estratégica de portfólio em um mundo pós-aumento de juros

- Os aumentos das taxas do Fed entre 2022 e 2024 e a agenda pró-cripto de Trump criam tensões macroeconômicas, posicionando o Bitcoin como um hedge estratégico contra a incerteza das políticas. - A recuperação do Bitcoin de 2023 a 2025 para US$ 124.000 reflete clareza regulatória (aprovações de ETF), vantagens de oferta fixa e as promessas da política de Trump de uma "Reserva Estratégica de Bitcoin". - A proibição do CBDC por Trump em 2025 e a divergência das políticas do Fed destacam o duplo papel do Bitcoin: proteção contra a desvalorização do dólar (correlação de -0,29), ao mesmo tempo em que se beneficia da liquidez com baixas taxas (+0,49).

O ciclo agressivo de aumento de juros do Federal Reserve de 2022 a 2024, aliado à reeleição de Donald Trump em 2024 e sua agenda pró-cripto, criou um cenário macroeconômico único. Agora, os investidores enfrentam uma questão crítica: como o Bitcoin, antes um ativo especulativo volátil, pode ser utilizado como proteção estratégica em um mundo onde a política do banco central e a liderança política estão em tensão? A resposta está em compreender o papel em evolução do Bitcoin como contrapeso macroeconômico — e como posicionar portfólios de acordo.

O Ciclo de Aperto do Fed e a Resiliência do Bitcoin

O desempenho do Bitcoin durante os aumentos de juros do Fed destaca sua sensibilidade à liquidez e ao sentimento dos investidores. Em 2022, à medida que o Fed elevou as taxas para combater a inflação, o Bitcoin despencou de US$ 64.000 para perto de US$ 20.000. Este não foi um evento isolado; ativos de alto risco em geral — ações de tecnologia, capital de risco e até ouro — sofreram correções acentuadas. O aperto do Fed estrangulou a liquidez, forçando investidores a abandonarem ativos especulativos.

No entanto, a recuperação do Bitcoin entre 2023 e 2025 revela uma mudança crítica. Com a pausa nos aumentos e o sinal de cortes em 2024, o Bitcoin ultrapassou US$ 124.000 em agosto de 2025. Essa recuperação foi impulsionada por três fatores:

1. Clareza Regulamentar: A aprovação dos ETFs spot de Bitcoin em 2024 normalizou o acesso institucional, reduzindo a volatilidade.

2. Diversificação Macroeconômica: O fornecimento fixo do Bitcoin e a baixa taxa de inflação pós-halving (0,83%) o posicionaram como proteção superior contra a desvalorização fiduciária.

3. Ventos Políticos Favoráveis: As promessas pró-cripto de Trump, incluindo a substituição do presidente da SEC, Gary Gensler, e a criação de uma “Reserva Estratégica de Bitcoin”, aumentaram a confiança dos investidores.

Tensões Trump-Fed e o Novo Paradigma Macro

A eleição de Trump em 2024, que criticou consistentemente as políticas inflacionárias do Fed, introduziu uma nova camada de complexidade. A ordem executiva de sua administração em janeiro de 2025 — proibindo uma CBDC dos EUA e promovendo redes blockchain abertas — sinalizou uma mudança regulatória favorável ao Bitcoin. Isso contrasta com o foco tradicional do Fed na estabilidade monetária, criando um cabo de guerra entre prioridades políticas e do banco central.

Para os investidores, essa tensão representa uma oportunidade. A correlação negativa do Bitcoin com o dólar americano (-0,29) e seu alinhamento positivo com títulos de alto rendimento (+0,49) o tornam uma proteção versátil. Em um mundo onde as políticas de Trump podem priorizar o crescimento em detrimento do controle da inflação, o papel do Bitcoin como reserva de valor torna-se ainda mais atraente.

Realocação Estratégica de Portfólio: Equilibrando Risco e Retorno

A correlação em evolução do Bitcoin com ativos tradicionais — de um pico de +0,91 com o S&P 500 em 2023 para quase zero em 2025 — destaca seu potencial de diversificação. Veja como integrá-lo estrategicamente:

- Proteção Contra Desvalorização do Dólar: Aloque de 5 a 10% do portfólio em Bitcoin para compensar riscos potenciais de desvalorização, especialmente se a administração Trump adotar políticas fiscais expansionistas.

- Aproveite ETFs para Exposição Institucional: ETFs spot de Bitcoin (por exemplo, IBIT da BlackRock) oferecem uma maneira regulada e de baixo custo de obter exposição sem a necessidade de custódia direta de criptoativos.

- Diversifique Entre Cenários Macroeconômicos: O duplo papel do Bitcoin — como proteção contra inflação (via oferta fixa) e beneficiário de taxas baixas (via aumento de liquidez) — o torna um ativo único tanto em ciclos de aperto quanto de afrouxamento.

O Caminho à Frente: Navegando na Incerteza

Embora o retorno de 375,5% do Bitcoin de 2023 a 2025 seja impressionante, sua eficácia como proteção depende do contexto. Por exemplo, sua resposta a surpresas inflacionárias varia conforme o índice (positiva para CPI, negativa para Core PCE). Os investidores também devem considerar o risco de mudanças regulatórias — caso o Fed ou o Congresso imponham controles mais rígidos, a volatilidade do Bitcoin pode ressurgir.

No entanto, a tendência mais ampla é clara: o Bitcoin não é mais uma moda especulativa. Com mais de 180 empresas mantendo-o como reserva estratégica e bancos centrais nos EUA e no Butão tratando-o como ativo de reserva, sua utilidade macroeconômica veio para ficar.

Conclusão: Uma Nova Era de Proteção Macro

Em um mundo pós-aumento de juros marcado por tensões entre Trump e o Fed, o Bitcoin oferece um conjunto único de ferramentas para investidores. Sua capacidade de se desvincular de ativos tradicionais, proteger contra a depreciação do dólar e se beneficiar tanto de ambientes inflacionários quanto deflacionários o torna um pilar da realocação estratégica. Para quem está disposto a navegar por suas complexidades, o Bitcoin não é apenas um ativo digital — é um pilar macroeconômico.

Com o próximo movimento do Fed se aproximando e as políticas de Trump tomando forma, o momento de agir é agora. A questão não é se o Bitcoin deve estar em um portfólio — mas quanto dele possuir.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Tether mira um acordo de robótica de €1 bilhão — Um grande salto além das stablecoins

As maiores baleias da Hyperliquid estão vendidas em meio à forte volatilidade do mercado

Posições vendidas massivas por grandes baleias da Hyperliquid, combinadas com o aumento do medo e pânico nas redes sociais, sugerem que o mercado cripto pode estar se aproximando de um ponto de virada.

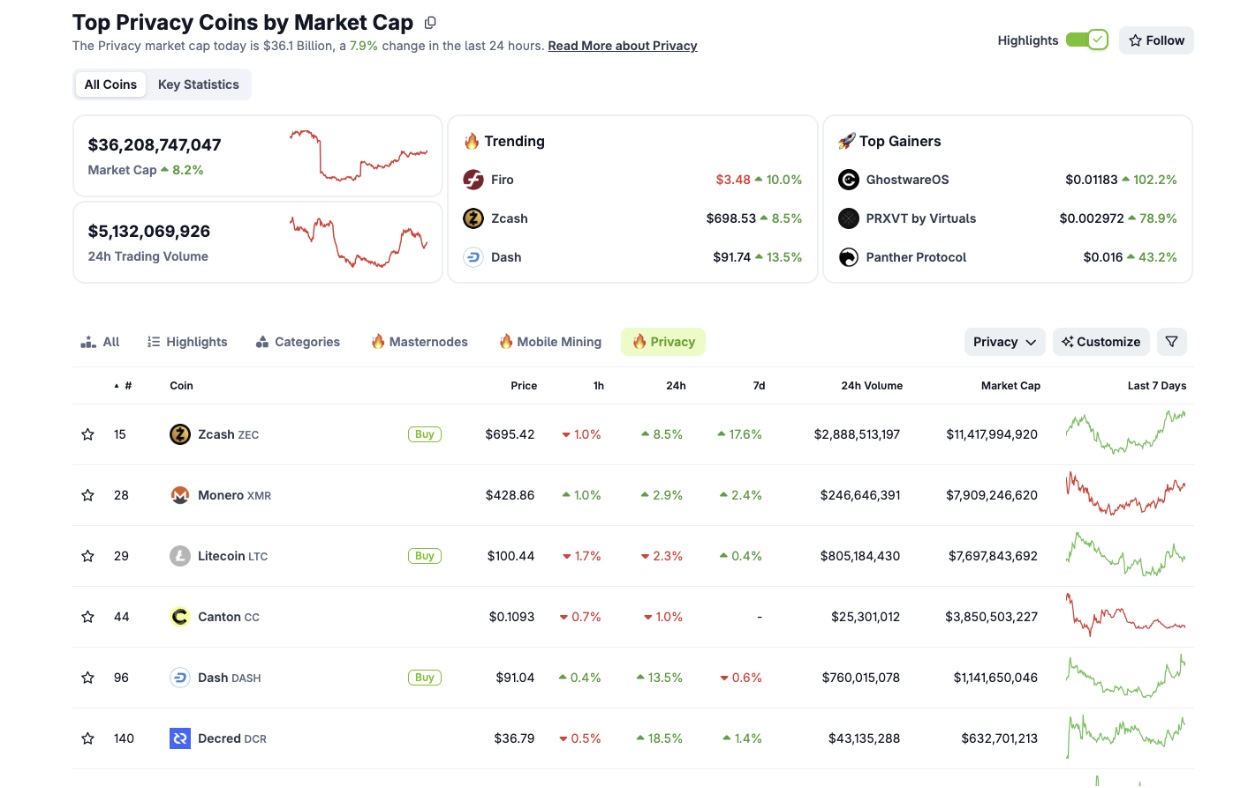

Moedas de privacidade cripto disparam enquanto tensões políticas aumentam antes da votação no Congresso

As moedas de privacidade tiveram uma forte alta enquanto os mercados se preparam para uma votação crucial no Congresso dos EUA que pode obrigar o presidente Trump a divulgar arquivos relacionados a Epstein.