A Vantagem Psicológica do Ouro: Como a Economia Comportamental Impulsiona a Resiliência do GLD em Tempos Turbulentos

- Os preços do ouro subiram 26% no primeiro semestre de 2025, com o GLD acompanhando esses ganhos, enquanto a economia comportamental explica as mudanças dos investidores avessos ao risco. - O efeito de reflexão impulsiona a demanda por GLD durante períodos de volatilidade, já que tensões geopolíticas e a fraqueza do dólar desencadeiam estratégias de aversão à perda. - Bancos centrais compraram 710 toneladas de ouro por trimestre em 2025, reforçando o papel do GLD como proteção contra estagflação e desvalorização cambial. - O GLD atraiu 397 toneladas em entradas até junho de 2025, com as participações em ETF chineses aumentando 70%, refletindo essa tendência.

Na primeira metade de 2025, os preços do ouro dispararam para máximas históricas, com o iShares Gold Trust (GLD) acompanhando a valorização do metal. Esse rali não foi apenas resultado de fundamentos macroeconômicos, mas também um reflexo de forças psicológicas profundas atuando nos mercados globais. A economia comportamental, especialmente o efeito de reflexão, oferece uma estrutura convincente para entender por que o ouro — via GLD — tornou-se uma proteção estratégica durante períodos de volatilidade.

O Efeito de Reflexão e a Psicologia do Investidor

O efeito de reflexão, um dos pilares da economia comportamental, descreve como os indivíduos invertem suas preferências de risco dependendo se percebem um cenário como ganho ou perda. Em tempos de estabilidade de mercado, os investidores geralmente apresentam comportamento de busca por risco, favorecendo ativos de alto crescimento como ações. No entanto, durante períodos de incerteza — como crises geopolíticas, guerras comerciais ou desvalorizações cambiais — os investidores passam a adotar posturas avessas ao risco, priorizando a segurança em vez do crescimento.

O ouro, como um ativo sem rendimento, prospera nesse ambiente avesso ao risco. Quando o dólar americano enfraquece (como ocorreu em 2025) ou as tensões geopolíticas aumentam (por exemplo, disputas comerciais entre EUA e China), os investidores percebem possíveis perdas em seus portfólios. O efeito de reflexão desencadeia uma migração para ativos como o ouro, vistos como proteções contra “aversão à perda”. Essa dinâmica é amplificada pelo Geopolitical Risk (GPR) Index, que contribuiu com aproximadamente 4% para os retornos do ouro em 2025 ao impulsionar fluxos para ativos de refúgio.

Mudanças Recentes no Mercado e o Papel do GLD

Na primeira metade de 2025, ETFs de ouro como o GLD atraíram 397 toneladas em entradas, elevando as reservas para 3.616 toneladas — o maior nível desde 2022. Esse aumento foi impulsionado tanto por investidores institucionais quanto de varejo, com as reservas de ETFs chineses crescendo 70% no acumulado do ano. Esses fluxos refletem uma mudança global de sentimento, à medida que investidores veem cada vez mais o ouro como um amortecedor contra estagflação, desvalorização cambial e incerteza política.

Bancos centrais reforçaram ainda mais essa tendência, adquirindo uma média de 710 toneladas de ouro por trimestre em 2025. Países como China, Türkiye e Índia aceleraram a diversificação em relação às reservas em dólar americano, movimento que está alinhado com a previsão do efeito de reflexão de aversão ao risco em tempos de perdas percebidas. Enquanto isso, a participação do dólar americano nas reservas globais caiu para 57,8% até o final de 2024, tornando o ouro mais acessível a compradores internacionais.

Indicadores Técnicos e Comportamentais em Sintonia

Os indicadores técnicos do ouro também sugerem uma fase de consolidação, com as posições compradas não comerciais na COMEX atingindo máximas históricas. No entanto, essas posições permanecem abaixo dos picos de períodos de crise (por exemplo, 1.200 toneladas durante a crise financeira de 2008), indicando espaço para mais acumulação caso a incerteza se intensifique.

Modelos comportamentais, como o Heterogeneous Autoregressive (HAR) model ajustado para o sentimento do investidor, destacam a previsibilidade da volatilidade do ouro. Pesquisas mostram que a felicidade do investidor (derivada do sentimento nas redes sociais) é negativamente correlacionada com a volatilidade realizada do ouro. Em 2025, à medida que o sentimento global se deteriorou, a volatilidade do ouro se estabilizou, reforçando seu papel como âncora psicológica.

Posicionamento Estratégico no GLD

Para os investidores, o GLD oferece uma maneira líquida e eficiente em custos de capitalizar a demanda pelo ouro impulsionada pelo comportamento. Diante do atual cenário macroeconômico — caracterizado por riscos de estagflação, tensões comerciais e cortes de juros pelo Fed — o GLD está bem posicionado para se beneficiar de fluxos contínuos de aversão ao risco.

- Diversificação: A correlação inversa do GLD com ações e títulos do Tesouro dos EUA o torna uma proteção valiosa para portfólios.

- Alavancagem ao Sentimento: Com o GPR Index permanecendo elevado, o GLD tende a superar o mercado durante quedas acentuadas.

- Ventos Favoráveis dos Bancos Centrais: As compras globais de ouro devem atingir 900 toneladas em 2025, fornecendo suporte estrutural aos preços.

Conclusão: Um Bull Case Psicológico

O rali de 26% do ouro em 2025 até o momento não é apenas resultado de mudanças macroeconômicas, mas uma manifestação da psicologia do investidor. O efeito de reflexão explica por que o GLD se tornou o veículo preferido para proteção contra comportamentos irracionais do mercado. À medida que as tensões geopolíticas persistem e os bancos centrais continuam a diversificar reservas, o papel do ouro como refúgio psicológico tende a se fortalecer. Para investidores que buscam navegar pelas incertezas de 2025, o GLD oferece uma proteção estratégica fundamentada no comportamento.

Em um mundo onde o medo frequentemente impulsiona os mercados mais do que os fundamentos, o ouro — e, por extensão, o GLD — permanece um refúgio atemporal.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Paul Atkins: Isenção de Inovação para Empresas de Cripto Chegará em Janeiro

Paul Atkins afirmou que a SEC irá lançar a ‘Isenção de Inovação’ para empresas de cripto a partir de janeiro do próximo ano.

Tether e Circle emitiram US$ 20 bilhões em stablecoins desde o crash de 10 de outubro; o que vem a seguir?

A mais recente emissão de $1 bilhão em USDT pela Tether eleva o total de stablecoins emitidas para $20 bilhões desde o crash do mercado em outubro, sugerindo uma entrada significativa de capital nos mercados de criptoativos.

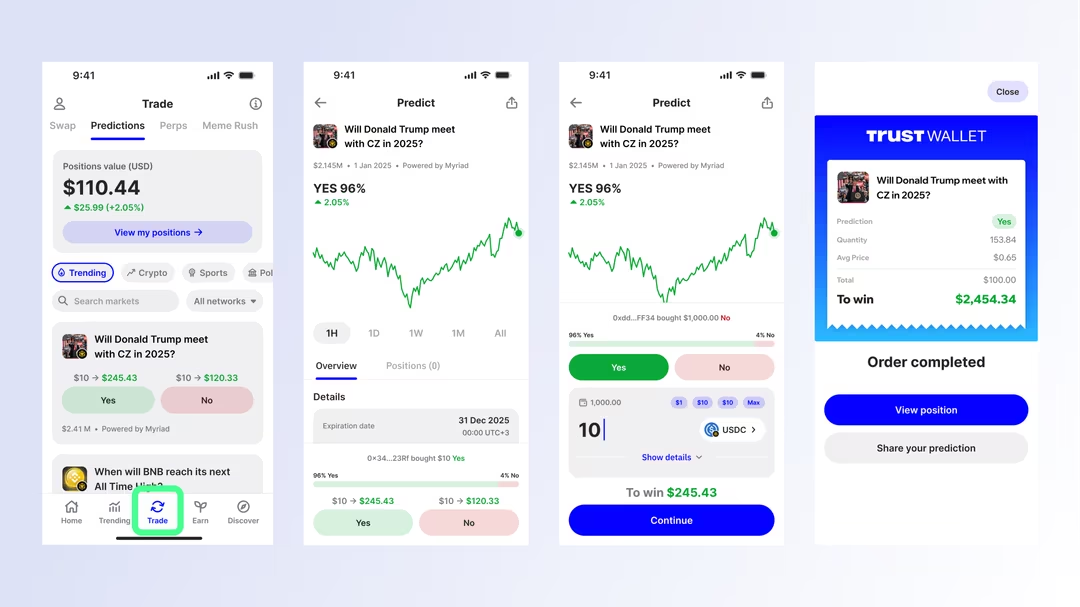

Trust Wallet se torna a primeira grande carteira Web3 com mercados de previsões nativos

A Trust Wallet introduziu negociações preditivas nativas de carteira através da nova aba “Predictions”, começando com Myriad e expandindo para Polymarket e Kalshi.

Previsão de Preço do Shiba Inu: Gráfico Acaba de Sinalizar um Death Cross – SHIB Vai Cair 90%?

Shiba Inu (SHIB) caiu para uma mínima intradiária próxima de US$ 0,00000789 e estendeu uma sequência de quatro dias de perdas, revertendo o aumento de preço do final de novembro que brevemente impulsionou os preços para cerca de US$ 0,00000913.