JPMorgan diz que o Bitcoin está subvalorizado: poderia chegar a US$ 126.000?

O Bitcoin está atualmente subvalorizado, de acordo com o JPMorgan. Em uma nota assinada pelo analista Nikolaos Panigirtzoglou, o banco americano estima que o BTC deve atingir 126.000 dólares até o final do ano, dada sua volatilidade historicamente baixa. À medida que seu perfil de risco-retorno se aproxima do ouro, o bitcoin pode estar entrando na fase mais crítica de sua adoção institucional. Esta é uma projeção cheia de significado para grandes alocadores de capital.

Em resumo

- O JPMorgan estima que o bitcoin está atualmente subvalorizado em comparação ao ouro, devido à volatilidade historicamente baixa.

- Os analistas do banco, liderados por Nikolaos Panigirtzoglou, definiram o “valor justo” do BTC em 126.000 dólares até o final deste ano.

- A queda na volatilidade torna o bitcoin mais compatível com estratégias de alocação de capital de instituições.

- A razão de volatilidade entre bitcoin e ouro atinge um nível recorde, reforçando a comparação entre os dois ativos.

Um nível historicamente baixo de volatilidade, catalisador para uma reavaliação

Enquanto seu Bull run continua, os analistas do JPMorgan liderados por Nikolaos Panigirtzoglou acreditam que o preço atual do bitcoin está muito baixo em comparação ao ouro, dada a queda espetacular em sua volatilidade.

Segundo eles, o bitcoin viu sua volatilidade anual cair de quase 60% no início do ano para cerca de 30% atualmente, um piso histórico. Essa queda significativa constitui, segundo o banco, um elemento fundamental na reavaliação do ativo.

“Sim, esta é precisamente a projeção que apresentamos em nossa nota, que esperamos alcançar até o final do ano”, especificou Panigirtzoglou, referindo-se à meta de 126.000 dólares até o final do ano.

Em sua análise, os especialistas do JPMorgan enfatizam a crescente convergência entre bitcoin e ouro em relação ao perfil de risco/retorno. Essa transformação se baseia em vários elementos-chave:

- A razão de volatilidade bitcoin/ouro caiu para 2,0, seu nível mais baixo já registrado, o que significa que o BTC consome duas vezes mais capital de risco que o ouro em uma alocação institucional;

- O modelo de avaliação ajustado pela volatilidade indica um “valor justo” de 126.000 dólares para o bitcoin, caso se queira alinhar seu peso aos investimentos privados globais em ouro (estimados em cerca de 5.000 bilhões de dólares);

- A capitalização total do bitcoin deve crescer cerca de 13% para atingir esse objetivo.

Essa leitura técnica fornece uma estrutura tangível para a projeção do JPMorgan, ao mesmo tempo em que destaca uma mudança profunda na percepção do bitcoin dentro das finanças tradicionais.

A pressão está aumentando entre os tesoureiros corporativos

Além da simples queda na volatilidade, o JPMorgan revela outro fenômeno-chave na trajetória de alta do bitcoin: o apetite crescente dos tesoureiros corporativos pelo ativo. Agora, mais de 6% do suprimento total de BTC está nas mãos de empresas públicas, um fenômeno que desempenha um papel central na estabilização do mercado.

Os analistas comparam essa dinâmica ao que foi observado após a crise de 2008, quando o afrouxamento quantitativo dos bancos centrais neutralizou os movimentos do mercado de títulos ao absorver uma parcela maciça dos papéis. “A acumulação por empresas funciona da mesma forma no mercado de bitcoin”, dizem os analistas, referindo-se a um efeito de “bloqueio passivo” da oferta disponível.

Esse movimento é amplificado pelo efeito dominó das inclusões em índices globais de ações, um fator frequentemente negligenciado, mas crucial. A adição da Strategy por Michael Saylor a vários benchmarks importantes gerou novos fluxos passivos, enquanto a Metaplanet, recentemente promovida ao status de mid-cap nos índices FTSE Russell, ingressou no FTSE All-World Index, desencadeando compras automatizadas.

Além disso, a KindlyMD, uma empresa listada na Nasdaq, acaba de protocolar um pedido para levantar até 5 bilhões de dólares, com uma estratégia firmemente focada no bitcoin como principal reserva de caixa. Por fim, Adam Back e sua empresa BSTR pretendem competir com a Marathon Digital para se tornar o segundo maior detentor corporativo de BTC, atrás da Strategy.

Todas essas dinâmicas delineiam os contornos de uma mudança estrutural no papel do bitcoin nos negócios. Essa corrida pela acumulação estratégica, aliada à queda da volatilidade, reforça o argumento de que o bitcoin não é mais apenas um ativo especulativo, mas uma ferramenta de gestão de balanço patrimonial em pleno direito. Se essa tendência se intensificar, as empresas podem muito bem se tornar as árbitras do próximo ciclo de alta, uma mudança profunda no mercado cripto com sua capitalização de 4.000 bilhões de dólares, com implicações de longo prazo para sua avaliação, liquidez e integração em portfólios globais.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

O teste final de Powell: pelo menos três dissidentes na reunião de dezembro, consenso do Federal Reserve desmorona!

O "porta-voz do Federal Reserve" publicou que, em meio à ausência de dados, a divisão interna no Federal Reserve está se intensificando. Três diretores nomeados por Trump apoiam políticas mais flexíveis, enquanto o grupo dos membros mais rígidos recentemente se expandiu.

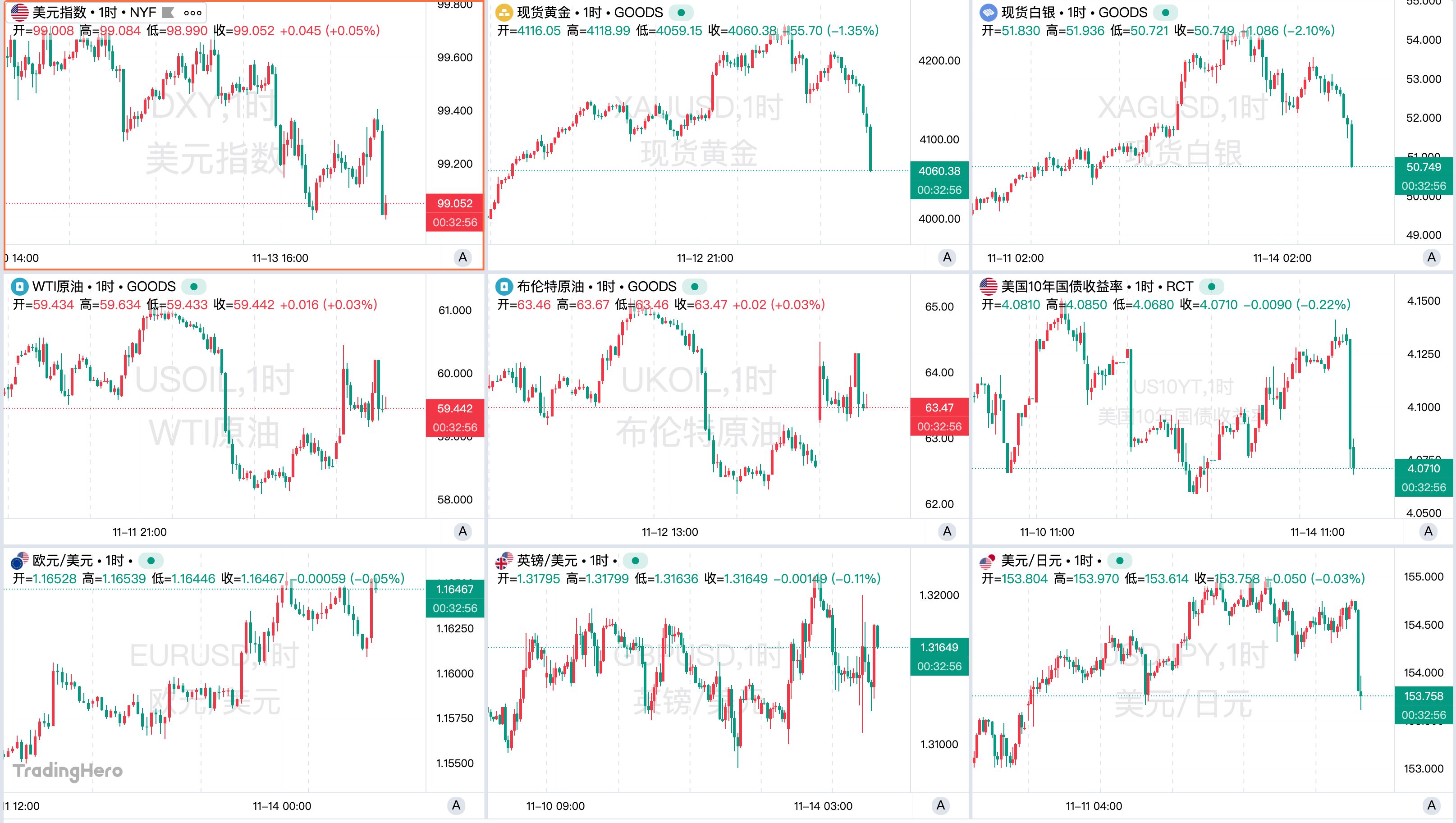

Seleção dos tópicos mais quentes da semana: Dados desaparecem, mas isso não impede o Federal Reserve de manter postura agressiva! Ativos globais sofrem “golpe inesperado”

O fim da paralisação do governo dos EUA não resolveu a confusão na divulgação de dados importantes. O Federal Reserve emitiu sinais agressivos, causando fortes quedas no ouro, prata, ações e câmbio na sexta-feira! Os EUA lançaram a operação "Spear of the South". Buffett publicou sua carta de despedida, enquanto o "Big Short" recuou rapidamente... Quais movimentos de mercado emocionantes você perdeu esta semana?

SignalPlus Análise Macroeconômica Especial: Vai chegar a zero?

Na semana passada, os preços das criptomoedas caíram novamente. O BTC recuou após atingir US$ 94.000 na segunda-feira devido à leve pressão de venda, e as principais criptomoedas registraram uma queda semanal...

Populares

MaisO teste final de Powell: pelo menos três dissidentes na reunião de dezembro, consenso do Federal Reserve desmorona!

Bitget Relatório Diário (18 de novembro)|Fidelity Solana ETF à vista será lançado hoje à noite no mercado da Costa Leste dos EUA; Empresas listadas globalmente compraram mais de 847 milhões de dólares em BTC na semana passada; Os três principais índices de ações dos EUA fecharam em queda