Vulnerabilidades de curto prazo do Ethereum e oportunidades estratégicas em meio a US$ 145 milhões em liquidações

- Ethereum enfrentou US$ 145 milhões em liquidações em agosto de 2025, à medida que os preços caíram abaixo de US$ 4.600, desencadeando vendas forçadas e testando o suporte de US$ 4.200. - SharpLink Gaming transferiu US$ 145 milhões para a Galaxy Digital para compras de Ethereum, sinalizando confiança institucional em meio a tendências de acumulação de baleias. - A demanda institucional e os 12% do supply de Ethereum em staking, combinados com as atualizações Dencun e rendimentos de staking de 12%, reforçam os fundamentos otimistas de longo prazo. - Pontos estratégicos de entrada em US$ 4.200–US$ 3.900 e a dominância dos ETF (40% open interest).

A recente turbulência do mercado do Ethereum expôs vulnerabilidades críticas em sua dinâmica de preços de curto prazo, mas essas mesmas pressões podem criar oportunidades assimétricas para investidores de longo prazo. No final de agosto de 2025, mais de US$ 145 milhões em posições longas de ETH foram liquidadas em um único dia quando o preço caiu abaixo de níveis-chave de Fibonacci e da média móvel simples de 100 horas [1]. Esse colapso desencadeou uma cascata de vendas forçadas, testando o suporte de US$ 4.200 — uma zona onde quase US$ 928 milhões em posições curtas podem ser liquidadas caso os preços se recuperem [1]. Embora a perspectiva imediata permaneça pessimista, padrões históricos e estratégias institucionais sugerem que essa volatilidade pode ser um prelúdio para um ponto de entrada estratégico para aqueles dispostos a navegar pelo ruído.

Os Mecanismos do Ciclo de Liquidação

O evento de liquidação de agosto de 2025 não foi um incidente isolado, mas parte de um padrão recorrente nos ciclos de baixa do Ethereum. Traders excessivamente alavancados, especialmente aqueles com posições acima de 10x de alavancagem, tornaram-se vulneráveis à “Armadilha de Segunda-feira”, um fenômeno em que a volatilidade do fim de semana aciona chamadas de margem na segunda-feira [2]. Neste caso, uma queda de US$ 300 no preço do ETH o empurrou abaixo de US$ 4.600, eliminando 160.000 traders e desencadeando US$ 388 milhões em liquidações [2]. Tais eventos atuam como mecanismos de autolimpeza, removendo capital especulativo e estabilizando o mercado a longo prazo.

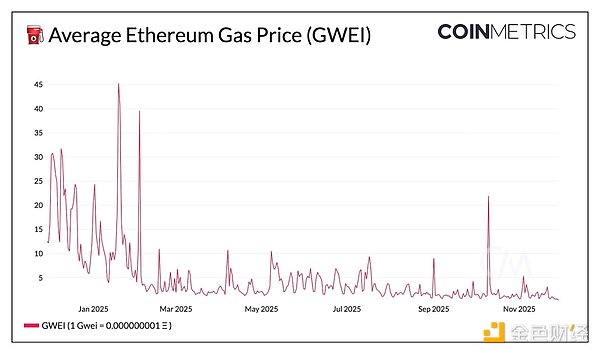

No entanto, a fragilidade das posições alavancadas é agravada por mudanças macroeconômicas mais amplas. Os ETFs de Ethereum, que haviam atraído US$ 28,5 bilhões em entradas no segundo trimestre de 2025 [4], começaram a registrar saídas à medida que o capital migrou para o Bitcoin em meio à incerteza [1]. Essa divergência destaca o beta do Ethereum de 4,7 — tornando-o mais sensível à política monetária do que o beta do Bitcoin de 2,8 [2]. À medida que o Federal Reserve adota uma postura mais dovish, o papel do Ethereum como proteção contra desvalorização cambial pode reacender a demanda institucional, especialmente se o upgrade Dencun e os rendimentos de staking (atualmente em 12%) continuarem a atrair capital [4].

Pontos Estratégicos de Entrada e Acumulação Institucional

Apesar do sofrimento de curto prazo, as métricas on-chain do Ethereum e a atividade institucional apontam para um possível ponto de inflexão. A SharpLink Gaming, maior detentora de tesouraria pública em ETH, recebeu recentemente US$ 145 milhões em USDC e transferiu para a Galaxy Digital, sinalizando uma grande compra de Ethereum [2]. Esse movimento está alinhado com tendências mais amplas de acumulação de baleias: carteiras com 10.000–100.000 ETH agora controlam 22% do fornecimento circulante [2], sugerindo confiança de longo prazo no modelo utilitário do Ethereum.

Para investidores individuais, a chave está em identificar pontos estratégicos de entrada. Se o Ethereum mantiver o suporte de US$ 4.200, pode desencadear uma recuperação para a faixa de US$ 6.000–US$ 8.000 [1]. Por outro lado, uma quebra abaixo de US$ 3.900 pode empurrar o preço para US$ 3.200 [1]. Os investidores devem considerar limitar a alavancagem entre 5x–10x e definir ordens de stop-loss em níveis críticos como US$ 4.400 [4]. Além disso, as capacidades de staking do Ethereum e a crescente dominância dos ETFs à vista (que agora controlam 40% do interesse aberto total em cripto) fornecem suporte fundamental [2].

O Caso de Alta no Longo Prazo

Embora a volatilidade imediata seja assustadora, os fundamentos de longo prazo do Ethereum permanecem intactos. Projeções institucionais, incluindo a meta de preço de US$ 25.000 do Standard Chartered até 2028 [1], são impulsionadas por clareza regulatória (por exemplo, o CLARITY Act reclassificando o Ethereum como commodity digital) e upgrades tecnológicos como o EIP-4844. Esses fatores, combinados com o papel do Ethereum como ativo gerador de rendimento (com 2,73 milhões de ETH em staking por tesourarias corporativas [2]), criam um argumento convincente para o capital paciente.

Além disso, o recente evento de liquidação pode já ter precificado grande parte do pessimismo de curto prazo. Os detentores de Ethereum estão atualmente 97% lucrativos [3], um nível visto pela última vez no pico de 2021. Isso sugere que o mercado está se aproximando de um topo de ciclo, mas fatores estruturais como ETFs à vista e um fornecimento em staking de 12% do total de ETH podem fornecer um piso.

Conclusão

As vulnerabilidades de curto prazo do Ethereum — exemplificadas pelos US$ 145 milhões em liquidações — não devem ofuscar seu potencial de longo prazo. Para investidores com horizonte de vários anos, a volatilidade atual oferece uma chance de acumular ETH a preços descontados enquanto aproveitam estratégias institucionais como staking e alocação em ETFs. À medida que o mercado digere a incerteza macroeconômica e catalisadores técnicos como o upgrade Dencun, a resiliência do Ethereum provavelmente será testada — mas a história sugere que aqueles que resistirem à tempestade serão recompensados.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Investimento de universidades renomadas também sofre perdas? Na véspera da queda acentuada do bitcoin, Harvard investiu pesadamente com US$ 500 milhões

O fundo de doação da Universidade de Harvard aumentou significativamente sua posição em ETFs de bitcoin no último trimestre, chegando a quase 500 milhões de dólares. No entanto, neste trimestre, o preço do bitcoin caiu mais de 20%, expondo o fundo a um risco significativo de timing de mercado.

O impacto estrutural do próximo presidente do Federal Reserve na indústria de criptomoedas: mudanças de políticas e remodelação regulatória

A substituição do próximo presidente do Federal Reserve é um fator decisivo para remodelar o ambiente macroeconômico futuro da indústria de criptomoedas.

Tether: o maior, porém mais vulnerável, pilar do mundo cripto