Finanças Comportamentais e o Efeito de Reflexão de Intervalo de Probabilidade: Navegando Riscos na Mudança Estratégica da BTBT

- A mudança estratégica da Bit Digital da mineração de Bitcoin para o staking de Ethereum reflete seu posicionamento institucional no ecossistema cripto. - O efeito de reflexão da faixa de probabilidade explica como os investidores superestimam perdas de baixa probabilidade (por exemplo, quedas do preço do ETH) enquanto subestimam ganhos de alta probabilidade (por exemplo, crescimento do staking). - Com 105.015 ETH em staking e um rendimento anualizado de 3,1%, as participações em ETH da empresa, avaliadas em $511,5 milhões, enfrentam riscos de volatilidade, mas oferecem potencial de adoção institucional a longo prazo. - Fatores comportamentais influenciam essas decisões e percepções de risco no mercado cripto.

No volátil mundo dos ativos digitais, a Bit Digital (NASDAQ: BTBT) emergiu como um estudo de caso em reinvenção estratégica. A mudança da empresa da mineração de Bitcoin para o staking de Ethereum, juntamente com o recente IPO da subsidiária de computação de alto desempenho WhiteFiber, posicionou-a como um player-chave no ecossistema institucional de Ethereum. No entanto, como em qualquer investimento de alta convicção, compreender as dinâmicas psicológicas e comportamentais que moldam as decisões dos investidores é fundamental. Este artigo explora como o efeito de reflexão do intervalo de probabilidade (UXRP)—um fenômeno das finanças comportamentais—pode iluminar as preferências de risco no contexto da BTBT e oferecer insights práticos para otimização de portfólio.

O Efeito de Reflexão do Intervalo de Probabilidade: Uma Estrutura Comportamental

O efeito de reflexão do intervalo de probabilidade, uma extensão da teoria do prospecto, revela como as preferências de risco dos investidores mudam dependendo se os resultados são enquadrados como ganhos ou perdas e as probabilidades associadas. Esse efeito se manifesta como uma curva em formato de X em gráficos de escolha-probabilidade:

1. Perdas de baixa probabilidade: Os investidores tornam-se propensos ao risco, favorecendo apostas especulativas para evitar perdas totais (por exemplo, investir em ativos em dificuldades durante quedas de mercado).

2. Ganhos de alta probabilidade: Os investidores tornam-se avessos ao risco, preferindo a certeza (por exemplo, alocando em ativos estáveis que pagam dividendos).

3. Probabilidades médias: As preferências convergem, com as decisões tornando-se mais neutras.

Essa dinâmica é impulsionada pelo peso não linear das probabilidades, onde pequenas probabilidades são superestimadas (por exemplo, temendo uma chance de 2% de um crash) e grandes probabilidades são subestimadas (por exemplo, subvalorizando uma chance de 98% de ganhos modestos). Para a BTBT, essa estrutura ajuda a explicar como os investidores podem reagir à sua realocação estratégica do Bitcoin para o Ethereum, uma mudança que envolve resultados tanto de alta quanto de baixa probabilidade.

A Mudança Estratégica da BTBT: Uma Perspectiva Comportamental

A transição da Bit Digital para o staking de Ethereum reflete uma aposta calculada no valor de longo prazo do modelo proof-of-stake do Ethereum. Em agosto de 2025, a empresa detinha 121.076 ETH (~$511.5 milhões) e havia feito staking de 105.015 ETH, gerando um rendimento anualizado de 3,1%. No entanto, essa mudança também implica riscos, como a volatilidade do preço do Ethereum e o potencial de desempenho inferior das recompensas de staking em comparação aos retornos da mineração de Bitcoin.

Do ponto de vista comportamental, os investidores enfrentam um cenário de perda de baixo impacto e alta probabilidade se o preço do Ethereum desabar ou se os rendimentos do staking caírem. Por outro lado, existe um cenário de ganho de alta probabilidade caso a adoção institucional do Ethereum acelere, elevando as recompensas de staking e o valor do ativo. O efeito de reflexão do intervalo de probabilidade sugere que os investidores podem:

- Superestimar o risco de uma perda de baixa probabilidade (por exemplo, vendendo ações da BTBT durante uma queda temporária do preço do ETH).

- Subestimar o ganho de alta probabilidade (por exemplo, ignorando as fortes reservas de caixa da empresa e sua flexibilidade estratégica).

Esse viés cognitivo pode levar a decisões subótimas de portfólio, como sair da BTBT durante correções de mercado, apesar de sua exposição de longo prazo ao Ethereum.

Aplicando UXRPs à Otimização de Portfólio

Para mitigar esses vieses, os investidores podem adotar estratégias alinhadas ao efeito de reflexão do intervalo de probabilidade:

1. Rebalanceamento Dinâmico: Ajustar as alocações com base nos intervalos de probabilidade. Por exemplo, aumentar a exposição à BTBT durante mercados de baixa (quando os investidores buscam risco em cenários de perda de baixa probabilidade) e reduzi-la em condições de sobrecompra (quando a aversão ao risco domina os ganhos de alta probabilidade).

2. Enquadramento Comportamental: Reenquadrar os riscos e recompensas da BTBT. Destacar suas reservas de caixa de $181.2 milhões e participação de 74,3% na WhiteFiber (avaliada em $468.4 milhões) como ganhos de alta probabilidade pode neutralizar tendências avessas ao risco.

3. Portfólios Híbridos: Combinar BTBT com ativos de baixa volatilidade (por exemplo, TIPS ou ações que pagam dividendos) para equilibrar os riscos ponderados por probabilidade do staking de Ethereum.

Vieses Cognitivos em Mercados Voláteis

A volatilidade do preço das ações da BTBT (queda de 12,29% no acumulado do ano até agosto de 2025) destaca o papel dos vieses comportamentais. Por exemplo:

- Aversão à Perda: Os investidores podem reagir de forma exagerada a quedas de preço de curto prazo, vendendo ações apesar da forte posição da empresa em Ethereum.

- Excesso de Confiança: Por outro lado, alguns podem superestimar a probabilidade de sucesso do Ethereum, levando a uma tomada de risco excessiva.

Ao reconhecer esses vieses, os investidores podem evitar decisões emocionais. Por exemplo, o uso de ordens stop-loss ou a média do custo em dólar podem mitigar o impacto das distorções ponderadas por probabilidade.

Conclusão: Um Caminho Estratégico para o Futuro

A mudança estratégica da Bit Digital para o staking de Ethereum está alinhada com uma visão de longo prazo de geração de retornos sustentáveis em nível institucional. No entanto, o efeito de reflexão do intervalo de probabilidade nos lembra que a psicologia do investidor muitas vezes diverge dos modelos racionais. Ao entender como as preferências de risco mudam entre os intervalos de probabilidade, os investidores podem otimizar sua exposição à BTBT, evitar armadilhas cognitivas e capitalizar a posição única da empresa no ecossistema do Ethereum.

Para aqueles dispostos a navegar pelas complexidades comportamentais do risco, a BTBT oferece um estudo de caso convincente de como a reinvenção estratégica e os princípios das finanças comportamentais podem convergir para criar valor em mercados voláteis.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Tether mira um acordo de robótica de €1 bilhão — Um grande salto além das stablecoins

As maiores baleias da Hyperliquid estão vendidas em meio à forte volatilidade do mercado

Posições vendidas massivas por grandes baleias da Hyperliquid, combinadas com o aumento do medo e pânico nas redes sociais, sugerem que o mercado cripto pode estar se aproximando de um ponto de virada.

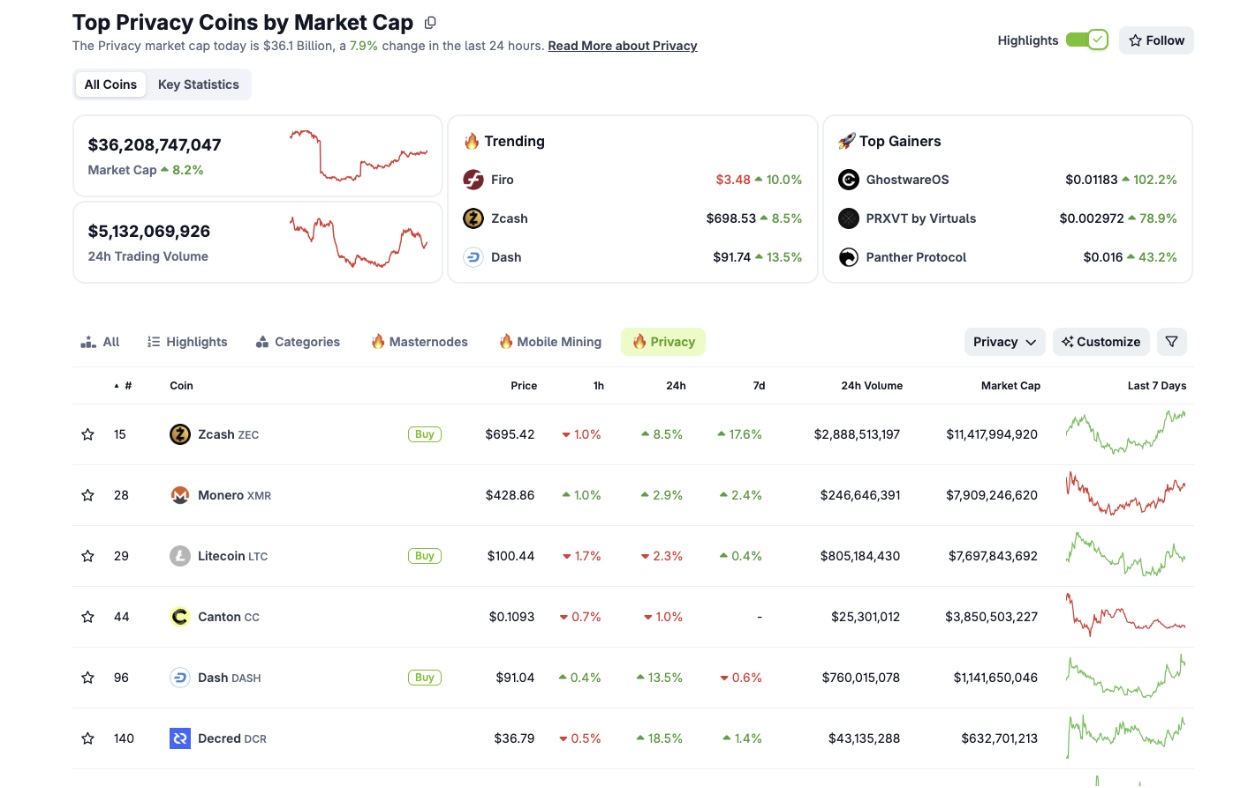

Moedas de privacidade cripto disparam enquanto tensões políticas aumentam antes da votação no Congresso

As moedas de privacidade tiveram uma forte alta enquanto os mercados se preparam para uma votação crucial no Congresso dos EUA que pode obrigar o presidente Trump a divulgar arquivos relacionados a Epstein.