O ponto chave da transição de mercado: a segunda curva de crescimento em S

A segunda curva de crescimento S é o resultado da normalização estrutural das finanças sob restrições reais, por meio de rendimento, força de trabalho e credibilidade.

A segunda curva de crescimento em S é o resultado da normalização estrutural das finanças por meio de rendimento, força de trabalho e credibilidade sob restrições reais.

Autor: arndxt

Tradução: AididiaoJP, Foresight News

A expansão da liquidez continua sendo a principal narrativa macroeconômica.

Os sinais de recessão são retardados e a inflação estrutural é persistente.

A taxa de juros da política monetária está acima do nível neutro, mas abaixo do limiar de aperto.

O mercado está precificando uma aterrissagem suave, mas o verdadeiro ajuste ocorre no nível institucional: da liquidez barata para uma produtividade moderada.

A segunda curva não é cíclica.

Ela normaliza estruturalmente as finanças por meio de rendimento, força de trabalho e credibilidade sob restrições reais.

Transição de Ciclo

A conferência Token2049 em Singapura marcou um ponto de virada da expansão especulativa para a integração estrutural.

O mercado está reprecificando o risco, mudando de uma liquidez guiada por narrativas para dados de rendimento sustentados por receita.

Mudanças-chave:

- As exchanges perpétuas descentralizadas mantêm a liderança, com a Hyperliquid garantindo liquidez em escala de rede.

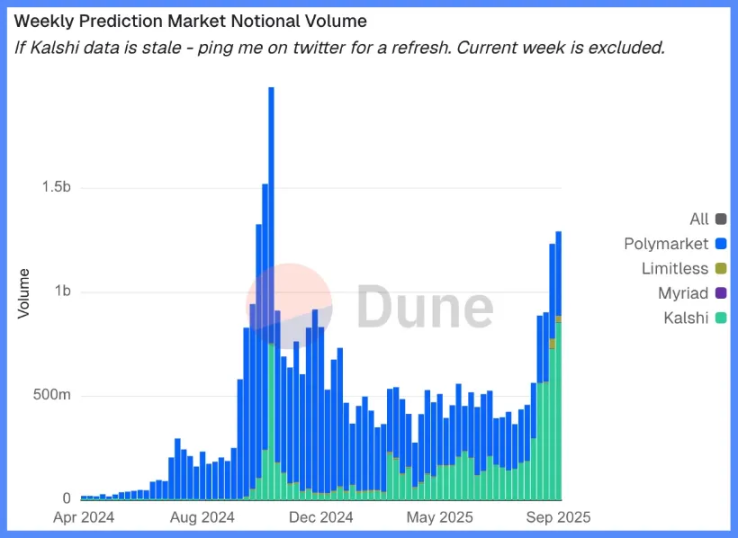

- Os mercados de previsão estão surgindo como derivativos funcionais do fluxo de informações.

- Protocolos de IA com cenários reais de aplicação Web2 estão silenciosamente ampliando suas receitas.

- Restaking e DAT atingiram o pico; a descentralização da liquidez é evidente.

Estrutura Macro: Desvalorização Monetária, Demografia, Liquidez

A inflação dos ativos reflete a desvalorização monetária, não o crescimento orgânico.

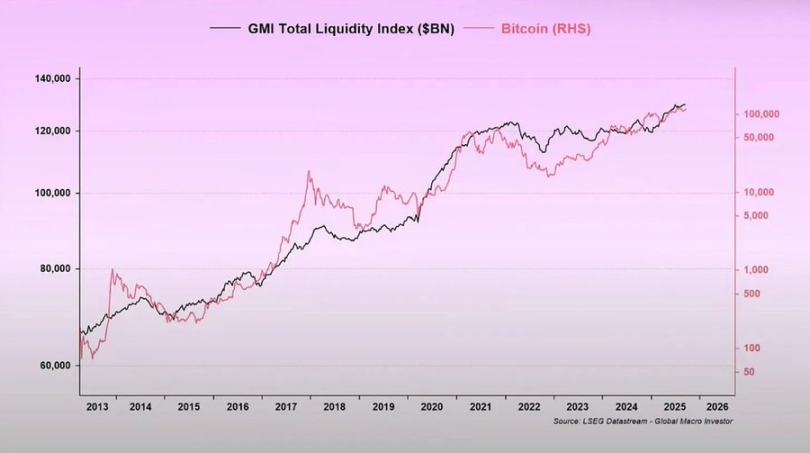

Quando a liquidez se expande, ativos de longa duração superam o mercado.

Quando a liquidez se contrai, a alavancagem e as avaliações são comprimidas.

Três fatores estruturais impulsionadores:

- Desvalorização monetária: o pagamento da dívida soberana exige expansão contínua do balanço patrimonial.

- Demografia: o envelhecimento populacional reduz a produtividade e reforça a dependência da liquidez.

- Canais de liquidez: a liquidez global total, ou seja, a soma das reservas dos bancos centrais e do sistema bancário, acompanhou 90% do desempenho dos ativos de risco desde 2009.

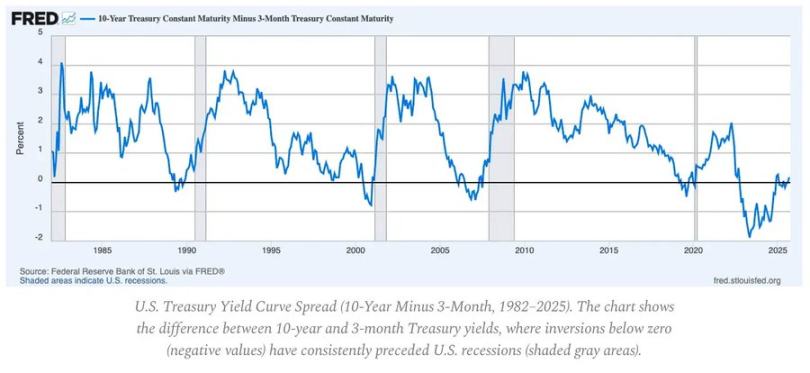

Risco de Recessão: Dados Retardados, Sinais Antecipados

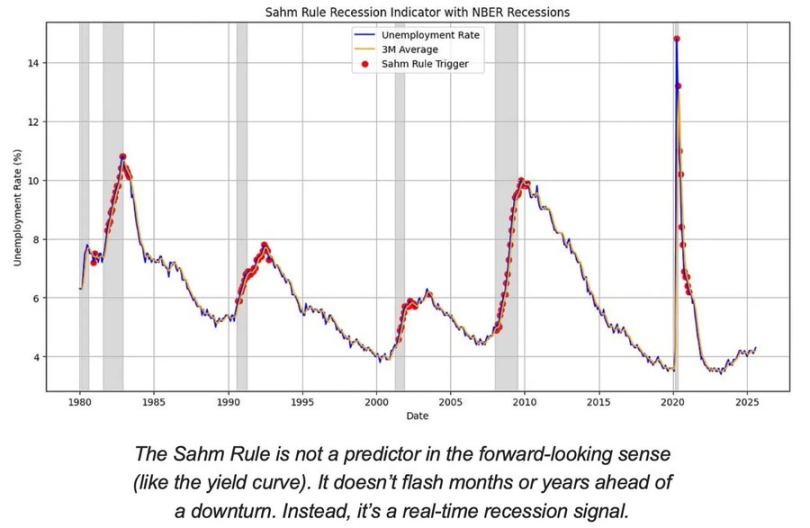

Os principais indicadores de recessão são retardados.

CPI, taxa de desemprego e a Regra de Sahm só são confirmados após o início da desaceleração econômica.

Os Estados Unidos estão na fase final do ciclo econômico, não em recessão.

A probabilidade de uma aterrissagem suave ainda é maior do que o risco de uma aterrissagem forçada, mas o timing da política é um fator limitante.

Indicadores antecedentes:

- A inversão da curva de rendimento ainda é o sinal antecedente mais claro.

- Os spreads de crédito estão sob controle, indicando ausência de pressão sistêmica iminente.

- O mercado de trabalho está esfriando gradualmente; o emprego ainda está apertado dentro do ciclo.

Dinâmica da Inflação: O Problema do Último Quilômetro

A desinflação dos bens já foi concluída; a inflação dos serviços e a rigidez salarial agora ancoram o CPI geral em torno de 3%.

Esse "último quilômetro" é a fase mais complexa da desinflação desde a década de 1980.

- A deflação dos bens agora compensa parcialmente o impacto no CPI.

- O crescimento salarial próximo de 4% mantém a inflação dos serviços elevada.

- A inflação habitacional é retardada na medição; os aluguéis reais de mercado já esfriaram.

Implicações políticas:

- O Federal Reserve enfrenta um trade-off entre credibilidade e crescimento.

- Cortar juros cedo demais traz o risco de reaceleração; manter por muito tempo traz o risco de aperto excessivo.

- O resultado de equilíbrio é um novo piso inflacionário próximo de 3%, não 2%.

Estrutura Macro

Três âncoras de inflação de longo prazo ainda persistem:

- Desglobalização: a diversificação das cadeias de suprimentos aumentou os custos de transição.

- Transição energética: atividades de baixo carbono, intensivas em capital, aumentaram os custos de insumos de curto prazo.

- Demografia: a escassez estrutural de mão de obra causa rigidez salarial persistente.

Esses fatores limitam a capacidade do Federal Reserve de normalizar sem maior crescimento nominal ou inflação de equilíbrio mais alta.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Previsões de preço 12/15: SPX, DXY, BTC, ETH, BNB, XRP, SOL, DOGE, ADA, BCH

Bitcoin sofre ‘manipulação pura’ enquanto venda nos EUA liquida US$ 200 milhões em uma hora

Quebra da parábola do Bitcoin aumenta a chance de correção de 80%: trader veterano

Bitcoin cai abaixo de $86K enquanto venda de baleias de BTC no valor de $2,78 bilhões supera compradores ativos na baixa