Autor: arndxt

Tradução: AididiaoJP, Foresight News

A economia dos Estados Unidos já se dividiu em dois mundos: de um lado, o mercado financeiro está em plena prosperidade; do outro, a economia real está em lenta recessão.

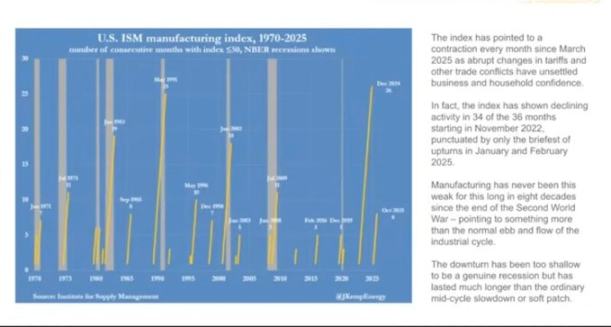

O índice PMI da indústria manufatureira está em retração há mais de 18 meses consecutivos, o maior período desde a Segunda Guerra Mundial, mas o mercado de ações continua subindo, pois os lucros estão cada vez mais concentrados nas gigantes de tecnologia e nas empresas financeiras. (Nota: O nome completo do "índice PMI da indústria manufatureira" é "Índice de Gerentes de Compras da Indústria de Transformação", um "barômetro" que mede a saúde do setor manufatureiro.)

Isso é, na verdade, uma "inflação de balanço patrimonial".

A liquidez continua elevando os preços dos ativos semelhantes, enquanto o crescimento dos salários, a criação de crédito e o dinamismo das pequenas empresas permanecem estagnados.

O resultado é uma divisão econômica, em que, durante a recuperação ou o ciclo econômico, diferentes setores seguem direções completamente opostas:

De um lado: mercados de capitais, detentores de ativos, setor de tecnologia e grandes empresas crescendo rapidamente (lucros, preços das ações, riqueza).

De outro: classe trabalhadora, pequenas empresas, setores operários → queda ou estagnação.

Crescimento e dificuldades coexistem.

Fracasso das políticas

A política monetária já não consegue realmente beneficiar a economia real.

Os cortes nas taxas de juros pelo Federal Reserve aumentaram os preços de ações e títulos, mas não trouxeram novos empregos nem crescimento salarial. O quantitative easing facilitou o acesso ao crédito para grandes empresas, mas não ajudou no desenvolvimento das pequenas empresas.

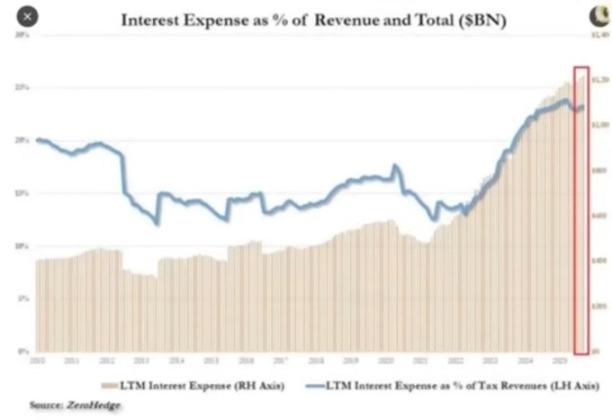

A política fiscal também está chegando ao limite.

Atualmente, quase um quarto da receita do governo é usado apenas para pagar os juros da dívida pública.

Os formuladores de políticas estão em um dilema:

Se apertarem a política para combater a inflação, o mercado fica estagnado; se afrouxarem para estimular o crescimento, os preços sobem novamente. O sistema já se tornou um ciclo autossustentável: qualquer tentativa de desalavancagem ou redução do balanço patrimonial impacta o valor dos ativos que sustentam sua estabilidade.

Estrutura de mercado: colheita eficiente

Os fluxos de fundos passivos e a arbitragem de dados de alta frequência transformaram o mercado aberto em uma máquina de liquidez em circuito fechado.

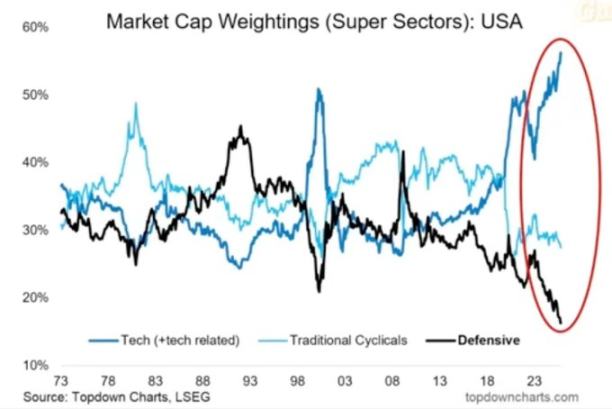

O posicionamento e o fornecimento de volatilidade são mais importantes do que os fundamentos. Os investidores de varejo, na prática, tornaram-se contraparte das instituições. Isso explica por que os setores defensivos foram abandonados, as ações de tecnologia dispararam em valor e a estrutura do mercado recompensa quem persegue altas, não quem busca valor.

Criamos um mercado com altíssima eficiência de preços, mas baixíssima eficiência de capital.

O mercado aberto tornou-se uma máquina de liquidez autossustentável.

O capital flui automaticamente → através de fundos de índice, ETF e negociações algorítmicas → gerando pressão de compra contínua, independentemente dos fundamentos.

As variações de preço são impulsionadas pelo fluxo de capital, não pelo valor.

Negociações de alta frequência e fundos sistemáticos dominam o volume diário, enquanto o investidor de varejo está do outro lado da negociação. O sobe e desce das ações depende do posicionamento e dos mecanismos de volatilidade.

Por isso, as ações de tecnologia continuam inflando, enquanto os setores defensivos ficam para trás.

Reação social: o preço político da liquidez

A criação de riqueza neste ciclo está concentrada no topo.

Os 10% mais ricos detêm mais de 90% dos ativos financeiros; quanto mais o mercado de ações sobe, maior a desigualdade. As políticas que elevam os preços dos ativos corroem, ao mesmo tempo, o poder de compra da maioria.

Sem crescimento real dos salários e sem acesso à casa própria, os eleitores acabarão buscando mudanças, seja por meio da redistribuição de riqueza, seja por meio de turbulências políticas. Ambos aumentam a pressão fiscal e elevam a inflação.

Para os formuladores de políticas, a estratégia é clara: manter a liquidez abundante, elevar o mercado e declarar recuperação econômica. Substituir reformas reais por prosperidade superficial. A economia continua frágil, mas pelo menos os dados sustentam até a próxima eleição.

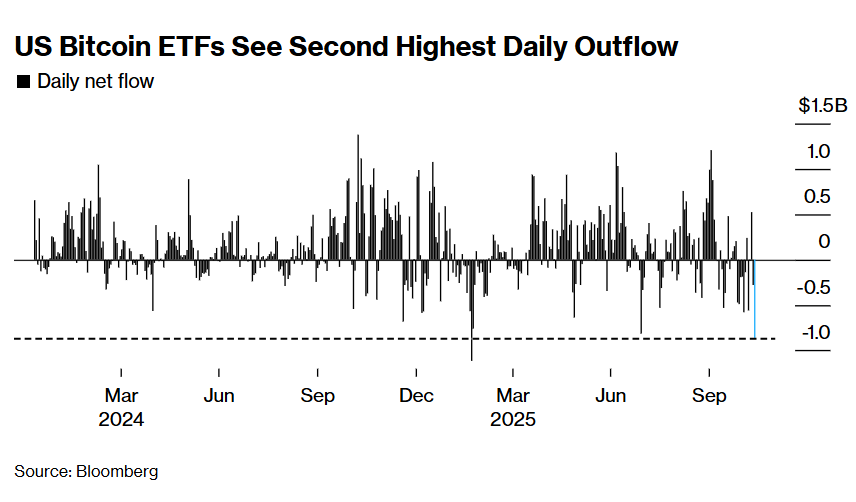

Criptomoedas como válvula de escape

As criptomoedas são um dos poucos setores onde é possível manter e transferir valor sem depender de bancos ou governos.

O mercado tradicional tornou-se um sistema fechado, onde o grande capital já captura a maior parte dos lucros antes mesmo do IPO, via private equity. Para a geração mais jovem, o bitcoin não é mais apenas especulação, mas uma oportunidade de participação. Quando todo o sistema parece manipulado, pelo menos aqui ainda há uma chance.

Embora muitos investidores de varejo tenham sido prejudicados por tokens supervalorizados e vendas de VC, a demanda central permanece forte: as pessoas desejam um sistema financeiro aberto, justo e sob seu próprio controle.

Perspectivas

A economia dos EUA gira em um "reflexo condicionado": aperta → recessão → pânico de política → liquidez → inflação → repete.

Em 2026, pode haver um novo ciclo de afrouxamento, devido à desaceleração do crescimento e ao aumento do déficit. O mercado de ações pode ter um breve rali, mas a economia real não melhorará de fato, a menos que o capital migre do suporte a ativos para investimentos produtivos.

No momento, estamos testemunhando a fase tardia da economia financeirizada:

-

Liquidez faz o papel do PIB

-

O mercado virou ferramenta de política

-

O bitcoin tornou-se válvula de escape social

Enquanto o sistema continuar transformando dívida em bolhas de ativos, não teremos uma verdadeira recuperação, apenas uma estagnação lenta mascarada pelo aumento nominal dos números.