Projeto piloto de Hong Kong marca momento de avanço para a tokenização regulada de fundos

Resumo Rápido

- Hong Kong concluiu um piloto de tokenização inédito, no qual DigiFT, UBS e Chainlink automatizaram operações de fundos inteiramente por meio de interações de smart contract para smart contract.

- O piloto utilizou o padrão Digital Transfer Agent (DTA) da Chainlink para executar subscrições, resgates e verificações de conformidade on-chain com transparência em tempo real.

- A colaboração estabelece um modelo regulado e replicável para fundos institucionais tokenizados, posicionando Hong Kong como um centro líder em finanças on-chain em conformidade.

Hong Kong deu um passo decisivo em direção às finanças on-chain reguladas após DigiFT, UBS e Chainlink concluírem um piloto técnico que comprova que operações de fundos podem ser realizadas inteiramente por meio de automação baseada em blockchain. O projeto, executado sob o Blockchain & Digital Asset Pilot Subsidy Scheme do Hong Kong Cyberport, marca uma das demonstrações institucionais mais claras de fundos tokenizados operando em um ambiente totalmente em conformidade.

Chainlink e UBS são destaque no novo whitepaper da DigiFT, apresentando o primeiro fluxo de trabalho de fundo tokenizado ao vivo e em produção, impulsionado pelo padrão técnico Chainlink Digital Transfer Agent (DTA) e pelo Chainlink Runtime Environment (CRE).

Desenvolvido sob… pic.twitter.com/3ucsOkaAhn

— Chainlink (@chainlink) 17 de novembro de 2025

Smart contracts substituem a administração manual de fundos

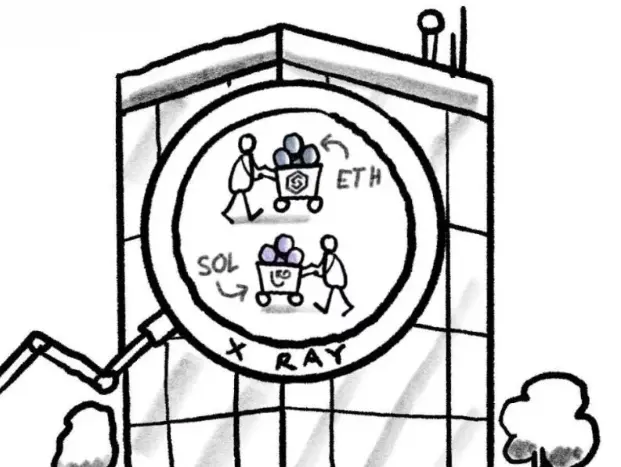

O piloto foi construído sobre o padrão técnico Digital Transfer Agent (DTA) da Chainlink, permitindo que subscrição, resgate e verificações de conformidade fossem realizadas por meio de interações diretas de smart contract para smart contract. Em vez da reconciliação manual e multipartidária que define a administração tradicional de fundos, cada etapa foi processada em tempo real on-chain, com saídas transparentes e auditáveis.

Os parceiros do projeto afirmaram que os resultados demonstram que fluxos de trabalho de fundos altamente regulados podem ser transferidos para uma infraestrutura blockchain programável sem comprometer a supervisão. A demonstração recriou o fluxo operacional de um fundo ao vivo, permitindo que reguladores e gestores de ativos observassem como produtos financeiros tokenizados poderiam funcionar em escala institucional.

Um modelo replicável para fundos tokenizados regulados

A colaboração combina três componentes críticos do cenário emergente de tokenização: a expertise em gestão de ativos e tokenização da UBS; a estrutura licenciada de distribuição e liquidez on-chain da DigiFT; e a tecnologia de interoperabilidade e automação da Chainlink. Juntos, o sistema forma um modelo replicável para gestores de ativos globais que buscam rotas em conformidade para a tokenização de fundos.

O piloto aproxima o setor de uma era em que fundos regulados operam com a velocidade e transparência da infraestrutura blockchain, em vez dos sistemas legados de transfer agents. Para Hong Kong, a iniciativa reforça sua ambição de se tornar uma jurisdição líder em inovação institucional de ativos digitais, oferecendo um modelo de como fundos tokenizados podem operar sob padrões regulatórios rigorosos.

Enquanto isso, o SBI Group confirmou que utilizará o Cross-Chain Interoperability Protocol (CCIP) da Chainlink como a única rede para gerenciar conexões cross-chain em sua plataforma institucional de tokenização. Essa decisão facilitará a emissão de ativos, liquidação de transações e suporte à negociação em mercados secundários tanto em blockchains públicas quanto permissionadas, marcando mais um avanço para a adoção institucional de cripto.

Assuma o controle do seu portfólio de cripto com o MARKETS PRO, o conjunto de ferramentas analíticas da DeFi Planet.”

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Valor de mercado evapora 100 bilhões! Fé abalada, instituições em espera: a “maldição da queda pós-halving” do bitcoin se concretizou?

Uma das principais razões para a queda acentuada nesta rodada é o temor do mercado sobre a repetição do “ciclo de halving” — ou seja, após a redução da oferta desencadear uma fase de prosperidade, sempre ocorre uma correção profunda. O pânico dos investidores levando à saída em massa, somado à estagnação dos fundos institucionais e aos ventos macroeconômicos desfavoráveis, resultou em um colapso na confiança do mercado.

SharpLink e Upexi: Cada um com suas vantagens e desvantagens no DAT

Para que esse modelo continue, uma das duas situações precisa acontecer: ou o staking realmente se torna uma fonte de caixa para as empresas, fornecendo financiamento contínuo para a compra de ativos digitais; ou as empresas devem incorporar a venda planejada de ativos digitais em sua estratégia de ativos digitais, a fim de obter lucros sistemáticos.

80% é hype? Seis grandes restrições revelam a verdadeira intenção do Stable

Parece ser uma atualização de infraestrutura, mas na essência é uma emissão amigável para insiders iniciais.